東京メトロのIPOは参加がおすすめ。お祭りIPOの可能性大!IPO歴19年の投資家が解説

東京メトロ(東京地下鉄)が、2024年10月23日に東証プライム市場に上場しました。

このページでは、投資初心者やIPO初心者向けに、東京メトロの株を買うべきか?買わないべきか?について、株式投資歴21年(IPO投資歴20年)のカブスルがていねいに解説していきます。

最初に結論から言うと、東京メトロの株は上場前にIPOで手に入れる(購入する)のがおすすめです。

- 価格が同業他社と比較してやや割安!(割安なので下落しづらい)

- 配当利回りが3.33%で同業他社より高い!(長期保有で資産を増やしやすい)

- 個人投資家に人気の高い株主優待の発行(ファン化)

理由をひとつずつ解説していきますので、購入するかしないかの参考にしてみてください。

ちなみにカブスルは、参加できる証券会社からすべて参加して、複数当選を狙っています。

→ カブスルは900株 当選しました!

わたしは2005年にIPO投資をはじめたIPO投資歴20年の投資家です(自己紹介)

これまでIPOに207回当選し1,987万円の利益を得ており、IPO投資に関する書籍も出版しています(IPO当選実績)

著書:世界一やさしいIPO投資の教科書1年生

追記も加え、かなりボリュームのある記事となりましたので、目次から見たい項目を選択してください。

目次

- 東京メトロは何故、上場するのか?

- 乗車券がもらえる株主優待を発行

- 配当利回りは3.33%と高配当!銀行の預金金利の36倍で資産運用にもおすすめ

- 東京メトロの株(IPO)を購入する方法。上場前の株の購入の申込は10月8日から

- 東京メトロのIPOは参加がおすすめ!

- 東京メトロのIPO当選狙いにおすすめの証券会社

- 東京メトロの株を購入するリスクとデメリット

- 【10.7追記】仮条件の上限価格は1,200円。配当利回りは3.33%に

- 【10.15追記】東京メトロの抽選倍率は15倍

- 【10.17追記】東京メトロの売却のヒント

- 【10.17追記】100株当選したけど優待が欲しい

- 【10.23追記】東京メトロの初値は1,630円に。初値売りで100株あたり4.3万円の利益

- (参考)東京メトロに複数当選した場合はどうする?

- (参考)証券会社から営業が来た時の対応方法は?

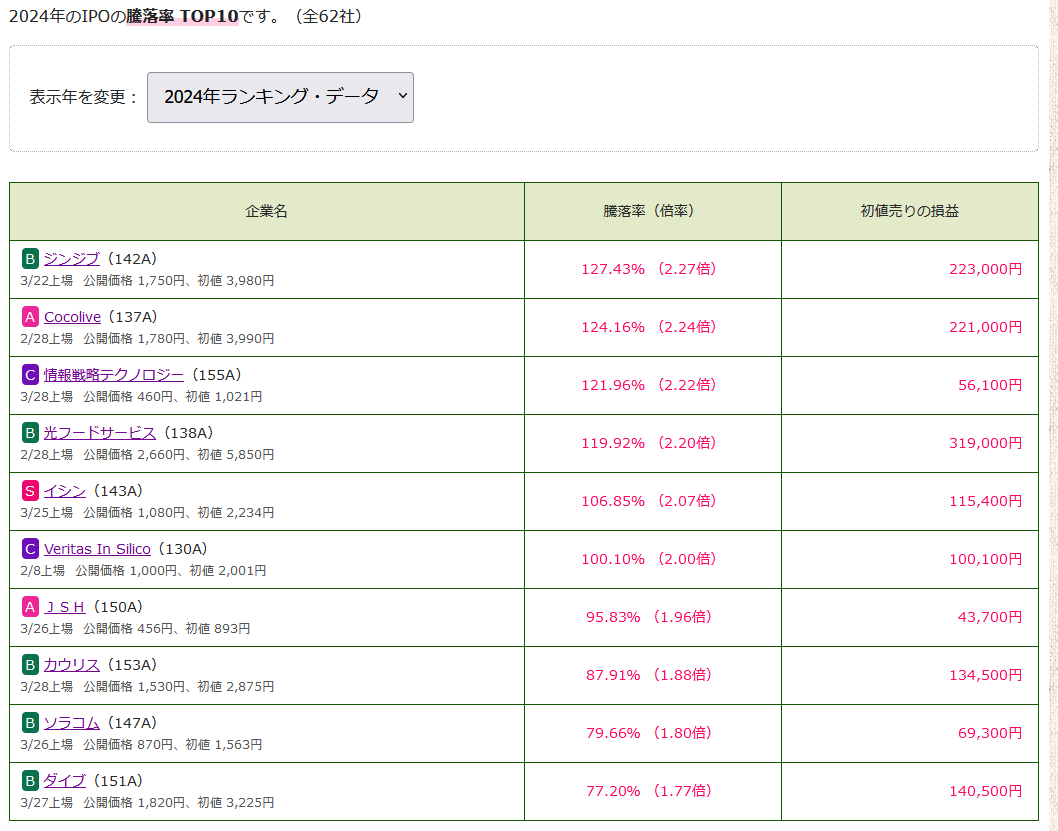

- (参考)知名度が高い大型IPOの過去の結果は?

- 東京メトロのIPOに関する質問はお気軽にどうぞ

- 他の鉄道会社と業績や指標を比較

東京メトロは何故、上場するのか?

東京メトロは、東日本大震災による復興財源確保法により、2027年度までに完全民営化することが決まっています。

東京メトロの株式を国と東京都が保有していますが、民営化に向けて上場時に半分ずつ売り出します。

株の売却益は鉄道の整備や防災など、都市インフラの整備に使われる予定です。

- 上場日:10月23日(水)

- 上場前の株の購入の申込み(IPO株):

10月8日 (火) ~ 10月11日 (金)

時価総額(会社の規模)は6,972億円と大型のIPOとなり、2024年で一番 注目される上場(IPO)になりそうです。

乗車券をもらえる株主優待、平均より高い配当利回りなど、人気化しそうな要素が多いことでも注目されています。

知名度が高い大型IPOはIPOに当選しやすく、利益にもなりやすいです。(個人的にお祭りと呼んでます)

乗車券がもらえる株主優待を発行

株主優待は個人投資家に人気があり、優待株を個人投資家は長期保有する傾向にあります。

株主優待とは、株式を保有している株主に対して商品券やお食事券、サービス券などの特典を提供する仕組みで、上場企業の約3割が株主優待を発行しています。

個人投資家が株を売らないので株価が安定しやすく、発行する企業にもメリットがあります。

東京メトロは保有株数に応じて、全線きっぷをもらえる枚数が変わり、その他に そば屋さんのかき揚げトッピング無料券などがもらえます。

東京メトロ株を200株保有することで、年間で6枚の全線きっぷ(片道)がもらえます。(半年間に3枚ずつ)

東京メトロの仮条件の上限価格は1,200円なので、購入金額は24万円(200株×1,200円)必要。

株主優待は保有している限りもらえますので、売らずにず~~っと長年保有している投資家も多いです。

200株保有の場合、一年間で全線きっぷ(片道)が6枚、2年間で12枚、10年間で60枚に。

次に紹介する配当金と合わせてもらえるので、長期保有に向いている銘柄となります。

なお、1万株の購入(1,200万円)で全線定期乗車券がもらえます。

これだけだと魅力は薄いですが、配当利回りも良いので配当金狙いで ついでに定期乗車券を狙っている方もいるようです。

カブスル一家も、株主優待狙いで長年保有している銘柄がいくつかあります(イオンやツルハHDなど)

株主優待に関する詳しい内容は、姉妹サイトで解説しています。ここでは既に長文なので省略。

東京メトロは株主優待のほか、次に紹介する配当利回りが平均より高いので、長期保有におすすめです。

配当利回りは3.33%と高配当!銀行の預金金利の36倍で資産運用にもおすすめ

東京メトロは、2025年3月期の配当金として1株あたり40円を予定しています。

単元株である100株を保有していると、年間で4,000円の配当金がもらえます。

東京メトロの公開価格は1,200円なので、配当利回りは3.33%!(40円÷1,200円)

東京メトロが上場する、東証プライム上場の全銘柄による加重平均の配当利回りが2.27%なので、平均より高い配当利回りになります。配当利回りは、どれだけお得に配当金をもらえたのか?を表す指標で高いほど、投資資金に対して配当金を多くもらえます。

配当利回りは、ほかの鉄道会社と比較しても高いです。

(JR東日本の1.8倍、東急の2.8倍の配当利回り)

| 企業名 | 株価 | 配当 利回り |

優待内容 |

|---|---|---|---|

| 東京メトロ (9023) |

1,200 | 3.33% | 全線きっぷなど |

| 東急 (9005) |

1,882 | 1.17% | 電車・東急バス全線きっぷなど |

| 東武鉄道 (9001) |

2,542 | 1.97% | 電車全線回数券など |

| 小田急電鉄 (9007) |

1,619 | 1.85% | 電車全線優待乗車証など |

| 近鉄グループHD (9041) |

3,711 | 1.35% | 近鉄招待乗車券など |

| JR東日本 (9020) |

2,917 | 1.78% | 運賃・料金40%割引券など |

| JR西日本 (9021) |

2,820 | 2.55% | 運賃・料金50%割引券など |

| JR九州 (9142) |

4,227 | 2.20% | 一日限定乗車券など |

配当利回り3.33%ということは、31年保有すれば配当金だけで元本を回収できます。実際には配当金の金額は上下しますので回収年は前後しますが、株式投資は0歳からでも出来ますので、お子さん口座での購入も検討したいです。(未成年口座のメリットは長期投資)

配当金や配当利回りに関する詳しい内容は、姉妹サイトで解説しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

各証券会社と現金がもらえる庶民のIPO限定の口座開設タイアップ企画を行っています。(タイアップ企画について)

上場前のIPO株を買うには証券会社の口座開設が必要です。口座開設は無料。

東京メトロの配当金とゆうちょ銀行の預金金利で増える資産を比較!

東京メトロの100株の購入金額(12万円)でもらえる配当金と、ゆうちょ銀行の預金金利で得られる利子の金額の比較です。

一年間でもらえる金額と、10年間でもらえる金額を比較してみました。

| 銀行 | 配当利回り 預金金利 |

配当金 利子 【一年間】 |

配当金 利子 【10年間】 |

|---|---|---|---|

| 東京メトロ 配当利回り |

3.33% | 4,000円 | 40,000円 |

| ゆうちょ銀行 定期預金金利 |

(1年) 0.125% (10年) 0.200% |

150円 | 2,422円 |

| ゆうちょ銀行 通常預金金利 |

0.100% | 120円 | 1,205円 |

東京メトロの配当金と、ゆうちょ銀行の通常預金金利を一年間で比較すると33倍の差がでています。

ちなみに、ゆうちょ銀行の通常預金金利は、2024年4月までは0.02%で今の1/5でした

100株保有、10年間の運用では、配当利回りで得られる金額と預金金利に約3万8千円の差がついています。

100株あたりの運用差なので、持ち株を200株、300株と増やしていけば、その差がどんどん開いていきます。

もちろん、株式投資には株価の下落リスクというものが存在します。

ただし、上場前の株(IPO株)に関しては、適正価格より割安に設定されていますし、実際に他の鉄道会社より指標的に安くなっています。PER、PBRともに割安性を図る指標の一種で、数値が低いほど割安。

| IPO | 東京 メトロ (9023) |

東急 (9005) |

小田急 電鉄 (9007) |

JR九州 (9142) |

|---|---|---|---|---|

| 株価 | 1,200 (仮条件上限) |

1,872.5 | 1,612 | 4,193 |

| PER | 15.0倍 | 18.7倍 | 15.2倍 | 15.6倍 |

| PBR | 1.04倍 | 1.37倍 | 1.20倍 | 1.50倍 |

東京メトロの株価(価格)は、ほかの私鉄やJR各社より指標的にやや割安となっています。

割安性により株価が下落しづらくなっていますし、逆の視点でみれば株価が上昇しやすくなっています。

想定価格1,100円のときはもっと割安でしたが、仮条件の上限価格が1,200円となり割安感はやや薄れました

PERとPBRに関する詳しい内容は、姉妹サイトで解説しています。

配当金狙いならNISA口座での購入もおすすめ

NISAは、株式投資や投資信託による売却益や配当金/分配金の利益が「非課税」になる制度です。

通常の総合口座(課税口座)では、配当金に税金が20.315%発生します。

NISA口座で東京メトロのIPOに参加し、購入すると配当金に税金がかかりません。

東京メトロの株を100株購入すると、年間で4,000円の配当金をGET!

- NISA口座

非課税なので、資産が4,000円増える - 総合口座

4,000円×20.315%=812円の税金を徴収。4,000円-812円 = 資産が3,188円増える

100株の保有で増える資産は、一年間で812円の差がでています。10年間なら8,120円。

また保有株が200株なら一年間で1,624円の差に。

長期間になればなるほど、保有株が増えるほど、NISA口座と総合口座で得らえる金額に差がでてきます。

NISA口座では配当金の受け取りを「株式数比例配分方式」にする必要があります。詳しくは参考記事にて。

東京メトロの株(IPO)を購入する方法。上場前の株の購入の申込は10月8日から

東京メトロの株を購入するには、大きく分けて二通りの方法があります。

- 株式市場に「上場した後」に購入をする

- 株式市場に「上場する前」に購入をする(IPO)

上場後に株を買う

一般的な東京メトロの株の購入方法です。

証券会社に口座開設していれば、誰でも購入できます。

上場日は2024年10月23日ですので、この日以降に証券会社で注文をだして購入することが可能です。

各証券会社の株価ボードに東京メトロの株価が表示されていますので、成行注文(買い優先)か指値注文(価格優先)により株式を購入します。難しいと思いますので姉妹サイトの参考記事にてご確認ください。

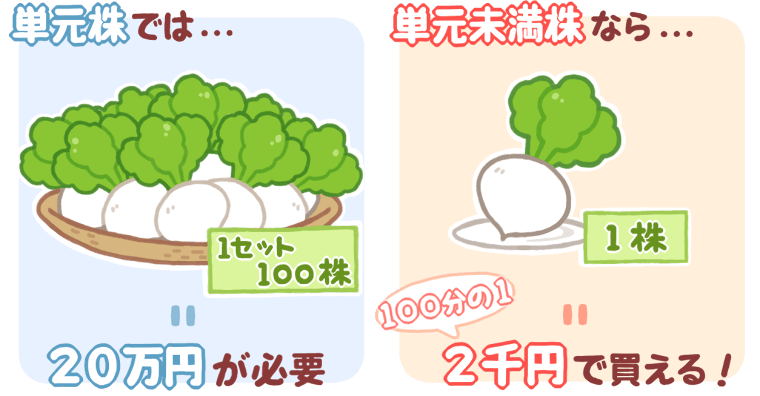

なお、上場後は単元未満株を取り扱っている証券会社であれば、1株から株を購入することが可能です。

1株から株を購入できるので数千円から東京メトロに投資できます。

上場前に購入する(IPO)

企業が上場し市場に株式を公開することを「IPO」といいます。意味は上場とほぼ同じ。

上場前のIPO株は、IPOディスカウントという調整が加わり、適正価格よりも2~3割低い価格に決まります。また割安感がある為、IPO株は上場後に上昇しやすくなっています。

価格を割安に設定する理由は、より多くの人に購入してもらいたい為

上場前のIPO株は、幹事証券となる証券会社で購入することができます。

東京メトロの場合、公開規模が大きい為、ほとんどの証券会社でIPOに申込むことができます。

ただし、上場前の株(IPO株)の方が割安で購入できる可能性が高い為、個人投資家に人気があります。

上場前のIPO株を購入するには、幹事証券からIPO株の購入を申し込み抽選で手に入れるか、証券会社のお得意さんになって担当者から割り当てをもらう必要があります。

のちほど、IPO株の当選狙いでおすすめの証券会社や、IPOの当選攻略法を紹介します。

まずは、東京メトロ株を買った方が良いと個人的に思うポイントについて説明していきます。

東京メトロのIPOは参加がおすすめ!

東京メトロのIPOは参加されるのがおすすめです。

カブスル一家も全力で申し込みますし、身内にもおすすめしております。(最終的には自己判断でどうぞ)

理由は主に次の5つです。

IPOの内容を見るに、多くの個人株主に長期で保有して欲しいと考えているのではないでしょうか。

- 価格が同業他社と比較してやや割安!(割安なので下落しづらい)

- 配当利回りが3.33%と同業他社より高い!(長期保有で資産を増やしやすい)

- 個人投資家に人気の高い株主優待の発行(ファン化)

- 現在の株主は国と東京都(余計な売り圧力がない)

- 倒産リスクがほぼない(長期投資に向いている)

東京メトロのIPOに複数当選した場合、半分は短期売買で利益を得ても良いし、半分は長期投資で配当金を得ても良いなぁと、すでに妄想しております。

東京メトロの初値売りによる利益予想は?

IPO投資歴20年のカブスルは、各IPOを五段階評価し、初値予想(利益予想)をしています。

東京メトロのIPOは下記の評価と初値予想としました。初値とは上場時に最初につく株価のこと。

| 評価 | B(公開価格より やや高い初値が期待できる) |

|---|---|

| 公開価格 | 1,200円 |

| 初値予想 | 1,320円~1,560円 (公開価格の1.1倍~1.3倍) |

| 初値売りの予想利益 | 1.2万円~3.6万円 |

こちらはIPO投資歴20年のカブスルの個人的な予想ですので、あくまでも参考までにどうぞ。

とはいえ、過去の五段階評価の実績をみても、予想を大きく外してはいないかと思います。

東京メトロは複数株当選するチャンスあり

上場時の規模が大きいIPOは当選口数も多くなり、IPOの内容によっては、当選しやすく利益になりやすいチャンス銘柄となります。

上記では、100株あたりの利益を出していますが、200株当選すれば利益は2倍、500株当選すれば利益は5倍になります。

カブスルもこれまでに、大型IPOで複数当選して利益を得ています。

→ カブスルは東京メトロに一家で900株当選しました!

東京メトロも当選口数の多さを考えると、複数当選が可能なIPOとなります。

また、IPOに複数当選するコツの基本はこの2つです。

- より多くの証券会社から参加する

- 身内にも協力してもらう

下記の記事でIPOの当選確率を上げるコツを紹介していますので、是非実践してみてください。

カブスルも実際に複数の証券会社から東京メトロのIPOに参加しました(Xによるポスト)

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

各証券会社と現金がもらえる庶民のIPO限定の口座開設タイアップ企画を行っています。(タイアップ企画について)

上場前のIPO株を買うには証券会社の口座開設が必要です。口座開設は無料。

平等抽選の証券会社は100株の申込でOK。心配な方は200株でも

複数当選狙いですが、平等抽選を採用している証券会社の場合、申込数は100株で大丈夫です。

抽選資金に余裕があれば、200株以上申し込んでも、もちろん大丈夫ですが。

平等抽選の場合、需要<割当数(当選口数)であれば、全員がIPO株を100株購入でき、余った分の200株目以降が抽選となります。

おそらく、東京メトロの場合は当選口数が多いですが、需要>割当数(当選口数)となりそうです。

この場合、100株目から抽選となります。

東京メトロは配分数が多いので、同じ証券会社で複数株当選する可能性はゼロではありません。

抽選資金に余裕がない方は、平等抽選を採用している各証券会社で100株ずつの申込で良いと思いますが、資金に余裕があり同一証券会社で複数当選を狙っている方は、200株以上 申し込んでもいいかなと思います。

なお、この話はネット申込による平等抽選の場合です。

対面型の証券会社の場合、資産の大小や担当者とのお付き合い度(貢献度)により、もらえる株数が変わってきます(お金持ちが有利)

抽選資金にあまり余裕がない方は、複数のネット証券会社から100株ずつ申込むのがおススメです。

カブスル一家がゆうちょ銀行で900株の当選をしたのも、ひとつの証券会社から900株当選したのではなく、複数の証券会社から100株ずつ当選しています。

複数から申込むのがポイント

- 平等抽選100%のマネックス証券で100株の申込み

- 抽選資金不要の松井証券で100株の申込み

- 委託幹事で穴場の三菱UFJ eスマート証券で100株の申込み

カブスルも「運だけ」でIPOに207回 当選。うち、平等抽選方式の当選回数が140回で全当選数の69%を占めています。

(SBI証券と楽天証券は口数比例抽選で、申込数が多いほど当選しやすい=金持ち有利)

東京メトロのIPOは公開株数が多く、当選口数も各証券会社で多いです。

抽選二週目の200株当選も狙っている方は、200株申し込んでも良いかと思います!(もちろん300株でも500株でも)

ご質問があったので追記。SBI証券と楽天証券は平等抽選ではなく、口数比例抽選です。

こちらは、申込数が多ければ多いほど当選しやすい仕組みで、複数当選もありえます。詳しくはこちら。

なお、投資資金別に各証券会社の振り分け方法も参考記事で紹介しています。

東京メトロのIPO当選狙いにおすすめの証券会社

IPO投資歴20年、IPOの当選回数207回の実績があるカブスルが、東京メトロのIPO当選に向けて、おすすめの証券会社を5社紹介します。

5社を選んだ基準は、カブスルの当選回数が多いことを中心に、幹事数が多いことや初心者でも抽選資金不要で気軽に申し込めるなどです。

| 証券会社 | カブスル の当選数 |

幹事数 2024年 |

抽選 資金 不要 |

平等 抽選 |

サポー ト力 |

|---|---|---|---|---|---|

| マネックス証券 | 24回 | 30社 55% |

|||

| 松井証券 | 6回 | 32社 58% |

|||

| SMBC日興証券 | 32回 | 38社 69% |

|||

| みずほ証券 | 13回 | 27社 49% |

|||

| SBI証券 | 37回 | 49社 89% |

※ 平等抽選欄のは、割当数の一部が平等抽選となっています。

各証券会社の口座開設の仕方や、おすすめ証券会社の参考記事はこちらをご覧ください。

口座開設の記入例では、キャプチャ画像付きで迷うポイントについて解説しています。

カブスルの当選多数!マネックス証券

イチオシの証券会社

カブスルの当選回数18回、妻の当選回数3回、こども3回。

一家でIPOに24回の当選実績がある証券会社です。

IPOの抽選は平等抽選を採用しています。

100株だけ申し込んでも、3,000株申し込んでも当選する確率は一緒。投資資金の大小に当選が左右されません。

幹事数も多く、抽選に参加できる機会が多い証券会社です。

(東京メトロのIPOにも当選しました)

マネックス証券の詳しい説明ページ

資金不要で幹事数が増加中の松井証券

資金がなくても参加可能!幹事数は全体の7割!

IPOの抽選時に前受金が必要ありません。(入金0円で抽選可能)

2023年のIPOの幹事数は全体の7割!

カブスルの当選回数1回、妻の当選回数2回、こどもが2回。一家でIPOに5回の当選実績がある証券会社です。

松井証券の詳しい説明ページ

2,000ポイントがもらえる、お得な口座開設タイアップ企画をやっています。

妻の当選多数!SMBC日興証券

主幹事が多い証券会社

カブスルの当選回数13回、妻の当選回数19回。一家でIPOに32回の当選実績がある証券会社です。

妻は2013年からIPOに参加。

2005年からIPO投資をはじめたカブスルより当選回数が多いです(笑)

大手らしく、IPOの当選数が多い主幹事を務める機会も多いです(2024年は23社)

主幹事は当選数が多くなるので当選チャンスが広がります。

SMBC日興証券の詳しい説明ページ

抽選資金不要の!みずほ証券

東京メトロの主幹事の一角

カブスルの当選回数9回、妻の当選回数4回。一家でIPOに13回の当選実績がある証券会社です。

ダイレクトコースはIPOのブックビルディング時の抽選資金が不要となり、IPOに参加しやすくなりました。年間で全体の5~6割のIPOに参加できます。

東京メトロの主幹事団の一角に入っており、割当数(IPO当選数)にも期待ができます。

みずほ証券の詳しい説明ページ

ポイント当選がある!SBI証券

幹事数は9割超!

カブスルの当選回数16回、妻の当選回数15回、こどもの当選回数が5回。

一家でIPOに37回の当選実績がある証券会社です。

抽選に落選するとポイントが1ポイントもらえ、貯めたポイントを利用することにより、ポイント上位利用者からIPOに当選する仕組みがあります。ポイントによる当選は一家で5回。

抽選資金の重複利用も出来、幹事数も非常に多く、IPOに参加しやすい証券会社です。

SBI証券の詳しい説明ページ

事前に証券会社の口座開設を

東京メトロのIPOのブックビルディング(抽選参加)は、10月8日(火)~10月11日(金)と短いです。

証券会社の口座開設は無料です。

主要な証券会社は口座開設を事前にしておきましょう。

口座開設は早い証券会社で当日からですが、人気IPOがでると口座開設者が殺到し、通常より口座開設が遅くなる場合があり、ブックビルディングに間に合わなくなる可能性があります。(経験あり)

抽選資金不要の証券会社は余裕がある

抽選資金不要の証券会社は、証券会社への入金が当選後で良いです。

よって、ブックビルディングに参加しておいて、あとから入金する時間的な余裕があります。

- 証券会社に口座開設をする(最短で当日~)

- IPOのブックビルディングに申込む(11日まで)

- IPOに当選したら入金して東京メトロの株を購入する(16日~21日)

証券会社に口座開設しておくと、東京メトロのIPOだけでなく その他の人気IPOのブックビルディングにも参加できます。

各証券会社と現金がもらえる庶民のIPO限定の口座開設タイアップ企画を行っています。(タイアップ企画について)

上場前のIPO株を買うには証券会社の口座開設が必要です。口座開設は無料。

東京メトロの株を購入するリスクとデメリット

うーん・・・。特に東京メトロの株を購入するデメリットはないかなと思います。

リスクとしては、購入時より株価が下落する損失リスクですが、割安な想定価格により抑えられていると思います。

ちなみに株式投資の最大の損失リスクは会社の倒産ですが、そのリスクはほぼありません。

わたしが気づいていないだけかもしれないので、デメリットやリスクがありましたら教えてください。

仮条件の上限価格1,200円だと、配当利回りは3.33%と平均より高配当で、他の鉄道会社と指標面で比較しても割安です。

懸念事項は仮条件決定時に価格が大幅に引き上がることでしたが、想定価格の1,100円から9%上振れた1,200円となりホッとしました。

価格が引き上がると、想定価格より配当利回りは低下しますし、割安性が薄まります。

参考までに

仮に、仮条件が2割引き上がった場合(1,320円)を考えてみます。(ないと思うけど、比較の為)

| IPO | 東京 メトロ (9023) |

東京 メトロ (9023) |

東急 (9005) |

小田急 電鉄 (9007) |

JR九州 (9142) |

|---|---|---|---|---|---|

| 株価 | 1,320 (仮) |

1,100 | 1,844.5 | 1,703.5 | 4,131 |

| PER | 16.5倍 (仮) |

13.8倍 | 18.4倍 | 16.0倍 | 15.4倍 |

| PBR | 1.14倍 (仮) |

0.96倍 | 1.35倍 | 1.27倍 | 1.48倍 |

| 配当利回り | 3.0% (仮) |

3.6% | 1.2% | 1.8% | 2.3% |

はい。2割価格が上昇すると、同業他社と比較して割安性が薄れました。

一方、配当利回りについてはまだ魅力があります。

IPOディスカウントによる割引がある想定価格1,100円のままがベストでしたが、1,200円という価格も魅力があるので、人気化すると思われます。

仮に公募割れしても長期保有で取り戻せる

売上が堅調で財務も安定している配当利回りの高い株は、含み損をカバーしやすいです。

東京メトロの今期の配当金は40円の予想。100株保有で年間4,000円の配当金がもらえます。

ワンポイント

東京メトロの株を1,200円で100株保有。

株価が5%下落すると株価は1,140円になり、含み損は6,000円に。※株価や配当金はそのままと仮定。税金は省略

- 一年目:配当金 4,000円

- 二年目:配当金の合計 8,000円

- 三年目:配当金の合計 12,000円

二年目で得られる配当金の合計により、含み損の6,000円をカバーできます。

(実際は配当金に20.315%の税金がかかります)

購入は一度でも、配当金は毎年もらえます。保有を続けるほど購入に対する利回りは上昇します。

なお、配当株の一番の懸念リスクは配当金ゼロ(無配)ですが、その可能性は低いと思います。

配当金が減少する減配リスクは今後の業績によってはありえますが、業績がよければ配当金が増加する増配もありえます。

参考までに

2018年に上場したソフトバンク(9434)は、上場前のゴタゴタもあり、公開価格1,500円に対して初値は-2.4%の1,463円となりました。つまり、100株保有で3,700円の含み損に。

公開価格におけるソフトバンクの配当金は1株75円。配当利回りは5%。

2019年~2023年の5年間で合計1株あたり466.5円の配当金になります。100株保有で約4.6万円の配当金に。

つまり公募割れはしているものの、配当金で含み損分は回収できていますし、長期保有することで大きなプラスとなっています。

【10.7追記】仮条件の上限価格は1,200円。配当利回りは3.33%に

東京メトロの上場スケジュールです。10月7日(月)に仮条件価格が決まります。

この価格を基に8日(火)から証券会社にて需要申告(IPO株の購入申込み)をします。

ワンポイント

仮条件は1,100円~1,200円に決まりました!

予想の範囲内の価格帯となり、個人的にはホッとしました。

なお、公開価格は仮条件の上限価格で決まることがほとんどです。

東京メトロの当選狙いであれば、IPOの申込は上限価格の1,200円または成行で申込みましょう(IPO投資のやり方と流れ)

| 上場日 |

2024年 10月23日(水) |

証券コード | 9023 | ||

|---|---|---|---|---|---|

| 市場 | 東証プライム | 業種 | 陸運業 | ||

| 時価総額 | 6,972億円 (仮条件上限) |

吸収 金額 |

3,486億円 | ||

| ブックビルディング期間 |

10月8日 (火) ~ |

仮条件 | 1,100円~1,200円 | ||

| 公開価格 決定日 |

10月15日(火) | 購入 期間 |

10月16日(水)~ 10月21日(月) |

||

公開価格(上場前に購入する価格)は、仮条件である1,100円~1,200円の幅から決定します。(おそらく1,200円)

IPO株は100株単位で申込むので、100株あたり12万円の抽選資金が必要です。(抽選資金不要の証券会社では必要なし)

割安性と配当利回りを同業他社と比較

東京メトロの仮条件の上限価格1,200円にて、ほかの私鉄やJR各社と指標や配当利回りを比較します。

東京メトロの配当利回りは3.33%あり、同業他社よりも圧倒的に利回りが良いです!

(東急の3.5倍、小田急の1.8倍、JR九州の1.5倍)

| IPO | 東京 メトロ (9023) |

東急 (9005) |

小田急 電鉄 (9007) |

JR九州 (9142) |

|---|---|---|---|---|

| 株価 | 1,200 (仮条件上限) |

1,872.5 | 1,612 | 4,193 |

| 配当利回り | 3.33% | 0.93% | 1.86% | 2.22% |

| PER | 15.0倍 | 18.7倍 | 15.2倍 | 15.6倍 |

| PBR | 1.04倍 | 1.37倍 | 1.20倍 | 1.50倍 |

| 時価総額(億円) | 6,972 | 11,701 | 5,940 | 6,596 |

一方、東京メトロの仮条件価格が9.1%上昇したので、ほかの私鉄やJR各社より割安感はやや薄れました。

PER、PBRともに割安性を図る指標の一種で、数値が低いほど割安です。

抽選資金不要の証券会社は余裕がある

抽選資金不要の証券会社は、証券会社への入金が当選後で良いです。

よって、ブックビルディングに参加しておいて、あとから入金する時間的な余裕があります。

- 抽選資金不要の証券会社に口座開設をする(最短で当日~)

- IPOのブックビルディングに申込む(11日まで)

- IPOの当選を確認する(15日か16日)

- IPOに当選したら入金して東京メトロの株を購入する(16日~数日)

購入期間は短いので、当選確認後、購入期限を確認し購入してください。

IPOの申込に仮に間に合わなくとも、今後、東京メトロ以外にも良いIPOが登場する可能性があります。

各証券会社の口座開設日数

最短口座開設日数は、最短で証券会社の口座開設が完了する日数です。

表に掲載しているのは、東京メトロの幹事証券の一部です。

| 証券会社 | 最短口座 開設日数 |

抽選資金 不要 |

タイアップ企画 |

|---|---|---|---|

| 松井証券 | 当日 | 松井証券 ポイント 2,000P |

|

| 野村證券 | 当日 | - | |

| SMBC日興証券 | 当日 | - | - |

| 三菱UFJモルガン・スタンレー証券 | 当日 | - | - |

| 岡三オンライン | 翌日 | 現金 3,500円 |

|

| マネックス証券 | 翌日 | - | - |

| SBI証券 | 翌日 | - | 現金 2,000円 |

| 三菱UFJ eスマート証券 | 翌日 | - | 現金 2,000円 |

| 楽天証券 | 翌日 | - | - |

| 大和証券 | 翌日 | - | - |

| 岩井コスモ証券 | 翌日 | - | - |

| みずほ証券 | 3営業日 | - | |

| SBIネオトレード証券 | 1週間 | - |

IPOは年間100社程度あり、東京メトロ以外にも良いIPOがありますので、口座開設は事前に行っておいても良いかと思います。

なお、例年12月は年間の2割程度のIPOがあり、利益が期待できるIPOも続々登場しています。

各証券会社と現金がもらえる庶民のIPO限定の口座開設タイアップ企画を行っています。(タイアップ企画について)

上場前のIPO株を買うには証券会社の口座開設が必要です。口座開設は無料。

動画でも仮条件が決まった東京メトロのIPOについて説明しています。

【10.15追記】東京メトロの抽選倍率は15倍

ロイターの記事によると、東京メトロの抽選倍率は15倍だったようです。

- 個人投資家 10倍超え

- 国内機関投資家 20倍以上

- 海外機関投資家 30倍超え

なお、個人投資家が全体の需要の78.5%を占めています。

IPOの人気度と初値の結果は、データをみると相関性がありそうです。

東京メトロの抽選倍率15倍は、JR九州やかんぽ生命保険と同じ倍率になります。

| 上場日 | 企業 | 市場からの 調達金額 |

初値の騰落率 | 抽選倍率 |

|---|---|---|---|---|

| 2018年12月 | ソフトバンク(9434) | 2.6兆円 | -2.47% | 2倍 |

| 2018年6月 | メルカリ(4385) | 1,306億円 | 66.67% | 50倍 |

| 2016年10月 | JR九州(9142) | 4,160億円 | 19.23% | 15倍 |

| 2016年7月 | LINE(3938) | 1,328億円 | 48.48% | 25倍 |

| 2015年11月 | 日本郵政(6178) | 6,930億円 | 16.50% | 5倍 |

| 2015年11月 | ゆうちょ銀行(7182) | 5,980億円 | 15.86% | 5倍 |

| 2015年11月 | かんぽ生命保険(7181) | 1,452億円 | 33.14% | 15倍 |

IPO当選後の東京メトロに関する質問

東京メトロのIPO抽選後に寄せられている質問による返答です。

配当金はいつもらえますか?

配当金は権利確定後の約2~3ヵ月後に支払われます。

株式数比例配分方式を選択していた場合、証券会社の口座に入金されます。

東京メトロは3月末が権利確定日なので、権利確定日をふくめて3営業日前である権利付き最終日に、株式を保有している必要があります。

なお、今後 中間配当金を設定した場合は9月末も権利確定日となります。

A証券で100株、B証券で100株当選したら優待はもらえる?

東京メトロは200株以上の保有で株主優待がもらえるので、優待をもらえます。

各証券会社での保有となった場合、「名寄せ」が行われ、200株保有者として「ほふり」に管理されます。

つまり、各証券会社でバラバラに保有していても持ち株数は合算されます。

補欠当選が多いけど購入を申し込んだ方がいい?

資金に余裕があるなら申し込んだ方がいいと思います。

各証券会社の割当数(当選数)が多いので、補欠当選者も通常より多くなっています。

補欠当選ということで、当選辞退者がでないと繰り上がりませんが、「購入を忘れる方」はいます。

わたしの身内も購入を忘れて、約30万円の利益を逃したことがあります

カブスルは長期保有するの?

はい。わたしは配当金狙いで長期保有します。

配当金狙いの投資をする際はセクター(業種)の分散投資が有効ですが、わたしは鉄道株を保有していないので、ちょうど良いかなと思っています。

ちなみに、ゆうちょ銀行は複数当選後、100株だけ残して5年間 配当金をもらっていました。

株主優待は北海道住みの私では使い切れないので、東京在住の方にプレゼントしようかなと思っています。

ちなみに妻は半分は保有し、半分は売却するようです。9歳の娘は配当金狙いで保有したいと言ってます。

公開価格より株価が下がったらどうする?

わたしは配当金狙いで保有継続または買い増しします(業績悪化の懸念がない限り)

動画でも同様の内容ですが、説明しています。

IPO投資全般に関するご質問は参考記事をご確認ください。

なお、IPO投資の基本的な知識を得るには、庶民のIPOの各記事をみるか、体形的にまとまっている書籍がおすすめです。

カブスル一家は900株の当選

カブスル一家の東京メトロの当選数です。

一家で東京メトロのIPO当選数は900株となりました。

複数の証券会社から100株ずつの当選です。

- カブスル:当選 500株

- 妻:当選 300株

- こども:当選 100株

うち、カブスルはマネックス証券のNISA口座、妻はSBI証券のNISA口座でも100株ずつ当選しました。

NISA口座は配当金が非課税になるので、とても嬉しいです。

参考までに

東京メトロきっかけでIPOを知ったけど、落選された方

IPOは年間100社程度あり、12月もIPO(新規上場)が多くなります。今年のIPOは初値が弱いですが、それでも初値が公開価格の2倍以上となることがあります。次の当選へ向けてチャレンジし続けてみて下さい

【10.17追記】東京メトロの売却のヒント

カブスルは当選した東京メトロ株は配当金目的で長期保有する予定ですが、売り方のヒントをくれ!という問合せがありますので、こちらに掲載します。

あくまでも参考とし、投資は自己責任でお願いします。

| 売却方法 | 内容 |

|---|---|

| 初値で売る |

上場時に最初についた株価で売る方法です

|

| 配当金と含み益を天秤にかける |

得られる予定の配当金と含み益を天秤にかけて、売る方法です

|

| 同業他社のPERを参考に目標株価を決める |

同業他社のPERを参考にして、目標株価を決めて売る方法です

|

初値で売る

IPOに当選し購入した東京メトロの株を、10月23日の上場日に初値(最初につく株価)で売る方法です。

庶民のIPOでも、売り時が分からない初心者に勧めている売り方です。

初値売りは上場後に株価の上下が大きくなりそうな小型のIPO株が上場する際におすすめしています。

東京メトロの場合はプライム上場で上場規模も大きく、一日の中での株価の上下が他のIPOよりは発生しないと思います。(極端な銘柄だと同じ日にストップ高とストップ安をつける銘柄もあり)

とはいえ、短期で当選した東京メトロの株を売却したい方にとっては、売るタイミングを考える必要がなく、初心者でも売るのがラクです。

ワンポイント

- 初値売りのメリット

- 売り注文のタイミングがラク

- 株価の動向を気にしないでよい

- 初値売りのデメリット

- 売却後に株価が上昇する可能性

初値売りに関しては、参考記事にて詳しく書いております。

配当金と含み益を天秤にかけて売る

東京メトロの今期の予想配当金は1株あたり40円です。

100株保有で年間4,000円の配当金を得られます。(3月末決算)

株式投資の目的は売買による差額の利益、配当金、株主優待、企業の応援・・様々あります。

短期的な利益が目的の場合、近い将来得られる利益(配当金)と現在の利益(含み益)を天秤にかける方法もあります。

参考までに

年間4,000円の配当金が変わらないと仮定して・・

- 含み益が4,000円・・・

一年間で得らえる配当金と一緒 - 含み益が8,000円・・・

二年間で得らえる配当金と一緒! - 含み益が2万円・・・

五年間で得らえる配当金と一緒!!!

投資資金を早く利益確定したい、現金化したい、他の銘柄に投資したいといった短期的な利益が目的の場合は、将来 保有しておけばもらえるであろう配当金の金額と比較すると、含み益に納得感もあり、割と売りやすいかもしれません。

デメリットとしては、株価が上昇した際はその恩恵をうけられなくなります。

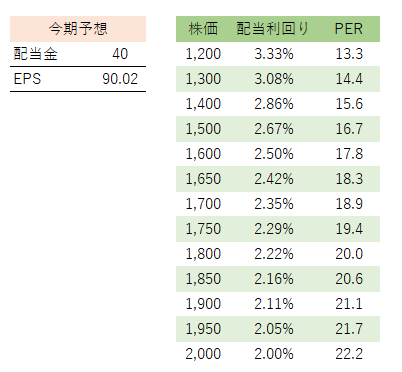

同業他社のPERを参考に目標株価を決める

同業他社のPERを参考にして、目標株価を決める方法です。

ザックリした説明ですので、参考程度にどうぞ。

東京メトロは公開価格と今期の業績予想、他は2024年10月16日時点の株価と前期実績でPERを算出しています。

| IPO | 東京 メトロ (9023) |

東急 (9005) |

小田急 電鉄 (9007) |

JR九州 (9142) |

|---|---|---|---|---|

| 株価 | 1,200 | 1,852.5 | 1,594 | 4,067 |

| EPS | 90.02 | 49.8 | 70.2 | 72.7 |

| PER | 13.33倍 | 18.7倍 | 15.2倍 | 15.6倍 |

| 時価総額(億円) | 6,972 | 11,576 | 5,874 | 6,397 |

株価はPER×EPS(1株あたり純利益)で算出できます。

東京メトロのEPSは90.02円。これを他社のPERと同じ水準に合わせると・・・

| PER | PER13.3倍 | PER18.7倍 | PER15.2倍 | PER15.6倍 |

|---|---|---|---|---|

| 株価 EPS 90.02 |

1,200 | 1,683 | 1,368 | 1,404 |

はい。あまり真に受けて欲しくはないですが、東急と同じPER18.7倍で算出した株価は、1,683円となります。

時価総額が近いJR九州のPER15.6倍で算出した株価は1,404円。

ちなみに、JR東日本のPERは16.0倍、JR西日本は13.4倍、JR東海は8.4倍です。

目標株価・・全く見当がつかない!と考えている方は、同業他社のPERと比較して株価の目標を立てるのもひとつの手です。

ココで言いたいのは、根拠もなく適当な目標株価を決めると売るのに苦労するということです。

例えば売りの目標株価を2,000円にした場合、PERは22.2倍となり同業他社の水準より高くなります。

以上、質問がありましたので参考までに売り方の説明をさせて頂きました。

売り方は人それぞれ。投資は自己責任でお願いします。

動画でも同様の内容ですが、説明しています。

【10.17追記】100株当選したけど優待が欲しい

こちらはお問い合わせがあったワケではないんですが、悩んでいる方をちらほら見かけましたので、参考までに書いています。

東京メトロの株主優待は200株以上の保有でもらえます。

100株当選ということは、もう100株を買わないといけません。(ココまではみな分かっている)

悩んでいるということは、現時点の投資資金に限りがあるんだと思います。そこで提案なんですが・・・

1株ずつ追加購入してみはいかがでしょうか?

証券会社の中には、1株ずつ購入できる単元未満株サービスを提供している証券会社がいくつかあります。

単元未満株サービスはすべての証券会社で行っているワケではなく、一部の証券会社で提供しているサービスになります。

| 証券会社 | サービス | 売買単位 | 手数料 |

|---|---|---|---|

| マネックス証券 | ワン株 | 1株 |

|

| SBI証券 | S株 | 1株 |

|

| 三菱UFJ eスマート証券 | プチ株 | 1株 |

|

| 楽天証券 | かぶミニ™ | 1株 |

|

| 岡三オンライン | 単元未満株 | 1株 |

|

東京メトロの株価が1,200円の場合、100株で購入すると12万円かかりますが、1株だと1,200円から購入することができます。

例えば、みずほ証券でIPOに100株当選した場合、マネックス証券で1株ずつ購入していき合計で100株になると、2つの証券会社あわせて200株の保有となり、株主優待をもらえます。(ほふりにより合算される)

- 一日に1株ずつ購入すると・・・

100日で100株に - 一週間に1株ずつ購入すると・・・

100週で100株に - 一ヵ月に1株ずつ購入すると・・・

100ヶ月で100株に

一度に100株購入するのが難しくとも、1株ずつ小額から購入していく方法は、時間はかかりますが、買いやすいかなと思います。

もらった配当金で追加購入するのも一手ですね。

カブスルは娘の未成年口座でこの方法を利用しています。マクドナルドの株主優待目当てで1株ずつ毎月 購入しています。株価高いので…

なお蛇足ですが、1株の保有だけでもらえる株主優待も世の中にはあります!

単元未満株サービスについては、姉妹サイトのカブスルにて詳しく説明しています。

【10.23追記】東京メトロの初値は1,630円に。初値売りで100株あたり4.3万円の利益

東京メトロの公開価格1,200円に対して、初値は1,630円となりました。騰落率は35.8%。

初値で売却した場合、100株あたり4.3万円の利益となりました!

当選されたみなさん、おめでとうございます!

カブスル一家は妻が100株だけ初値売り。残り800株は長期保有予定です。

東京メトロの抽選倍率は15倍やYoutubeでも紹介しましたが、やはり大型IPOの抽選倍率と初値の騰落率は相関性がありそうです。

このページを見た方や、Xでのポストを見た方から東京メトロのIPOの複数当選の喜びや報告をたくさんいただきました。

無事、上場日を迎えIPO当選者にとって利益案件となり良かったです(  ̄∇ ̄)

お祭り的なIPOは数年に一度ありますので、見逃さず、全力で応募したいですね。

出版した書籍も参考にしたという有難い意見もたくさん頂きました。IPO投資に関する基本的な知識をすべて詰め込んでいますので、東京メトロではじめてIPOに参加し利益が出た方も、よければ参考にしてみてください。

(参考)東京メトロに複数当選した場合はどうする?

投資資金の性格により、購入後の売却戦略も変わってくると思います。

下記で個人的な考えを掲載しますので、参考までにどうぞ。

ワンポイント

- 余裕資金が多い方

配当金狙いで長期投資がおすすめです。 - 資産を増やす段階の方

配当金狙い or 上場後に利益確定し、他の投資資金や次のIPO資金に回す。

配当金は安定的な資産運用ができる一方で、年間の期待リターンは低いです。

リスクをとりながら積極的に資産を活用する段階であれば、売却して次の投資資金に回すのも一手です。

また、複数当選の場合、選択肢は広がります。(300株当選した場合)

- 200株は売却し、100株は保有しよう

- 100株はすぐに売却し、100株は目標株価で売却、100株は保有しよう

株式投資は購入後の売却を考えるのもひとつの楽しみなので、是非、考えてみて下さい。

(参考)証券会社から営業が来た時の対応方法は?

対面型の証券会社の場合、営業マンから投資のお誘いが来ることがあります。

東京メトロも国内の割当数が2億3,240万株(当選口数232万口)ありますので、対面型の証券会社から「東京メトロのIPO株を買いませんか?」と営業電話が来るかもしれません。

普段なら営業電話はお断りしますが、今回の東京メトロに限ってはカブスルなら「是非ください!何株もらえますか?」と前のめりになって購入すると思います。理由はこれまで述べた通り。(投資は自己責任でどうぞ)

なお、担当者によっては交換条件をだしてくる方もいらっしゃるようです。

(IPO株をあげるから、Aの投資信託を買ってくれなど)

交換条件が嫌な場合、きちんと断るようにしましょう。

または条件に応じるかのように匂わせて回避しましょう。(東京メトロで儲かったら、その資金でAの投資信託を買いますなど)

参考までに

2018年に上場したソフトバンク(9434)。

当選口数が1,427万口あったこともあり、問合せが非常に多かったIPOです。

中でも、証券会社から株を買えと営業がきて困っている・・・との問合せが非常に多かったです。

- 100株だと利益が少ないから500株買った方がいいと言われた

- 証券会社が千万単位で買えとうるさい

ソフトバンクの場合、上場直前にいくつかトラブルがあり、公募割れのリスクが高まっておりました。(実際に公募割れに)

(参考)知名度が高い大型IPOの過去の結果は?

知名度が高い大型IPOの場合、ネガティブな意見も多くなります。

- 需給が大きすぎる!(株価上昇にマイナス)

- 目新しい事業でない!

- 損失になるに決まっている!

需給が大きいと株価は上昇しづらいので、この指摘は合っています。

損失になるかどうかは、過去の大型IPOの実績をご確認ください。

| 上場日 | 企業 | 市場からの調達金額 時価総額 |

当選 口数 |

公開価格 初値 |

初値売り 損益 騰落率 |

|---|---|---|---|---|---|

| 2024年10月 | 東京メトロ(9023) | 3,486億円 6,972億円 |

232万口 (国内) |

1,200 1,630 |

4.3万円 35.8% |

| 2023年3月 | 楽天銀行(5838) | 895億円 2,380億円 |

64万口 | 1,400 1,856 |

4.5万円 32.5% |

| 2018年12月 | ソフトバンク(9434) | 2.6兆円 7.1兆円 |

1,427万口 | 1,500 1,463 |

-3,700円 -2.4% |

| 2018年6月 | メルカリ(4385) | 1,306億円 4,059億円 |

19万口 | 3,000 5,000 |

20万円 66.6% |

| 2017年12月 | 佐川急便 (SG HD)(9143) |

1,276億円 5,187億円 |

71万口 | 1,620 1,900 |

2.8万円 17.2% |

| 2016年10月 | JR九州(9142) | 4,160億円 4,160億円 |

120万口 (国内) |

2,600 3,100 |

5万円 19.2% |

| 2016年7月 | LINE(3938) | 1,328億円 6,929億円 |

35万口 | 3,300 4,900 |

16万円 48.4% |

| 2015年11月 | 日本郵政(6178) | 6,930億円 6.3兆円 |

495万口 | 1,400 1,631 |

2.3万円 16.5% |

| 2015年11月 | ゆうちょ銀行(7182) | 5,980億円 6.5兆円 |

412万口 | 1,450 1,680 |

2.3万円 15.8% |

| 2015年11月 | かんぽ生命保険(7181) | 1,452億円 1.3兆円 |

66万口 | 2,200 2,929 |

7.3万円 33.1% |

知名度が高いというだけで株は買われやすくなります。

東京メトロのIPOに関する質問はお気軽にどうぞ

東京メトロのIPOに関する質問はお気軽にお問い合わせや、X(Twitter)からどうぞ。

庶民のIPOに寄せられた質問はこちらに掲載します。同じ質問がないかどうかご確認いただければ幸いです。

クリックで返答が開きます。

どの証券会社から参加しますか?

口座開設しており、参加できる証券会社すべてから参加します。

なお、東京メトロの幹事証券の中にある対面式の証券会社は一切、口座開設しておりません。

オンラインで申込める証券会社からのみ参加します。(下記の記事で紹介している証券会社)

カブスルも実際に複数の証券会社から東京メトロのIPOに参加しました(Xによるポスト)

東京メトロの評価や予想利益は変わることはないですか?

現時点での評価や予想利益になりますので、変わる可能性はあります。(変わった際は追記します)

例えば、想定価格1,100円だったものが、1,500円と極端に上昇した場合、予想利益は割安感が薄れるので下がります。

ただし、現時点では評価は変わることがないです。仮に公開価格が1,500円になっても配当利回りは2.67%と高い水準です。

SBI証券のチャレンジポイントの当選ラインは分かりますか?

結論からいうと通常のIPOとケタ違いの規模なので全くわかりません。

ポイント当選はポイント上位利用者から当選します。

今回は割当数が多いのでポイント当選者も多く、通常時よりは当選ラインが低くなると思います。

ポイント当選の場合、下記のパターンがあります。SBI証券は仕組みについて公表しておらず。

- 100株だけ当選するパターン

- 300株(200株)の複数当選があるパターン

これまでのIPOを見ても、割当数が多くても100株当選のみの場合がありますし、割当数が割と少ないと思っても、複数当選しているパターンがあります。東京メトロの場合、需給的には重く、初値はプラスへの期待値が高いと思いますが、大きく上昇はしなさそうです。

ちなみに、ポイント当選は抽選で外れた人が対象となっています。

ポイントを使っても抽選枠で当選した場合、ポイントによる割り当ては行われず、ポイントだけ没収されます。

資金力がある人は、抽選枠で当選を狙った方がいいかなと思いますし、ポイント当選を狙う方は先に抽選枠で当選するとポイント当選がなくなるので、そこら辺も意識して申し込みたいです。

最初と同じですが・・・ポイントの当選ラインは分からず、また、複数当選があるかないか、複数当選の場合、MAXは何株になるのか・・など全くわかりません・・

わたしは分からないので、通常通り、抽選枠での当選を狙っていきます。

わたしは買わないつもり!

はい。投資判断は人それぞれです。買わない選択肢もありますよね。

証券コードの末尾がアルファベットじゃないのは何故?

東京メトロが過去に社債を発行した際に今回の証券コード「9023」が割り当てられていたので、今回の上場でも同じコードとなりました。

なお、2024年1月から証券コードに英文字が入るようになり、業種等関係なく、上場承認順に数字が割り当てられるようになりました。

石破政権は東京メトロに悪影響ですか?

関係ないと思います。東京メトロの業績や配当金は政権に左右されません。

左右されるのは株式市況。市況が不調で価格が安くなるなら長期保有の買いチャンスだと思います。

仮に金融課税所得が実施されたとしても、配当金が銀行の預金金利より良い利回りになるのは間違いなし。

CMを流しているのは人気がないからでは?

郵政3社やソフトバンク、JR九州の時もCMを打っていました。 おそらくですが、CMを打っている理由としては、

- 販売しないといけない数量が多すぎる

- 事前に問い合わせを受けておいて業務を減らしたい

- ブックビルディング期間が短い

- メトロ株を販売するチャンス(認知度が高い)

- 事前予約で全体の需要を知っておきたい

こういった理由かなと思います。

IPOの当選確率は低い?

わたしで年間2%になります。宝くじで6等の3,000円に当たる確率(1%)より高いです。

東京メトロの場合は割当数が多いので、当選確率はかなり高いんじゃないかと思います。

また、宝くじと違って外れても損失がありません。

東京メトロは地震被害のリスクがあるのでは?

はい。地震があると被害はあると思いますが、東京に大型地震があれば東京メトロどころではなく日本株全体にショックがおきます。

また、交通インフラを担っている事業なので業績へのダメージは大きいですが倒産リスクは低いです。

ちなみに、不動産投資を行っている方には、地震リスクを懸念して地域分散を行っている投資家さんもいらっしゃいます。

東京メトロは集中投資ではなく、分散投資の一角として加えられるのがおすすめです。

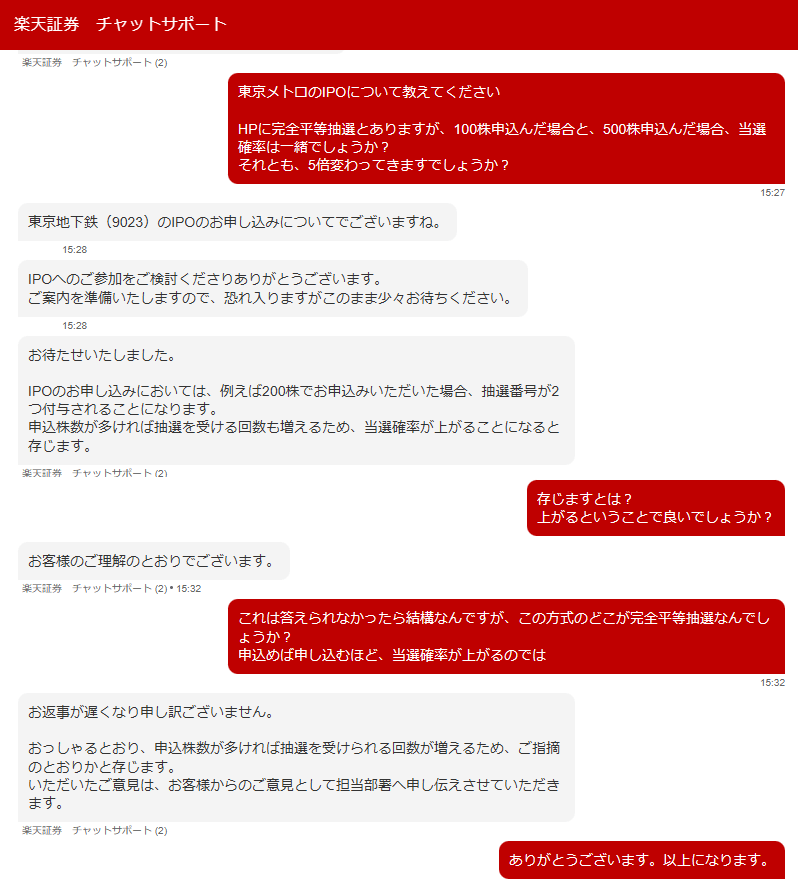

楽天証券は完全平等抽選では?

楽天証券のHPにはそう書いてますね・・。でも、私の認識では口数比例抽選です。

申込数が多ければ多いほど当選する仕組みですし、実際に楽天証券にも確認しました。

成長性が低いから配当利回りが高いのでは?

配当金は利益余剰金が原資となります。事業で得た利益の使い道は大きく分けると2種類

- 成長性が高く事業を拡大したい企業

→ 設備投資などに資金を使う(株価上昇が株主還元策) - 成長が落ち着き、配当金により株主に利益を還元する企業

→ 固定株主を増やしたい

東京メトロの場合は後者です。

株主としては安定的に継続して配当金をだせる事業としての安定性を重視します。

このページやYoutube動画でも度々話をしていますが、東京メトロは集中投資ではなく、ポートフォリオの一角に加えるのがおすすめです。

公開価格が仮条件の上限価格1,200円より高くなる可能性はある?

東京メトロは仮条件価格の範囲内(上限1,200円)で決定します。つまり、100株あたり12万円の購入となります。

IPO投資全般に関するご質問は参考記事をご確認ください。

なお、IPO投資の基本的な知識を得るには、庶民のIPOの各記事をみるか、体形的にまとまっている書籍がおすすめです。

動画でも東京メトロのIPOについて、このページを基に説明しています。

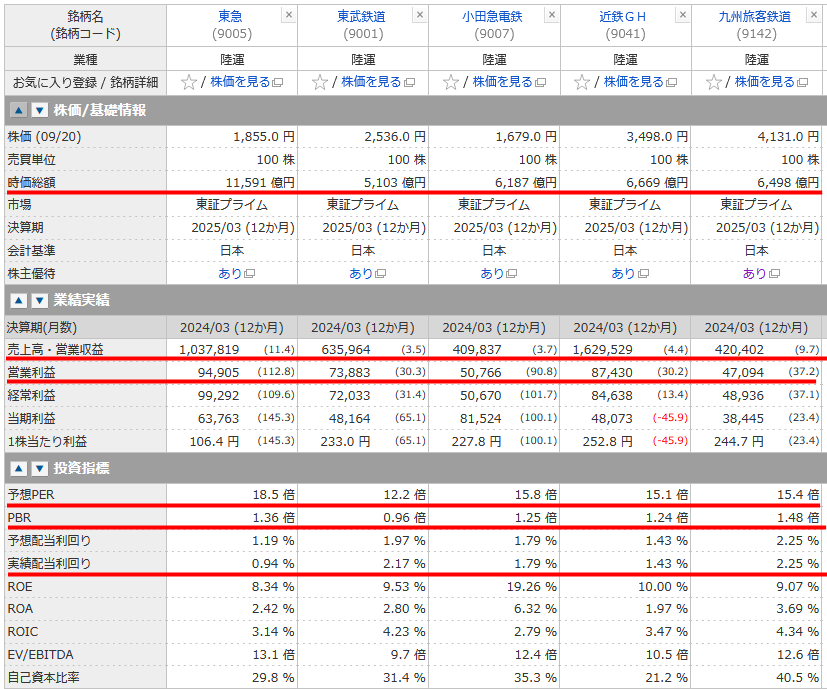

他の鉄道会社と業績や指標を比較

私鉄4社とJR九州の業績と時価総額等をマネックス証券の銘柄スカウターで抽出してみました。

(単位 : 百万円)

東京メトロの2024年3月期の売上高は3,892億円、経常利益は658億円。

時価総額は7,000億円を目指すとのこと。

売上規模・目指す時価総額、IPOの内容を考慮すると、JR九州が一番近い存在かなと思います。