東京地下鉄(東京メトロ)(9023):IPO上場情報

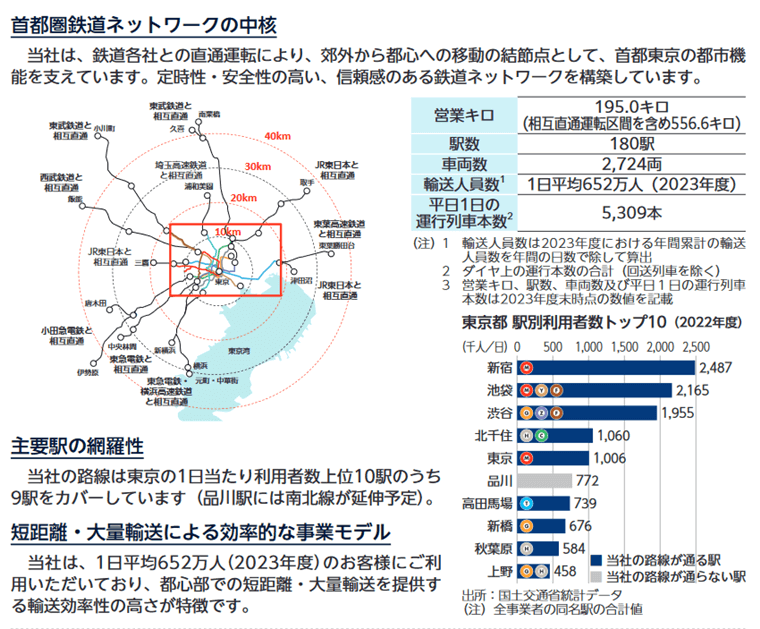

東京地下鉄(東京メトロ)は、旅客鉄道事業の運営(運輸業)、都市・生活創造事業の運営(不動産、流通・広告事業)などを行っている企業です。

グループは同社と連結子会社14社、非連結子会社1社、持分法適用関連会社4社で構成。

東京地下鉄の前身である民間会社の東京地下鉄道株式会社により、1927年12月30日東洋初の地下鉄として浅草~上野間を開業したことが始まり。

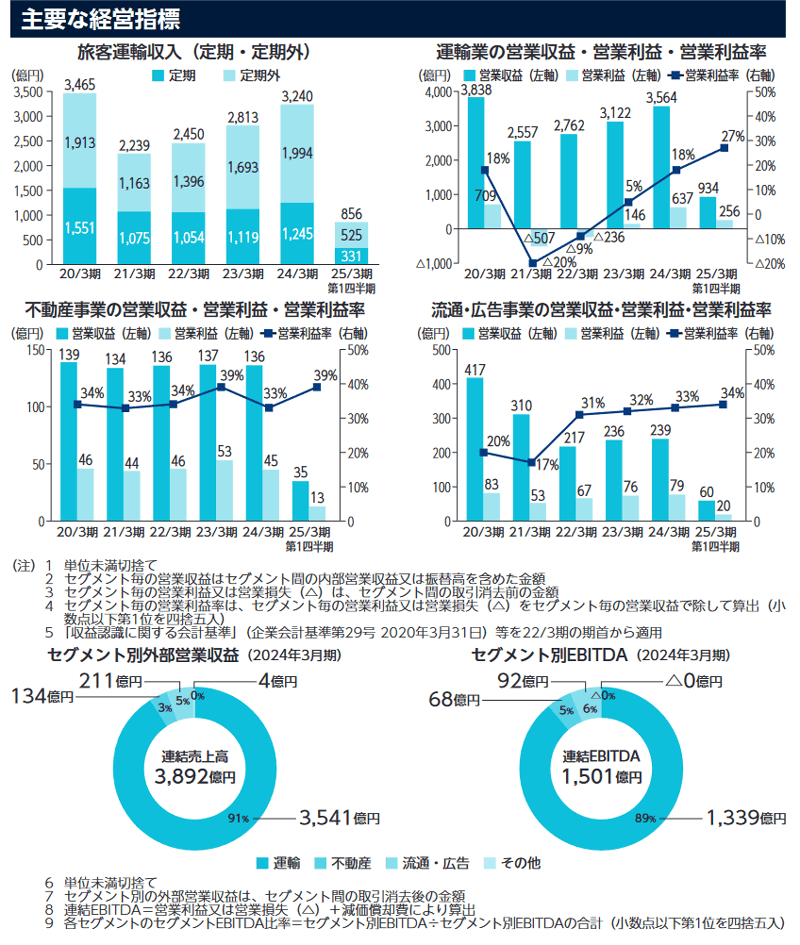

運輸業は東京都区部を中心に、9路線からなる地下鉄ネットワークを保有し、鉄道の運行及び運営並びに鉄道施設等の保守管理を行っています。運輸業による収益が全体の95.1%(2024年3月期)

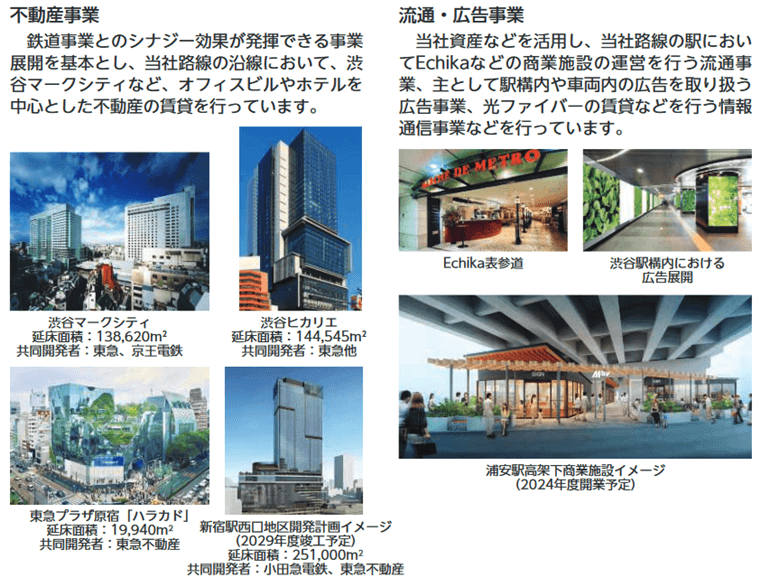

不動産事業は、鉄道事業とのシナジー効果が発揮できる事業展開を基本とし、路線沿線において、渋谷マークシティ、渋谷ヒカリエ、東急プラザ原宿「ハラカド」など、オフィスビルやホテルを中心とした不動産の賃貸を行っています。

流通・広告事業は、路線駅においてEchikaなどの商業施設の運営を行う流通事業、主として駅構内や車両内の広告を取り扱う広告事業などを行っています。

不動産事業による収益が全体の3.5%、流通・広告事業による収益が全体の6.1%(2024年3月期)

設立は2004年4月。前身の営団の設立は1941年3月。

同社の従業員数は9,644名、平均年齢は39.6歳、平均勤続年数は17.5年、平均年間給与は770.4万円。連結の従業員数は11,598名(2024年7月末)

【IPO初心者、投資初心者の方へ】

IPO参加のポイントや東京メトロのIPOは参加がおすすめ。理由と買い方で丁寧に説明していますので、IPO参加の判断材料としてください。

東京地下鉄(東京メトロ)のIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、東京地下鉄(東京メトロ)の目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

東京地下鉄(東京メトロ)の上場日

| 上場日 | 2024/10/23(水) | 証券コード | 9023 |

|---|---|---|---|

| 市場 | 東証プライム | 業種 | 陸運業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | 東京地下鉄(東京メトロ)(9023) | ||

| 時価総額 | 6,972億円(公開価格で計算) 9,470.3億円(初値で計算) |

||

東京地下鉄(東京メトロ)のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2024/10/8 (火) ~ 10/11 (金) |

||

|---|---|---|---|

| 仮条件 | 1,100円~1,200円 (抽選資金:11万円 ~ 12万円) | ||

| 当選口数 | 2,905,000口 | ||

| 発行済株式数 | 581,000,000株 | オファリングレシオ | 50% |

| 公募株数 | 0株 | 売出株数 | 290,500,000株 |

| 吸収金額 | 3,486億円 | O.A分 | 0株 |

| 仮条件決定日 | 10/7 (月) | 公開価格決定日 | 10/15 (火) |

| 購入期間 | 10/16 (水) ~ 10/21 (月) | ||

| 備考 |

【9.20追記】売出は、国内232,400,000株、海外58,100,000株(海外販売の割合 20.0%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

東京地下鉄(東京メトロ)の公開価格と初値

| 仮条件 | 1,100円~1,200円 | ||

|---|---|---|---|

| 公開価格 | 1,200円 | 初値 | 1,630円 |

| 騰落率 | 35.83% | 倍率 | 1.36倍 |

| 初値売り損益 | 43,000円(1,630円 - 1,200円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

東京地下鉄(東京メトロ)の初値予想と予想利益

東京地下鉄(東京メトロ)の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,100円 ~ 1,200円

※抽選資金:11万円 ~ 12万円

上限は9.1%上ブレ↑ |

|---|---|

| 初値予想 |

1,320円 ~ 1,560円※10/7 修正

(1.1倍~1.3倍) |

| 予想利益 | 1.2万円~3.6万円 |

想定価格と初値予想

| 想定価格 | 1,100円あたり ※抽選資金:11万円あたり |

|---|---|

| 初値予想 | 1,210円 ~ 1,430円 (1.1倍~1.3倍) |

| 予想利益 | 1.1万円~3.3万円 |

初値予想アンケート

東京地下鉄(東京メトロ)(9023)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,200円)を基準価格に修正しています。

有効回答:7618票 投票期限:2024/10/22 (火) 23:59まで東京地下鉄(東京メトロ)の主幹事と幹事証券

東京地下鉄(東京メトロ)のIPOを取り扱っている証券会社です。

| 主幹事証券 | |

|---|---|

| 引受幹事証券 |

|

| 委託幹事証券 |

東京地下鉄(東京メトロ)の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

32.28% | 75,008,200株 | 75,008口※ |

| 主幹事 みずほ証券 |

32.28% | 75,008,200株 | 75,008口※ |

| 主幹事 ゴールドマン・サックス証券 |

7.03% | 16,330,300株 | 0口※ |

| 主幹事 三菱UFJモルガン・スタンレー証券 |

8.87% | 20,608,100株 | 20,608口※ |

| SMBC日興証券 | 6.44% | 14,966,700株 | 14,966口※ |

| 大和証券 | 6.44% | 14,966,700株 | 14,966口※ |

| SBI証券 | 1.37% | 3,174,300株 | 19,045口※ |

| 楽天証券 | 0.79% | 1,840,100株 | 18,401口※ |

| 岡三証券 | 0.79% | 1,840,100株 | 1,840口※ |

| 東海東京証券 | 0.79% | 1,840,100株 | 1,840口※ |

| マネックス証券 | 0.35% | 805,000株 | 8,050口※ |

| 松井証券 | 0.35% | 805,000株 | 5,635口※ |

| 岩井コスモ証券 | 0.35% | 805,000株 | 805口※ |

| アイザワ証券 | 0.15% | 345,000株 | 345口※ |

| 東洋証券 | 0.15% | 345,000株 | 0口※ |

| 丸三証券 | 0.15% | 345,000株 | 0口※ |

| 極東証券 | 0.15% | 345,000株 | 0口※ |

| 水戸証券 | 0.15% | 345,000株 | 0口※ |

| むさし証券 | 0.12% | 276,000株 | 276口※ |

| UBS証券 | 0.00% | 11,000株 | 0口※ |

| J.P.モルガン証券 | 0.00% | 11,000株 | 0口※ |

| JTG証券 | 0.08% | 183,900株 | 183口※ |

| 北洋証券 | 0.08% | 183,900株 | 0口※ |

| 立花証券 | 0.08% | 183,900株 | 0口※ |

| BofA証券 | 0.00% | 11,000株 | 0口※ |

大和コネクト証券のネット抽選分は、1,496口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券と岡三オンラインとDMM.com証券とSBIネオトレード証券は、委託数が公表されていません。

※海外売出し58,100,000株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、88倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

東京地下鉄(東京メトロ)の決算情報

単独 財務情報 (単位/百万円)

| 決算期 | 2024年3月 | 2023年3月 | 2022年3月 |

|---|---|---|---|

| 売上高 | 370,420 | 327,042 | 289,953 |

| 経常利益 | 63,361 | 16,431 | -24,042 |

| 当期利益 | 45,809 | 26,614 | -15,029 |

| 純資産 | 632,803 | 598,631 | 581,226 |

| 配当金※ | 32.00 | 20.00 | 16.00 |

| EPS※ | 78.85 | 45.81 | -25.87 |

| BPS※ | 1,089.16 | 1,030.35 | 1,000.39 |

| 前期比(売上高) | 13.3% | 12.8% | ― |

連結 財務情報 (単位/百万円)

| 決算期 | 2024年3月 | 2023年3月 | 2022年3月 |

|---|---|---|---|

| 売上高 | 389,267 | 345,370 | 306,904 |

| 営業利益 | 76,359 | 27,777 | -12,117 |

| 営業利益率 | 19.62% | 8.04% | -3.95% |

| 経常利益 | 65,866 | 19,694 | -20,497 |

| 当期利益 | 46,262 | 27,771 | -13,397 |

| 純資産 | 668,395 | 633,344 | 618,360 |

| EPS※ | 79.63 | 47.80 | -23.06 |

| BPS※ | 1,150.42 | 1,090.09 | 1,064.30 |

| 前期比 (営業利益) |

174.9% | -329.2% | ― |

| 前期比(売上高) | 12.7% | 12.5% | ― |

東京地下鉄(東京メトロ)のPERとPBR

公開価格(1,200円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2023年3月 (実績/連結) |

25.1倍 | 1.1倍 | 47.80 | 1,090.09 |

| 2024年3月 (実績/連結) |

15.07倍 | 1.04倍 | 79.63 | 1,150.42 |

| 2025年3月 (予想/連結) |

13.33倍 | - | 90.02 | - |

東京地下鉄(東京メトロ)の配当金と配当利回り

公開価格(1,200円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2023年3月 (実績) |

20円 | 1.66% | 43.7% |

| 2024年3月 (実績) |

32円 | 2.66% | 40.6% |

| 2025年3月 (予定) |

40円 | 3.33% | - |

上位株主とロックアップ期間

東京地下鉄(東京メトロ)の上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 財務大臣 |

310,343,185株

53.42%

|

155,171,585株 | 180日 |

| 東京都 |

270,656,815株

46.58%

|

135,328,415株 | 180日 |

- 180日のロックアップ期間は、2025年4月20日まで

直近の類似IPOの上場結果

東京地下鉄(東京メトロ)と同じホットワードのIPOの上場結果です。

「知名度が高い」のIPOの直近の結果です。

- 2024/10/18 インターメスティック…

初値売り損益:40,800円

(騰落率:25.03%、倍率:1.25倍) - 2024/07/26 タイミー…

初値売り損益:40,000円

(騰落率:27.59%、倍率:1.28倍) - 2024/03/21 トライアルHD…

初値売り損益:51,500円

(騰落率:30.29%、倍率:1.30倍) - 2023/04/21 楽天銀行…

初値売り損益:45,600円

(騰落率:32.57%、倍率:1.33倍) - 2023/03/29 住信SBIネット銀行…

初値売り損益:2,200円

(騰落率:1.83%、倍率:1.02倍)

東京地下鉄(東京メトロ)と市場と業種が同じIPOの上場結果です。

「市場:プライムまたは東証一部」かつ「業種:陸運業」の直近のIPO結果です。

- 2017/12/13 SGHD(佐川急便)

… 初値売り損益:28,000円

騰落率:17.28%、倍率:1.17倍 - 2016/10/25 JR九州

… 初値売り損益:50,000円

騰落率:19.23%、倍率:1.19倍 - 2014/04/23 西武ホールディングス

… 初値売り損益:0円

騰落率:0%、倍率:1.00倍 - 2013/03/15 鴻池運輸

… 初値売り損益:38,400円

騰落率:37.65%、倍率:1.38倍

東京地下鉄(東京メトロ)の株主優待

東京メトロは株主優待の発行が決まっています。

仮条件の上限価格は1,200円。優待は200株以上からなので、投資額24万円で片道切符が年間6枚もらえます。

東京メトロの配当金は25年3月期で年間40円。仮条件の上限価格で算出した配当利回りは3.33%。

配当利回りは、ほかの鉄道会社と比較しても高いです。(JR東日本の1.8倍、東急の2.8倍の配当利回り)

参考までに

参考までに、ほかの鉄道会社の株主優待と配当利回りです。

| 企業名 | 優待内容 | 株価 | 配当 利回り |

|---|---|---|---|

| 東急 (9005) |

電車・東急バス全線きっぷなど | 1,882 | 1.17% |

| 東武鉄道 (9001) |

電車全線回数券など | 2,542 | 1.97% |

| 小田急電鉄 (9007) |

電車全線優待乗車証など | 1,619 | 1.85% |

| 近鉄グループHD (9041) |

近鉄招待乗車券など | 3,711 | 1.35% |

| JR東日本 (9020) |

運賃・料金40%割引券など | 2,917 | 1.78% |

| JR西日本 (9021) |

運賃・料金50%割引券など | 2,820 | 2.55% |

| JR九州 (9142) |

一日限定乗車券など | 4,227 | 2.20% |

みなさんに、株主優待目当てで長期投資されますか?とX(Twitter)にてアンケートを行いました。

長期投資(優待目当て)が39.3%、長期投資(その他)が24.8%、長期投資しないが36%でした。

東京地下鉄(東京メトロ)のIPO分析

東京メトロは、東日本大震災による復興財源確保法により、2027年度までに完全民営化することが決まっています。

東京メトロの株式を国と東京都が保有していますが、民営化に向けて上場時に半分ずつ売り出します。

株の売却益は鉄道の整備や防災など、都市インフラの整備に使われる予定です。

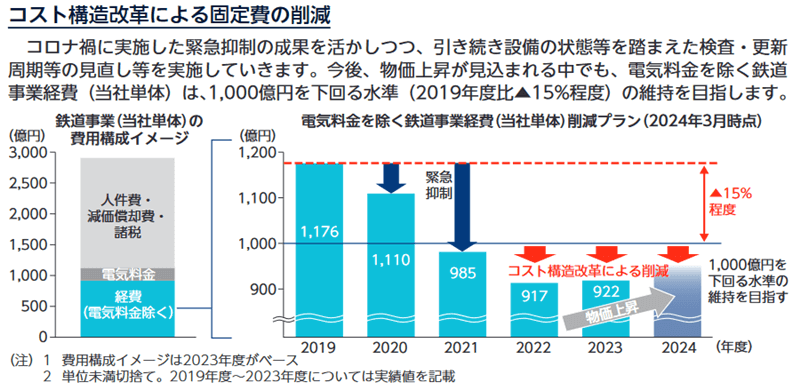

個人的に注目しているのは、コロナ禍により行われたコスト削減。

2024年3月期の営業利益率は19.6%。2025年3月期の業績予想による営業利益率は21.6%(2023年3月期は8.0%)

2024年7月の旅客運輸収入はコロナ前と比較して95%まで回復しており、高収益体制に。

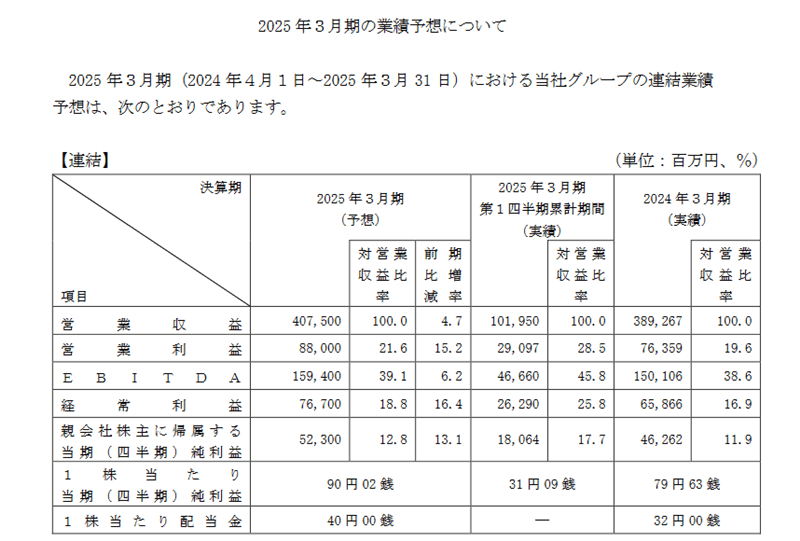

2025年3月期の業績予想(連結)が発表されています。

仮条件の上限価格で算出したPERは13.3倍。前期実績で算出したPERは15.0倍、PBRは1.04倍(PERとPBR)

予定されている配当金は40円。仮条件の上限価格で算出した配当利回りは3.33%(配当利回り)

連結配当性向は40%以上を目指し、継続的かつ安定的な配当を行うことを基本方針としています。

東京の私鉄3社と2016年に上場したJR九州の比較です。※2024年10月7日時点の株価で算出。東京メトロは仮条件の上限価格

| IPO | 東京 メトロ (9023) |

東急 (9005) |

小田急 電鉄 (9007) |

JR九州 (9142) |

|---|---|---|---|---|

| 売上高 (百万円) 2024年3月期 |

389,267 | 1,037,819 | 409,837 | 420,402 |

| 時価総額 (億円) |

6,972 | 11,526 | 6,277 | 6,498 |

| 株価 | 1,200 | 1,882 | 1,619.5 | 4,227 |

| PER | 15.0倍 | 18.8倍 | 15.3倍 | 15.7倍 |

| PBR | 1.04倍 | 1.38倍 | 1.21倍 | 1.52倍 |

| 配当利回り | 2.66% | 0.93% | 1.85% | 2.20% |

| EPS | 79.6円 | 106.4円 | 227.8円 | 244.7円 |

| 営業利益率 | 19.6% | 9.1% | 12.4% | 11.2% |

上場規模が大きいIPOは当選口数も多くなり、IPOの内容によっては、当選しやすく利益になりやすいチャンス銘柄となります。

東京メトロの当選口数は国内分で232万口とかなり当選しやすい部類にはいります。

→ カブスル一家は800株の当選に

【IPO初心者、投資初心者の方へ】

IPOとは未上場企業が上場すること。証券会社を通じて東京メトロの株の売買が可能になります。

上場前のIPO株は、算出された相場価格よりディスカウント(割引)された価格で購入できるため、IPO株を上場前に購入し、上場後に売却することで、売買の差額による利益を期待できます。また、保有していると株主優待や配当金がもらえます。

下記の記事でさらに丁寧に説明していますので、IPO参加の判断材料としてください。

当選された方向けに売り方も追記しています。

同業他社と比較して、割安な価格設定で配当利回りが高く、株主優待の発行もあり。

コロナ禍によるコスト削減で利益もだしやすく。需給は重いですが買い需要も多そうなIPOで、積極的に参加されるのがおすすめです。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績は安定的(決算情報)

- 2025年3月期の業績予想(前期比)は、営業収益 407,500百万円(+4.7%)、営業利益 88,000百万円(+15.2%)

- 仮条件の上限価格と2025年3月期の予想実績(連結)によるPERは13.3倍。前期実績で計算したPERは15.0倍、PBRは1.04倍(PERとPBR)

- 2025年3月期の配当金は40円の予定。仮条件の上限価格による配当利回りは3.33%。同業他社と比較して高い利回り(配当利回り)

- 連結配当性向は40%以上を目指す

- 不採算路線なし

- 知名度が高い

- 個人投資家に人気の高い株主優待の発行あり

- 国策事業。倒産の心配もなく長期投資しやすい

- 同じ10月に上場予定だったキオクシアが上場延期に

- グローバルオファリング(海外販売)あり。海外販売比率は20%

- 成長をイメージしにくい事業内容

- 需給がかなり重い

- コロナ禍のような事態で影響をうける事業内容

- 上位株主は国と東京都。上場で多くの個人株主に保有してもらいたい意図がありそう

- 海外景気の下振れリスク(インバウンド減少)

- 独自アンケート結果:長期投資(優待目当て)が39.3%、長期投資(その他)が24.8%、長期投資しないが36%

10.7追記。仮条件が1,100円 ~ 1,200円に決定。(想定価格は1,100円。上限価格で9.1%の上振れに)

初値予想を1,320円 ~ 1,560円に修正し、予想利益を1.2万円~3.6万円としました。

目論見書の想定仮条件は1,100円。初値予想は1,210円 ~ 1,430円としました。

予想利益は1.1万円~3.3万円です。

カブスルは東京メトロのIPOに一家3名で全力参加する予定です。

郵政3社のIPOで合計1,300株のIPOに当選し、約50万円の利益を得たことがあります(思い出の当選IPO BEST5)

→ カブスル一家は東京メトロに800株当選

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの3社だけでIPOに81回当選しています(全当選数の52.3%)

主幹事証券のとみずほ証券と野村證券、幹事証券の松井証券と岡三オンライン、岡三証券はブックビルディング時の抽選資金が不要です。

当選後に購入資金を入金すれば良いので気軽に参加できます。(口座開設タイアップ中)

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています(5割目標)

委託幹事として大和コネクト証券とauカブコム証券、SBIネオトレード証券が決まりました。

委託幹事は目論見書に掲載されないので気づかれず、大和コネクト証券の認知度もまだ低いので狙い目です!(カブスルは4回当選)

追加の委託幹事としてDMM.com証券が決まりました。

抽選時に資金が必要ない上、口座開設すると株式新聞を無料で見られます。

そのほかに楽天証券や岩井コスモ証券など、ほとんどの証券会社でIPOへの参加が可能です(幹事証券)

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!