公開価格が仮条件の価格帯より上振れる理由は?

2023年10月から公開価格決定のプロセスが変更となりました。

需要が高い(低い)IPOの場合、公開価格が仮条件の±20%で決まる場合があります。

これに伴い、各証券会社でブックビルディング申告時の取扱いがやや変わり、ご質問も増えましたのでこちらのページにまとめました。

目次

公開価格決定プロセスの変更とは?

IPOのプロセスの見直しの議論が進められておりますが、うち下記の項目が2023年10月1日より施行へ。

- 仮条件の範囲外で公開価格が決まる場合あり(需要により仮条件の±20%の価格に)

- 仮条件の上限価格の120%

- 仮条件の下限価格の80%

- 売出株式数を公開価格の設定と同時に変更可能に

- 上場日に一週間程度の幅を持たせることが可能に

- 上場承認から上場日までの期間の短縮(従来は一ヵ月程度。新方式では21日程度)

- 数週間から数ヵ月、上場日の延期が可能に

わたしたちに最も関係があるのは「仮条件の範囲外での公開価格の設定」になります。

Youtubeでもこれらの変更について話をしてみました。

公開価格が仮条件の範囲を超えない場合もあり

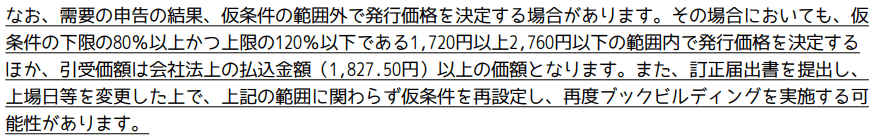

公開価格が仮条件の範囲を超える場合があるか、ないかは訂正目論見書に書かれています。

仮条件の範囲を超える場合があると書かれている場合、庶民のIPOでは下記のように記載しています。

公開価格が仮条件の範囲外で決まるのは需要が高い場合

公開価格が仮条件の範囲外で決まるのは、買い需要が高いIPOになりそうです。

また、訂正目論見書にそう明記されているIPOになります。

IPOの公開価格はこれまで仮条件の上限価格で決まることがほとんどでした。

買い需要の高いIPOをそのまま上場させると、初値が上昇しすぎるので、公開価格を最大で仮条件の上限価格×120%(2割高い)価格にすることで、初値が上昇しすぎるのを抑えると共に、発行体(企業)の調達資金も増やす狙いがあると思われます。

公開プロセス変更の議論が行われるようになったのは、初値が諸外国と比べて上昇しすぎる点と、それに伴い発行体が上場による充分な資金調達を得られない仕組みを変えるため。

一方、公開価格の下方向の拡大(仮条件の下限価格の2割減)は、そうそうないかと考えています。

仮条件の下限価格で決まるIPOはほとんどありませんし。

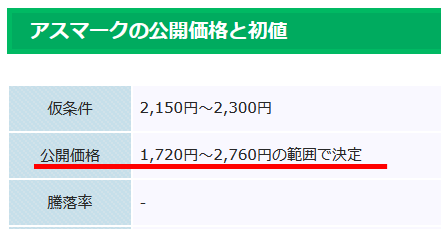

公開価格が仮条件の範囲を超えて決まったIPO

公開価格が仮条件の範囲を超えて決まったIPOの一覧です。

上振れた理由として、「仮条件の上限を上回る価格にも機関投資家等からの需要が多く申告されたこと」が特徴的です。

| 企業 | 仮条件 | 公開価格 | 初値 | 現在の 株価 |

|---|---|---|---|---|

| 2025/10/24 インフキュリオン |

1,540~ 1,600 |

1,680 105%↑ |

1,560 -7.14% |

1,415 |

| 企業 | 仮条件 | 公開価格 | 初値 | 現在の 株価 |

|---|---|---|---|---|

| 2024/04/16 Will Smart |

1,320~ 1,380 |

1,656 120%↑ |

1,580 -4.59% |

860 |

| 2024/03/27 シンカ |

1,050~ 1,100 |

1,320 120%↑ |

1,671 26.59% |

845 |

| 2024/03/26 ハッチ・ワーク |

1,680~ 1,800 |

2,160 120%↑ |

2,815 30.32% |

2,083 |

| 2024/03/26 JSH |

350~ 380 |

456 120%↑ |

893 95.83% |

407 |

| 2024/03/26 L is B |

920~ 990 |

1,188 120%↑ |

1,553 30.72% |

1,108 |

| 企業 | 仮条件 | 公開価格 | 初値 | 現在の 株価 |

|---|---|---|---|---|

| 2023/12/22 ヒューマンテクノロジーズ |

940~ 1,020 |

1,224 120%↑ |

1,194 -2.45% |

1,846 |

| 2023/12/20 ロココ |

900~ 940 |

1,128 120%↑ |

1,100 -2.48% |

1,135 |

| 2023/12/18 雨風太陽 |

840~ 870 |

1,044 120%↑ |

1,320 26.44% |

906 |

| 2023/12/12 ブルーイノベーション |

1,220~ 1,320 |

1,584 120%↑ |

2,023 27.71% |

1,628 |

個人的な印象として、現在の株価と公開価格を比較すると、なにをもって+20%の価格に決定したのかがいまいち分かりません。

機関投資家の需要で仮条件の上限価格を超えた公開価格になるなら、最初の仮条件の決定時にそうして欲しいと思います。そのためにロードショーで機関投資家の需要をヒアリングしているんでしょうし。

各証券会社のブックビルディングの申込方法はどう変わった?

各証券会社のブックビルディング申込方法の一覧です。

| 証券会社 | 需要申告 の価格 |

申告時の 資金拘束 |

抽選時の 資金確認 |

成行 注文 |

仮条件の上限価格を超えて 公開価格が決定した場合は? |

|---|---|---|---|---|---|

| マネックス証券 | 仮条件の範囲を 超えた価格帯 |

あり | - | 成行または公開価格以上の価格で申告する必要あり | |

| SMBC日興証券 | 仮条件の範囲を 超えた価格帯 |

あり | - | 公開価格以上の価格で申告する必要あり | |

| SBI証券 | 仮条件の 範囲内 |

なし | 「ストライクプライス」のみ抽選対象に | ||

| 松井証券 | 仮条件の 範囲内 |

抽選資金 不要 |

- | 仮条件の範囲を超えた価格でも購入意思がある場合は「成行」で注文する必要がありそう | |

| 岡三オンライン | 仮条件の 範囲内 |

抽選資金 不要 |

- | 仮条件の範囲を超えた価格でも購入意思がある場合は「成行」で注文と説明あり | |

| 岡三証券 | IPOによる | 抽選資金 不要 |

- | 訂正目論見書に掲載されている価格の範囲内にて申込可 | |

| SBIネオトレード証券 | 仮条件の 範囲内 |

抽選資金 不要 |

- | 注文の選択肢なし。当選後に決まった公開価格で購入するものと思われる | |

| みずほ証券 | 仮条件の 範囲内 |

抽選資金 不要 |

- | 公開価格が仮条件の上限を超えた価格で決定された場合、「成行」のみが抽選または配分の対象 | |

| 野村證券 | 仮条件の範囲を 超えた価格帯 |

抽選資金 不要 |

- | - | 自動で最大価格にて申込み |

| 大和証券 | 仮条件の範囲を 超えた価格帯 |

なし | 抽選時に仮条件価格帯の上限価格×申込株数以上のお預り金等が必要 | ||

| 大和コネクト証券 | 仮条件の 範囲内 |

なし | 申込時は仮条件の範囲内のものの、公開価格が仮上限の価格を超えた場合、決定した公開価格分の抽選資金が抽選時に必要。足りない場合は抽選対象外に | ||

| 楽天証券 | 仮条件の 範囲内 |

なし | 購入申込時に、申込株数×公開価格の金額が必要 | ||

| 三菱UFJ eスマート証券 | 仮条件の 範囲内 |

なし | 購入申込時に、申込株数×公開価格の金額が必要 |

表を覚えるのが面倒な方は、次のように覚えるとラクです。

- ブックビルディング時に成行がある場合、成行で申し込む

- 抽選資金は「仮条件の上限価格×120%」を用意しておけば間違いない

ブックビルディング期間が短くなっている場合あり

上場日に幅を持たせるプロセスを採用しているIPOは、ブックビルディングの申込期間が目論見書に掲載されている期間より短縮されている場合がありますので、各証券会社の申込期間を確認してください。

| 企業 | 上場日 | ブックビルディング期間 | 一部の証券会社の ブックビルディング期間 |

|---|---|---|---|

| ブルーイノベーション | 12/12~12/18のどれか | 11/27~12/4 | 11/27~12/1 |

野村證券、大和証券、大和コネクト証券、SMBC日興証券、三菱UFJモルガン・スタンレー証券が、他の証券会社より1~2営業日早くブックビルディングが終了しました。

なお、庶民のIPOでは注意喚起の為、個別ページ、IPO管理帳やIPO管理帳ログイン版、資金管理帳、初値予想のページで、その旨をお知らせしておりました。

トライアルHD(141A)も申込期間が早く終了しており、上場日に幅を持たせるプロセスを採用しているIPOは、ブックビルディングの申込期間に気をつけないといけないようです。

IPOの当選狙いなら成行注文がおすすめ

IPOのブックビルディング(需要申告)における成行注文は、どの価格で決定しても購入意思があることを示します。

つまり、公開価格が仮条件の範囲を超えても買うという意思注文になります。

上記の表にある通り、一部の証券会社では成行注文がありませんが、抽選時に決まった公開価格×申込株数の抽選資金を用意しておくことで抽選対象外にならないようです。

ただし、成行注文を選択するとIPOによっては「仮条件の上限価格×120%」の資金が必要となります。(一部の証券会社では申込時に資金拘束)

IPOのラッシュ時期など、資金管理が厳しい時はなるべく拘束される資金を抑えたいので、下記の方法をとると良いかなと思います。

ワンポイント

抽選資金が限られている場合はIPOによって、需要申告の価格を変えましょう!

- どうしても当選を狙いたいIPO

成行注文で需要申告!(仮条件の上限価格×120%の資金が必要) - そこそこ当選を狙っているIPO

仮条件の上限価格で需要申告!(成行より資金を抑えることができる)

繰り返しとなりますが公開価格が仮条件の上限価格を超えるのは、訂正目論見書に記載されており、買いの需要が高いIPOです。つまり、人気度が高いIPO。

IPOラッシュ時になんでもかんでも成行にすると、抽選資金が枯渇していきますので、工夫して応募してみてください。

SBI証券はストライクプライス以外は落選扱いに

SBI証券のブックビルディングにおける「ストライクプライス」は、成行注文と同じくどの価格で決定しても購入意思があることを示します。

SBI証券では公開価格が仮条件が超えて決定する場合、ブックビルディングにおいて「ストライクプライス」で参加した人だけ抽選対象となります。

SBI証券のHPより引用

IPO当選狙いの場合、「ストライクプライス」で申込むと抽選対象外となることがありません。

よって、SBI証券ではストライクプライスでブックビルディングに参加するのがオススメです。

公開価格決定プロセス変更による庶民のIPOへの質問

ブックビルディングの参加方法が変わったことにより、当サイトにも質問がいくつか寄せられています。

このページで紹介した内容などをYoutubeでも返答しております。

各証券会社の追加情報やいただいた質問はこちらのページに追記していく予定です。

しかし・・・ややこしくなりましたよね。

機関投資家からも公開価格決定プロセス変更について疑問がでています。

個人投資家も機関投資家にとっても使いづらい制度変更です。シンプル イズ ベスト・・!