トリプルアイズ(5026):IPO上場情報

トリプルアイズは、システムインテグレーションおよび独自開発のAIプラットフォームの提供を行っている企業です。グループは同社と連結子会社2社で構成。

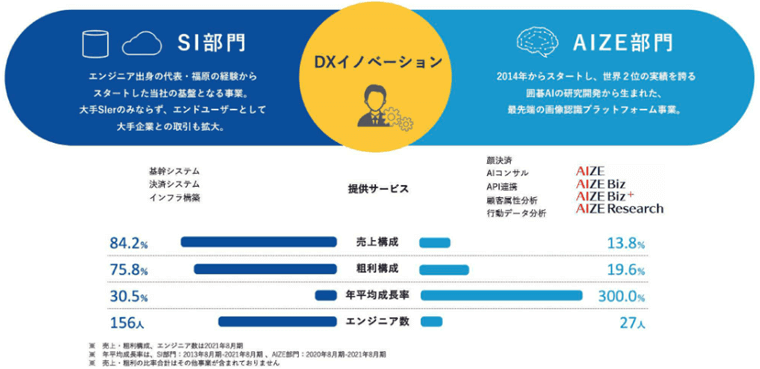

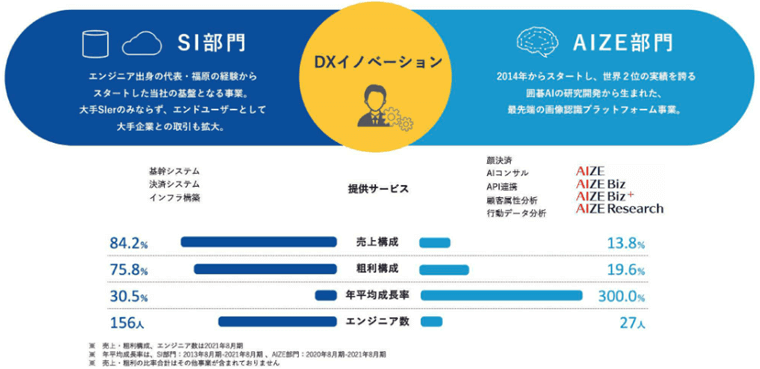

SI部門

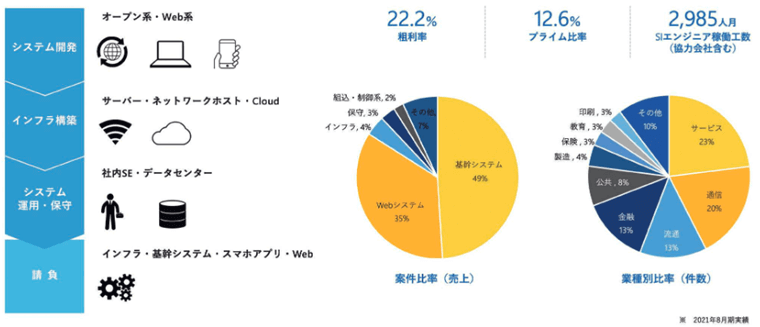

LAMP技術、 OSS開発技術をベースとした基幹システム・決済システムといったシステム開発を中心に、金融、流通、不動産、サービス、医療等の様々な業界において実績あり。

大手SIerからの一次請けやエンドユーザーからの直接取引によるシステム開発が主となる案件。

SIerに対しては主に技術者派遣。

クライアントの課題をシステム化によって解決する流れを一気通貫で提供。

SI部門の売上構成比は84.2%、粗利構成は75.8%のメイン事業。

AIZE部門

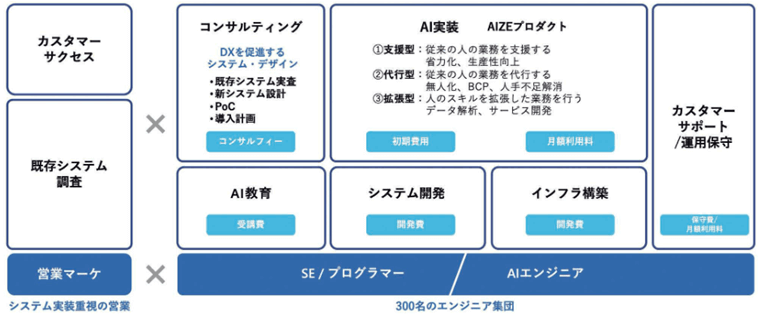

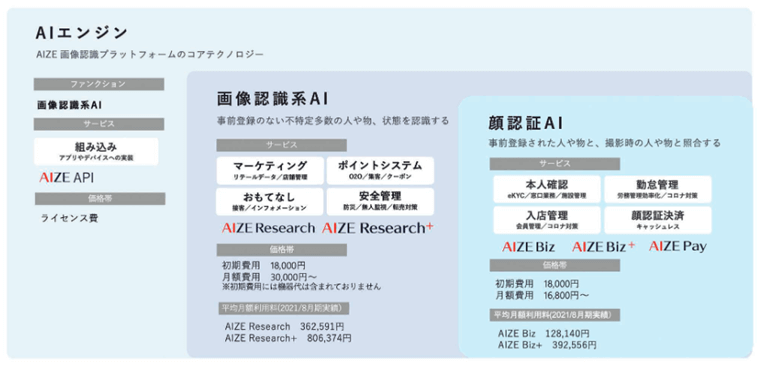

独自に開発したAIエンジンによるサービスを展開。

画像認識を中心とし、なかでも顔認証のサービスに注力。

AIエンジンは、画像認識にとどまらず言語処理、 需要予測などに活用されており、 他社のデバイスへの組み込みなども可能。

年成長率300%の成長事業。

設立は2008年9月。

同社の従業員数は2022年3月末で197名、平均年齢は35.5歳、平均勤続年数は3.6年、平均年間給与は439万円。

トリプルアイズのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、トリプルアイズの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

トリプルアイズの上場日

トリプルアイズのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2022/5/13 (金) ~ 5/19 (木) |

||

|---|---|---|---|

| 仮条件 | 800円~880円 (抽選資金:8万円 ~ 8.8万円) | ||

| 当選口数 | 6,210口 | ||

| 発行済株式数 | 6,802,600株 | オファリングレシオ | 9.1% |

| 公募株数 | 540,000株 | 売出株数 | 0株 |

| 吸収金額 | 5.4億円 | O.A分 | 81,000株 |

| 仮条件決定日 | 5/12 (木) | 公開価格決定日 | 5/20 (金) |

| 購入期間 | 5/23 (月) ~ 5/26 (木) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

トリプルアイズの公開価格と初値

| 仮条件 | 800円~880円 | ||

|---|---|---|---|

| 公開価格 | 880円 | 初値 | 2,200円 |

| 騰落率 | 150.00% | 倍率 | 2.50倍 |

| 初値売り損益 | 132,000円(2,200円 - 880円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

トリプルアイズの初値予想と予想利益

トリプルアイズの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 | 800円 ~ 880円 ※抽選資金:8万円 ~ 8.8万円 |

|---|---|

| 初値予想 |

1,190円 ~ 1,400円

(1.4倍~1.6倍) |

| 予想利益 | 3.1万円~5.2万円 |

想定価格と初値予想

| 想定価格 | 880円あたり ※抽選資金:8.8万円あたり |

|---|---|

| 初値予想 | 1,190円 ~ 1,400円 (1.4倍~1.6倍) |

| 予想利益 | 3.1万円~5.2万円 |

初値予想アンケート

トリプルアイズ(5026)の初値予想アンケートに、ご協力をお願いします。

公開価格(880円)を基準価格に修正しています。

有効回答:456票 投票期限:2022/5/30 (月) 23:59までトリプルアイズの主幹事と幹事証券

トリプルアイズのIPOを取り扱っている証券会社です。

トリプルアイズの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 いちよし証券 |

78.26% | 486,000株 | 48口 |

| 野村證券 | 6.52% | 40,500株 | 40口 |

| みずほ証券 | 4.78% | 29,700株 | 29口 |

| SBI証券 | 1.74% | 10,800株 | 64口 |

| マネックス証券 | 0.87% | 5,400株 | 54口 |

| 楽天証券 | 0.87% | 5,400株 | 54口 |

| 松井証券 | 0.87% | 5,400株 | 37口 |

| SMBC日興証券 | 0.87% | 5,400株 | 5口 |

| 岡三証券 | 0.87% | 5,400株 | 5口 |

| 東海東京証券 | 0.87% | 5,400株 | 5口 |

| 東洋証券 | 0.87% | 5,400株 | 5口 |

| 丸三証券 | 0.87% | 5,400株 | 5口 |

| 極東証券 | 0.87% | 5,400株 | 0口 |

| あかつき証券 | 0.87% | 5,400株 | 0口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

楽天証券の抽選倍率は、502倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

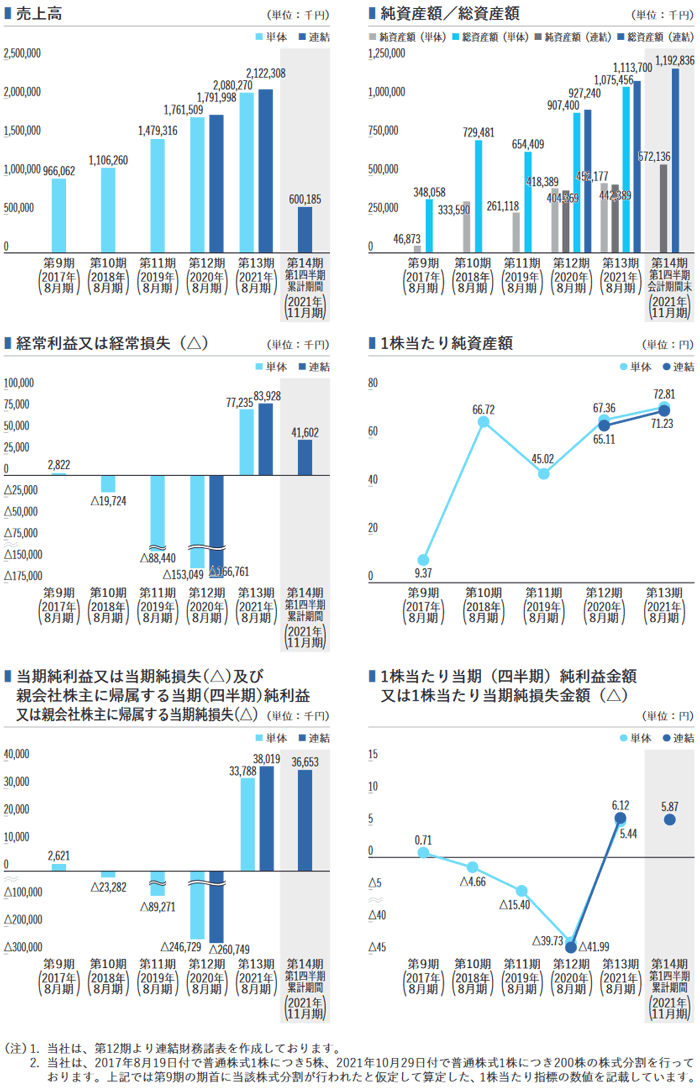

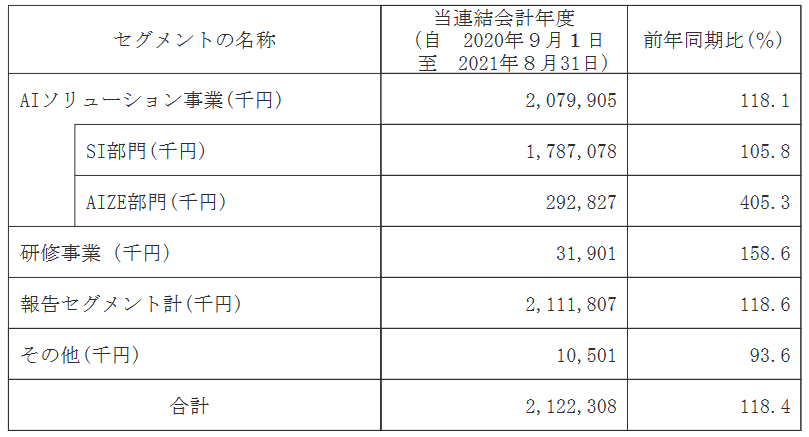

トリプルアイズの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2021年8月 | 2020年8月 | 2019年8月 |

|---|---|---|---|

| 売上高 | 2,080,270 | 1,761,509 | 1,479,316 |

| 経常利益 | 77,235 | -153,049 | -88,440 |

| 当期利益 | 33,788 | -246,729 | -89,271 |

| 純資産 | 452,177 | 418,389 | 261,118 |

| 配当金※ | ― | ― | ― |

| EPS※ | 5.44 | -39.73 | -3,080.66 |

| BPS※ | 72.81 | 67.36 | 9,004.10 |

| 前期比(売上高) | 18.1% | 19.1% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2021年8月 | 2020年8月 |

|---|---|---|

| 売上高 | 2,122,308 | 1,791,998 |

| 経常利益 | 83,928 | -166,761 |

| 当期利益 | 38,019 | -260,749 |

| 純資産 | 442,389 | 404,369 |

| EPS※ | 6.12 | -41.99 |

| BPS※ | 71.23 | 65.11 |

| 前期比(売上高) | 18.4% | ― |

上位株主とロックアップ期間

トリプルアイズの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 比率 | ロック アップ |

|---|---|---|---|

| 福原 聖子 従業員 | 2,347,000株 | 33.59% | 90日 |

| 株式会社コスモウエア | 1,800,000株 | 25.76% | 90日 |

| AI・テクノロジー・イノベーション・ファンド1号有限責任事業組合 VC | 470,000株 | 6.73% | 90日/ 1.5倍 |

| JPE第1号株式会社 | 400,000株 | 5.72% | 90日/ 1.5倍 |

| 株式会社キューブシステム | 300,000株 | 4.29% | 90日/ 1.5倍 |

| 株式会社TOKAIコミュニケーションズ | 250,000株 | 3.58% | 90日/ 1.5倍 |

| 山田 雄一郎 代表取締役 |

138,600株

(48,600)

|

1.98% | 90日 |

| ジェイズ・コミュニケーション株式会社 | 125,000株 | 1.79% | 90日/ 1.5倍 |

| 東港金属株式会社 | 100,000株 | 1.43% | 90日/ 1.5倍 |

| 丸茂 喜泰 |

70,000株

(70,000)

|

1.00% |

ロックアップ解除となる株価(1.5倍)は、1,320円です。

- 目論見書より抜粋 -

当社の主要株主である福原聖子は、当社の前代表取締役である福原智の配偶者であり、2021年3月に福原智が急逝した事に伴い、所有していた当社株式を福原聖子が相続した結果、本書提出日現在、福原聖子が代表取締役を務める資産管理会社である株式会社コスモウエアが保有する当社株式と併せて発行済株式総数の66.2%を所有しており、株式上場時には347,500株の公募増資により発行済株式総数の62.6%を所有する予定であります。

直近の類似IPOの上場結果

トリプルアイズと同じホットワードのIPOの上場結果です。

「AI開発」のIPOの直近の結果です。

- 2021/12/23 エクサウィザーズ…

初値売り損益:-12,000円

(騰落率:-10.43%、倍率:0.90倍) - 2021/12/20 JDSC…

初値売り損益:100円

(騰落率:0.06%、倍率:1.00倍) - 2021/07/28 ブレインズテクノロジー…

初値売り損益:238,500円

(騰落率:133.99%、倍率:2.34倍) - 2021/03/30 Appier GP…

初値売り損益:43,000円

(騰落率:26.88%、倍率:1.27倍) - 2020/09/29 ヘッドウォータース…

初値売り損益:2,616,000円

(騰落率:1,090%、倍率:11.90倍)

トリプルアイズと市場と業種が同じIPOの上場結果です。

「市場:グロースまたは東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2022/04/27 モイ

… 初値売り損益:43,200円

騰落率:91.91%、倍率:1.92倍 - 2022/04/12 サークレイス

… 初値売り損益:160,000円

騰落率:222.22%、倍率:3.22倍 - 2022/04/04 セカンドサイトアナリティカ

… 初値売り損益:180,000円

騰落率:129.50%、倍率:2.29倍 - 2022/02/25 マーキュリーリアルテックイノベーター

… 初値売り損益:8,500円

騰落率:6.69%、倍率:1.07倍 - 2022/02/24 BeeX

… 初値売り損益:215,000円

騰落率:134.38%、倍率:2.34倍

トリプルアイズのIPO分析

粗利構成が75.8%のメイン事業であるSI部門と、2014年からサービス開始し年成長率が300%のAIZE部門。

ヤマダデンキの700を超える店舗の顔認証決済サービス「ヤマダPay」にAIZEを導入。

スマホもクレジットカードも持たずに買い物可能に。

メイン事業で稼ぎながら、注力している成長分野が伸びているのは投資家にとって魅力があります。

(AI開発はIPOで人気ですが、最近は業績もきちんと見られています)

主力販売先は株式会社キューブシステム。(前期で全体の15%を占める)

囲碁AI世界2位の実績あり。ディープラーニングの競争力や、AIエンジンの優秀性の証明。

2018年は将棋AIの研究を行っていたHEROZ(4382)が上場。

IPOとしては事業内容+受給的に上昇しやすいタイプ。

需給を絞った初値のイメージとしては、昨年12月に上場したセキュア(主幹事:SMBC日興証券)やサイエンスアーツが参考になるかも。(市況は悪化していますが)

| IPO | トリプルアイズ(5026) | セキュア(4264) | サイエンスアーツ(4412) |

|---|---|---|---|

| 事業内容 | システムインテグレーションおよび独自開発のAI プラットフォームの提供。 | 法人向け入退室管理および監視カメラシステムの提供。 | デスクレスワーカーをつなげるライブコミュニケーションプラットフォーム。 |

| 時価総額 | 5,986百万円 (想定価格) |

4,361百万円 (公開価格) |

5,738百万円 (公開価格) |

| 前期の当期利益 | 33,788千円 | 39,354千円 | -92,063千円 |

| 主幹事 | いちよし証券 | SMBC日興証券 | 岡三証券 |

| 公開価格 | 880円あたり | 950円 | 1,710円 |

| 初値 | - | 2,185円 (騰落率130%) |

4,545円 (騰落率165.8%) |

| 吸収金額 | 5.4億円あたり | 7.3億円 | 4.3億円 |

| オファリングレシオ | 9.1% | 16.7% | 7.5% |

個人的には抽選で外れても、上場日の初値次第では買おうかなと思っています。

上場後に購入するセカンダリーの注意点としては、VCのロックアップがないのと、1.5倍価格でロックアップが外れる上位株主が存在している点。初値には影響しないです。

今後が不透明な部分としては、前代表の福原氏が2021年3月に急逝されたこと。

現在は配偶者である福原聖子氏が相続により筆頭株主に。従業員としての地位の解消のため、今後退職することを検討。安定株主となる予定。

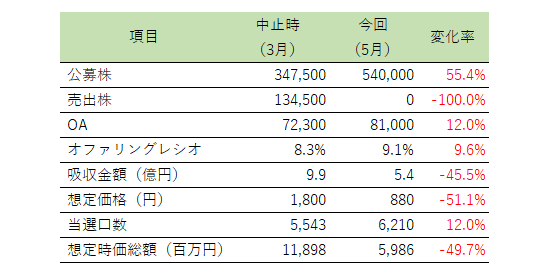

今年3月に上場予定でしたが、2月に上場中止(延期)に。

わずか2ヶ月後の再承認となりましたが、調達金額が半分ちかくまで下がっています。(大丈夫?)

グロース市場(前 マザーズ市場)が相変わらず弱いので、相場に合わせた価格設定になったのかもしれません。

売出株も引っ込められゼロになりました!

参加する個人としては価格が下がったので買いやすくなったかもしれません。

また、5月は例年 IPO数が少ないので、3月よりは注目度が高くなりそうです。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

上場日(5/31)には、マザーズ市場が回復していることを考慮して評価を高めにしましたので、相場が悪ければ評価と初値予想は下げる予定です。

- IPOで人気のある「AI開発」「システムインテグレーション」事業。(データ)

- 時代にマッチした事業内容で将来性あり。

- 売上高は右肩上がり。経常利益はバラつきもあるが今後の成長に期待。

- 需給が絞られており初値が上昇しやすい。

- 約一ヶ月ぶりのIPO。久しぶりのIPOは過熱する傾向。

- 大手企業への導入実績あり。

- オファリングレシオが9.1%とやや低い。(オファリングレシオによる実績)

- 市場からの吸収金額が5.4億円と非常に小さい。(吸収金額による実績)

- 2021年8月期で計算したPERは161倍と割高感が強い。相場が悪ければ買われづらい。

- ベンチャーキャピタルの保有株が多いがロックアップあり(1.5倍で解除)。

- 現在のグロース市場が軟調。上場日(一ヶ月後)の好転期待。

- 創業者の逝去。(2021年3月)

目論見書の想定仮条件は880円。初値予想は1,190円 ~ 1,400円としました。

予想利益は3.1万円~5.2万円です。

市況が悪くなければ公募割れリスクは低いと思われます。

積極的に幹事証券から参加して当選を狙いましょう。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの3社だけでIPOに68回当選しています。(全当選数の61.8%)

また、野村證券と松井証券、岡三オンラインはブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

特に松井証券は、IPOの引受部門にチカラを入れており、幹事数が増えています。(4割目標)

抽選資金に余裕があれば、楽天証券でも参加しておきたいです。