エクサウィザーズ(4259):IPO上場情報

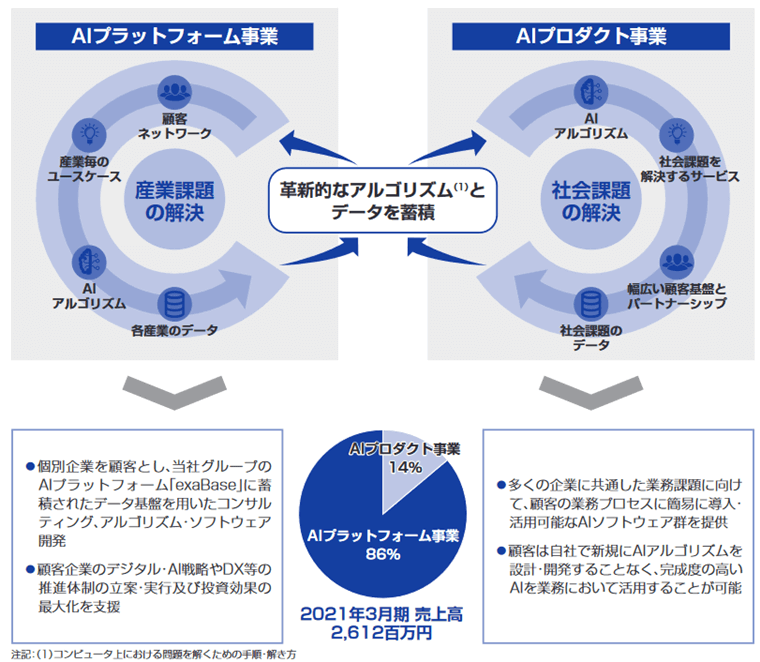

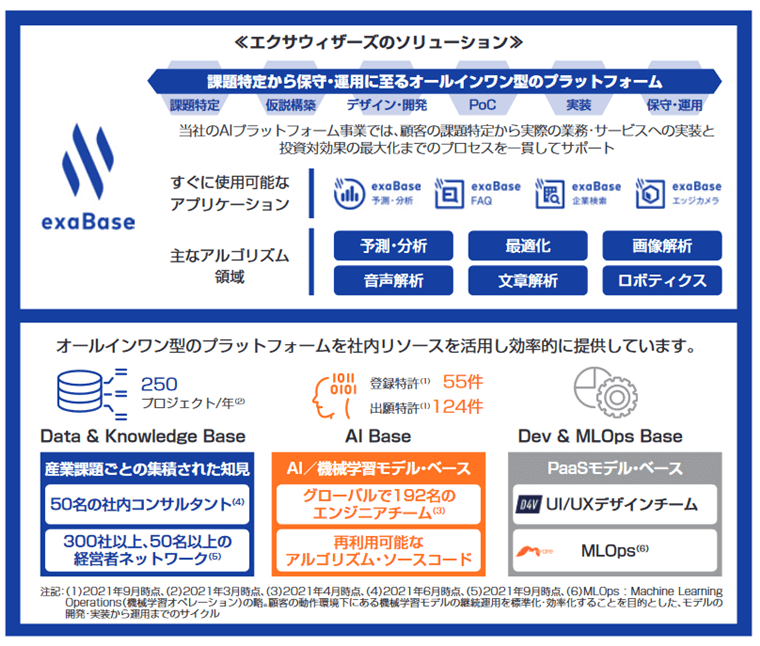

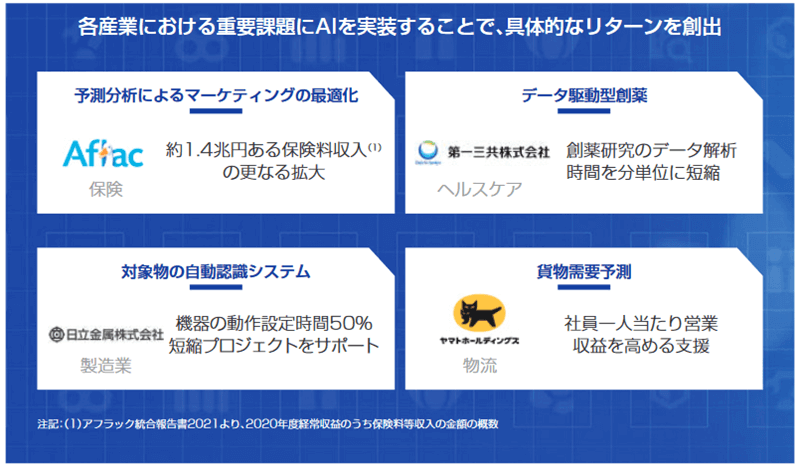

エクサウィザーズは、独自開発のAIアルゴリズムと、様々な業界や業務に関する知見を組み合わせたAIサービスを顧客および事業提携先に開発・提供することで、多様な領域における社会課題の解決を図っている企業です。

グループは、同社および事業開発や研究拠点機能を担う子会社5社により構成。

AIプラットフォーム事業およびAIプロダクト事業を通じて、独自開発のAIアルゴリズムと、様々な業界や業務に関する知見やデータを「exaBase」に蓄積することで、サービスの効率化および高付加価値化を実現しています。

AIプラットフォーム事業

個別企業を顧客とし、当社グループのAIプラットフォーム「exaBase」に蓄積されたデータ基盤を用いたコンサルティング、アルゴリズム・ソフトウエア開発を通じて、顧客企業のデジタル・AI戦略やDX等の推進体制の立案・実行及び投資効果の最大化を支援。

主に大企業に対してサービスを提供しており、銀行、証券、保険、製薬、製造、電力、通信・インフラ、小売消費財、人材、物流、不動産など多様な業界において、190社を超える企業に対しサービスを提供。(2021年9月末時点)

AIプロダクト事業

多くの企業に共通した業務課題に向けて、顧客の業務プロセスに簡易に導入・活用可能なAIソフトウエア群を提供。

同社グループの顧客は自社で新規にAIアルゴリズムを設計・開発することなく、完成度の高いAIを業務において活用することが可能に。

企業のDX人材の発掘・育成プロダクトやAI介護支援プロダクトなど。

設立は2016年2月。

従業員数は2021年9月末で233名、平均年齢は35.4歳、平均勤続年数は2年、平均年間給与は814.5万円。

グループは同社と連結子会社3社、非連結子会社2社で構成。

エクサウィザーズのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、エクサウィザーズの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

エクサウィザーズの上場日

エクサウィザーズのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/12/8 (水) ~ 12/14 (火) |

||

|---|---|---|---|

| 仮条件 | 1,050円~1,150円 (抽選資金:10.5万円 ~ 11.5万円) | ||

| 当選口数 | 324,072口 | ||

| 発行済株式数 | 79,308,000株 | オファリングレシオ | 40.8% |

| 公募株数 | 4,000,000株 | 売出株数 | 25,607,200株 |

| 吸収金額 | 372.6億円 | O.A分 | 2,800,000株 |

| 仮条件決定日 | 12/7 (火) | 公開価格決定日 | 12/15 (水) |

| 購入期間 | 12/16 (木) ~ 12/21 (火) | ||

| 備考 |

【12.15追記】公募は、国内998,800株、海外3,001,200株(海外販売の割合 75.0%)。売出は、国内6,394,100株、海外19,213,100株(海外販売の割合 75.0%)。 |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

エクサウィザーズの公開価格と初値

| 仮条件 | 1,050円~1,150円 | ||

|---|---|---|---|

| 公開価格 | 1,150円 | 初値 | 1,030円 |

| 騰落率 | -10.43% | 倍率 | 0.90倍 |

| 初値売り損益 | -12,000円(1,030円 - 1,150円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

公募割れ時の株価下落の目安となる引受価額は、1,082.45円でした。

エクサウィザーズの初値予想と予想利益

エクサウィザーズの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,050円 ~ 1,150円

※抽選資金:10.5万円 ~ 11.5万円

上限は9.5%上ブレ↑ |

|---|---|

| 初値予想 |

1,470円 ~ 1,730円※12/7 修正

(1.3倍~1.5倍) |

| 予想利益 | 3.2万円~5.8万円 |

想定価格と初値予想

| 想定価格 | 1,050円あたり ※抽選資金:10.5万円あたり |

|---|---|

| 初値予想 | 1,340円 ~ 1,580円 (1.3倍~1.5倍) |

| 予想利益 | 2.9万円~5.3万円 |

初値予想アンケート

エクサウィザーズ(4259)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,150円)を基準価格に修正しています。

有効回答:645票 投票期限:2021/12/22 (水) 23:59までエクサウィザーズの主幹事と幹事証券

エクサウィザーズのIPOを取り扱っている証券会社です。

エクサウィザーズの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

65.74% | 21,304,700株 | 21,304口※ |

| 主幹事 三菱UFJモルガン・スタンレー証券 |

29.69% | 9,622,300株 | 9,622口※ |

| みずほ証券 | 1.83% | 592,100株 | 592口※ |

| 大和証券 | 1.83% | 592,100株 | 592口※ |

| SBI証券 | 0.64% | 207,200株 | 1,243口※ |

| 楽天証券 | 0.27% | 88,800株 | 888口※ |

大和コネクト証券のネット抽選分は、59口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

※海外売出し22,214,300株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、87倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

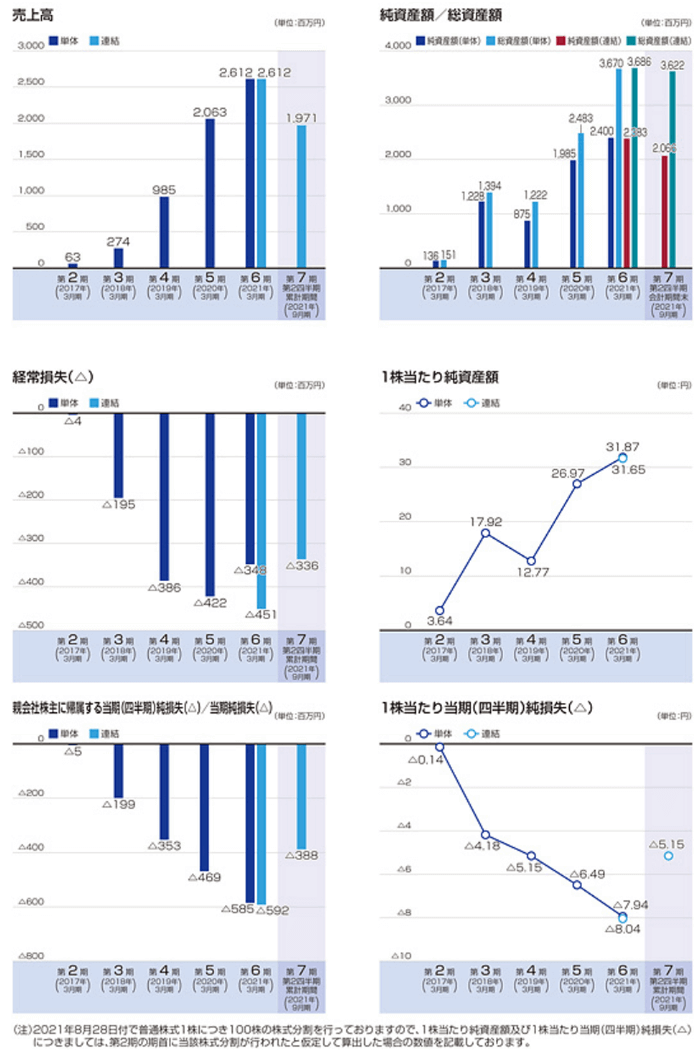

エクサウィザーズの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2021年3月 | 2020年3月 | 2019年3月 |

|---|---|---|---|

| 売上高 | 2,612,723 | 2,063,876 | 985,315 |

| 経常利益 | -348,897 | -422,900 | -386,633 |

| 当期利益 | -585,677 | -469,644 | -353,146 |

| 純資産 | 2,400,271 | 1,985,688 | 875,849 |

| 配当金※ | ― | ― | ― |

| EPS※ | -7.94 | -6.49 | -514.79 |

| BPS※ | 31.87 | 26.97 | 1,276.75 |

| 前期比(売上高) | 26.6% | 109.5% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2021年3月 |

|---|---|

| 売上高 | 2,612,944 |

| 経常利益 | -451,345 |

| 当期利益 | -592,688 |

| 純資産 | 2,383,294 |

| EPS※ | -8.04 |

| BPS※ | 31.65 |

| 前期比(売上高) | ― |

上位株主とロックアップ期間

エクサウィザーズの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 春田 真 取締役 |

9,212,000株

10.64%

|

1,800,000株 | 180日 |

| 古屋 俊和 |

8,750,000株

10.11%

|

4,864,000株 | 180日 |

| 株式会社ベータカタリスト 役員等により総株主の議決権の過半数が所有されている会社 |

8,685,000株

10.03%

|

500,000株 | 180日 |

| 株式会社INCJ |

6,891,400株

7.96%

|

5,500,000株 | 90日/ 1.5倍 |

| アイエスジーエス1号投資事業有限 責任組合 VC |

6,793,000株

7.85%

|

1,500,000株 | 90日/ 1.5倍 |

| D4V1号投資事業有限責任組合 VC |

4,966,500株

5.74%

|

1,300,000株 | 90日/ 1.5倍 |

| 坂根 裕 取締役 |

4,720,000株

5.45%

|

944,000株 | 180日 |

| 石山 洸(戸籍名:鳴釜 洸) 代表取締役 |

4,184,000株

4.83%

(1,500,000)

|

540,000株 | 180日 |

| 竹林 洋一 |

3,925,000株

4.53%

|

1,570,000株 | 180日 |

| 浅谷 学嗣 従業員 |

1,900,000株

2.19%

(1,900,000)

|

- | 180日 |

ロックアップ解除となる株価(1.5倍)は、1,725円です。

直近の類似IPOの上場結果

エクサウィザーズと同じホットワードのIPOの上場結果です。

「AI開発」のIPOの直近の結果です。

- 2021/12/20 JDSC…

初値売り損益:100円

(騰落率:0.06%、倍率:1.00倍) - 2021/07/28 ブレインズテクノロジー…

初値売り損益:238,500円

(騰落率:133.99%、倍率:2.34倍) - 2021/03/30 Appier GP…

初値売り損益:43,000円

(騰落率:26.88%、倍率:1.27倍) - 2020/09/29 ヘッドウォータース…

初値売り損益:2,616,000円

(騰落率:1,090%、倍率:11.90倍) - 2020/08/20 ニューラルポケット…

初値売り損益:420,000円

(騰落率:466.67%、倍率:5.67倍)

エクサウィザーズと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2021/12/22 Finatext HD

… 初値売り損益:-30,000円

騰落率:-23.26%、倍率:0.77倍 - 2021/12/22 サインド

… 初値売り損益:-26,000円

騰落率:-8%、倍率:0.92倍 - 2021/12/22 THECOO

… 初値売り損益:-110,000円

騰落率:-15.28%、倍率:0.85倍 - 2021/12/22 網屋

… 初値売り損益:13,000円

騰落率:6.60%、倍率:1.07倍 - 2021/12/20 JDSC

… 初値売り損益:100円

騰落率:0.06%、倍率:1.00倍

エクサウィザーズのIPO分析

はい!いつものやつですね!!評価、難しいやつです。

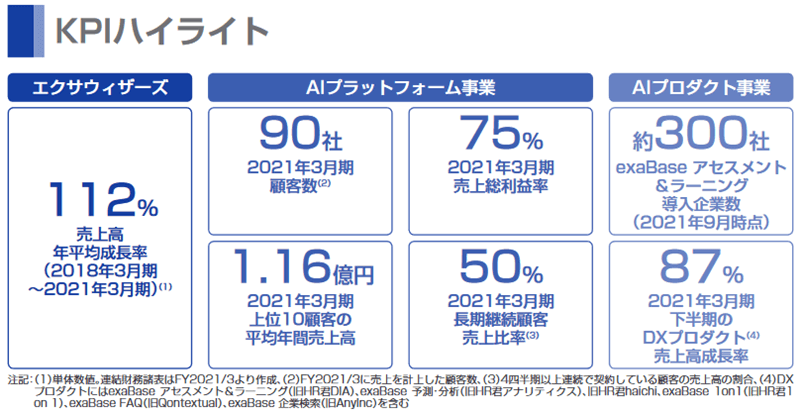

- 売上高は右肩上がり!将来性は高い!「2021年の世界で最も有望なAIスタートアップ100社」にも選出。

- 先行投資で赤字。いつから回収に入るのか?(主力事業は黒字)

エクサウィザーズの目論見書。図解も多く充実しております。

目論見書をみると、主力のAIプラットフォーム事業は黒字化しており、セグメント利益は566,773千円。

AIプロダクト事業のセグメント損失は1,075,113千円。(第6期連結会計)

AIプラットフォーム事業のTAM(市場規模)は、4兆円と見積もっているようです。

(時価総額上位1,000社 × 1社 40億円)

主要顧客はアフラック。

平均年間給与は814.5万円。給与をみるだけでも凄い人材が揃ってそう・・(語彙力)

AIの開発とコンサルということで、20日に上場するJDSCの初値が参考になるかもしれません。

また、吸収金額の規模でいえば、3月に上場したAppier Groupあたりの初値(騰落率+26.8%)も参考になるやも。

カブスルは、AI関連の事業にワクワクするので将来性を採用して、評価高めにします!

赤字上場って数年前は嫌われていましたけど、ココ1~2年は先行投資が理解され、買われるようになりましたよね。

【12.15追記】海外販売比率は75%に決まりました。海外に大幅に回り、最初の印象より国内の受給は重くならなそうです。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

- 売上高は右肩上がり。業績は先行投資で赤字だけど今後の成長に期待。

- 主力のAIプラットフォーム事業は黒字。先行投資中のAIプロダクト事業は経常損失。

- IPOで非常に人気のある「AI活用」事業。(データ)

- 購入単価が低いIPOが好調。(抽選資金による実績)

- 大手企業への導入実績あり。

- グローバルオファリング(海外販売)あり。海外販売比率は75%。

- 代表の石山氏はForbes JAPANの日本の企業家 TOP20に選ばれる。

- 市場からの吸収金額が372.6億円と非常に大きい。(吸収金額による実績)

- オファリングレシオが40.8%と高い。(オファリングレシオによる実績)

- 売出比率が86.5%と高い。

- 同業他社が多い。

- 同日に5社が上場。上場ラッシュによる資金枯れも。

- 新株予約権に係る潜在株式数は発行済株式総数の15%に相当。

- 12月はIPOが多く、選別される可能性あり。

- ベンチャーキャピタルの保有株が多い。

- 海外事業者への親引けあり。親引けとはIPO株の販売先を指定すること。

- 20日に上場する同業種のJDSCの結果も影響されそう。

12.7追記。仮条件が想定発行価格(1,050円)より9.5%の上振れ決定(1,050円 ~ 1,150円)したので、初値予想を1,470円 ~ 1,730円に修正しました。予想利益は3.2万円~5.8万円です。

目論見書の想定仮条件は1,050円。初値予想は1,340円 ~ 1,580円としました。

予想利益は2.9万円~5.3万円です。

将来性をとるのか、業績やIPOの内容をみるのかで評価がわれそうなIPOです。

カブスルは将来性をとり、積極的に幹事証券から参加します!

ワンポイント

主幹事はSMBC日興証券です。

IPOの一連の流れを取りしきる立場にあり、IPOの当選数が一番多いです。

また、資金力に左右されない平等抽選を採用していますので当選確率は一緒です。

カブスルは18回 IPOに当選。

他にも、落選しても次回の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに45回当選しています。(全当選数の46.4%)

追加の委託幹事として、CONNECTが決まりました。(委託幹事は気づかれないことが多い)

CONNECTは、IPOの取り扱いが2020年12月で認知度がまだ低く、狙い目です!(カブスルは1回当選)

抽選資金に余裕があれば、楽天証券やauカブコム証券でも参加しておきたいです。