セカンドサイトアナリティカ(5028):IPO上場情報

セカンドサイトアナリティカは、アナリティクス・AIサービスを提供している企業です。

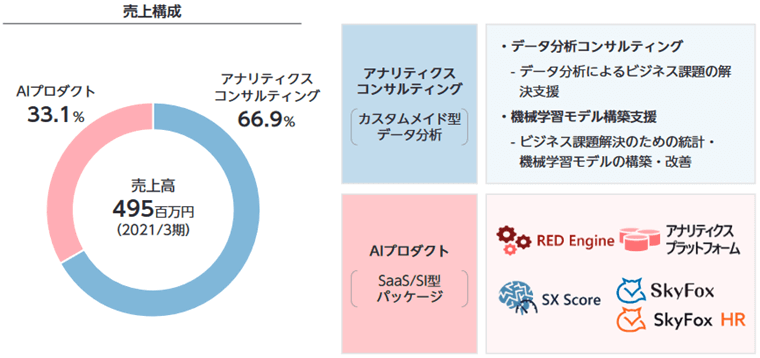

アナリティクスコンサルティングとAIプロダクトの両事業を展開。

クライアントの様々な経営課題を解決するためのAIサービスをワンストップで提供。

アナリティクスコンサルティング事業

顧客の特定のビジネス課題を解決するために、データ分析および機械学習モデルの構築を支援することで、アナリティクスを基礎としたコンサルティングを提供。

コンサルティング力を強みとして顧客の様々な経営課題に対するきめ細やかなサービスを展開しており、独自開発の機械学習アルゴリズムに加え、公表されている論文等を取り入れた機械学習アルゴリズムを活用することで、顧客の業務効率や精度の向上に寄与。

AIプロダクト事業

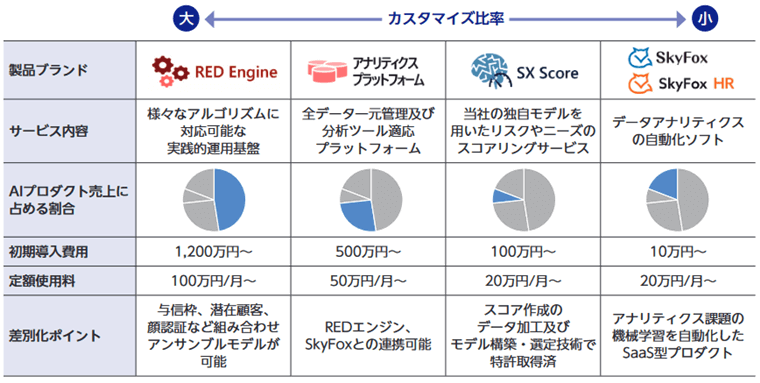

アナリティクスコンサルティングを通じて開発された自動化のプログラムおよび機械学習モデル構築のノウハウを基に、顧客ニーズに合致した汎用性の高い製品を開発し、自社による販売および事業パートナーを通じて販売。

「REDエンジン」「アナリティクス・プラットフォーム」「SXスコア」「SkyFox」の4つの汎用製品をSaaS型/SI型で展開。AIの実践的運用基盤であるREDエンジンが主力製品

設立は2016年6月。

従業員数は2022年1月末で34名、平均年齢は32.9歳、平均勤続年数は1.8年、平均年間給与は620万円。

セカンドサイトアナリティカのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、セカンドサイトアナリティカの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

セカンドサイトアナリティカの上場日

| 上場日 | 2022/4/4(月) | 証券コード | 5028 |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | セカンドサイトアナリティカ(5028) | ||

| 時価総額 | 35.6億円(公開価格で計算) 81.7億円(初値で計算) |

||

セカンドサイトアナリティカのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2022/3/17 (木) ~ 3/24 (木) |

||

|---|---|---|---|

| 仮条件 | 1,290円~1,390円 (抽選資金:12.9万円 ~ 13.9万円) | ||

| 当選口数 | 6,256口 | ||

| 発行済株式数 | 2,562,322株 | オファリングレシオ | 24.4% |

| 公募株数 | 50,000株 | 売出株数 | 494,000株 |

| 吸収金額 | 8.6億円 | O.A分 | 81,600株 |

| 仮条件決定日 | 3/16 (水) | 公開価格決定日 | 3/25 (金) |

| 購入期間 | 3/28 (月) ~ 3/31 (木) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

セカンドサイトアナリティカの公開価格と初値

| 仮条件 | 1,290円~1,390円 | ||

|---|---|---|---|

| 公開価格 | 1,390円 | 初値 | 3,190円 |

| 騰落率 | 129.50% | 倍率 | 2.29倍 |

| 初値売り損益 | 180,000円(3,190円 - 1,390円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

セカンドサイトアナリティカの初値予想と予想利益

セカンドサイトアナリティカの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,290円 ~ 1,390円

※抽選資金:12.9万円 ~ 13.9万円

上限は7.8%上ブレ↑ |

|---|---|

| 初値予想 |

1,810円 ~ 2,390円※3/16 修正

(1.3倍~1.7倍) |

| 予想利益 | 4.2万円~10万円 |

想定価格と初値予想

| 想定価格 | 1,290円あたり ※抽選資金:12.9万円あたり |

|---|---|

| 初値予想 | 1,680円 ~ 2,200円 (1.3倍~1.7倍) |

| 予想利益 | 3.9万円~9.1万円 |

初値予想アンケート

セカンドサイトアナリティカ(5028)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,390円)を基準価格に修正しています。

有効回答:422票 投票期限:2022/4/3 (日) 23:59までセカンドサイトアナリティカの主幹事と幹事証券

セカンドサイトアナリティカのIPOを取り扱っている証券会社です。

セカンドサイトアナリティカの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

92.63% | 579,500株 | 579口 |

| 大和証券 | 2.61% | 16,300株 | 16口 |

| SBI証券 | 2.17% | 13,600株 | 81口 |

| 楽天証券 | 1.73% | 10,800株 | 108口 |

| 水戸証券 | 0.86% | 5,400株 | 0口 |

大和コネクト証券のネット抽選分は、1口あたりが想定されます。(大和証券の約1%)

楽天証券の抽選倍率は、332倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

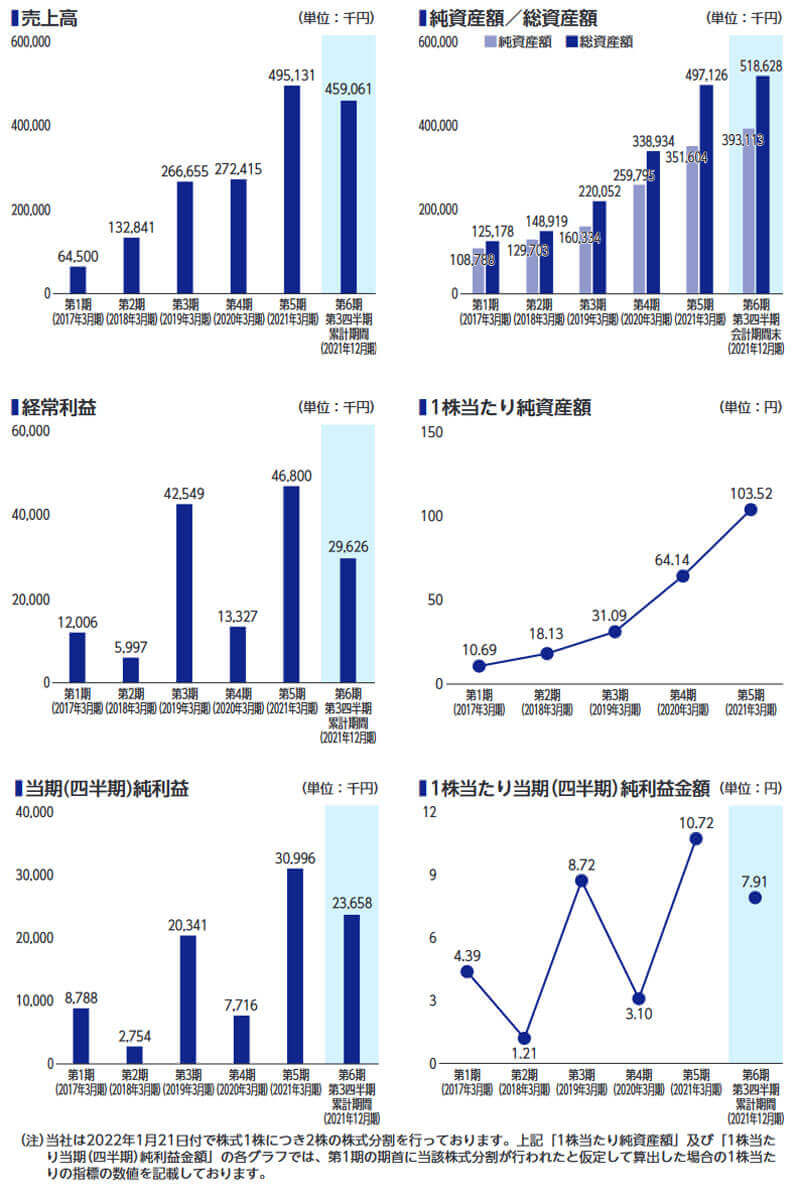

セカンドサイトアナリティカの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2021年3月 | 2020年3月 | 2019年3月 |

|---|---|---|---|

| 売上高 | 495,131 | 272,415 | 266,655 |

| 経常利益 | 46,800 | 13,327 | 42,549 |

| 当期利益 | 30,996 | 7,716 | 20,341 |

| 純資産 | 351,604 | 259,795 | 160,334 |

| 配当金※ | ― | ― | ― |

| EPS※ | 10.72 | 3.10 | 17.44 |

| BPS※ | 103.52 | 64.14 | 62.17 |

| 前期比(売上高) | 81.8% | 2.2% | ― |

上位株主とロックアップ期間

セカンドサイトアナリティカの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 株式会社新生銀行 |

606,000株

17.56%

(492,000)

|

- | 180日 |

| 深谷 直紀 取締役 |

435,726株

12.63%

(113,526)

|

122,200株 | 180日 |

| 髙山 博和 代表取締役 |

423,542株

12.27%

(101,942)

|

121,600株 | 180日 |

| 加藤 良太郎 取締役 |

399,350株

11.57%

(110,150)

|

132,200株 | 180日 |

| エクシオグループ株式会社 |

340,000株

9.85%

|

- | 180日 |

| TIS株式会社 |

340,000株

9.85%

|

- | 180日 |

| 株式会社ミロク情報サービス |

200,000株

5.80%

|

- | 180日 |

| TUSIC投資事業有限責任組合 VC |

169,424株

4.91%

|

50,800株 | 90日/ 1.5倍 |

| 株式会社セブン銀行 |

100,000株

2.90%

|

- | 180日 |

| TUSキャピタル1号投資事業有限責任組合 VC |

90,576株

2.63%

|

27,200株 | 90日/ 1.5倍 |

ロックアップ解除となる株価(1.5倍)は、2,085円です。

直近の類似IPOの上場結果

セカンドサイトアナリティカと市場と業種が同じIPOの上場結果です。

「市場:グロースまたは東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2022/02/25 マーキュリーリアルテックイノベーター

… 初値売り損益:8,500円

騰落率:6.69%、倍率:1.07倍 - 2022/02/24 BeeX

… 初値売り損益:215,000円

騰落率:134.38%、倍率:2.34倍 - 2022/02/17 エッジテクノロジー

… 初値売り損益:34,400円

騰落率:98.29%、倍率:1.98倍 - 2022/02/09 ライトワークス

… 初値売り損益:90,000円

騰落率:42.86%、倍率:1.43倍 - 2021/12/29 Institution for a Global Society

… 初値売り損益:28,200円

騰落率:16.40%、倍率:1.16倍

セカンドサイトアナリティカのIPO分析

経営理念は「データから、新たな価値を。」。

日本をデータ活用先進国にしていきたいという思いが込められています。

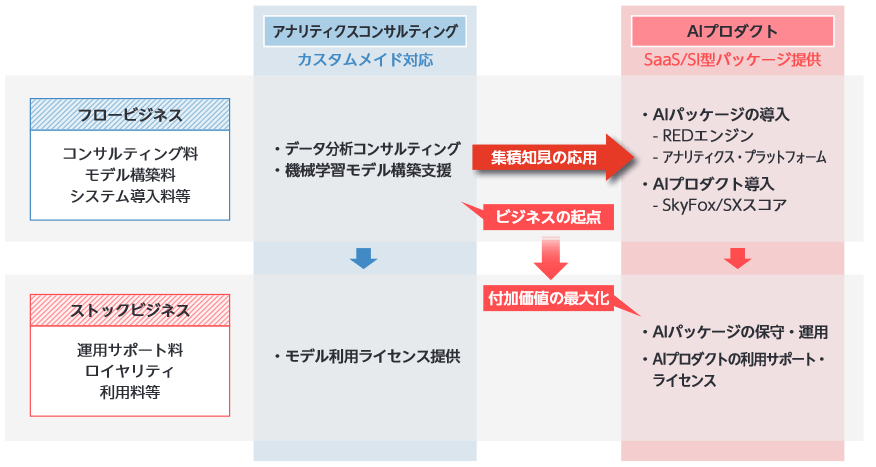

メイン事業はデータ分析コンサルティングなどのアナリティクスコンサルティングですが、フロー売上を主軸とした顧客個別対応型事業で知見を集積し、AIプロダクトの開発に応用。各事業内においても、フロー型ビジネスをストック型ビジネスへとシフトさせる構造を構築しています。

4月の市場再編後、初のIPOです。上場市場はグロース!(前マザーズのようなもの)

とりあえず、第一弾はグロース市場にピッタリの事業内容で良かったです。

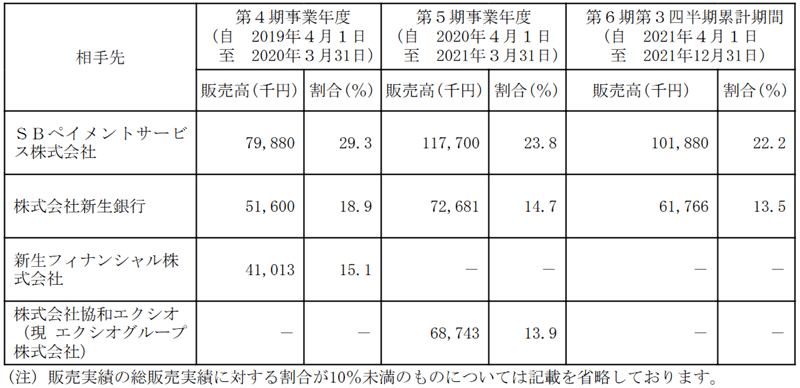

売上高の2割超は、SBペイメントサービス株式会社で、オンライン決済代行サービス・カード事業を取り扱うソフトバンクの子会社です。次いで新生銀行の売上高が高いです。

IPOで人気が高いAI関連サービス。

業績は多少の動きがあるものの、黒字化しており、同業他社と比較すると想定価格に割安感もあり。

通常の相場であれば、全く心配がいらないIPOとなりますが・・・現在は株式市況が崩れ、さらにウクライナショックも。

3月8日時点では強気の評価としておきたいと思いますが、さらに相場が崩れるようであれば、一段評価を下げるかもしれません。

【3.16追記】仮条件決定時に相場は好転していませんが、このまま強気予想としておきたいと思います。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

- IPOで非常に人気のある「AI活用」事業。(データ)

- 売上高は右肩上がり。ただし経常利益は上下にブレている。(決算情報)

- 市場からの吸収金額が8億円と小さい。(吸収金額による実績)

- 上場による知名度アップで、業績への貢献期待。

- 売出比率が90.8%と高い。

- 新株予約権に係る潜在株式数は446,124株で、発行済株式総数の14.8%に相当。

- ベンチャーキャピタルの保有株がややあり、公開価格の1.5倍でロックアップ解除(売り圧力)。

- 現在はマザーズ市場が軟調ですが、上場日(一ヶ月後)のグロース市場の好転期待。

- 企業としてはまだ小さい。(設立は2016年、従業員数は34名)

- 東証再編後のグロース市場第一弾IPOとして注目度が高い!ご祝儀相場も期待。(ただし、相場が悪化していなければ)

3.16追記。仮条件が想定発行価格(1,290円)より7.8%の上振れ決定(1,290円 ~ 1,390円)したので、初値予想を1,810円 ~ 2,390円に修正しました。予想利益は4.2万円~10万円です。

目論見書の想定仮条件は1,290円。初値予想は1,680円 ~ 2,200円としました。

予想利益は3.9万円~9.1万円です。

公募割れリスクは低いと思われます。

積極的に幹事証券から参加して当選を狙いましょう。

ワンポイント

主幹事はSMBC日興証券です。

IPOの一連の流れを取りしきる立場にあり、IPOの当選数が一番多いです。

また、資金力に左右されない平等抽選を採用していますので当選確率は一緒です。

カブスルは18回 IPOに当選。

他に、落選しても次回の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに51回当選しています。(全当選数の52.0%)

大和証券が幹事となっていますので、委託幹事としてCONNECTが後日 決まるかと思います。(委託幹事は気づかれないことが多い)

CONNECTは、IPOの取り扱いが2020年12月で認知度がまだ低く、狙い目です!(カブスルは2回当選)

抽選資金に余裕があれば、楽天証券でも参加しておきたいです。