Appier Group(エイピア)(4180):IPO上場情報

Appier Group(エイピア)は、最先端の機械学習を活用したAI技術によって、マーケティングとセールスの領域において、企業の持つデータが真の価値を発揮することを可能にするAIプラットフォームの提供を行っている企業です。

- CrossX(クロスエックス)

ROIを予測しながら、高いLTVユーザーを広範囲で獲得できる広告プラットフォーム。

売上収益への貢献度が最も大きいソリューション。 - AIQUA(アイコア)

あらゆるマーケティングチャネルでの顧客エンゲージメントを向上させるマーケティングオートメーションプラットフォーム。サブスクリプション方式で提供。 - AiDeal(アイディール)

クーポンコストを最適化。

eコマース企業のみならず、何らかの登録や申込みのフォームを書きかけたままにしているユーザーに対して、それを仕上げるように促すことにも利用可能。サブスクリプション方式で提供。 - AIXON(アイソン)

AIモデルによって既存の顧客データを統合・強化し、オーディエンスの包括的な把握や行動予測を可能にするデータサイエンスプラットフォーム。

AIによって自動的に消費者の行動を予測するという特徴をもった、マーケティング及びセールスの活動の全領域を支援するソリューションを提供。

全エンジニアの約70%が、AIまたはビッグデータの領域における博士号又は修士号を有しています。(2021年1月末時点)

15の国・地域に17のオフィスを構え、827の企業グループに直接もしくは代理店経由にてサービスを提供。

同社の本社は東京。同社グループの開発の拠点は台湾。

Appier GPのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、Appier GPの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

Appier Group(エイピア)の上場日

| 上場日 | 2021/3/30(火) | 証券コード | 4180 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | Appier Group(エイピア)(4180) | ||

| 時価総額 | 1,598億円(公開価格で計算) 2,027.4億円(初値で計算) |

||

Appier Group(エイピア)のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/3/15 (月) ~ 3/19 (金) |

||

|---|---|---|---|

| 仮条件 | 1,400円~1,600円 (抽選資金:14万円 ~ 16万円) | ||

| 当選口数 | 196,169口 | ||

| 発行済株式数 | 99,872,490株 | オファリングレシオ | 19.6% |

| 公募株数 | 9,101,000株 | 売出株数 | 9,531,200株 |

| 吸収金額 | 313.8億円 | O.A分 | 984,700株 |

| 仮条件決定日 | 3/12 (金) | 公開価格決定日 | 3/22 (月) |

| 購入期間 | 3/23 (火) ~ 3/26 (金) | ||

| 備考 |

【3.22追記】公募は、国内1,716,600株、海外7,384,400株(海外販売の割合 81.1%)。売出は、国内2,203,000株、海外7,328,200株(海外販売の割合 76.9%)。 |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

Appier Group(エイピア)の公開価格と初値

| 仮条件 | 1,400円~1,600円 | ||

|---|---|---|---|

| 公開価格 | 1,600円 | 初値 | 2,030円 |

| 騰落率 | 26.88% | 倍率 | 1.27倍 |

| 初値売り損益 | 43,000円(2,030円 - 1,600円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

Appier Group(エイピア)の初値予想と予想利益

Appier Group(エイピア)の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,400円 ~ 1,600円

※抽選資金:14万円 ~ 16万円

上限は14.3%上ブレ↑ |

|---|---|

| 初値予想 |

2,240円 ~ 2,720円※3/12 修正

(1.4倍~1.7倍) |

| 予想利益 | 6.4万円~11.2万円 |

想定価格と初値予想

| 想定価格 | 1,400円あたり ※抽選資金:14万円あたり |

|---|---|

| 初値予想 | 1,960円 ~ 2,380円 (1.4倍~1.7倍) |

| 予想利益 | 5.6万円~9.8万円 |

初値予想アンケート

Appier Group(エイピア)(4180)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,600円)を基準価格に修正しています。

有効回答:520票 投票期限:2021/3/29 (月) 23:59までAppier Group(エイピア)の主幹事と幹事証券

Appier Group(エイピア)のIPOを取り扱っている証券会社です。

Appier Group(エイピア)の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

68.04% | 3,337,000株 | 3,337口 |

| 主幹事 みずほ証券 |

23.97% | 1,175,800株 | 1,175口 |

| 主幹事 BofA証券 |

2.80% | 137,100株 | 0口 |

| 野村證券 | 2.80% | 137,100株 | 137口 |

| 楽天証券 | 0.80% | 39,100株 | 391口 |

| SBI証券 | 0.80% | 39,100株 | 234口 |

| UBS証券 | 0.80% | 39,100株 | 0口 |

楽天証券の抽選倍率は、134倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

Appier Group(エイピア)の決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年12月 | 2018年12月 |

|---|---|---|

| 売上高 | ― | ― |

| 経常利益 | -33,789 | ― |

| 当期利益 | -33,859 | -46 |

| 純資産 | -33,905 | -46 |

| 配当金※ | ― | ― |

| EPS※ | -0.37 | 0.00 |

| BPS※ | -0.37 | 0.00 |

| 前期比(売上高) | ― | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年12月 | 2018年12月 |

|---|---|---|

| 売上高 | 7,219,735 | 6,290,557 |

| 経常利益 | -2,253,407 | -1,963,946 |

| 当期利益 | -2,349,727 | -1,949,589 |

| 純資産 | -6,513,598 | -4,246,189 |

| EPS※ | -25.89 | -21.48 |

| BPS※ | -71.77 | -46.78 |

| 前期比(売上高) | 14.8% | ― |

上位株主とロックアップ期間

Appier Group(エイピア)の上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| Plaxie Inc. 役員等により総株主の議決権の過半数が所有されている会社 |

17,233,560株

18.54%

|

907,700株 | 360日 |

| SEQUOIA CAPITAL INDIA INVESTMENTS IV VC |

15,496,820株

16.67%

|

907,700株 | 180日 360日 |

| Global Premier Group Limited |

6,414,950株

6.90%

|

700,000株 | 180日 360日 |

| TA STRATEGIC PTE. LTD. |

5,468,520株

5.88%

|

500,000株 | 180日 360日 |

| 蘇 家永 取締役 |

4,414,520株

4.75%

|

453,800株 | 360日 |

| ソフトバンクグループ(株) |

4,406,900株

4.74%

|

2,203,000株 | 180日 360日 |

| HIPPO TECHNOLOGY INVESTMENT COMPANY LIMITED VC |

3,673,610株

3.95%

|

- | 180日 360日 |

| GSEN APPIER CLIENT ASSET ACCOUNT |

3,590,420株

3.86%

|

- | |

| ASEAN CHINA INVESTMENT FUND III L.P. VC |

3,521,310株

3.79%

|

1,760,000株 | 180日 360日 |

| HIPPO II TECHNOLOGY INVESTMENT COMPANY LIMITED VC |

3,367,470株

3.62%

|

168,300株 | 180日 360日 |

ロックアップ期間が2つ書いてあるものは、主に40%に相当する株式が180日間、それ以外が360日間です。

直近の類似IPOの上場結果

Appier Group(エイピア)と同じホットワードのIPOの上場結果です。

「AI開発」のIPOの直近の結果です。

Appier Group(エイピア)と市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2021/03/25 ジーネクスト

… 初値売り損益:162,100円

騰落率:131.79%、倍率:2.32倍 - 2021/03/24 Sharing Innovations

… 初値売り損益:180,000円

騰落率:63.16%、倍率:1.63倍 - 2021/03/19 ココナラ

… 初値売り損益:110,000円

騰落率:91.67%、倍率:1.92倍 - 2021/03/18 i-plug

… 初値売り損益:338,000円

騰落率:129.01%、倍率:2.29倍 - 2021/02/26 coly

… 初値売り損益:432,000円

騰落率:104.60%、倍率:2.05倍

Appier Group(エイピア)のIPO分析

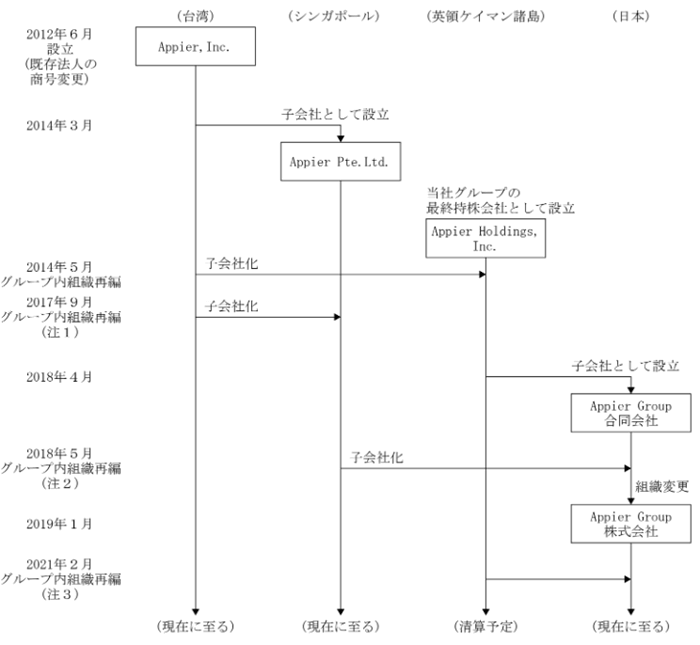

目論見書のしょっぱなに同社グループの変遷状況が書かれていますが、国をまたいでやや複雑。

租税回避地として有名な英領ケイマン諸島も経由して、日本市場に上場するようですね。

日本市場を選んだのは、日本市場がAIブームだからか?と思いましたが、目論見書にきちんと理由も書かれていました。

(一部抜粋)

当社グループの売上収益のうち地域別最大シェアを占める北東アジア地域(日本及び韓国)の主要国である日本において株式を上場させることは、日本を含む北東アジア地域での事業拡大及び社会的信用度・知名度の向上の観点で最も意義があると考えました。

また、当社グループがその株式を日本において上場するにあたり、英領ケイマン諸島の会社法に基づく会社(Appier Holdings, Inc.)の株式を上場するよりも、日本の会社法に基づく株式会社(当社)の株式を上場する方が、日本の投資家には親和性があり、株式の権利関係等についてより理解を得られやすいとともに、投資家保護の観点からも望ましいと判断したため、グループ内組織再編を実施した上での上場に至りました。

サービス内容について目論見書に詳しく書かれていませんが、KPI(重要な経営指標)が書かれていますので、そちらで判断してみます。

ARR(年間経常収益)はゆるやかに伸びており、月次解約率も0.8%(2020年12月期)と低い水準です。

NRRとは売り上げ維持率のことで、今月獲得した売上が、来年の今頃にどの程度になるのかを示す指標。

100%で現状維持ですが、118%と伸びています。

いまいちサービス内容を理解しきれていませんが、活用事例をみると各国の大手企業もサービスを利用しています。

投資家の投資判断のひとつになるのがこの目論見書。

読んだ印象としては、いまいち事業内容と将来性が分かりづらく、読むのに時間がかかりました。知恵熱がでそうです。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

ただし、一段下の「B」評価とすっごい迷いまして・・・仮条件次第では評価を下げるかもしれません。

- IPOで非常に人気のある「AI」「AI活用」事業。(データ)

- SaaSの重要指標であるARRとNRRが順調。また、解約率も0.8%と低い。

- オファリングレシオが18.8%とやや低い。(オファリングレシオによる実績)

- 業績は赤字。

- 市場からの吸収金額が302億円と非常に大きい(海外販売あり)(吸収金額による実績)

- 新株予約権に係る潜在株式数は2,172,490株で、発行済株式総数の2.39%。

- ベンチャーキャピタルの保有株が多いが、ロックアップは期間縛りで上場後すぐの売り圧力にはならず。

- 海外販売分が予定より増加。海外売出株6,586,500株→(3.12修正)7,328,200株。

- 株式市場が高値圏にあり、やや警戒感あり。(調整あるかも)

- 上場までの変遷がやや気になる。

3.12追記。仮条件が想定発行価格(1,400円)より14.3%の上振れ決定(1,400円 ~ 1,600円)したので、初値予想を2,240円 ~ 2,720円に修正しました。予想利益は6.4万円~11.2万円です。

目論見書の想定仮条件は1,400円。初値予想は1,960円 ~ 2,380円としました。

予想利益は5.6万円~9.8万円です。

赤字のAI企業でかつ開発の拠点は台湾と、評価が難しいIPOですが、AI関連事業はIPOのテーマとして強いので、公募割れリスクは低いと判断しました。

多少は損失リスクありますが、幹事証券から参加して当選を狙っていきたいと思います。

主幹事のひとつであり、1人1票の平等抽選で資金力に左右されない当選が期待できるSMBC日興証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

野村證券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。

余裕があれば、幹事数が増えてきた楽天証券も、おすすめです。