キオクシアホールディングス(285A):IPO上場情報

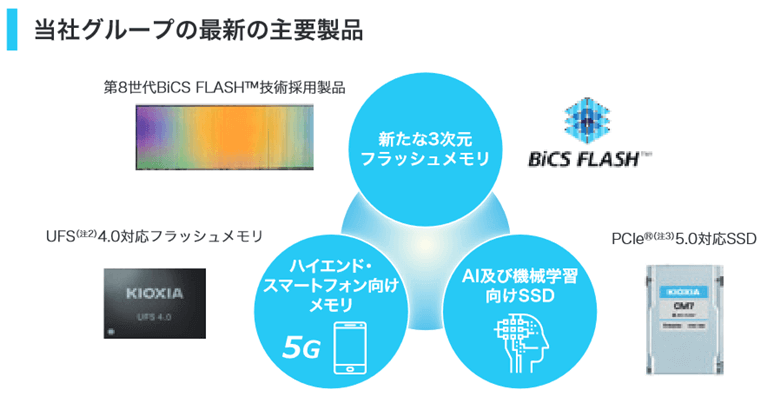

キオクシアホールディングスは、メモリ及び関連製品の製造、販売、研究開発等を行っている企業です。グループは連結子会社22社(国内7社、海外15社)および関連会社等6社(国内4社、海外2社)により構成。

NAND型フラッシュメモリーの売上高で世界3位。(1位はサムスン電子、2位はSKグループ)

()は2024年3月期における売上収益の比率

- SSD&ストレージ(48.0%)

PC、データセンター、エンタープライズ向けSSD製品及びメモリ製品 - スマートデバイス(34.8%)

スマートフォン、タブレット、テレビ等の民生機器、車載、産業機器等の用途で使用される制御機能付きの組み込み式メモリ製品 - その他(17.3%)

SDメモリカード、USBメモリ等のリテール向け製品及び製造合弁会社3社経由で計上されるWestern Digitalグループ向けの売上収益等

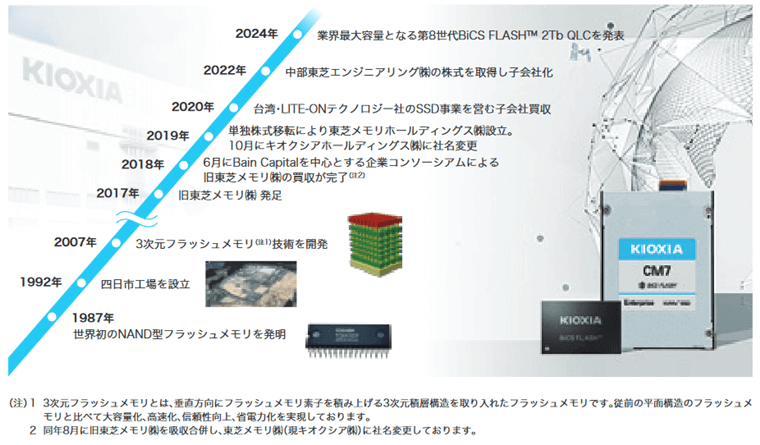

東芝メモリ株式会社からの単独株式移転により、2019年3月に設立。2019年10月に社名変更。

(日本語の「記憶(KIOKU)」と、ギリシャ語の「価値(AXIA)」に由来)

2023年10月より公開価格決定のプロセスが変更となりました。承認前提出方式(S-1方式)が採用された初のIPOとなります。IPOのポイントでも説明しています。

同社の従業員数は123名、平均年齢は46.3歳、平均勤続年数は14.2年、平均年間給与は1045万円。連結の従業員数は15,152名(2024年10月末)

キオクシアHDのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、キオクシアHDの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

キオクシアホールディングスの上場日

| 上場日 | 2024/12/18(水) | 証券コード | 285A |

|---|---|---|---|

| 市場 | 東証プライム | 業種 | 電気機器 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | キオクシアホールディングス(285A) | ||

| 時価総額 | 7,843.4億円(公開価格で計算) 7,762.5億円(初値で計算) |

||

キオクシアホールディングスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2024/12/2 (月) ~ 12/6 (金) |

||

|---|---|---|---|

| 仮条件 | 1,390円~1,520円 (抽選資金:13.9万円 ~ 15.2万円) | ||

| 当選口数 | 827,339口 | ||

| 発行済株式数 | 539,062,500株 | オファリングレシオ | 15.3% |

| 公募株数 | 21,562,500株 | 売出株数 | 50,380,100株 |

| 吸収金額 | 1,203.7億円 | O.A分 | 10,791,300株 |

| 仮条件決定日 | 12/2 (月) | 公開価格決定日 | 12/9 (月) |

| 購入期間 | 12/10 (火) ~ 12/13 (金) | ||

| 備考 |

【11.22追記】売出は、国内17,286,500株、海外33,093,600株(海外販売の割合 65.7%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

キオクシアホールディングスの公開価格と初値

| 仮条件 | 1,390円~1,520円 | ||

|---|---|---|---|

| 公開価格 | 1,455円 | 初値 | 1,440円 |

| 騰落率 | -1.03% | 倍率 | 0.99倍 |

| 初値売り損益 | -1,500円(1,440円 - 1,455円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

公募割れ時の株価下落の目安となる引受価額は、1,389.89円でした。

キオクシアホールディングスの初値予想と予想利益

キオクシアホールディングスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,390円 ~ 1,520円

※抽選資金:13.9万円 ~ 15.2万円

上限は9.4%上ブレ↑ |

|---|---|

| 初値予想 |

1,470円 ~ 1,600円※12/2 修正

(1.0倍~1.1倍) |

| 予想利益 | -5,000円~8,000円 |

想定価格と初値予想

| 想定価格 | 1,390円あたり ※抽選資金:13.9万円あたり |

|---|---|

| 初値予想 | 1,320円 ~ 1,440円 (0.9倍~1.0倍) |

| 予想利益 | -7,000円~5,000円 |

初値予想アンケート

キオクシアホールディングス(285A)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,455円)を基準価格に修正しています。

有効回答:3024票 投票期限:2024/12/17 (火) 23:59までキオクシアホールディングスの主幹事と幹事証券

キオクシアホールディングスのIPOを取り扱っている証券会社です。

キオクシアホールディングスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 三菱UFJモルガン・スタンレー証券 |

38.52% | 19,120,000株 | 19,120口※ |

| 主幹事 モルガンスタンレーMUFG証券 |

0.88% | 438,300株 | 0口※ |

| 主幹事 野村證券 |

17.66% | 8,767,200株 | 8,767口※ |

| 主幹事 BofA証券 |

1.30% | 647,400株 | 0口※ |

| 主幹事 SMBC日興証券 |

14.13% | 7,012,200株 | 7,012口※ |

| 主幹事 みずほ証券 |

13.38% | 6,643,100株 | 6,643口※ |

| 主幹事 大和証券 |

11.52% | 5,720,500株 | 5,720口※ |

| SBI証券 | 1.49% | 738,100株 | 4,428口※ |

| マネックス証券 | 0.37% | 184,500株 | 1,845口※ |

| 楽天証券 | 0.37% | 184,500株 | 1,845口※ |

| 松井証券 | 0.37% | 184,500株 | 1,291口※ |

大和コネクト証券のネット抽選分は、572口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

※海外売出し33,093,600株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、47倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

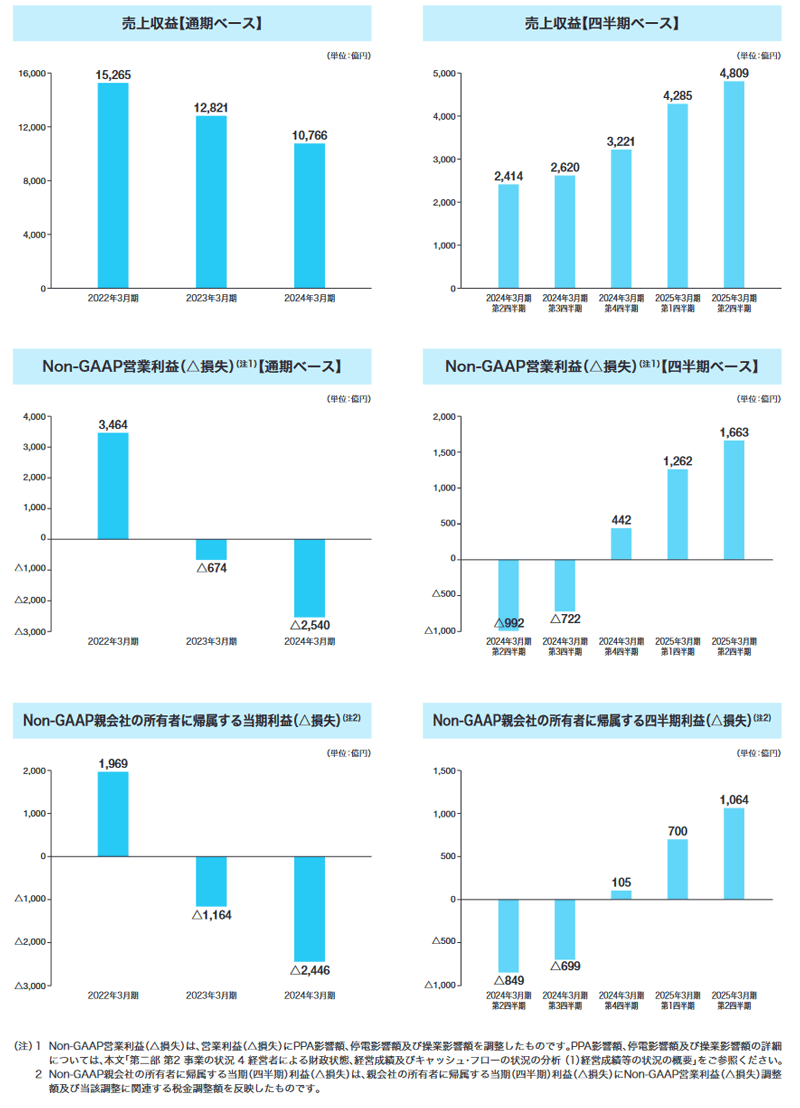

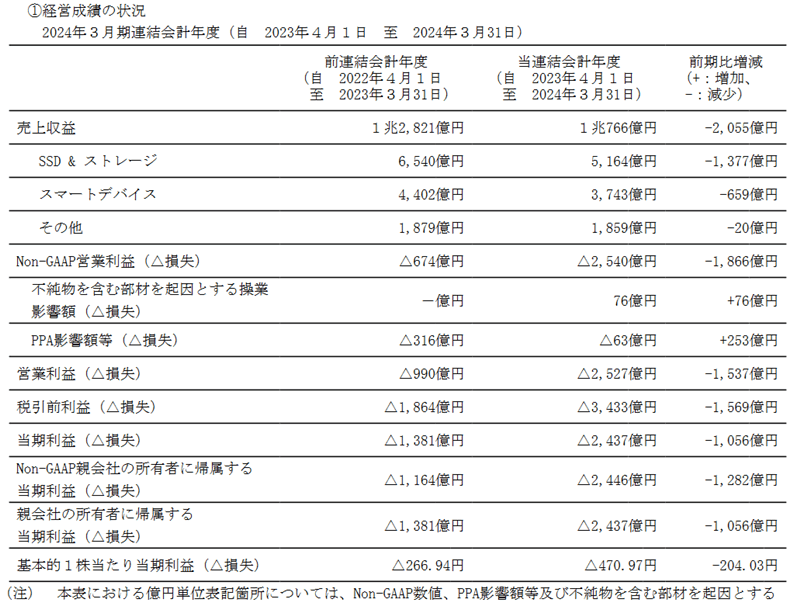

キオクシアホールディングスの決算情報

単独 財務情報 (単位/百万円)

| 決算期 | 2024年3月 | 2023年3月 | 2022年3月 |

|---|---|---|---|

| 売上高 | 6,417 | 5,625 | 6,048 |

| 営業利益 | 68 | 56 | ― |

| 営業利益率 | 1.06% | 1% | ― |

| 経常利益 | 1,169 | 1,224 | 1,474 |

| 当期利益 | 892 | 611 | 950 |

| 純資産 | 1,153,019 | 1,152,166 | 1,164,491 |

| 配当金※ | ― | ― | ― |

| EPS※ | -0.89 | 1.18 | 1.84 |

| BPS※ | 1,620.40 | 1,644.89 | 1,643.71 |

| 前期比 (営業利益) |

21.4% | ― | ― |

| 前期比(売上高) | 14.1% | -7% | ― |

連結 財務情報 (単位/百万円)

| 決算期 | 2024年3月 | 2023年3月 | 2022年3月 |

|---|---|---|---|

| 売上高 | 1,076,584 | 1,282,101 | 1,526,495 |

| 営業利益 | -252,698 | -99,015 | 216,228 |

| 営業利益率 | -23.47% | -7.72% | 14.16% |

| 経常利益 | -343,330 | -186,443 | 154,356 |

| 当期利益 | -243,728 | -138,141 | 105,921 |

| 純資産 | 449,635 | 658,068 | 793,855 |

| EPS※ | -470.97 | -266.94 | 204.68 |

| BPS※ | 868.86 | 1,271.63 | 1,534.02 |

| 前期比 (営業利益) |

155.2% | -145.8% | ― |

| 前期比(売上高) | -16% | -16% | ― |

キオクシアホールディングスのPERとPBR

公開価格(1,455円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2023年3月 (実績/連結) |

- | 1.14倍 | -266.94 | 1,271.63 |

| 2024年3月 (実績/連結) |

- | 1.67倍 | -470.97 | 868.86 |

キオクシアホールディングスの配当金と配当利回り

公開価格(1,455円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2024年3月 (実績) |

0円 | - | - |

上位株主とロックアップ期間

キオクシアホールディングスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| ㈱東芝 |

210,300,000株

39.68%

|

35,932,700株 | 180日 |

| BCPE Pangea Cayman, L.P. |

134,112,000株

25.31%

|

14,447,400株 | 180日 |

| BCPE Pangea Cayman2, Ltd. |

77,400,000株

14.60%

|

- | 180日 |

| BCPE Pangea Cayman 1A, L.P. |

48,489,780株

5.85%

|

- | 180日 |

| BCPE Pangea Cayman 1B, L.P. |

30,998,220株

4.24%

|

- | 180日 |

| HOYA㈱ |

16,200,000株

3.06%

|

- | 180日 |

| ステイシー・スミス |

3,105,000株

0.59%

(3,105,000)

|

- | 180日 |

| ロレンツォ・フロレス |

388,140株

0.07%

(388,140)

|

- | |

| 早坂 伸夫 |

372,600株

0.07%

(372,600)

|

- | 180日 |

| 渡辺 友治 |

310,500株

0.06%

(310,500)

|

- | 180日 |

- 180日のロックアップ期間は、2025年6月15日まで

直近の類似IPOの上場結果

キオクシアホールディングスと同じホットワードのIPOの上場結果です。

「半導体」のIPOの直近の結果です。

- 2024/12/04 TMH…

初値売り損益:62,800円

(騰落率:41.87%、倍率:1.42倍) - 2024/10/25 リガクHD…

初値売り損益:-5,500円

(騰落率:-4.37%、倍率:0.96倍) - 2023/10/25 KOKUSAI ELECTRIC…

初値売り損益:27,600円

(騰落率:15%、倍率:1.15倍) - 2023/09/25 ジェイ・イー・ティ…

初値売り損益:-21,000円

(騰落率:-4.54%、倍率:0.95倍) - 2022/10/12 ソシオネクスト…

初値売り損益:18,500円

(騰落率:5.07%、倍率:1.05倍)

「知名度が高い」のIPOの直近の結果です。

- 2024/10/23 東京地下鉄(東京メトロ)…

初値売り損益:43,000円

(騰落率:35.83%、倍率:1.36倍) - 2024/10/18 インターメスティック…

初値売り損益:40,800円

(騰落率:25.03%、倍率:1.25倍) - 2024/07/26 タイミー…

初値売り損益:40,000円

(騰落率:27.59%、倍率:1.28倍) - 2024/03/21 トライアルHD…

初値売り損益:51,500円

(騰落率:30.29%、倍率:1.30倍) - 2023/04/21 楽天銀行…

初値売り損益:45,600円

(騰落率:32.57%、倍率:1.33倍)

キオクシアホールディングスと市場と業種が同じIPOの上場結果です。

「市場:プライムまたは東証一部」かつ「業種:電気機器」の直近のIPO結果です。

- 2023/10/25 KOKUSAI ELECTRIC

… 初値売り損益:27,600円

騰落率:15%、倍率:1.15倍 - 2022/10/12 ソシオネクスト

… 初値売り損益:18,500円

騰落率:5.07%、倍率:1.05倍 - 2021/10/14 PHC HD

… 初値売り損益:-13,000円

騰落率:-4%、倍率:0.96倍 - 2016/03/15 ユー・エム・シー・エレクトロニクス

… 初値売り損益:-52,000円

騰落率:-17.33%、倍率:0.83倍 - 2014/03/19 ジャパンディスプレイ

… 初値売り損益:-13,100円

騰落率:-14.56%、倍率:0.85倍

キオクシアホールディングスのIPO分析

NAND型フラッシュメモリは、キオクシアグループが1987年に世界で初めて開発し世界標準となった不揮発性半導体メモリであり、大容量のデータ保存を可能にする記憶用デバイスです。(電源を切っても記憶が消えないメモリ)

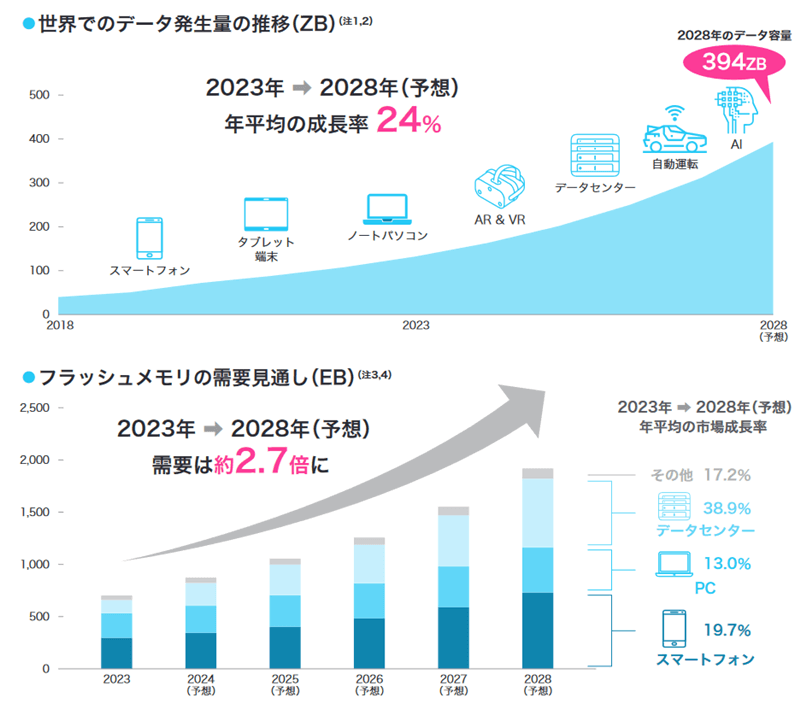

デジタルデータの総量は増加の一途を辿っており、今後もAIの発展を筆頭にクラウド、5G、IoTなどの普及によりメモリが果たす役割が重要になることが見込まれます。世界における生成データ量は、2023年から2028年まで年平均成長率24.4%で成長し、2028年には394ZBまで伸長することが予想されています。

注目すべき点は時価総額。想定価格1,390円で算出した時価総額は7,493億円です。

目標としていた時価総額は1.5兆円なので、目標の半額の規模での上場となります。

時価総額にこだわって上場時期の見送りなどをしていたので、ここにきて、この時価総額で上場を急ぐとは思っておりませんでした。

【12.9追記】公開価格は1,455円となり、時価総額は7,843億円に

上場により調達した手取金の使途(290億円)としては、今後予測されるメモリ市場の伸長に伴うフラッシュメモリの需要増加に対応すると共に、継続的なコスト競争力の向上を図るために生産規模及び生産効率を最大化することを目的として生産能力増強に係る設備投資を予定。

三重県の四日市工場などに投資(米メモリー大手のウエスタンデジタルと共同。国から最大2430億円の補助)

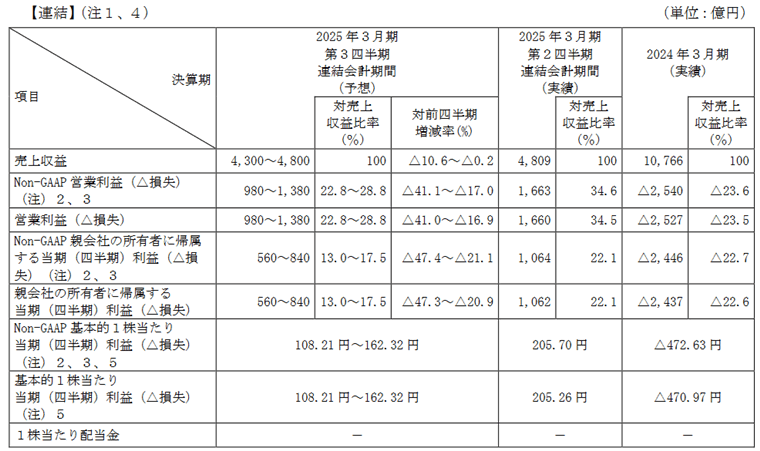

2025年3月期3Qの業績予想(連結)が発表されています。

市況回復で業績は回復傾向にあります。

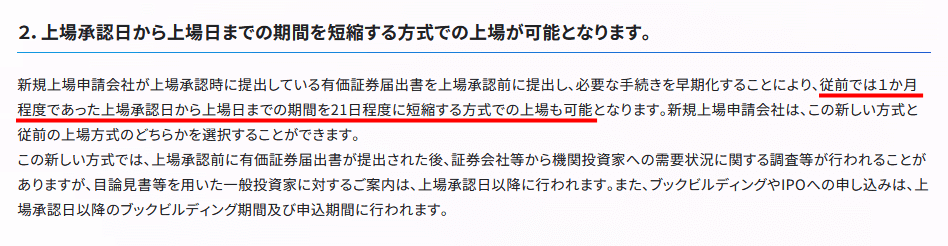

通常のIPOは、東証が上場を承認した後に有価証券届出書を提出し売出価格などを決定します。

キオクシアは、東証が上場を承認する前に有価証券届出書を提出するので、承認前提出方式(S-1方式)と呼ばれています。

この方式は2023年10月に施行された公開価格決定プロセスの変更により可能となりました。

通常のIPOと比較して、上場承認から上場日までの期間を10日ほど早めることが可能となっています。

キオクシアはNAND型フラッシュメモリー専業で市況の波に業績が左右されやすい事業内容なので、上場タイミングを選択できるS-1方式はキオクシアに合っている上場方式だと個人的に思っておりました。上場時期は2024年12月~2025年6月の間で選択できたのに、最速での上場へ!

半導体株への投資は難しいです。半導体需要により業績が大きく上下に振れますし、次世代半導体の開発も必要。半導体株は今年 注目度の高いセクターでしたが、カブスルは一切 投資をしませんでした。機会損失も大いにあったと思いますが、大損を避けるために過熱感のある個別株の投資を避けています。

キオクシアも投資先としては非常に投資判断が難しいと思います。

キオクシアは当初の予定の時価総額1.5兆円どころか、1兆円を切る時価総額に(7,843億円)

S-1方式で機関投資家からのヒアリング済みかと思いますが、評価が低かったことと、この時価総額でもこの時期に上場したいキオクシアの判断によるものかと。価格が割安になったとみるか、見向きもされていないとみるかは難しいところ。

ただ、キオクシア自体は上場後に時価総額1兆円を目指していると思われます。

日本企業を応援したい気持ちはありますが、IPOの初値については公募割れのリスクもあると思います。投資されるなら長期目線が必要。

東京メトロ(9023)のIPOと比べてどうですか?という質問もいただきますが、人気度は全く違います。東京メトロは同業他社と比較して割安感があり、配当利回りも魅力的、業績も安定していました。IPOは知名度が高いからといって人気化するわけではありません。

個人的な評価が難しいIPO。

仮条件の価格や半導体相場を考慮して評価と初値予想は変更する可能性があります。

【12.2追記】公開価格が仮条件の上限価格の+20%(1,824円)で決まる可能性があります。

(公開価格が仮条件の価格帯より上振れる理由は?)

- キオクシアの時価総額の目標は1.5兆円

- 想定価格(1,390円)の場合、7,492億円

- 仮条件の上限価格(1,520円)の場合、8,193億円

- +20%上振れた(1,824円)の場合、9,832億円

+20%の上振れありそうなんですよねぇ・・。

上振れた価格で購入したくない方は、IPOの申込時に「成行」を選択せずに「申込み価格」を入力しましょう!(例えば1,520円と入力)

なお、2020年10月の上場中止時の仮条件の上限価格は3,500円で、時価総額は1.8兆円でした。

【12.9追記】公開価格は1,455円。仮条件の価格帯は1,390円~1,520円でしたが、上限価格で決まりませんでした。

仮条件の上限価格で公開価格が決まらなかったIPOは、公募割れのリスクが高くなります。(投資家から価格が高いと判断されている)

Youtubeでもキオクシアの公募割れリスクについて説明しています。

(キオクシアのIPOは公募割れのリスクあり。公開価格が仮条件の上限価格で決まらず)

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 市況回復で業績は回復傾向。2025年3月期の中間利益は過去最高の1,760億円

- フラッシュメモリ市場は中長期的に拡大する予測

- AI関連市場の成長

- オファリングレシオが15.3%と低い(IPOデータ)

- 知名度が高い

- グローバルオファリング(海外販売)あり。売出株の海外販売比率は65.7%

- 配当実績なし

- 直近の半導体株は軟調に推移

- 業績に上下のブレがある。フラッシュメモリ市場の需要により市況の改善と悪化が周期的にあり(決算情報)

- 需給バランスによりフラッシュメモリ製品の販売価格が大幅に下落する可能性

- 目標の時価総額1.5兆円を目指した経営をするはず(想定価格による時価総額は7,493億円)

- 2024年3月期はAppleグループへの販売高が、当社の連結売上収益の10%以上、2023年3月期はDellグループへの販売高も10%以上

- NAND型フラッシュメモリーの専業。DRAMも研究中

目論見書の想定価格は1,390円。初値予想は1,320円 ~ 1,440円としました。

予想利益は-7,000円~5,000円で、市況によっては公募割れのリスクがあるIPOになります。

IPOの参加・不参加の判断は非常に悩ましい。特に急いで買う必要もなさそう。とはいえ、IPO好きとしては100株のみの当選を目指して参加してみようかなと思っています。当選したら初値では売らずに応援目的で長期保有します。

短期売買の利益を狙っている方は、公募割れのリスクもあるのでスルーでも良いIPOかなと思います。

投資は自己責任でどうぞ。

下記はカブスルのIPO参加スタンスです。やや消極的に参加するので、IPOに当選後に当選を辞退するとペナルティがある証券会社からの参加は控えようと思っています。松井証券は抽選資金が不要なので参加し、松井証券で当選したら他の証券会社は当選しても辞退します。

松井証券と主幹事証券のみずほ証券、野村證券はブックビルディング時の抽選資金が不要です。

当選後に購入資金を入金すれば良いので気軽に参加できます。(松井証券は口座開設タイアップ中)

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています(5割目標)

その他に、資金力に左右されない当選が期待できるマネックス証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券で参加する予定です。

キオクシアのIPOは紆余曲折ありました。

- 2024.9.24 世界的に半導体株が調整。目標の時価総額1.5兆円に届かないと判断し上場見送り…。早くて年内にIPOを行うと

- 2024.8.23 東証へ上場を申請したとのこと。まだ油断できないのがキオクシア(記事)

- 2024.6.26 東証へ予備申請し10月末の上場を目指すと・・本当か??(記事)

- 2024.4.16 半導体市況回復で2024年内の上場を目指すとの報道あり(記事)

- 2022.10.26 今はIPOに適切な時期じゃないと発言。メモリー市況は厳しい

- 2022.3.24 非公開化を検討。会社2分割案は否決で白紙に。いいかげんにして!

- 2021.11.8 事業を3分割して2年後のIPOを目指すとの報道もあり、大混乱中です(笑)

- 2020.9.26 ブックビルディング終了後、IPOの中止を発表(上場中止したIPO)

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!