ソシオネクスト(6526):IPO上場情報

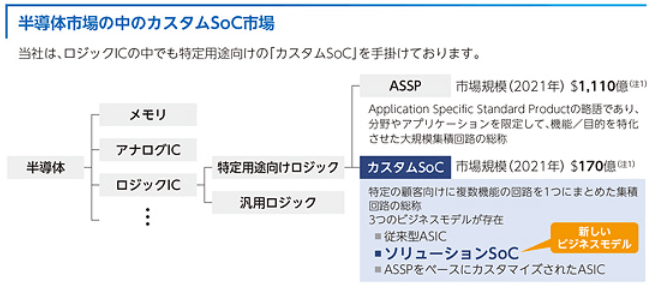

ソシオネクストは、ロジック半導体市場の中で、「ソリューションSoC」という新しくかつ独自のビジネスモデルのもとで顧客にカスタムSoCを開発・提供しているファブレスの半導体ベンダーです。

富士通およびパナソニックの両社のSoC事業を統合し、日本政策投資銀行の出資を受け、2015年3月に事業を開始。

SoCとは、System on Chipの略語。装置やシステムの動作に必要な機能の一部又は全てを1つに実装した半導体チップのこと。

「オートモーティブ」におけるAD(自動運転)/ADAS(先進運転支援システム)や車載センシング、「ネットワーク/データセンター」における5G携帯基地局やAIアクセラレータ、「スマートデバイス」におけるAR/VRなどの先端成長分野で商談を獲得し、開発実績を積み上げ、一部の製品においては既に量産化を開始。

また、同社グループはこれらの3分野に加え、現在安定的な収益を計上しているFA(Factory Automation)、テスターなどの「インダストリアル」分野や、特異な技術で今後の成長が期待できる電波式測距センサー等の「IoT&レーダーセンシング」分野でも事業を展開。

工場を持たないファブレスの事業形態。

設立は2014年9月。

同社の従業員数は2022年7月末で2,177名、平均年齢は49.2歳、平均勤続年数は6.7年、平均年間給与は799万円。

ソシオネクストのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ソシオネクストの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ソシオネクストの上場日

ソシオネクストのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2022/9/27 (火) ~ 9/30 (金) |

||

|---|---|---|---|

| 仮条件 | 3,480円~3,650円 (抽選資金:34.8万円 ~ 36.5万円) | ||

| 当選口数 | 210,418口 | ||

| 発行済株式数 | 33,666,666株 | オファリングレシオ | 62.5% |

| 公募株数 | 0株 | 売出株数 | 18,297,300株 |

| 吸収金額 | 768億円 | O.A分 | 2,744,500株 |

| 仮条件決定日 | 9/26 (月) | 公開価格決定日 | 10/3 (月) |

| 購入期間 | 10/4 (火) ~ 10/7 (金) | ||

| 備考 |

【9.26追記】売出は11,816,200株から18,297,300株に変更。OA株は1,772,400株から2,744,500株へ変更。 【10.3追記】売出は、国内10,841,200株、海外7,456,100株(海外販売の割合 40.7%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ソシオネクストの公開価格と初値

| 仮条件 | 3,480円~3,650円 | ||

|---|---|---|---|

| 公開価格 | 3,650円 | 初値 | 3,835円 |

| 騰落率 | 5.07% | 倍率 | 1.05倍 |

| 初値売り損益 | 18,500円(3,835円 - 3,650円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ソシオネクストの初値予想と予想利益

ソシオネクストの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

3,480円 ~ 3,650円

※抽選資金:34.8万円 ~ 36.5万円

上限は4.9%上ブレ↑ |

|---|---|

| 初値予想 |

3,530円 ~ 3,700円※9/26 修正

(1.0倍~1.0倍) |

| 予想利益 | -1.2万円~5,000円 |

想定価格と初値予想

| 想定価格 | 3,480円あたり ※抽選資金:34.8万円あたり |

|---|---|

| 初値予想 | 3,310円 ~ 3,510円 (1.0倍~1.0倍) |

| 予想利益 | -1.7万円~3,000円 |

初値予想アンケート

ソシオネクスト(6526)の初値予想アンケートに、ご協力をお願いします。

公開価格(3,650円)を基準価格に修正しています。

有効回答:631票 投票期限:2022/10/11 (火) 23:59までソシオネクストの主幹事と幹事証券

ソシオネクストのIPOを取り扱っている証券会社です。

ソシオネクストの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

52.12% | 7,081,000株 | 7,081口 |

| 主幹事 野村證券 |

31.92% | 4,336,500株 | 4,336口 |

| 大和証券 | 10.77% | 1,463,600株 | 1,463口 |

| みずほ証券 | 2.79% | 379,400株 | 379口 |

| マネックス証券 | 0.80% | 108,400株 | 1,084口 |

| 楽天証券 | 0.80% | 108,400株 | 1,084口 |

| SBI証券 | 0.80% | 108,400株 | 650口 |

大和コネクト証券のネット抽選分は、146口あたりが想定されます。(大和証券の約1%)

楽天証券の抽選倍率は、4倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

ソシオネクストの決算情報

単独 財務情報 (単位/百万円)

| 決算期 | 2022年3月 | 2021年3月 | 2020年3月 |

|---|---|---|---|

| 売上高 | 116,096 | 99,161 | 102,680 |

| 経常利益 | 7,775 | 1,921 | 2,278 |

| 当期利益 | 6,489 | 1,597 | 2,183 |

| 純資産 | 85,272 | 78,782 | 77,185 |

| 配当金※ | ― | ― | ― |

| EPS※ | 48.19 | 11.86 | 16.22 |

| BPS※ | 540.23 | 486.51 | 473.29 |

| 前期比(売上高) | 17.1% | -3.4% | ― |

連結 財務情報 (単位/百万円)

| 決算期 | 2022年3月 | 2021年3月 |

|---|---|---|

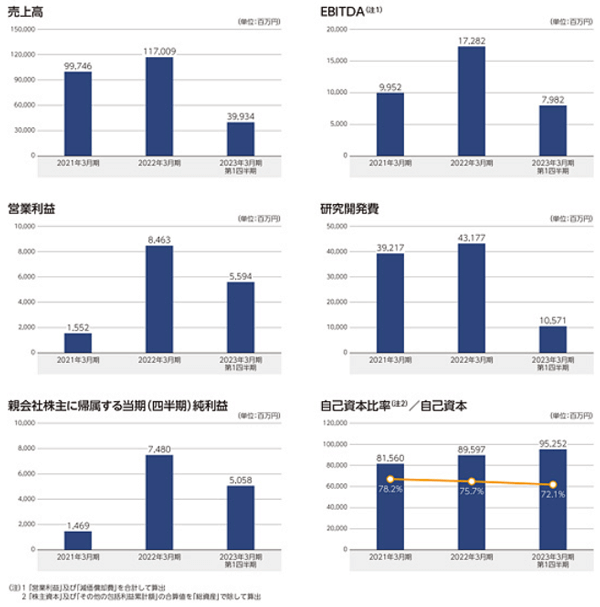

| 売上高 | 117,009 | 99,746 |

| 経常利益 | 9,050 | 1,969 |

| 当期利益 | 7,480 | 1,469 |

| 純資産 | 89,609 | 81,676 |

| EPS※ | 55.54 | 10.91 |

| BPS※ | 576.13 | 509.60 |

| 前期比(売上高) | 17.3% | ― |

上位株主とロックアップ期間

ソシオネクストの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 富士通株式会社 |

14,400,000株

39.68%

|

8,252,200株 | 180日 |

| 株式会社日本政策投資銀行 |

13,466,666株

37.10%

|

7,318,800株 | 180日 |

| パナソニックホールディングス株式会社 |

5,800,000株

15.99%

|

2,726,300株 | 180日 |

| 肥塚 雅博 |

21,725株

0.06%

(21,725)

|

- | |

| 西口 泰夫 |

21,600株

0.06%

(21,600)

|

- | |

| 岡本 吉史 |

15,025株

0.04%

(15,025)

|

- | |

| 井上 あまね |

14,400株

0.04%

(14,400)

|

- | |

| 大槻 浩一 |

12,875株

0.04%

(12,875)

|

- | |

| 佐久間 剛 |

12,325株

0.03%

(12,325)

|

- | |

| 野崎 勉 |

10,800株

0.03%

(10,800)

|

- |

直近の類似IPOの上場結果

ソシオネクストと同じホットワードのIPOの上場結果です。

「半導体」のIPOの直近の結果です。

ソシオネクストと市場と業種が同じIPOの上場結果です。

「市場:プライムまたは東証一部」かつ「業種:電気機器」の直近のIPO結果です。

- 2021/10/14 PHC HD

… 初値売り損益:-13,000円

騰落率:-4%、倍率:0.96倍 - 2016/03/15 ユー・エム・シー・エレクトロニクス

… 初値売り損益:-52,000円

騰落率:-17.33%、倍率:0.83倍 - 2014/03/19 ジャパンディスプレイ

… 初値売り損益:-13,100円

騰落率:-14.56%、倍率:0.85倍 - 2014/03/18 日立マクセル

… 初値売り損益:-9,900円

騰落率:-4.78%、倍率:0.95倍 - 2004/11/15 エルピーダメモリ

… 初値売り損益:11,000円

騰落率:3.14%、倍率:1.03倍

ソシオネクストのIPO分析

日本政策投資銀行、富士通、パナソニックホールディングスにて、発行済株式総数の100%を保有。

設立の発起人でもある3社は同社設立時からIPOを目指しており、上場時に保有株の一部を売却(売出し)。

上場日以降も、段階的に同社株式を売却する意向。

目論見書をみる限り、事業は順調そう。

2023年3月期の業績予想(前期比)は、売上高170,000百万円(+45.3%)、営業利益17,000百万円(+100.9%)

特に高成長が期待される注力分野において大型の商談を多数獲得とのこと。

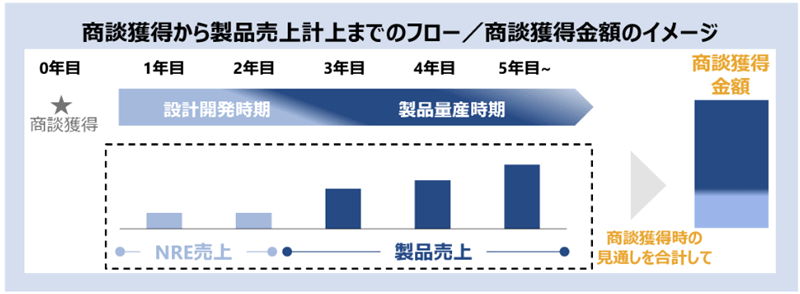

商談獲得から製品売上が計上されるまでは2年かかるらしい。

製品の生産を外部に委託するファブレス形態。

台湾、日本、中国、シンガポールおよび韓国の製造委託先に半導体の製造を委託。

最先端テクノロジ品や、車載品等の高い品質・信頼性を要求される製品については、製造委託先が限定される場合があり、特に半導体製造の前工程においてはTSMC(台湾の半導体製造会社)に多くの製造を委託。

TSMCの半導体製造工場(汎用型)は熊本県に建設予定。2024年に稼働。

政府も補助金として4,000億円を出資。うーん・・・

世界的な半導体不足があり、株式市場での半導体関連銘柄の注目度は高いです。

(最近は株価がやや落ち着いてきていますが)

IPO的には全株売出しの大型EXIT案件で過去IPOをみても人気はないんですが、半導体銘柄ということで、どの程度注目されるのかが読みづらいところです。

6.27追記。仮条件の上限は想定価格より価格が4.9%UP。大株主の放出も増加。

売出株は11,816,200株から18,297,300株へ増加。OA株は1,772,400株から2,744,500株へ増加。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 業績は安定的(決算情報)

- 連結の2023年3月期の業績予想(前期比)は、売上高170,000百万円(+45.3%)、営業利益17,000百万円(+100.9%)

- 市場で注目度の高い半導体事業(ただし、最近は軟調)

- グローバルオファリング(海外販売)あり。海外販売比率は35%

- オファリングレシオが40.3%と高い(オファリングレシオによる実績)

- 全株 売出し

- 大株主は上場以降も段階的に株を売却する意向(180日間のロックアップありで初値には影響せず)

- ファブレス事業で自社工場持たず。台湾のTSMCに多くの製造を委託

- 連結配当性向は40%程度が目標

- 連結の想定価格と2023年3月の予想実績によるPERは9倍。前期実績で計算するとPER15.7倍

- 【9.27追記】仮条件の上限は想定価格より4.9%UP。大株主は売出株増加へ

9.26追記。仮条件が想定発行価格(3,480円)よりやや上振れ決定(3,480円 ~ 3,650円)しましたが、最近の半導体銘柄は軟調です。公募割れのリスクも引き続きありそうです。予想利益は-1.2万円~5,000円です。

目論見書の想定仮条件は3,480円。初値予想は3,310円 ~ 3,510円としました。

予想利益は-1.7万円~3,000円で、市況によっては公募割れのリスクがあるIPOになります。

半導体事業ということで初値がプラスになる可能性もありますが、それよりもマイナス点の方が目立つIPOです。カブスルはパスします。