Branding Engineer(7352):IPO上場情報

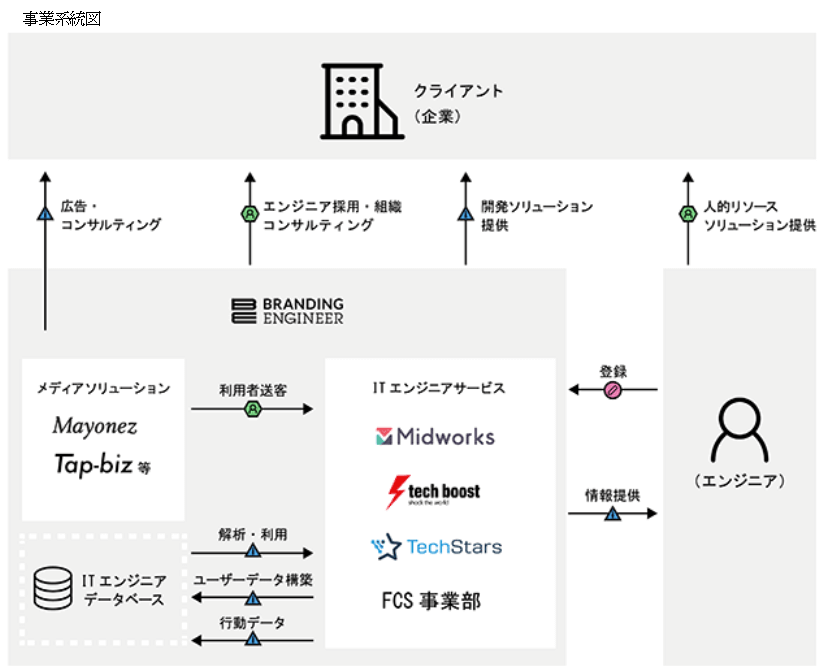

Branding Engineerは、ITエンジニアに特化した事業を行っている企業です。

ITエンジニアにはキャリア開発の機会と安心して就業できる機会を提供し、そのITエンジニアのリソースを、従来の雇用形態に捉われない様々な形でITサービスの開発力不足に悩む企業に提供することで、国内におけるITエンジニアの人材不足を解決するソリューションを提供しています。

エンジニアの学習から情報収集、独立支援や企業紹介など、エンジニアのキャリアに関するトータルサービスを展開しています。

- Midworks事業

- 2,088,372(千円)(売上高の74.1%)

主としてSIer系業務システム開発やWeb系アプリ開発案件。

クライアント先に常駐してソフトウエアやシステムの開発等の業務を請け負う。 - メディア事業

- 298,437(千円)(売上高の10.6%)

- FCS事業

- 229,037(千円)(売上高の8.1%)

受注する案件の特徴として、WEBサービスやアプリでのサービス展開をするためのシステム開発を多く受注。 - その他事業

- 203,916千円(売上高の7.2%)

売上高の集計期間は2018年9月1日~2019年8月31日。

主力事業は売上高の7割を占めるMidworks事業(ITエンジニアの派遣など)。

同社の社員エンジニアはSIer案件に強みを持ち、事業に参画するフリーランスエンジニアはWebシステム開発案件に強みを持つITエンジニアが多い傾向にあります。

設立は2013年10月。

従業員数は2020年4月末で148名、平均年齢は30.4歳、平均勤続年数は1.4年、平均年間給与は424.4万円。

Branding EngineerのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、Branding Engineerの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

Branding Engineerの上場日

| 上場日 | 2020/7/7(火) | 証券コード | 7352 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | サービス業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | Branding Engineer(7352) | ||

| 時価総額 | 25.2億円(公開価格で計算) 149.9億円(初値で計算) |

||

Branding Engineerのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/6/22 (月) ~ 6/26 (金) |

||

|---|---|---|---|

| 仮条件 | 450円~490円 (抽選資金:4.5万円 ~ 4.9万円) | ||

| 当選口数 | 4,362口 | ||

| 発行済株式数 | 5,133,400株 | オファリングレシオ | 8.4% |

| 公募株数 | 260,000株 | 売出株数 | 136,200株 |

| 吸収金額 | 2.1億円 | O.A分 | 40,000株 |

| 仮条件決定日 | 6/18 (木) | 公開価格決定日 | 6/29 (月) |

| 購入期間 | 6/30 (火) ~ 7/3 (金) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

Branding Engineerの公開価格と初値

| 仮条件 | 450円~490円 | ||

|---|---|---|---|

| 公開価格 | 490円 | 初値 | 2,920円 |

| 騰落率 | 495.92% | 倍率 | 5.96倍 |

| 初値売り損益 | 243,000円(2,920円 - 490円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

Branding Engineerの初値予想と予想利益

Branding Engineerの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

450円 ~ 490円

※抽選資金:4.5万円 ~ 4.9万円

上限は11.4%上ブレ↑ |

|---|---|

| 初値予想 |

780円 ~ 1,020円※6/18 修正

(1.6倍~2.1倍) |

| 予想利益 | 2.9万円~5.3万円 |

想定価格と初値予想

| 想定価格 | 440円あたり ※抽選資金:4.4万円あたり |

|---|---|

| 初値予想 | 660円 ~ 880円 (1.5倍~2.0倍) |

| 予想利益 | 2.2万円~4.4万円 |

初値予想アンケート

Branding Engineer(7352)の初値予想アンケートに、ご協力をお願いします。

公開価格(490円)を基準価格に修正しています。

有効回答:394票 投票期限:2020/7/6 (月) 23:59までBranding Engineerの主幹事と幹事証券

Branding EngineerのIPOを取り扱っている証券会社です。

Branding Engineerの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SBI証券 |

86.31% | 376,500株 | 2,635口 |

| 大和証券 | 4.54% | 19,800株 | 49口 |

| みずほ証券 | 1.81% | 7,900株 | 7口 |

| 楽天証券 | 0.92% | 4,000株 | 40口 |

| 岡三証券 | 0.92% | 4,000株 | 4口 |

| 東洋証券 | 0.92% | 4,000株 | 4口 |

| JTG証券 | 0.92% | 4,000株 | 4口 |

| 極東証券 | 0.92% | 4,000株 | 0口 |

| あかつき証券 | 0.92% | 4,000株 | 0口 |

| エース証券 | 0.92% | 4,000株 | 0口 |

| マネックス証券 | 0.46% | 2,000株 | 20口 |

| 水戸証券 | 0.46% | 2,000株 | 0口 |

委託幹事である岡三オンラインとネオモバは、委託数が公表されていません。

楽天証券の抽選倍率は、885倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

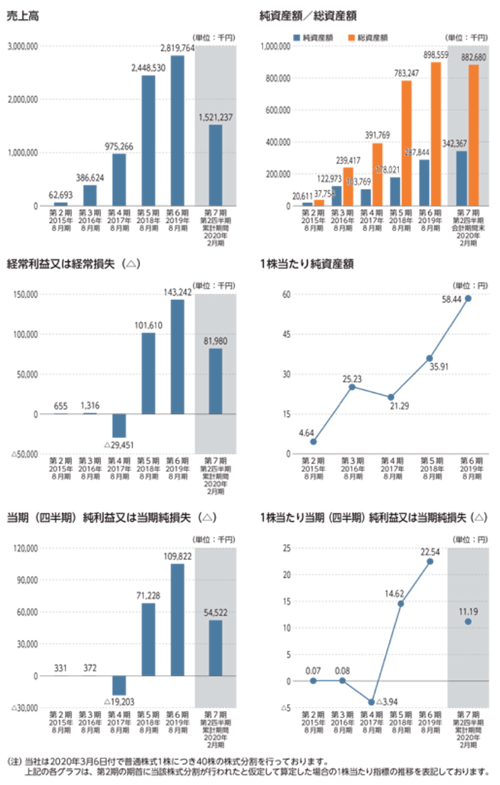

Branding Engineerの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年8月 | 2018年8月 | 2017年8月 |

|---|---|---|---|

| 売上高 | 2,819,764 | 2,448,530 | 975,266 |

| 経常利益 | 143,242 | 101,610 | -29,451 |

| 当期利益 | 109,822 | 71,228 | -19,203 |

| 純資産 | 287,844 | 178,021 | 103,769 |

| 配当金※ | ― | ― | ― |

| EPS※ | 22.54 | 14.62 | -157.62 |

| BPS※ | 58.44 | 35.91 | 851.72 |

| 前期比(売上高) | 15.2% | 151.1% | ― |

上位株主とロックアップ期間

Branding Engineerの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| 河端 保志 | 37.69% | 180日 |

| 髙原 克弥 | 37.60% | 180日 |

| イーストベンチャーズ2号投資事業有限責任組合 | 4.52% | 90日 |

| (株)マイナビ | 3.49% | 90日 |

| (株)Orchestra Investment | 1.86% | 90日 |

| クルーズ(株) | 1.75% | 90日 |

| (株)インターワークス | 1.75% | 90日 |

| (株)ベクトル | 1.51% | 90日 |

| セガサミーホールディングス(株) | 0.87% | 90日 |

| YAS合同会社 | 0.69% | 180日 |

直近の類似IPOの上場結果

Branding Engineerと同じホットワードのIPOの上場結果です。

「人手不足解消」のIPOの直近の結果です。

- 2019/12/25 AI inside…

初値売り損益:900,000円

(騰落率:250%、倍率:3.50倍) - 2019/12/16 ランサーズ…

初値売り損益:11,200円

(騰落率:15.34%、倍率:1.15倍) - 2018/12/25 リンク…

初値売り損益:404,000円

(騰落率:112.85%、倍率:2.13倍) - 2017/12/14 エル・ティー・エス…

初値売り損益:213,000円

(騰落率:313.24%、倍率:4.13倍) - 2017/12/13 ヴィスコ・テクノロジーズ…

初値売り損益:1,008,000円

(騰落率:204.88%、倍率:3.05倍)

Branding Engineerと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

- 2020/06/30 グッドパッチ

… 初値売り損益:206,700円

騰落率:299.57%、倍率:4.00倍 - 2020/03/31 Macbee Planet

… 初値売り損益:51,800円

騰落率:28.31%、倍率:1.28倍 - 2020/03/30 NexTone

… 初値売り損益:-4,000円

騰落率:-2.35%、倍率:0.98倍 - 2020/03/26 アディッシュ

… 初値売り損益:87,100円

騰落率:70.81%、倍率:1.71倍 - 2020/03/17 リビングプラットフォーム

… 初値売り損益:-35,000円

騰落率:-8.97%、倍率:0.91倍

Branding EngineerのIPO分析

IT市場は、2018年度の市場規模が前年度比2.8%増の12兆4,930億円と推計され、2019年度には前年比3.4%増の12兆9,180億円と予測されています。

また、製造業等の企業でグローバル競争力を強化する機運が高まっており、デジタルを活用して企業やビジネスに新しい価値を持たせるデジタルトランスフォーメーションへの取り組みが進められていることを背景に、2021年度には13兆3,200億円の市場規模になると予想されており、継続した成長が見込まれています。(国内企業のIT投資実態と予測2019(株式会社矢野経済研究所))

IT業界は、慢性的な人材不足。

人材不足を解決する事業はIPOで人気があります。

気になる点としては、主力事業で売上高の7割を占めるMidworks事業の営業利益率が低いこと。

同社でも利益率の向上が課題であると考えています。

その施策として、社員エンジニアの雇用(確保)と福利厚生を手厚くすることが記載されています。

新型コロナウイルス感染症が及ぼす影響について、同社の認識は次の通りです。

当社としてはテレワークを推進するなどの対応を継続しつつ状況を注視しております。

しかしながら、感染症が長期化することで経済活動の停滞により、システム開発案件の減少及び個人消費量の減退によるプログラミングスクールの受講者減少といったリスクがあると考えております。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

主幹事のSBI証券らしいIPO案件です。

調達金額をグッと抑え、需給的にも人気化を図っています。

- 人手不足を解消する事業はIPOで人気あり。

- オファリングレシオが8.4%と低い。

- 購入単価が低い(4.4万円)。

- 市場からの吸収金額が1.9億円と小さい。(吸収金額による実績)

- ベンチャーキャピタルも投資しているが、上場時の売出しゼロ。(上昇を見込んでいる?)

- エンジニアの人材確保が課題。同業他社多い。

6.18 追記。仮条件が450円 ~ 490円に決定。(想定価440円より11%上ブレ↑)

初値予想を780円 ~ 1,020円に修正。予想利益は2.9万円~5.3万円です。

やや懸念事項としては、現在、株価の上昇の勢いが強いこと。

上場日に相場が反転するとIPOにとっては悪影響がでます。

目論見書の想定仮条件は440円。初値予想は660円 ~ 880円としました。

予想利益は2.2万円~4.4万円です。

公募割れリスクは低いと思われます。

積極的に幹事証券から参加して当選を狙いましょう。

ワンポイント

主幹事証券は、IPOで人気のIT系の主幹事を務める機会が多いSBI証券です。

主幹事証券は割当数が多いので、当選数も多くなります。

また、落選しても次回の当選チャンスに活かせるポイントがもらえます。

カブスルは16回 IPOに当選しています。

現在、SBI証券と現金2,000円がもらえる口座開設タイアップ中です♪

他にも、平等抽選で資金力に左右されない当選が期待できるマネックス証券や楽天証券がおすすめです。

追加の委託幹事として岡三オンライン証券が決まりました。

抽選時に資金が必要ない証券会社です。

1株からIPOに参加できるネオモバからも申込が可能になりました。