アディッシュ(7093):IPO上場情報

アディッシュは、インターネットやソーシャルメディアなど、イノベーション領域で新たに発生する「コミュニケーションの課題」解決に向けたサービスを展開している企業です。

投稿モニタリング、ネットいじめ対策、ソーシャルアプリのカスタマーサポート、チャットボットの開発運営、国内外のSNS運用代行の事業を展開。

- ソーシャルアプリサポート

利用者からのお問い合わせを、顧客企業に代わって対応するカスタマーサポートサービス。

主な顧客企業は、アプリあるいはサイトの運営企業。10ヵ国語以上の言語に対応。

ソーシャルゲーム、シェアリングエコノミー、Fintech、MaaSといった業界に特化したカスタマーサポートが得意。 - インターネットモニタリング

利用者の行う投稿を24時間365日体制でモニタリング。

不適切なものが発見された場合に、注意、報告、警告、非表示化などの対応を行うサービス。 - スクールガーディアン

学校生活上の課題となり得るネットいじめの可能性がある書き込みやインターネットでの個人情報流出をモニタリングして生徒指導に活かしていくコンサルティングサービス。

主な顧客は、各都道府県等教育委員会又は公立学校、私立学校法人。 - フロントサポート

企業がソーシャルメディアを活用して利用者に能動的に働きかけることで、利用者とのつながりを維持、向上させ、ファンコミュニティを形成していくためのサービス。

SNSやブログなどのソーシャルメディア、ソーシャルアプリやスマートフォンアプリに加え、シェアリングエコノミー、Fintech、MaaSといった領域が急成長しています。

インターネット上でコミュニケーションを図ることが容易になっている一方で、社会通念上不適切と思われる書き込みや行為による被害が急増しており、同社のサービスがそれらの問題解決に役立っています。

グループは同社と連結子会社2社で構成。

設立は2014年10月。株式会社ガイアックスの100%子会社として設立。

従業員数は2020年1月末で163名、平均年齢は33.8歳、平均勤続年数は3.8年、平均年間給与は407.5万円。

アディッシュのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、アディッシュの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

アディッシュの上場日

アディッシュのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/3/9 (月) ~ 3/13 (金) |

||

|---|---|---|---|

| 仮条件 | 1,110円~1,230円 (抽選資金:11.1万円 ~ 12.3万円) | ||

| 当選口数 | 3,350口 | ||

| 発行済株式数 | 1,676,500株 | オファリングレシオ | 19.9% |

| 公募株数 | 237,000株 | 売出株数 | 68,000株 |

| 吸収金額 | 4.1億円 | O.A分 | 30,000株 |

| 仮条件決定日 | 3/5 (木) | 公開価格決定日 | 3/16 (月) |

| 購入期間 | 3/18 (水) ~ 3/24 (火) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

アディッシュの公開価格と初値

| 仮条件 | 1,110円~1,230円 | ||

|---|---|---|---|

| 公開価格 | 1,230円 | 初値 | 2,101円 |

| 騰落率 | 70.81% | 倍率 | 1.71倍 |

| 初値売り損益 | 87,100円(2,101円 - 1,230円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

アディッシュの初値予想と予想利益

アディッシュの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,110円 ~ 1,230円

※抽選資金:11.1万円 ~ 12.3万円

上限は12.8%上ブレ↑ |

|---|---|

| 初値予想 |

1,970円 ~ 2,500円※3/5 修正

(1.6倍~2.0倍) |

| 予想利益 | 7.4万円~12.7万円 |

想定価格と初値予想

| 想定価格 | 1,090円あたり ※抽選資金:10.9万円あたり |

|---|---|

| 初値予想 | 1,700円 ~ 2,180円 (1.6倍~2.0倍) |

| 予想利益 | 6.1万円~10.9万円 |

初値予想アンケート

アディッシュ(7093)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,230円)を基準価格に修正しています。

有効回答:257票 投票期限:2020/3/25 (水) 23:59までアディッシュの主幹事と幹事証券

アディッシュのIPOを取り扱っている証券会社です。

アディッシュの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SBI証券 |

87.70% | 293,800株 | 2,056口 |

| みずほ証券 | 3.64% | 12,200株 | 12口 |

| SMBC日興証券 | 1.82% | 6,100株 | 6口 |

| 岩井コスモ証券 | 1.82% | 6,100株 | 6口 |

| 東海東京証券 | 1.82% | 6,100株 | 6口 |

| マネックス証券 | 0.93% | 3,100株 | 31口 |

| エース証券 | 0.93% | 3,100株 | 0口 |

| アイザワ証券 | 0.45% | 1,500株 | 1口 |

| JTG証券 | 0.45% | 1,500株 | 1口 |

| むさし証券 | 0.45% | 1,500株 | 1口 |

委託幹事である岡三オンラインとネオモバは、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

アディッシュの決算情報

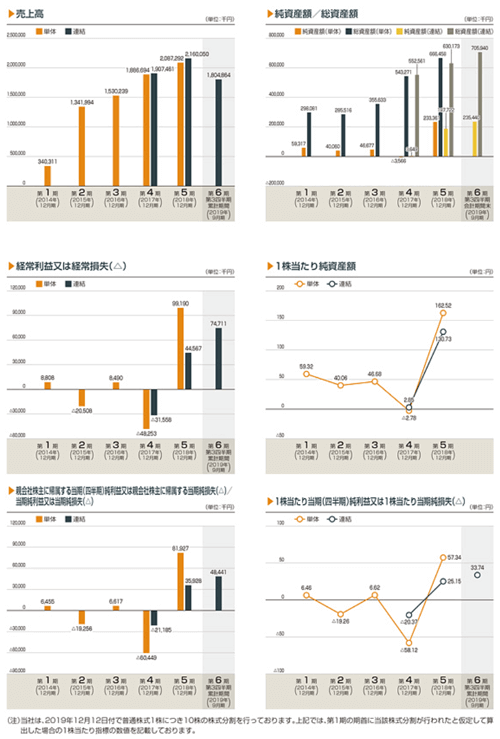

単独 財務情報 (単位/千円)

| 決算期 | 2018年12月 | 2017年12月 | 2016年12月 |

|---|---|---|---|

| 売上高 | 2,087,292 | 1,886,694 | 1,530,239 |

| 経常利益 | 99,190 | -48,253 | 8,490 |

| 当期利益 | 81,927 | -60,449 | 6,617 |

| 純資産 | 233,361 | -3,566 | 46,677 |

| 配当金※ | ― | ― | ― |

| EPS※ | 57.34 | -58.12 | 66.17 |

| BPS※ | 162.52 | -2.78 | 466.78 |

| 前期比(売上高) | 10.6% | 23.3% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2018年12月 | 2017年12月 |

|---|---|---|

| 売上高 | 2,160,050 | 1,907,461 |

| 経常利益 | 44,567 | -31,558 |

| 当期利益 | 35,928 | -21,185 |

| 純資産 | 187,722 | 3,649 |

| EPS※ | 25.15 | -20.37 |

| BPS※ | 130.73 | 2.85 |

| 前期比(売上高) | 13.2% | ― |

上位株主とロックアップ期間

アディッシュの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| (株)ガイアックス | 41.79% | 180日/ 1.5倍 |

| 江戸 浩樹 | 12.41% | 180日 |

| MSIVC2016V投資事業有限責任組合 | 8.46% | |

| コロプラネクスト7号ファンド投資事業組合 | 7.60% | 180日 |

| (株)モバイルファクトリー | 2.34% | 180日 |

| (株)ヴァル研究所 | 2.34% | 180日 |

| (株)セレス | 2.34% | 180日 |

| フリービットインベストメント(株) | 1.81% | |

| みずほ成長支援第2号投資事業有限責任組合 | 1.81% | |

| 杉之原 明子 | 1.23% | 180日 |

直近の類似IPOの上場結果

アディッシュと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

- 2020/03/17 リビングプラットフォーム

… 初値売り損益:-35,000円

騰落率:-8.97%、倍率:0.91倍 - 2020/03/13 フォースタートアップス

… 初値売り損益:-14,200円

騰落率:-8.02%、倍率:0.92倍 - 2020/03/13 リグア

… 初値売り損益:-4,000円

騰落率:-2.05%、倍率:0.98倍 - 2020/03/06 きずなHD

… 初値売り損益:-10,000円

騰落率:-4.31%、倍率:0.96倍 - 2020/03/04 Kids Smile HD

… 初値売り損益:47,200円

騰落率:20.88%、倍率:1.21倍

アディッシュのIPO分析

名古屋セントレックスに上場しているガイアックス(3775)が主要株主。

2014年10月に株式会社ガイアックスの100%子会社として設立。

創業以来の事業推進者である代表取締役 江戸浩樹氏が「コミュニティパトロール」「スクールガーディアン」「ソーシャルアプリサポート」の3サービスを株式会社ガイアックスから新設分割により承継。

個人的には上位株主であるベンチャーキャピタルのロックアップがないことが気になります。

とはいえ、IPO的には人気が出そうな事業内容です。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

- 時代にマッチした事業内容で将来性あり。

- 市場からの吸収金額が3.6億円と小さい。(吸収金額による実績)

- IPOで人気のあるIT企業。

- 購入単価が低い(11万円)。

- 上位株主にモバイルファクトリーやセレス。ガイアックスは元親会社(現在は主要株主)

- 業績が微妙。(上下のブレがある)

- ベンチャーキャピタルの保有株が多い。また、ロックアップがかかっていない企業もあり。

3.5追記。仮条件が想定発行価格(1,090円)より上振れ決定(1,110円 ~ 1,230円)したので、初値予想を1,970円 ~ 2,500円に修正。予想利益は7.4万円~12.7万円です。

目論見書の想定仮条件は1,090円。初値予想は1,700円 ~ 2,180円としました。

予想利益は6.1万円~10.9万円になります。

カブスルは幹事証券にて積極的にIPOに参加します。

ワンポイント

主幹事証券は、IPOで人気のIT系の主幹事を務める機会が多いSBI証券です。

主幹事証券は割当数が多いので、当選数も多くなります。

また、落選しても次回の当選チャンスに活かせるポイントがもらえます。

カブスルは16回 IPOに当選しています。

ほかに1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券がおすすめです。

カブスルはこちらの3社だけでIPOに52回当選しています。

追加の委託幹事として岡三オンライン証券が決まりました。

抽選時に資金が必要ない証券会社です。

庶民のIPO限定のタイアップ企画を行っています。

- SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる。 - 岡三オンライン証券

抽選資金不要で幹事数が多い

口座開設+入金で現金2,000円がもらえる。

口座開設を行っていない方はお得なこの機会に是非どうぞ(  ̄∇ ̄)