JMDC(4483):IPO上場情報

JMDCは、医療データベースの構築と提供、PHR等の健康増進サービス、画像診断等の遠隔医療、調剤薬局へのデジタルソリューションの提供を行っている企業です。

人材やテクノロジーに積極的に投資し、医療ビッグデータを活用した新しい取組みやサービス開発にチャレンジしています。

現在 日本において取りざたされている「医療費の増大」「医療の地域格差」「生活習慣病の増大」「労働力不足」といった社会課題に対しデータとICTの力で解決に取り組んでいます。

- 保険者支援サービス

主に健康保険組合に対して、紙・画像レセプトを含めたレセプトデータ、健診データ、台帳データ等をデータベース化した上で、保健事業においてデータを活用してPDCAを回すことを支援。 - ヘルスデータプラットフォーム

保険者支援サービスを提供している健康保険組合に対して、当社開発の健康情報プラットフォーム「PepUp(ペップアップ)」による個人向け健康ポータルサイトを運営。発行ID数は100万超。

- 医療ビッグデータ

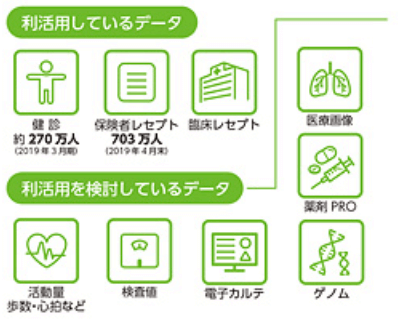

保険者支援の中で健康保険組合より二次利用許諾を得て受領したレセプトデータ及び健診データの匿名加工データから、600万人規模の医療ビッグデータを構築し、製薬企業、研究機関、生損保企業等に提供。

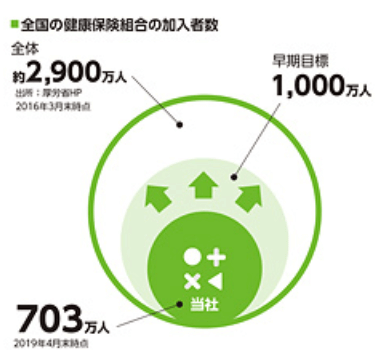

ヘルスビッグデータ事業を取り扱っており、700万人以上の健康保険組合員のデータを収集しています。

また、今後は収集したビッグデータの活用が期待されます。

グループは同社と子会社8社で構成。

設立は2002年1月。

従業員数は2019年9月末で200名、平均年齢は37.1歳、平均勤続年数は3.1年、平均年間給与は649.5万円。

JMDCのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、JMDCの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

JMDCの上場日

JMDCのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2019/12/2 (月) ~ 12/5 (木) |

||

|---|---|---|---|

| 仮条件 | 2,780円~2,950円 (抽選資金:27.8万円 ~ 29.5万円) | ||

| 当選口数 | 58,650口 | ||

| 発行済株式数 | 25,975,042株 | オファリングレシオ | 22.5% |

| 公募株数 | 2,000,000株 | 売出株数 | 3,100,000株 |

| 吸収金額 | 173億円 | O.A分 | 765,000株 |

| 仮条件決定日 | 11/29 (金) | 公開価格決定日 | 12/6 (金) |

| 購入期間 | 12/9 (月) ~ 12/12 (木) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

JMDCの公開価格と初値

| 仮条件 | 2,780円~2,950円 | ||

|---|---|---|---|

| 公開価格 | 2,950円 | 初値 | 3,910円 |

| 騰落率 | 32.54% | 倍率 | 1.33倍 |

| 初値売り損益 | 96,000円(3,910円 - 2,950円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

JMDCの初値予想と予想利益

JMDCの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,780円 ~ 2,950円

※抽選資金:27.8万円 ~ 29.5万円

上限は6.1%上ブレ↑ |

|---|---|

| 初値予想 |

2,890円 ~ 3,000円※11/29 修正

(1.0倍~1.0倍) |

| 予想利益 | -6,000円~5,000円 |

想定価格と初値予想

| 想定価格 | 2,780円あたり ※抽選資金:27.8万円あたり |

|---|---|

| 初値予想 | 2,720円 ~ 2,800円 (1.0倍~1.0倍) |

| 予想利益 | -6,000円~2,000円 |

初値予想アンケート

JMDC(4483)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,950円)を基準価格に修正しています。

有効回答:158票 投票期限:2019/12/15 (日) 23:59までJMDCの主幹事と幹事証券

JMDCのIPOを取り扱っている証券会社です。

JMDCの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

82.61% | 4,845,000株 | 4,845口 |

| SMBC日興証券 | 5.22% | 306,000株 | 306口 |

| みずほ証券 | 5.22% | 306,000株 | 306口 |

| 三菱UFJモルガン・スタンレー証券 | 5.22% | 306,000株 | 306口 |

| SBI証券 | 1.30% | 76,500株 | 535口 |

| マネックス証券 | 0.43% | 25,500株 | 255口 |

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

JMDCの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 | 2017年3月 |

|---|---|---|---|

| 売上高 | 3,599 | 2,813 | 2,215 |

| 経常利益 | 753 | 775 | 561 |

| 当期利益 | 387 | 577 | 160 |

| 純資産 | 5,308 | 1,806 | 1,229 |

| 配当金※ | ― | ― | ― |

| EPS※ | 18.31 | 66.26 | 36,918.91 |

| BPS※ | 229.27 | 206.23 | 279,947.47 |

| 前期比(売上高) | 27.9% | 27% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 |

|---|---|---|

| 売上高 | 10,064 | 3,022 |

| 経常利益 | 1,410 | 596 |

| 当期利益 | 1,010 | 390 |

| 純資産 | 6,117 | 1,752 |

| EPS※ | 47.73 | 44.77 |

| BPS※ | 264.75 | 200.94 |

| 前期比(売上高) | 233% | ― |

上位株主とロックアップ期間

JMDCの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| ノーリツ鋼機(株) | 77.26% | 90日 |

| 松島 陽介 | 5.37% | 90日 |

| 山元 雄太 | 4.38% | 90日 |

| 杉田 玲夢 | 1.94% | 90日 |

| PKSHA Technology | 1.75% | 継続所有 |

| 木村 真也 | 1.29% | 90日 |

| 上沢 仁 | 0.82% | 90日 |

| 長谷川 雅子 | 0.67% | 90日 |

| 岡山 太郎 | 0.42% | 90日 |

| 松本 孝 | 0.34% |

直近の類似IPOの上場結果

JMDCと同じホットワードのIPOの上場結果です。

「親子上場」のIPOの直近の結果です。

- 2019/12/11 マクアケ…

初値売り損益:116,000円

(騰落率:74.84%、倍率:1.75倍) - 2019/10/24 インティメート・マージャー…

初値売り損益:210,000円

(騰落率:110.53%、倍率:2.11倍) - 2019/06/27 あさくま…

初値売り損益:58,400円

(騰落率:46.72%、倍率:1.47倍) - 2018/12/19 ソフトバンク…

初値売り損益:-3,700円

(騰落率:-2.47%、倍率:0.98倍) - 2018/12/17 ツクイスタッフ…

初値売り損益:140,000円

(騰落率:53.23%、倍率:1.53倍)

「ビッグデータ」のIPOの直近の結果です。

- 2019/10/24 インティメート・マージャー…

初値売り損益:210,000円

(騰落率:110.53%、倍率:2.11倍) - 2019/06/19 Sansan…

初値売り損益:26,000円

(騰落率:5.78%、倍率:1.06倍) - 2018/12/18 テクノスデータサイエンス・エンジニアリング…

初値売り損益:315,000円

(騰落率:98.44%、倍率:1.98倍) - 2018/10/30 VALUENEX…

初値売り損益:246,000円

(騰落率:133.70%、倍率:2.34倍) - 2018/04/20 HEROZ…

初値売り損益:4,450,000円

(騰落率:988.89%、倍率:10.89倍)

JMDCと市場と業種が同じIPOの上場結果です。

JMDCのIPO分析

ノーリツ鋼機(7744)が親会社。議決権の85.9%を所有。

今期 連結純利益は前期比76%減です。

5%増の31億円を見込んでいた従来予想から24億円引き下げた。

高齢者向け通信販売と、スマートフォン(スマホ)向けゲーム関連事業を手がける2つの子会社で利益が伸び悩み、のれん代などの減損損失を合計25億円計上する。

営業利益は28%減の40億円を見込む。従来予想は12%増の62億円だった。売上高の見通しは680億円で据え置いた。ノーリツ鋼機の今期、純利益76%減に下方修正:日経新聞

個人的には、アルゴリズムライセンス事業を展開しているPKSHA Technologyが上位株主であることが気になっています。(売出しせず)

惜しむらくは公開規模の大きさ。

東証マザーズで100億円を超える調達金額は人気ありません。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- データ活用が期待される医療ビッグデータ。

- アルゴリズムライセンス事業のPKSHA Technologyが上位株主。

- 市場からの吸収金額が163億円と非常に大きい。(吸収金額による実績)

- 市場で敬遠される親子上場。

- 同日に3社が上場。12月はIPOが多く、選別される可能性あり。

11.29追記。仮条件が想定発行価格(2,780円)より上振れ決定(2,780円 ~ 2,950円)したので、初値予想を2,890円 ~ 3,000円にやや上方修正しました。

予想利益は-6,000円~5,000円としました。

目論見書の想定仮条件は2,780円。初値予想は2,720円 ~ 2,800円としました。

予想利益は-6,000円~2,000円で、公募割れのリスクがあるIPOになります。

カブスルはIPO市況の様子をみて参加不参加を決めます。

ワンポイント

主幹事証券は大手の野村證券。

主幹事はIPOの一連の流れを取りしきる立場にあり、IPOの当選数(割当数)も主幹事が一番多いです。

また、野村證券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。