rakumo(4060):IPO上場情報

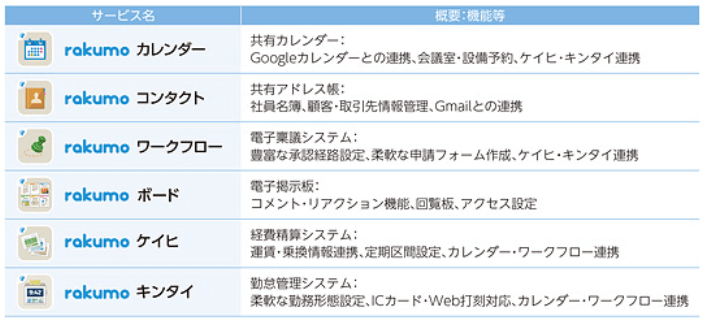

rakumoは、企業向けクラウド型グループウェア製品「rakumo」の開発・販売などを行っている企業です。

企業の業務の生産性向上に貢献するサービスを、SaaS形式で提供。

勤怠管理やカレンダー、経費精算、稟議申請、社内掲示板等、顧客企業が日常的に使用する機能を幅広く取り扱っています。

SaaSは、ソフトウェアの保守や機能追加等はサービス提供側で一括して実施するため、運用コストも安価。

中小企業での導入も容易となっています。

rakumoシリーズは、従来のサーバー設備投資コストと比べて低コストでの導入が可能な、Google社やsalesforce.com社のクラウドプラットフォームサービスを利用しています。

グループは同社と連結子会社1社(ベトナム)で構成。

設立は2004年12月。

従業員数は2020年7月末で47名、平均年齢は35.5歳、平均勤続年数は4.1年、平均年間給与は560.3万円。

rakumoのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、rakumoの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

rakumoの上場日

rakumoのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/9/8 (火) ~ 9/14 (月) |

||

|---|---|---|---|

| 仮条件 | 1,100円~1,250円 (抽選資金:11万円 ~ 12.5万円) | ||

| 当選口数 | 15,249口 | ||

| 発行済株式数 | 5,292,900株 | オファリングレシオ | 28.8% |

| 公募株数 | 266,400株 | 売出株数 | 1,059,600株 |

| 吸収金額 | 19億円 | O.A分 | 198,900株 |

| 仮条件決定日 | 9/4 (金) | 公開価格決定日 | 9/15 (火) |

| 購入期間 | 9/16 (水) ~ 9/23 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

rakumoの公開価格と初値

| 仮条件 | 1,100円~1,250円 | ||

|---|---|---|---|

| 公開価格 | 1,250円 | 初値 | 3,800円 |

| 騰落率 | 204.00% | 倍率 | 3.04倍 |

| 初値売り損益 | 255,000円(3,800円 - 1,250円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

rakumoの初値予想と予想利益

rakumoの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,100円 ~ 1,250円

※抽選資金:11万円 ~ 12.5万円

上限は13.6%上ブレ↑ |

|---|---|

| 初値予想 |

1,570円 ~ 1,810円※9/4 修正

(1.3倍~1.4倍) |

| 予想利益 | 3.2万円~5.6万円 |

想定価格と初値予想

| 想定価格 | 1,100円あたり ※抽選資金:11万円あたり |

|---|---|

| 初値予想 | 1,320円 ~ 1,540円 (1.2倍~1.4倍) |

| 予想利益 | 2.2万円~4.4万円 |

初値予想アンケート

rakumo(4060)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,250円)を基準価格に修正しています。

有効回答:353票 投票期限:2020/9/27 (日) 23:59までrakumoの主幹事と幹事証券

rakumoのIPOを取り扱っている証券会社です。

rakumoの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

86.99% | 1,326,500株 | 1,326口 |

| 東海東京証券 | 4.35% | 66,300株 | 66口 |

| 野村證券 | 2.17% | 33,100株 | 33口 |

| SBI証券 | 1.30% | 19,800株 | 138口 |

| 岡三証券 | 0.87% | 13,200株 | 13口 |

| 岩井コスモ証券 | 0.87% | 13,200株 | 13口 |

| 丸三証券 | 0.87% | 13,200株 | 13口 |

| いちよし証券 | 0.87% | 13,200株 | 1口 |

| 楽天証券 | 0.43% | 6,600株 | 66口 |

| 松井証券 | 0.43% | 6,600株 | 46口 |

| 東洋証券 | 0.43% | 6,600株 | 6口 |

| 水戸証券 | 0.43% | 6,600株 | 0口 |

| SBIネオトレード証券 | 0.00% | 0株 | 0口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

楽天証券の抽選倍率は、795倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

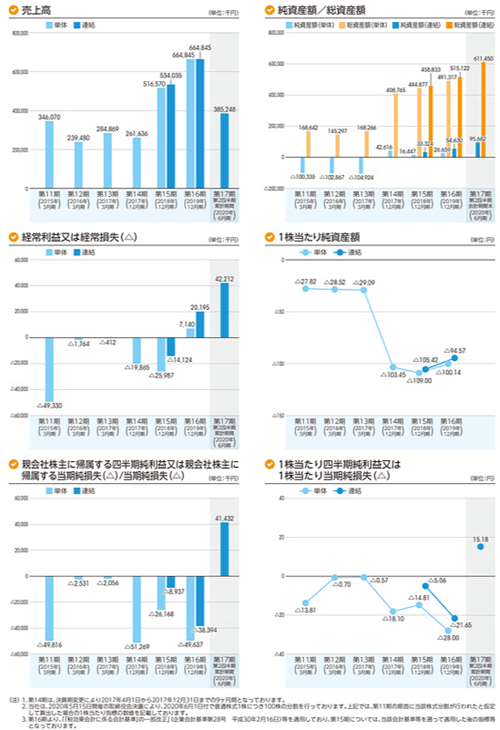

rakumoの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年12月 | 2018年12月 | 2017年12月 |

|---|---|---|---|

| 売上高 | 664,845 | 516,570 | 261,636 |

| 経常利益 | 7,140 | -25,987 | -19,865 |

| 当期利益 | -49,637 | -26,168 | -51,269 |

| 純資産 | 26,659 | 16,447 | 42,616 |

| 配当金※ | ― | ― | ― |

| EPS※ | -28.00 | -14.81 | -1,810.24 |

| BPS※ | -100.14 | -109.00 | -10,344.76 |

| 前期比(売上高) | 28.7% | 97.4% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年12月 | 2018年12月 |

|---|---|---|

| 売上高 | 664,845 | 534,035 |

| 経常利益 | 20,195 | -14,124 |

| 当期利益 | -38,394 | -8,937 |

| 純資産 | 54,630 | 33,324 |

| EPS※ | -21.65 | -5.06 |

| BPS※ | -94.57 | -105.42 |

| 前期比(売上高) | 24.5% | ― |

上位株主とロックアップ期間

rakumoの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| MICイノベーション4号投資事業有限責任組合 | 21.58% | 90日/ 1.5倍 |

| 御手洗 大祐 | 19.36% | 180日 |

| アイ・マーキュリーキャピタル(株) | 10.17% | 90日/ 1.5倍 |

| 田近 泰治 | 9.97% | 180日 |

| BIG1号投資事業有限責任組合 | 9.71% | 90日/ 1.5倍 |

| Spiral Capital Japan Fund 1号投資事業有限責任組合 | 9.15% | 90日/ 1.5倍 |

| (株)創世 | 6.90% | 180日 |

| HENNGE(株) | 3.23% | 180日 |

| 高間 徹 | 2.04% | 90日/ 1.5倍 |

| (株)日本政策金融公庫 | 1.02% |

直近の類似IPOの上場結果

rakumoと同じホットワードのIPOの上場結果です。

「SaaS」のIPOの直近の結果です。

- 2020/09/24 トヨクモ…

初値売り損益:702,000円

(騰落率:351%、倍率:4.51倍) - 2020/07/15 アイキューブドシステムズ…

初値売り損益:631,000円

(騰落率:202.24%、倍率:3.02倍) - 2020/06/26 コマースOneHD…

初値売り損益:537,000円

(騰落率:335.63%、倍率:4.36倍) - 2020/06/24 ロコガイド…

初値売り損益:260,500円

(騰落率:130.25%、倍率:2.30倍) - 2019/12/25 AI inside…

初値売り損益:900,000円

(騰落率:250%、倍率:3.50倍)

rakumoと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2020/09/24 トヨクモ

… 初値売り損益:702,000円

騰落率:351%、倍率:4.51倍 - 2020/08/25 インターファクトリー

… 初値売り損益:412,000円

騰落率:429.17%、倍率:5.29倍 - 2020/08/20 ニューラルポケット

… 初値売り損益:420,000円

騰落率:466.67%、倍率:5.67倍 - 2020/08/07 ティアンドエス

… 初値売り損益:421,000円

騰落率:150.36%、倍率:2.50倍 - 2020/07/31 Sun Asterisk

… 初値売り損益:50,900円

騰落率:72.71%、倍率:1.73倍

rakumoのIPO分析

SaaSサービスを提供しているIT企業は、株式市場で人気があります。

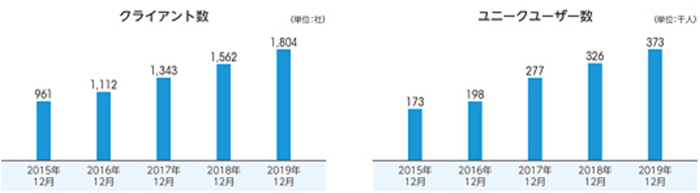

同社のSaaSサービスのクライアント数とユニークユーザー数の推移はこちら。

利用者が増えると、継続的に収益が積み上がっていくストック型ビジネス。

劇的に伸びているわけではありませんが堅調に伸びており、解約率も1%未満と低いです。(2020年上半期)

上場により調達した資金の使途は下記を予定しています。

①事業の拡大に伴う人材確保に関する人件費(各期の増加見込額)、②新製品及び追加機能開発費、③事業の拡大に向けた広告費及び販売促進費、④事業拡大に伴うクラウドサーバー費用(各期の増加見込額)、⑤業務の効率化を目的とした販売システム改修費用及び⑥当社の借入金の返済に充当する予定。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- IPOで人気のあるSaaS事業。解約率は1%。

- 上場による知名度アップで、業績への貢献期待。

- オファリングレシオが28.8%とやや高い。

- 売出しが多い。(79.9%)

- 海外サービスのプラットフォーム依存。

- ベンチャーキャピタルの保有株が多いが、ロックアップはきっちり。

9.4 追記。仮条件1,100円 ~ 1,250円に決定。(想定価格 1,100円より13.6%上ブレ↑)

初値予想を1,570円 ~ 1,810円に修正。予想利益は3.2万円~5.6万円です。

目論見書の想定仮条件は1,100円。初値予想は1,320円 ~ 1,540円としました。

予想利益は2.2万円~4.4万円です。

カブスルは幹事証券にて積極的にIPOに参加します。

野村證券と松井証券、岡三オンライン証券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。

SBI証券は、落選しても次回以降の当選チャンスに活かせるポイントが付与されます。

幹事数が増えてきた楽天証券も、狙い目です。

下記の証券会社と、庶民のIPO限定のタイアップ企画を行っています。

- 松井証券

抽選資金不要で幹事数が多い

口座開設で最大5千円のキャッシュバック。 - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる。 - 岡三オンライン証券

抽選資金不要で幹事数が多い

口座開設+入金で現金2,000円がもらえる。

口座開設を行っていない方はお得なこの機会に是非どうぞ(  ̄∇ ̄)