コマースOneホールディングス(4496):IPO上場情報

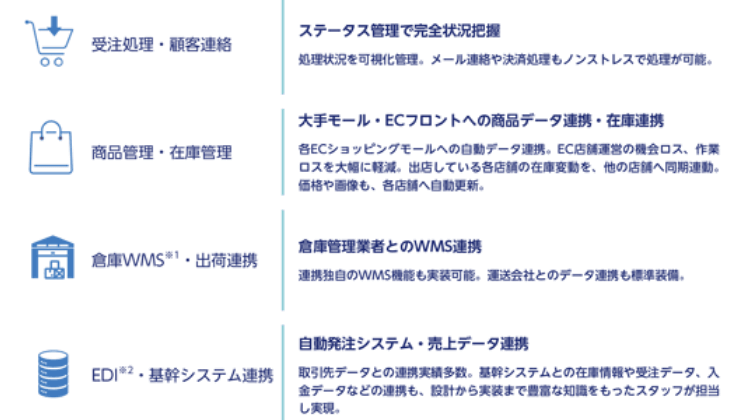

コマースOneホールディングスは、ECプラットフォーム関連事業を行っている企業です。

ECサイト運営を支援するサービスをSaaS形式にて提供。

国内中堅・中小ECサイト運営企業向けに展開しています。

- ECサイトとは、オンラインショッピングのこと。

新型コロナウィルスの影響により、ネットショップ利用による巣ごもり消費が増えています。 - SaaSとは、サービス提供者がアプリケーションソフトウエアの機能をクラウド上で提供し、ユーザーはネットワーク経由で当該機能をサービスとして利用する形態を指します。IPOで人気。

同社が持株会社として連結事業子会社である株式会社フューチャーショップ、株式会社ソフテル、株式会社TradeSafeの3社を統括。

設立は2006年8月。

従業員数は2020年4月末で4名、平均年齢は34歳、平均勤続年数は3年、平均年間給与は633.6万円。

4月9日に上場予定でしたが、コロナショックにより延期となっていました。

コマースOneHDのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、コマースOneHDの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

コマースOneホールディングスの上場日

| 上場日 | 2020/6/26(金) | 証券コード | 4496 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | コマースOneホールディングス(4496) | ||

| 時価総額 | 60.2億円(公開価格で計算) 262.2億円(初値で計算) |

||

コマースOneホールディングスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/6/11 (木) ~ 6/17 (水) |

||

|---|---|---|---|

| 仮条件 | 1,400円~1,600円 (抽選資金:14万円 ~ 16万円) | ||

| 当選口数 | 6,141口 | ||

| 発行済株式数 | 3,761,700株 | オファリングレシオ | 16.3% |

| 公募株数 | 150,000株 | 売出株数 | 384,000株 |

| 吸収金額 | 9.8億円 | O.A分 | 80,100株 |

| 仮条件決定日 | 6/9 (火) | 公開価格決定日 | 6/18 (木) |

| 購入期間 | 6/19 (金) ~ 6/24 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

コマースOneホールディングスの公開価格と初値

| 仮条件 | 1,400円~1,600円 | ||

|---|---|---|---|

| 公開価格 | 1,600円 | 初値 | 6,970円 |

| 騰落率 | 335.63% | 倍率 | 4.36倍 |

| 初値売り損益 | 537,000円(6,970円 - 1,600円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

コマースOneホールディングスの初値予想と予想利益

コマースOneホールディングスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,400円 ~ 1,600円

※抽選資金:14万円 ~ 16万円

上限は26%上ブレ↑ |

|---|---|

| 初値予想 |

1,920円 ~ 2,240円※6/10 修正

(1.2倍~1.4倍) |

| 予想利益 | 3.2万円~6.4万円 |

想定価格と初値予想

| 想定価格 | 1,270円あたり ※抽選資金:12.7万円あたり |

|---|---|

| 初値予想 | 1,390円 ~ 1,530円 (1.1倍~1.2倍) |

| 予想利益 | 1.2万円~2.6万円 |

初値予想アンケート

コマースOneホールディングス(4496)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,600円)を基準価格に修正しています。

有効回答:181票 投票期限:2020/6/25 (木) 23:59までコマースOneホールディングスの主幹事と幹事証券

コマースOneホールディングスのIPOを取り扱っている証券会社です。

コマースOneホールディングスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 大和証券 |

96.55% | 592,900株 | 1,482口 |

| 松井証券 | 0.86% | 5,300株 | 37口 |

| SBI証券 | 0.86% | 5,300株 | 37口 |

| みずほ証券 | 0.86% | 5,300株 | 5口 |

| いちよし証券 | 0.86% | 5,300株 | 0口 |

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

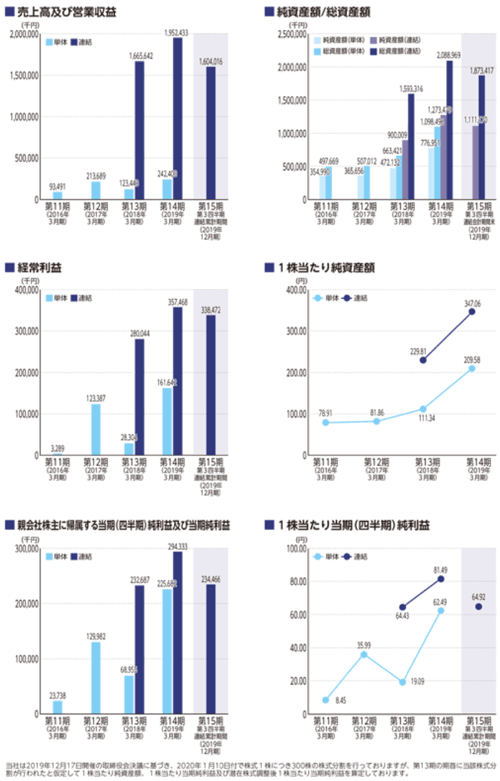

コマースOneホールディングスの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 | 2017年3月 |

|---|---|---|---|

| 売上高 | 242,400 | 123,443 | 213,689 |

| 経常利益 | 161,642 | 28,304 | 123,387 |

| 当期利益 | 225,682 | 68,955 | 129,982 |

| 純資産 | 776,951 | 472,132 | 365,656 |

| 配当金※ | ― | ― | ― |

| EPS※ | 62.49 | 19.09 | 10,796.76 |

| BPS※ | 209.58 | 111.34 | 24,558.20 |

| 前期比(売上高) | 96.4% | -42.2% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 |

|---|---|---|

| 売上高 | 1,952,433 | 1,665,642 |

| 経常利益 | 357,468 | 280,044 |

| 当期利益 | 294,333 | 232,687 |

| 純資産 | 1,273,479 | 900,009 |

| EPS※ | 81.49 | 64.43 |

| BPS※ | 347.06 | 229.81 |

| 前期比(売上高) | 17.2% | ― |

上位株主とロックアップ期間

コマースOneホールディングスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| 岡本 高彰 | 33.83% | 90日/ 1.5倍 |

| Asian Asset Acquisition Pte., Ltd. | 25.00% | 90日/ 1.5倍 |

| (株)フューチャースピリッツ | 14.99% | 90日/ 1.5倍 |

| (株)オプトホールディング | 11.88% | 90日/ 1.5倍 |

| 星野 裕子 | 5.43% | 90日/ 1.5倍 |

| 越智 哲生 | 2.33% | 90日/ 1.5倍 |

| 北川 輝信 | 2.08% | 90日/ 1.5倍 |

| 熊谷 儀七 | 1.89% | 90日/ 1.5倍 |

| NIFSMBC-V2006S3投資事業有限責任組合(SMBC VC) | 1.00% | 90日/ 1.5倍 |

| オリックス(株) | 0.83% | 90日/ 1.5倍 |

直近の類似IPOの上場結果

コマースOneホールディングスと同じホットワードのIPOの上場結果です。

「SaaS」のIPOの直近の結果です。

コマースOneホールディングスと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2020/06/24 ロコガイド

… 初値売り損益:260,500円

騰落率:130.25%、倍率:2.30倍 - 2020/06/24 フィーチャ

… 初値売り損益:419,000円

騰落率:805.77%、倍率:9.06倍 - 2020/03/26 サイバーセキュリティクラウド

… 初値売り損益:471,000円

騰落率:104.67%、倍率:2.05倍 - 2020/03/10 ビザスク

… 初値売り損益:-19,000円

騰落率:-12.67%、倍率:0.87倍 - 2019/12/25 AI inside

… 初値売り損益:900,000円

騰落率:250%、倍率:3.50倍

コマースOneホールディングスのIPO分析

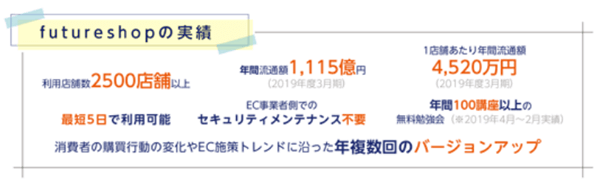

SaaS型Eコマースプラットフォーム「futureshop」の実績です。

現在、新型コロナウィルスの影響により巣ごもり消費が増え、EC事業(ネットショッピング)を展開している企業の株が好調です。(日本株も米国株も)

2019年2月に上場した同業者のBASEは、初値は公開価格を下回る1,210円をつけましたが、5月22日の終値は3,445円と2.8倍になっています。コロナ禍がEC事業においては追い風に。

個人的な印象としては、中止時よりもIPOとしての軽量感が出ており、需給的にも相場的にも4月より初値が上昇しやすくなったかなと思います。

参考までに、中止時と再承認(今回)との比較です。

- 想定価格:1,690円→1,270円。(20.6%ダウン)

- 公募:24万株 → 15万株。

- 売出:436,900株→384,000株。

- 吸収金額:10.5億円→7.8億円。(25.7%ダウン)

4月9日に上場予定でしたが、コロナショックにより延期となっていました。

コロナ禍が及ぼす影響について、同社の認識は次の通りです。(太字はカブスルにて強調)

新型コロナウイルスに代表される感染症・伝染病の流行等によって、拡散脅威や外出禁止令による経済活動の停滞や、国内消費量が減退する可能性があります。そのような環境の中でも、当社グループが属するEC業界では、在宅での消費活動や在宅勤務といった宅経済が活況となることで継続的な需要が期待できるものと考えております。当社グループといたしましては、特に営業活動についてはオンラインでの顧客面談やセミナー開催等により、新規顧客獲得に向けた取り組みを進めてまいる所存です。しかしながら、感染症の流行が長期化することで、当社グループの顧客であるEC事業者が保有する実店舗での業績悪化が拡大することで解約やEC事業者の流通額の減少が進んだり、直接顧客訪問ができないことで新規営業活動が想定通りに進まなくなったりするリスクがあると考えております。これらのリスクが顕在化することで既存取引先の減少や新規取引先の獲得ができない場合は、当社グループの業績及び今後の事業展開に影響を与える可能性があります。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

(例年ならA評価。仮条件や市況を見て変更するかもしれません)

コロナ禍の影響がどこまで続くのか見えず、やや弱気の評価と予想です。

- コロナ禍による巣ごもり消費で好調なEC事業。

- 市場からの吸収金額が7.8億円と小さい。(吸収金額による実績)

- ベンチャーキャピタルも投資しているが、上場時の売出しゼロ。(上昇を見込んでいる?)

- 企業の目標値であるKPIの設定が見当たらない。

- 売出しが多い。(71.9%)

- 新型コロナウィルスの収束が未定。

6.10 追記。仮条件が1,400円 ~ 1,600円に決定。(想定価格1,270円より26%上ブレ↑)

初値予想を1,920円 ~ 2,240円に修正。予想利益は3.2万円~6.4万円です。

やや懸念事項としては、現在、株価の上昇の勢いが強いこと。

上場日に相場が反転するとIPOにとっては悪影響がでます。

目論見書の想定仮条件は1,270円。初値予想は1,390円~1,530円としました。

予想利益は1.2万円~2.6万円です。

松井証券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。

2019年の幹事数は19社で、全体の2割以上のIPOに申込可能でした。

庶民のIPO限定のタイアップ企画を行っています。

- 松井証券

抽選資金不要で幹事数が多い

口座開設で最大5千円のキャッシュバック。 - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる。

口座開設を行っていない方はお得なこの機会に是非どうぞ(  ̄∇ ̄)