ウェルプレイド・ライゼスト(9565):IPO上場情報

ウェルプレイド・ライゼストは、eスポーツイベントの企画と制作を行っている企業です。

面白法人カヤックの連結子会社。

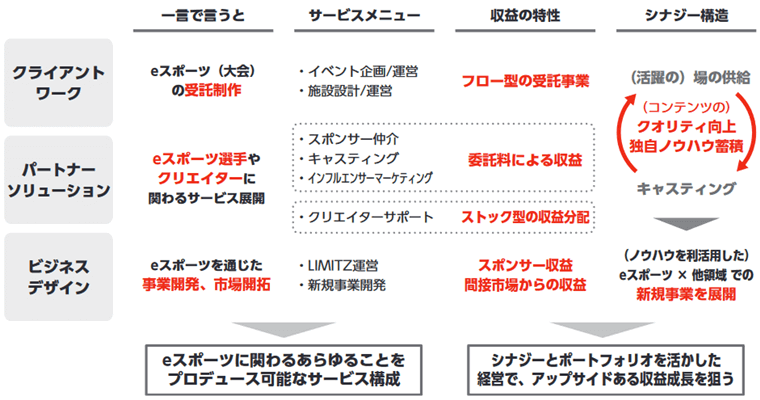

創業以来eスポーツ専業の会社として、3つのeスポーツ事業を展開。

クライアントワーク

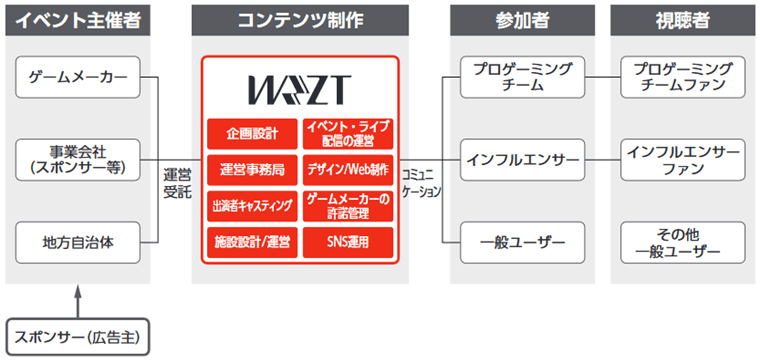

ゲームメーカーをはじめとしたクライアントから、eスポーツイベントを受託し、企画・運営を行うサービスで、創業以来、同社の主力事業。

eスポーツ専業の会社として対象となるゲームを愛をもってやりこみ、イベント主催者、参加者(eスポーツ選手等)、視聴者の三者の視点から喜ばれるeスポーツイベントを企画から運営までワンストップで提供。

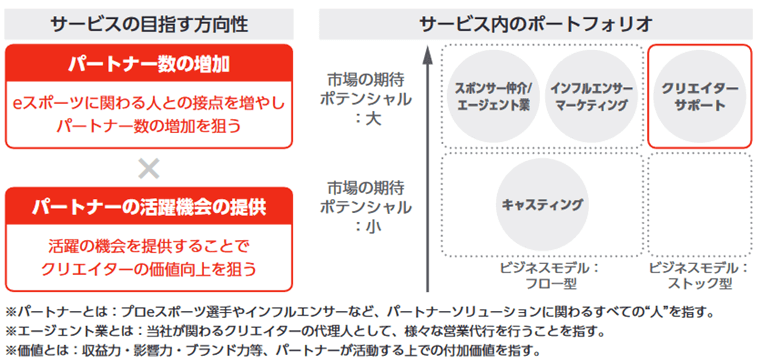

パートナーソリューション

eスポーツ選手・実況者・解説者・インフルエンサー等のeスポーツに関わる「人」に対して様々な収益機会を創出、提供するサービス。

企業と人を結びつけるスポンサー仲介やゲーム配信に関わる様々な課題をサポートするクリエイターサポートなどなど。

ビジネスデザイン

eスポーツの新たな価値を創造するサービスやコンテンツを企画・開発することを目的として、2022年10月期より開始した新たなサービス。

eスポーツを他分野の領域とかけあわせたイベントを企画・運営、他業種のパートナーと組んで新規プロジェクトを立ち上げるなど新規市場の開拓を目指しています。

設立は2015年11月。

従業員数は2022年9月末で62名、平均年齢は30歳、平均勤続年数は2.9年、平均年間給与は449.6万円。

ウェルプレイド・ライゼスト(旧商号ウェルプレイド株式会社)は2021年2月に、当時子会社であった株式会社ライゼストを消滅会社とする吸収合併を実施。吸収合併存続会社であるウェルプレイド株式会社は、合併後に現社名へ変更。

ウェルプレイド・ライゼストのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ウェルプレイド・ライゼストの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ウェルプレイド・ライゼストの上場日

| 上場日 | 2022/11/30(水) | 証券コード | 9565 |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | サービス業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | ウェルプレイド・ライゼスト(9565) | ||

| 時価総額 | 31.6億円(公開価格で計算) 167.4億円(初値で計算) |

||

ウェルプレイド・ライゼストのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2022/11/11 (金) ~ 11/17 (木) |

||

|---|---|---|---|

| 仮条件 | 1,070円~1,170円 (抽選資金:10.7万円 ~ 11.7万円) | ||

| 当選口数 | 4,962口 | ||

| 発行済株式数 | 2,700,000株 | オファリングレシオ | 18.3% |

| 公募株数 | 200,000株 | 売出株数 | 231,500株 |

| 吸収金額 | 5.8億円 | O.A分 | 64,700株 |

| 仮条件決定日 | 11/9 (水) | 公開価格決定日 | 11/18 (金) |

| 購入期間 | 11/21 (月) ~ 11/25 (金) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ウェルプレイド・ライゼストの公開価格と初値

| 仮条件 | 1,070円~1,170円 | ||

|---|---|---|---|

| 公開価格 | 1,170円 | 初値 | 6,200円 |

| 騰落率 | 429.91% | 倍率 | 5.30倍 |

| 初値売り損益 | 503,000円(6,200円 - 1,170円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ウェルプレイド・ライゼストの初値予想と予想利益

ウェルプレイド・ライゼストの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,070円 ~ 1,170円

※抽選資金:10.7万円 ~ 11.7万円

上限は9.3%上ブレ↑ |

|---|---|

| 初値予想 |

2,340円 ~ 3,150円※11/11 修正

(2.0倍~2.7倍) |

| 予想利益 | 11.7万円~19.8万円 |

想定価格と初値予想

| 想定価格 | 1,070円あたり ※抽選資金:10.7万円あたり |

|---|---|

| 初値予想 | 1,610円 ~ 2,140円 (1.5倍~2.0倍) |

| 予想利益 | 5.4万円~10.7万円 |

初値予想アンケート

ウェルプレイド・ライゼスト(9565)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,170円)を基準価格に修正しています。

有効回答:725票 投票期限:2022/11/29 (火) 23:59までウェルプレイド・ライゼストの主幹事と幹事証券

ウェルプレイド・ライゼストのIPOを取り扱っている証券会社です。

ウェルプレイド・ライゼストの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SBI証券 |

91.37% | 453,400株 | 2,720口 |

| 大和証券 | 4.33% | 21,500株 | 21口 |

| マネックス証券 | 0.87% | 4,300株 | 43口 |

| 楽天証券 | 0.87% | 4,300株 | 43口 |

| 松井証券 | 0.87% | 4,300株 | 30口 |

| 岩井コスモ証券 | 0.42% | 2,100株 | 2口 |

| 東洋証券 | 0.42% | 2,100株 | 2口 |

| JTG証券 | 0.42% | 2,100株 | 2口 |

| 極東証券 | 0.42% | 2,100株 | 0口 |

大和コネクト証券のネット抽選分は、2口あたりが想定されます。(大和証券の約1%)

委託幹事であるSBIネオトレード証券は、委託数が公表されていません。

楽天証券の抽選倍率は、952倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

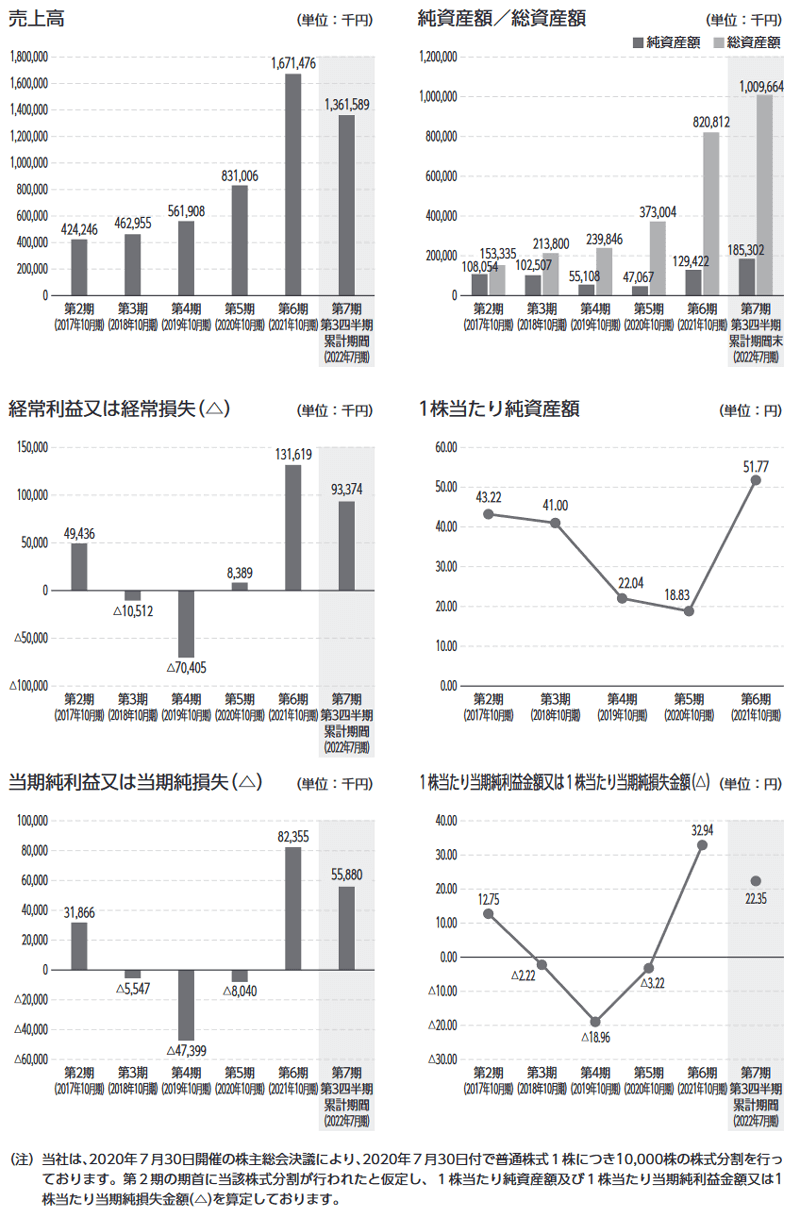

ウェルプレイド・ライゼストの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2021年10月 | 2020年10月 | 2019年10月 |

|---|---|---|---|

| 売上高 | 1,671,476 | 831,006 | 561,908 |

| 経常利益 | 131,619 | 8,389 | -70,405 |

| 当期利益 | 82,355 | -8,040 | -47,399 |

| 純資産 | 129,422 | 47,067 | 55,108 |

| 配当金※ | ― | ― | ― |

| EPS※ | 32.94 | -3.22 | -189,598.14 |

| BPS※ | 51.77 | 18.83 | 220,432.11 |

| 前期比(売上高) | 101.1% | 47.9% | ― |

上位株主とロックアップ期間

ウェルプレイド・ライゼストの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| (株)カヤック 親会社 |

1,560,000株

58.91%

|

- | 180日/ 1.5倍 ※ |

| 谷田 優也 代表取締役 |

240,000株

9.06%

|

65,000株 | 180日 |

| 髙尾 恭平 代表取締役 |

240,000株

9.06%

|

94,000株 | 180日 |

| 副島 雄一 |

240,000株

9.06%

|

- | 90日/ 1.5倍 |

| 古澤 明仁 代表取締役 |

75,000株

2.83%

(25,000)

|

25,000株 | 180日 |

| 原田 清士 取締役 |

60,000株

2.27%

|

25,000株 | 180日 |

| 浅野 洋将 取締役 |

50,000株

1.89%

(25,000)

|

10,000株 | 180日 |

| 鈴木 文雄 |

37,500株

1.42%

|

- | |

| 若山 史郎 |

35,000株

1.32%

|

- | |

| 坂田 潤 従業員 |

25,000株

0.94%

(25,000)

|

- |

※株式会社カヤックが保有する当社普通株式数が、1,368,000株を下回らない範囲で、主幹事会社を通して行う株式会社東京証券取引所での売却等を除く

- 公開価格は1,170円。ロックアップ解除となる株価(1.5倍)は、1,755円

- 90日のロックアップ期間は、2023年2月27日まで

- 180日のロックアップ期間は、2023年5月28日まで

直近の類似IPOの上場結果

ウェルプレイド・ライゼストと同じホットワードのIPOの上場結果です。

「親子上場」のIPOの直近の結果です。

- 2022/10/19 SBIリーシングサービス…

初値売り損益:32,000円

(騰落率:10.74%、倍率:1.11倍) - 2022/06/29 マイクロアド…

初値売り損益:-12,000円

(騰落率:-8.51%、倍率:0.91倍) - 2022/06/23 ジャパンワランティサポート…

初値売り損益:-16,000円

(騰落率:-9.76%、倍率:0.90倍) - 2022/02/24 BeeX…

初値売り損益:215,000円

(騰落率:134.38%、倍率:2.34倍) - 2021/12/20 グローバルセキュリティエキスパート…

初値売り損益:122,000円

(騰落率:43.57%、倍率:1.44倍)

ウェルプレイド・ライゼストと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:サービス業」の直近のIPO結果です。

- 2022/10/26 Atlas Technologies

… 初値売り損益:88,000円

騰落率:61.11%、倍率:1.61倍 - 2022/10/20 ビジネスコーチ

… 初値売り損益:208,500円

騰落率:100.72%、倍率:2.01倍 - 2022/09/29 プログリット

… 初値売り損益:45,000円

騰落率:61.64%、倍率:1.62倍 - 2022/09/28 グラッドキューブ

… 初値売り損益:54,000円

騰落率:56.25%、倍率:1.56倍 - 2022/09/13 ジャパニアス

… 初値売り損益:99,000円

騰落率:97.06%、倍率:1.97倍

ウェルプレイド・ライゼストのIPO分析

eスポーツ専門会社として初の上場。

親会社は面白法人カヤック。

目論見書をみると、いたるところに「eスポーツへの愛」が感じられます。下記はミッションとビジョン。

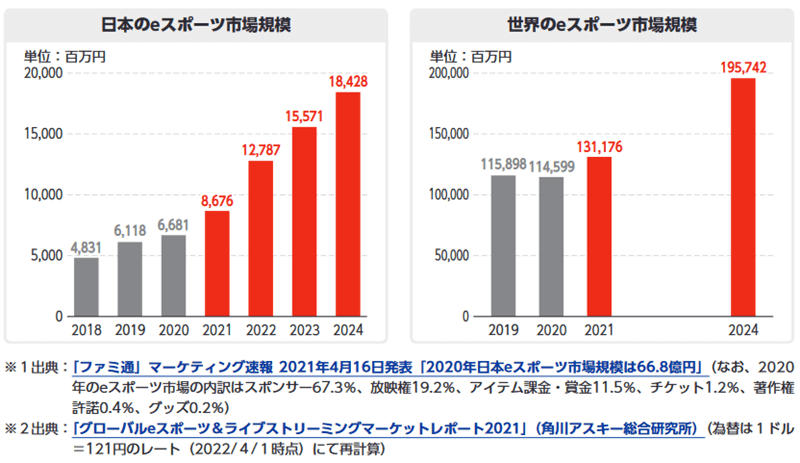

気になるのはeスポーツ市場の概要ですが、コロナ禍においても成長トレンドは継続しており、2024年には国内で約184億円まで成長、2021年から2024年にかけてのCAGRは28.9%で推移する予想。海外では、2024年には約1,957億円まで成長するとの予想。

事業内容は全然違いますが、今年6月に上場したVTuber事業のANYCOLOR(にじさんじ)の好調ぶりも意識されそう。

ANYCOLORの初値は公開価格1,530円の3.1倍の4,810円に。その後も株価は上昇し、10月25日の終値は12,790円と公開価格の8.3倍に。

時価総額はグロース市場でビジョナル(4194)と一位、二位を争っています。

eスポーツの業界も将来性が垣間見える事業内容で、注目度は高くなりそうです。

個人的には、代表取締役の3名が2~3割の株を売り出すんだなぁと思ってみています。まぁ、上場後に売ると何か言われるし、売出株として売っておくのも良いのかもしれませんが。

参考までに

評価を一段引き上げて、「A」から人気が非常に高い「S」に変更しました。

評価は下記を考慮して、人気が高い「A」に設定しました。

(市況次第で評価を変更する予定です)

- 業績が好調(決算情報)

- eスポーツ事業、初の上場で注目度が高い

- コロナ禍でもeスポーツ事業は伸びている(国内、海外共に)

- 購入単価が低いIPOが好調(抽選資金による実績)

- 需給が絞られており初値が上昇しやすい

- 今年6月に上場したANYCOLOR(にじさんじ)の好調ぶりも意識されそう

- オファリングレシオが18.3%と低い(オファリングレシオによる実績)

- 市場からの吸収金額が5.8億円と小さい(吸収金額による実績)

- 市場で敬遠される親子上場。カヤックは他に親子上場予定はないとお知らせあり

- 代表取締役3名の売出株(2~3割)

- 上場市場のグロース市場が上場日に崩れないことを願う

11.11 評価と初値予想を修正。

12月前半のIPO予定企業に人気化しそうなIPOがないことと、グロース市場が好調に推移しそうな雰囲気があるので、それぞれ上方修正しました。

評価を一段引き上げて、「A」から人気が非常に高い「S」に変更しました。

初値予想は2,340円 ~ 3,150円に修正し、予想利益を11.7万円~19.8万円としました。

目論見書の想定仮条件は1,070円。初値予想は1,610円 ~ 2,140円としました。

予想利益は5.4万円~10.7万円です。

カブスルはゲームはスプラトゥーンくらいしかやらないので、eスポーツの熱狂ぶりは分かりませんが、上記で書いた通り、eスポーツ市場は伸びています。

ゲームというくくりで心配される面もありますが、今後の成長が楽しみな面も多い分野。個人的には応援したいです。

公募割れリスクは低いと思われるIPO。

カブスルは積極的に幹事証券から参加して当選を狙います!

ワンポイント

主幹事証券は、IPOで人気のIT系の主幹事を務める機会が多いSBI証券です。

主幹事証券は割当数が多いので、当選数も多くなります。

また、落選しても次回の当選チャンスに活かせるポイントがもらえます。

カブスルは29回 IPOに当選しています。

他にも、平等抽選で資金力に左右されない当選が期待できるマネックス証券がおすすめです。

カブスルはこちらの2社だけでIPOに47回当選しています。(全当選数の40.2%)

松井証券とSBIネオトレード証券はブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています。(5割目標)

大和証券が幹事となっていますので、委託幹事としてCONNECTが決まりました。(委託幹事は気づかれないことが多い)

CONNECTは、IPOの取り扱いが2020年12月で認知度がまだ低く、狙い目です!(カブスルは2回当選)

抽選資金に余裕があれば、岩井コスモ証券や楽天証券でも参加しておきたいです。