SBIリーシングサービス(5834):IPO上場情報

SBIリーシングサービスは、主に航空機、船舶等を対象としたオペレーティング・リース事業に投資するファンドの組成・販売を行っている企業です。親会社はSBIホールディングス。

金融商品仲介業や住宅ローン・保険等の取り扱いを行うSBIマネープラザ株式会社が、2016年9月に開始したオペレーティング・リースファンド事業につき、当該事業の拡大を目指し、同社から当該事業を担っていたファンド組成部門を独立させ、2017年4月に設立。

設立は2017年4月。

従業員数は2022年8月末で34名、平均年齢は44.8歳、平均勤続年数は2.3年、平均年間給与は907.1万円。

SBIリーシングサービスのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、SBIリーシングサービスの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

SBIリーシングサービスの上場日

| 上場日 | 2022/10/19(水) | 証券コード | 5834 |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | 証券、商品先物取引業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | SBIリーシングサービス(5834) | ||

| 時価総額 | 221.9億円(公開価格で計算) 245.7億円(初値で計算) |

||

SBIリーシングサービスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2022/10/3 (月) ~ 10/7 (金) |

||

|---|---|---|---|

| 仮条件 | 2,800円~2,980円 (抽選資金:28万円 ~ 29.8万円) | ||

| 当選口数 | 25,300口 | ||

| 発行済株式数 | 7,446,800株 | オファリングレシオ | 33.9% |

| 公募株数 | 350,000株 | 売出株数 | 1,850,000株 |

| 吸収金額 | 75.3億円 | O.A分 | 330,000株 |

| 仮条件決定日 | 9/30 (金) | 公開価格決定日 | 10/11 (火) |

| 購入期間 | 10/12 (水) ~ 10/17 (月) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

SBIリーシングサービスの公開価格と初値

| 仮条件 | 2,800円~2,980円 | ||

|---|---|---|---|

| 公開価格 | 2,980円 | 初値 | 3,300円 |

| 騰落率 | 10.74% | 倍率 | 1.11倍 |

| 初値売り損益 | 32,000円(3,300円 - 2,980円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

SBIリーシングサービスの初値予想と予想利益

SBIリーシングサービスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 | 2,800円 ~ 2,980円 ※抽選資金:28万円 ~ 29.8万円 |

|---|---|

| 初値予想 |

2,800円 ~ 3,000円

(0.9倍~1.0倍) |

| 予想利益 | -1.8万円~2,000円 |

想定価格と初値予想

| 想定価格 | 2,980円あたり ※抽選資金:29.8万円あたり |

|---|---|

| 初値予想 | 2,800円 ~ 3,000円 (0.9倍~1.0倍) |

| 予想利益 | -1.8万円~2,000円 |

初値予想アンケート

SBIリーシングサービス(5834)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,980円)を基準価格に修正しています。

有効回答:265票 投票期限:2022/10/18 (火) 23:59までSBIリーシングサービスの主幹事と幹事証券

SBIリーシングサービスのIPOを取り扱っている証券会社です。

SBIリーシングサービスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 大和証券 |

60.87% | 1,540,000株 | 1,540口 |

| 主幹事 みずほ証券 |

21.74% | 550,000株 | 550口 |

| 主幹事 SBI証券 |

13.04% | 330,000株 | 1,980口 |

| SMBC日興証券 | 1.74% | 44,000株 | 44口 |

| 松井証券 | 0.87% | 22,000株 | 153口 |

| 岩井コスモ証券 | 0.87% | 22,000株 | 22口 |

| 極東証券 | 0.87% | 22,000株 | 0口 |

大和コネクト証券のネット抽選分は、154口あたりが想定されます。(大和証券の約1%)

委託幹事であるSBIネオトレード証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

SBIリーシングサービスの決算情報

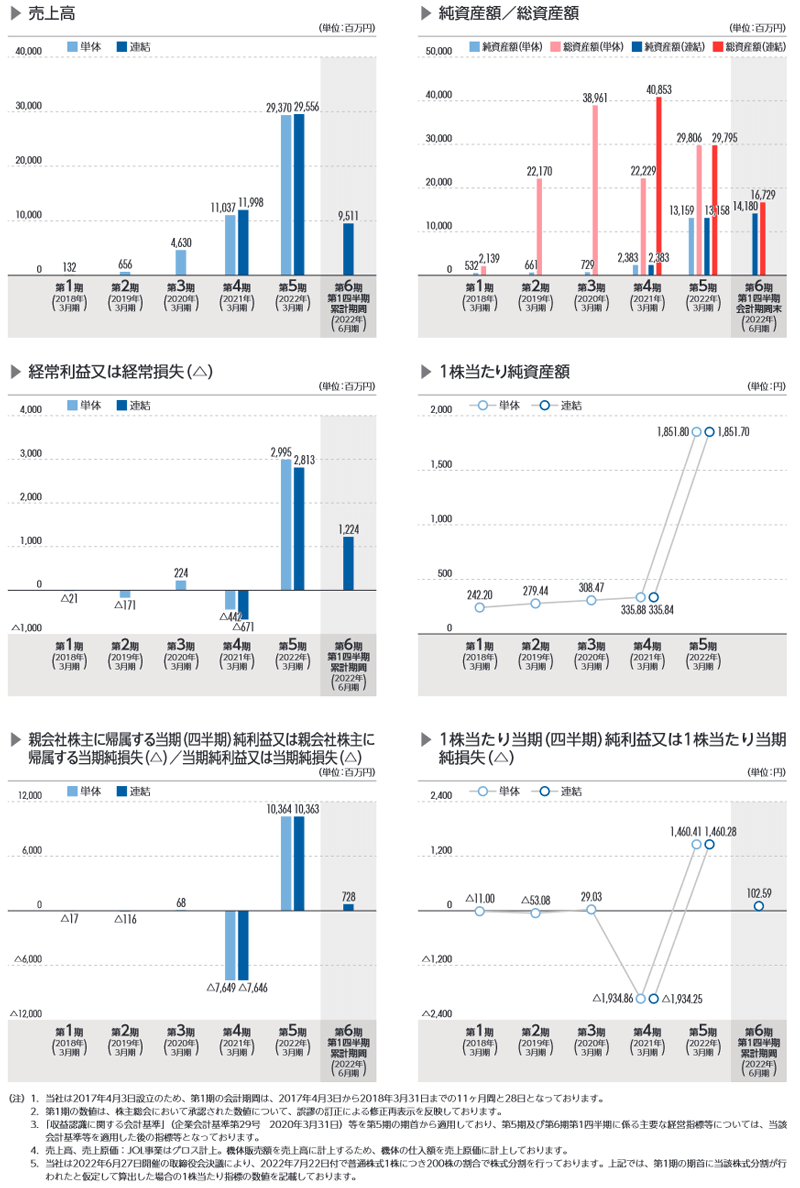

単独 財務情報 (単位/百万円)

| 決算期 | 2022年3月 | 2021年3月 | 2020年3月 |

|---|---|---|---|

| 売上高 | 29,370 | 11,037 | 4,630 |

| 経常利益 | 2,995 | -442 | 224 |

| 当期利益 | 10,364 | -7,649 | 68 |

| 純資産 | 13,159 | 2,383 | 729 |

| 配当金※ | ― | ― | ― |

| EPS※ | 1,460.41 | -1,934.86 | 5,806.99 |

| BPS※ | 1,851.80 | 335.88 | 61,694.69 |

| 前期比(売上高) | 166.1% | 138.4% | ― |

連結 財務情報 (単位/百万円)

| 決算期 | 2022年3月 | 2021年3月 |

|---|---|---|

| 売上高 | 29,556 | 11,998 |

| 経常利益 | 2,813 | -671 |

| 当期利益 | 10,363 | -7,646 |

| 純資産 | 13,158 | 2,383 |

| EPS※ | 1,460.28 | -1,934.25 |

| BPS※ | 1,851.70 | 335.84 |

| 前期比(売上高) | 146.3% | ― |

第4期の純損失は、リース取引の借り手である航空会社LATAM Airlines Group S.A.が2020年5月に米国連邦破産法第11条の適用を申請したことから、賃貸資産(航空機)にかかわる減損損失を計上したため。

上位株主とロックアップ期間

SBIリーシングサービスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| SBIホールディングス株式会社 親会社 |

6,784,200株

91.32%

|

1,850,000株 | 180日 |

| 株式会社オートパンサー |

165,600株

2.23%

|

- | 180日 |

| 久保田 光男 代表取締役社長 |

35,800株

0.48%

(35,800)

|

- | |

| 辻・本郷税理士法人 |

35,000株

0.47%

|

- | 180日 |

| 越智会計コンサルティング株式会社 |

35,000株

0.47%

|

- | 180日 |

| 株式会社ティーアンドエイネットワーク |

35,000株

0.47%

|

- | 180日 |

| 小栗 正次 |

35,000株

0.47%

|

- | 180日 |

| 階戸 雅博 取締役 |

24,000株

0.32%

(24,000)

|

- | |

| 吉原 寛 取締役 |

20,000株

0.27%

(20,000)

|

- | |

| 真鍋 修平 取締役 |

20,000株

0.27%

(20,000)

|

- |

直近の類似IPOの上場結果

SBIリーシングサービスと同じホットワードのIPOの上場結果です。

「親子上場」のIPOの直近の結果です。

- 2022/06/29 マイクロアド…

初値売り損益:-12,000円

(騰落率:-8.51%、倍率:0.91倍) - 2022/06/23 ジャパンワランティサポート…

初値売り損益:-16,000円

(騰落率:-9.76%、倍率:0.90倍) - 2022/02/24 BeeX…

初値売り損益:215,000円

(騰落率:134.38%、倍率:2.34倍) - 2021/12/20 グローバルセキュリティエキスパート…

初値売り損益:122,000円

(騰落率:43.57%、倍率:1.44倍) - 2021/09/22 ユミルリンク…

初値売り損益:71,100円

(騰落率:71.10%、倍率:1.71倍)

SBIリーシングサービスと市場と業種が同じIPOの上場結果です。

「市場:グロースまたは東証マザーズ」かつ「業種:証券、商品先物取引業」の直近のIPO結果です。

- 2020/12/22 ウェルスナビ

… 初値売り損益:57,500円

騰落率:50%、倍率:1.50倍 - 2014/09/11 ジャパンインベストメントアドバイザー

… 初値売り損益:322,000円

騰落率:126.27%、倍率:2.26倍

SBIリーシングサービスのIPO分析

SBIホールディングスの連結子会社で、主にリース事業に対する投資商品を組成するために設立された会社。

SBIグループのネットワークを活用した全国販売網が強み。

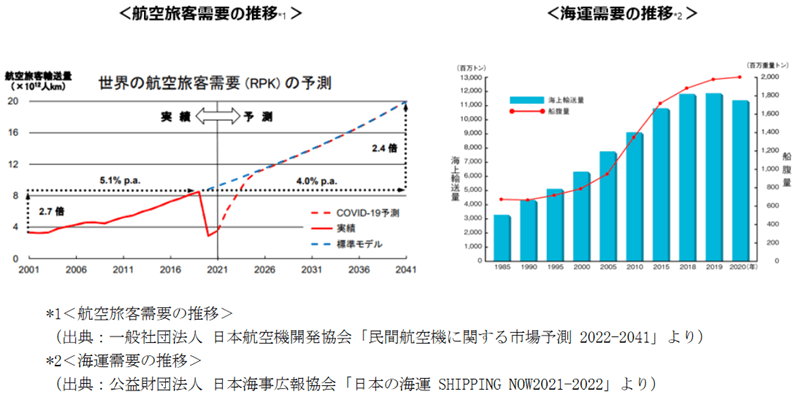

航空旅客と海運の需要推移の予測が目論見書に掲載されていました。

燃費効率の低い古い機材から環境性能に優れた新しい機材へのリプレイス需要が増えていくと想定。

業績は好調そうですが、この手の事業とこの領域はなんとも言えず。(業績)

第4期の純損失は、リース取引の借り手である航空会社LATAM Airlines Group S.A.が2020年5月に米国連邦破産法第11条の適用を申請したことから、賃貸資産(航空機)にかかわる減損損失を計上したため。

IPO面でみると、グロース市場にしては吸収金額がかなり大きく、親会社であるSBIホールディングスの売出し案件で、マイナス要素の方が目につきます。

参考までに

評価は下記を考慮して、公募割れのリスクが高い「D」に設定しました。

- 業績が微妙(上下のブレがある)

- 市場で敬遠される親子上場

- 市場からの吸収金額が75.3億円と非常に大きい(吸収金額による実績)

- オファリングレシオが33.9%と高い(オファリングレシオによる実績)

- 売出比率が84.1%と高い

- 配当金は今後予定。親会社へ利益を回す?

- 新型コロナウィルスの収束が未定

カブスルはパスする予定です。IPOの参加の判断は慎重にどうぞ。

また、SMBC日興証券と松井証券は、当選後に辞退するとペナルティがありますのでブックビルディングの参加にはご注意を。