ソラコム(147A):IPO上場情報

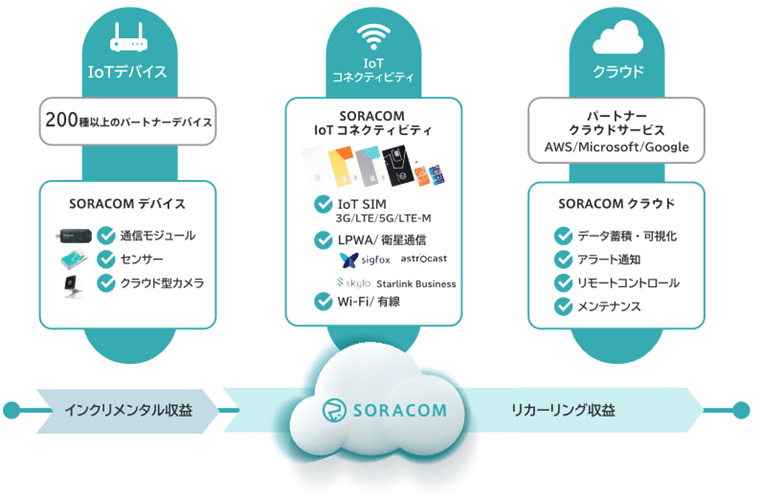

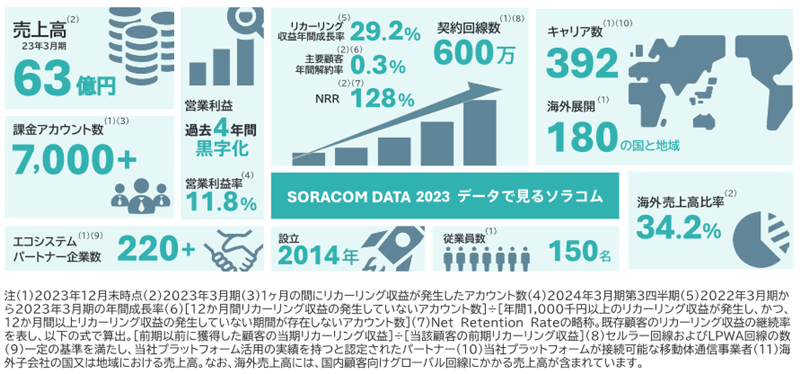

ソラコムは、顧客企業がIoTを導入・運用する際に直面する共通課題を解決するIoTプラットフォーム「SORACOM」を提供している企業です。グループは同社と米国の連結子会社2社の合計3社で構成。

IoTは、「モノ」の「データ」をインターネットを介して情報収集し、効率的な運用や改善に活かす仕組みです。離れた場所にあるモノ同士のデータの授受、遠隔操作などが可能に。

IoTデバイスやIoTSIM、IoTに必要な通信回線、IoTサービスに求められるデータ保存や可視化アプリケーション、ネットワークサービス等をプラットフォームサービスとして提供。顧客企業は、当社プラットフォームを利用することで、迅速かつ効率的にIoTサービスを立ち上げることが可能になります。

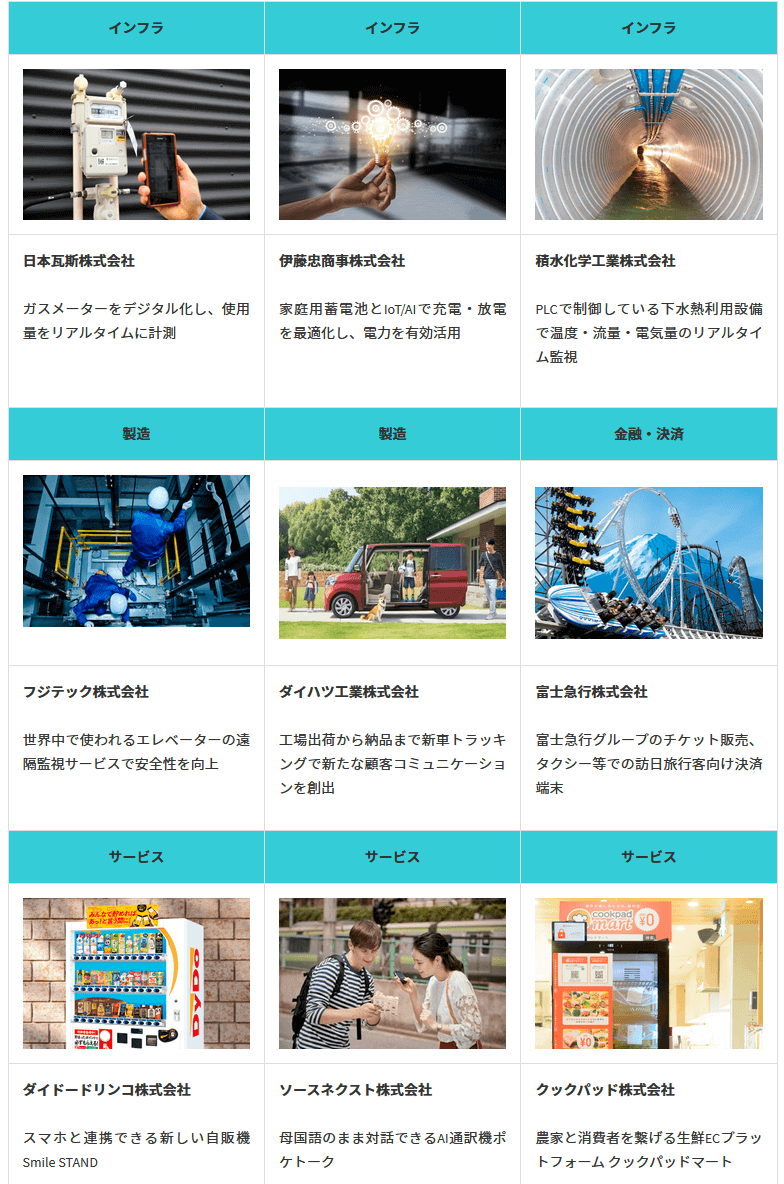

日本ガスのスマートメーターやソースネクストのポケトーク、大和運輸のクロネコ見守りサービスなど。

導入時におけるIoTデバイスの販売、各種セットアップ料等の初期費用にかかるインクリメンタル収益と、データ通信量等のサービス利用に応じた継続課金にかかるリカーリング収益の2つの収益モデル。

KDDIの連結子会社であり、KDDIグループの「ネクストコア事業」(顧客企業の多様な働き方、ビジネス変革、事業成長を支援するソリューション提供事業)を担う子会社として位置付けられています。

設立は2014年11月

同社の従業員数は100名、平均年齢は40.9歳、平均勤続年数は3.5年、平均年間給与は1,123万円。連結の従業員数は150名(2024年1月末)

ソラコムのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ソラコムの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ソラコムの上場日

| 上場日 | 2024/3/26(火) | 証券コード | 147A |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | ソラコム(147A) | ||

| 時価総額 | 376億円(公開価格で計算) 675.5億円(初値で計算) |

||

ソラコムのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2024/3/7 (木) ~ 3/13 (水) |

||

|---|---|---|---|

| 仮条件 | 820円~870円 (抽選資金:8.2万円 ~ 8.7万円) | ||

| 当選口数 | 124,260口 | ||

| 発行済株式数 | 43,220,809株 | オファリングレシオ | 28.7% |

| 公募株数 | 4,733,800株 | 売出株数 | 6,071,500株 |

| 吸収金額 | 108.1億円 | O.A分 | 1,620,700株 |

| 仮条件決定日 | 3/6 (水) | 公開価格決定日 | 3/14 (木) |

| 購入期間 | 3/15 (金) ~ 3/21 (木) | ||

| 備考 |

【3.14追記】売出は、国内774,100株、海外5,297,400株(海外販売の割合 87.3%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

ソラコムの公開価格と初値

| 仮条件 | 820円~870円 | ||

|---|---|---|---|

| 公開価格 | 870円 | 初値 | 1,563円 |

| 騰落率 | 79.66% | 倍率 | 1.80倍 |

| 初値売り損益 | 69,300円(1,563円 - 870円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ソラコムの初値予想と予想利益

ソラコムの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

820円 ~ 870円

※抽選資金:8.2万円 ~ 8.7万円

上限は3%上ブレ↑ |

|---|---|

| 初値予想 |

1,180円 ~ 1,340円※3/6 修正

(1.4倍~1.5倍) |

| 予想利益 | 3.1万円~4.7万円 |

想定価格と初値予想

| 想定価格 | 845円あたり ※抽選資金:8.45万円あたり |

|---|---|

| 初値予想 | 1,150円 ~ 1,300円 (1.4倍~1.5倍) |

| 予想利益 | 3.05万円~4.55万円 |

初値予想アンケート

ソラコム(147A)の初値予想アンケートに、ご協力をお願いします。

公開価格(870円)を基準価格に修正しています。

有効回答:805票 投票期限:2024/3/25 (月) 23:59までソラコムの主幹事と幹事証券

ソラコムのIPOを取り扱っている証券会社です。

ソラコムの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

82.70% | 10,276,100株 | 10,276口※ |

| 主幹事 大和証券 |

8.70% | 1,080,500株 | 1,080口※ |

| 野村證券 | 4.35% | 540,200株 | 540口※ |

| SMBC日興証券 | 1.30% | 162,000株 | 162口※ |

| 松井証券 | 0.70% | 86,400株 | 604口※ |

| 岡三証券 | 0.70% | 86,400株 | 86口※ |

| 東海東京証券 | 0.70% | 86,400株 | 86口※ |

| マネックス証券 | 0.43% | 54,000株 | 540口※ |

| 楽天証券 | 0.43% | 54,000株 | 540口※ |

大和コネクト証券のネット抽選分は、108口あたりが想定されます。(大和証券の約1%)

委託幹事である岡三オンラインは、委託数が公表されていません。

※海外売出し5,297,400株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、480倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

ソラコムの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2023年3月 | 2022年3月 | 2021年3月 |

|---|---|---|---|

| 売上高 | 4,437,819 | 4,233,881 | 4,301,226 |

| 営業利益 | -347,150 | 198,547 | ― |

| 営業利益率 | -7.82% | 4.69% | ― |

| 経常利益 | -327,880 | 360,683 | 749,462 |

| 当期利益 | -252,058 | 289,596 | 808,011 |

| 純資産 | 3,399,605 | 3,610,834 | 3,324,729 |

| 配当金※ | ― | ― | ― |

| EPS※ | -6.55 | 7.52 | 62.98 |

| BPS※ | 84.73 | 91.28 | 251.53 |

| 前期比 (営業利益) |

-274.8% | ― | ― |

| 前期比(売上高) | 4.8% | -1.6% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2023年3月 | 2022年3月 |

|---|---|---|

| 売上高 | 6,299,403 | 5,450,617 |

| 営業利益 | 101,376 | 501,078 |

| 営業利益率 | 1.61% | 9.19% |

| 経常利益 | 112,799 | 465,746 |

| 当期利益 | 70,874 | 337,153 |

| 純資産 | 3,962,089 | 3,841,035 |

| EPS※ | 1.84 | 8.76 |

| BPS※ | 99.34 | 97.26 |

| 前期比 (営業利益) |

-79.8% | ― |

| 前期比(売上高) | 15.6% | ― |

ソラコムのPERとPBR

公開価格(870円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2022年3月 (実績/連結) |

99.32倍 | 8.95倍 | 8.76 | 97.26 |

| 2023年3月 (実績/連結) |

472.83倍 | 8.76倍 | 1.84 | 99.34 |

| 2024年3月 (予想/連結) |

76.92倍 | - | 11.31 | - |

ソラコムの配当金と配当利回り

公開価格(870円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2023年3月 (実績) |

0円 | - | - |

上位株主とロックアップ期間

ソラコムの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| KDDI株式会社 親会社 |

25,272,609株

58.22%

|

6,071,500株 | 180日 |

| 玉川 憲 代表取締役社長 |

3,342,000株

7.70%

(462,000)

|

- | 180日 |

| 舩渡 大地 取締役 |

3,306,000株

7.62%

(426,000)

|

- | 180日 |

| 安川 健太 取締役 |

2,286,000株

5.27%

(606,000)

|

- | 180日 |

| セコム株式会社 |

962,400株

2.22%

|

- | 180日 |

| ソースネクスト株式会社 |

962,400株

2.22%

|

- | 180日 |

| ソニーグループ株式会社 |

962,400株

2.22%

|

- | 180日 |

| 日本瓦斯株式会社 |

962,400株

2.22%

|

- | 180日 |

| 株式会社日立製作所 |

962,400株

2.22%

|

- | 180日 |

| WiL Ventures III, L.P. VC |

962,400株

2.22%

|

- | 180日 |

目論見書に次の一文あり。パートナーシップを締結した6社は、取得した日(2021年6月)から5年間の継続保有。

また、当社と当社株主であるセコム株式会社、ソースネクスト株式会社、ソニーグループ株式会社、日本瓦斯株式会社、株式会社日立製作所及びWiL Ventures III, L.P.の間でそれぞれ締結された基本合意書において、当社株式を初めて取得した日から5年の間、当社株式の保有を継続することを定めております。但し、当社及び当該当社株主が別途合意する場合はこの限りではなく、当該当社株主は当社株式を第三者に売却できるものとしております。

- 180日のロックアップ期間は、2024年9月21日まで

直近の類似IPOの上場結果

ソラコムと同じホットワードのIPOの上場結果です。

「IoT」のIPOの直近の結果です。

- 2021/09/30 アスタリスク…

初値売り損益:246,000円

(騰落率:74.55%、倍率:1.75倍) - 2021/04/15 サイバートラスト…

初値売り損益:524,000円

(騰落率:315.66%、倍率:4.16倍) - 2019/04/08 ヴィッツ…

初値売り損益:345,000円

(騰落率:130.19%、倍率:2.30倍) - 2018/12/21 自律制御システム研究所…

初値売り損益:-57,000円

(騰落率:-16.76%、倍率:0.83倍) - 2018/12/18 テクノスデータサイエンス・エンジニアリング…

初値売り損益:315,000円

(騰落率:98.44%、倍率:1.98倍)

ソラコムと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2024/02/28 Cocolive

… 初値売り損益:221,000円

騰落率:124.16%、倍率:2.24倍 - 2024/02/22 VRAIN Solution

… 初値売り損益:220,000円

騰落率:73.58%、倍率:1.74倍 - 2023/12/22 ヒューマンテクノロジーズ

… 初値売り損益:-3,000円

騰落率:-2.45%、倍率:0.98倍 - 2023/12/21 マーソ

… 初値売り損益:-18,100円

騰落率:-8.01%、倍率:0.92倍 - 2023/12/20 ナイル

… 初値売り損益:-14,000円

騰落率:-8.33%、倍率:0.92倍

ソラコムのIPO分析

2020年から「スイングバイIPO」による上場の準備を進めており、このたび上場へ。親会社はKDDI。

スイングバイIPOとは、スタートアップ企業が大企業のサポートを得て成長し上場を目指すこと。(ソラコムの玉川氏が名付け親?)

IoTは、モノのインターネット化。

「モノ」のデータをインターネットを介して情報収集し、効率的な運用や改善に活かします。遠隔操作が可能で人手不足解消にも。

これからの時代において、IoTは生活において身近なもの、仕事にとって欠かせないものになってくるはず。

ソラコムの主なIoTの活用事例は次の通り。

ソラコムグループの海外売上高比率は34.2%。毎月継続的に受領しているリカーリング収益は前年比29.2%で成長。

主要顧客の解約率は年間0.3%。既存顧客成長率(NRR)は128%。

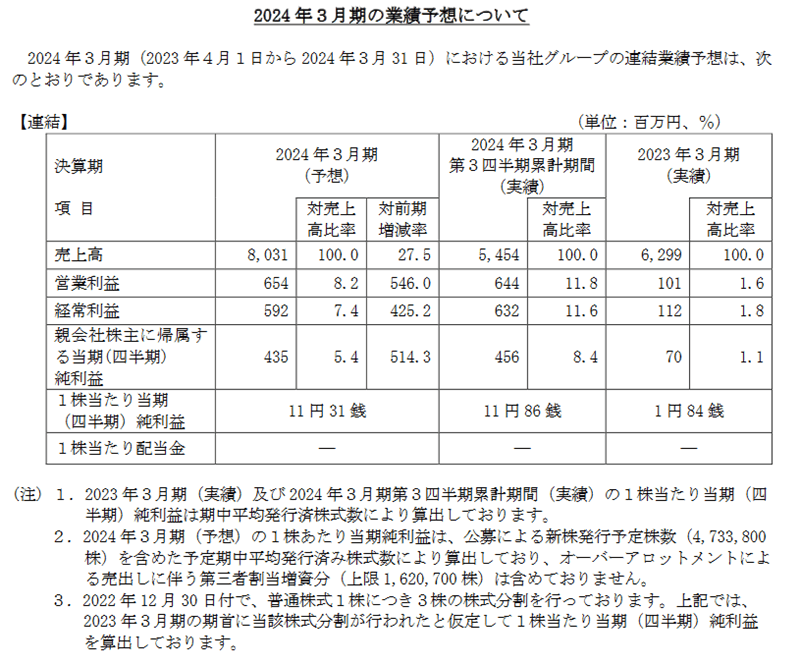

2024年3月期の業績予想(連結)が発表されています。

前期の連結売上高の26%が日本ガス。

売上高の推移は堅調。2022年3月期中より海外事業強化による販管費の増加で収益は増減。

KDDIのIoTビジネス基盤とソラコムの通信プラットフォームの連携により、国内はもとよりグローバルにも通じるIoTプラットフォームの構築を強力に推進するようです。海外の売出し比率がどの程度になるのかにも注目。

想定仮条件はレンジがあり820円~870円。平均価格で845円。

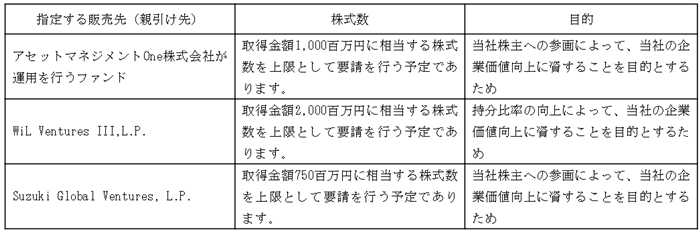

親引け先(IPO株の販売先を指定)は次の3社です。上限で37.5億円分。

個人的にはやっときたか・・という印象。

2022年11月に上場申請していましたが、市況の悪化等により申請を取り消していました。

グロース市場のIPOとしては需給面が重く株価が上昇しづらいですが、同社は知名度が高く人気はありそうです。

個人的に欲しいと思う株なので抽選に外れても上場後の価格次第では買うと思います。

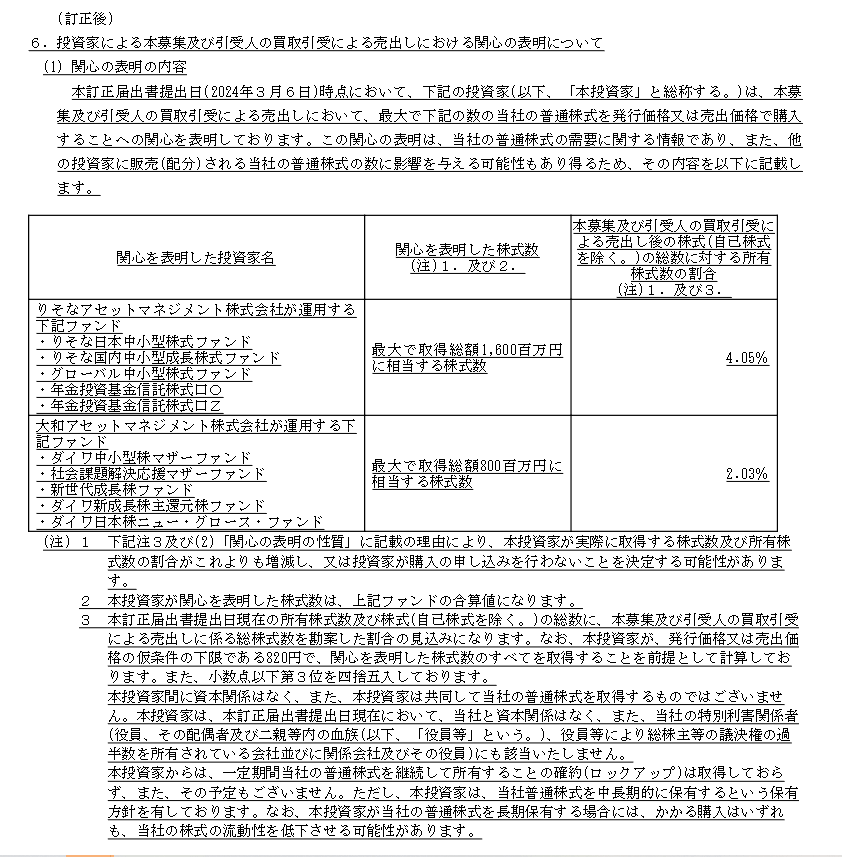

【3.6追記】仮条件決定時に「関心の表明」という項目が増えました。金額にして総額24億円分。

なお、法的拘束力のある購入の契約又は誓約ではないとのこと。

【3.14追記】売出株のうち、海外販売分は87.3%の数量に。かなりの数量が回り国内の需給は改善されそうです。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 売上高は右肩上がり。海外事業の先行投資で経常利益は上下にブレる(決算情報)

- 2024年3月期の業績予想(前期比)は、売上高 8,031百万円(+27.5%)、営業利益 654百万円(+546%)

- IPOで人気のある「IoT」事業(データ)

- 既存株主は継続保有

- 人手不足を解消する事業はIPOで人気あり

- 導入後の解約率が低い

- グローバルオファリング(海外販売)あり。海外販売比率は87.3%

- 購入単価が低いIPOが好調(抽選資金による実績)

- 仮条件の上限価格と2024年3月期の予想実績(連結)によるPERは76.9倍。前期実績で計算したPERは472倍、PBRは8.76倍(PERとPBR)

- オファリングレシオが28.7%とやや高い(IPOデータ)

- 市場からの吸収金額が108.1億円と非常に大きい(IPOデータ)

- 同日に3社が上場

- 37.5億円分の親引けにより需給がその分絞られる予定

- 市場で敬遠される親子上場。ただし初値の結果は良い

- 従業員数は100名、平均年間給与は1,123万円。負担重い?適正?(2024年1月末)

- 【3.6追記】2つのファンドによる24億円分の関心の表明あり

目論見書の想定仮条件は845円。初値予想は1,150円 ~ 1,300円としました。

予想利益は3万円~4.5万円です。

カブスルは幹事証券にてIPOに参加します。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券がおすすめです。

カブスルはこちらの2社だけでIPOに56回当選しています(全当選数の39.2%)

松井証券と岡三オンライン、みずほ証券と野村證券はブックビルディング時の抽選資金が不要です。

当選後に購入資金を入金すれば良いので気軽に参加できます。

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています(5割目標)

大和証券が主幹事となっていますので、委託幹事として大和コネクト証券が後日 決まるかと思います。

委託幹事は目論見書に掲載されないので気づかれず、大和コネクト証券の認知度もまだ低いので狙い目です!(カブスルは4回当選)

抽選資金に余裕があれば楽天証券でも参加しておきたいです。

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!