Cocolive(ココリブ)(137A):IPO上場情報

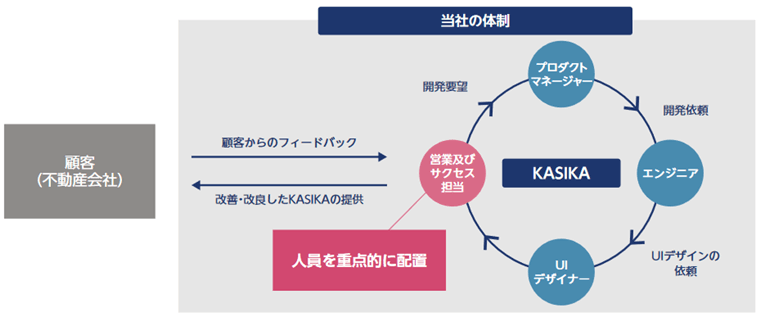

Cocoliveは、マーケティング活動を自動化する「KASIKA(カシカ)」を自社で開発・改良し、日本国内の不動産会社に提供している企業です。

顧客は「工務店・ハウスメーカー」「不動産売買仲介業者」「分譲マンション事業者」に属する不動産会社。

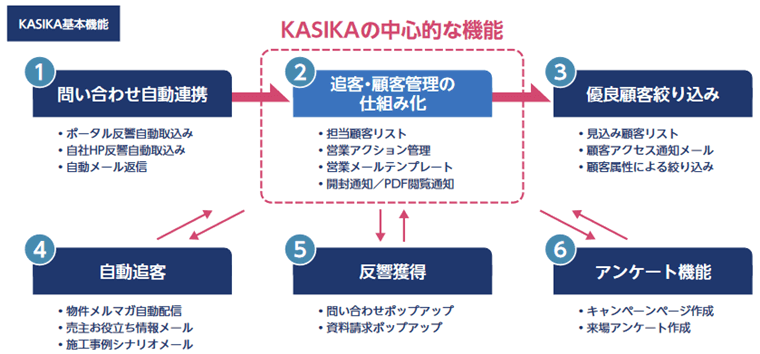

KASIKAは、集客活動を行うことにより得られる消費者からの問い合わせをKASIKAに取込み、営業アクションの管理、属性に応じたメールマガジンの一斉自動送信、契約確度の高い消費者(優良顧客)の絞り込みを行うことができる基本機能を有しています。

KASIKAは不動産業界に特化したツールであるため、不動産会社の営業担当者が使いやすくなるよう各UIを志向して開発しているのが特徴。

設立は2017年1月

従業員数は74名、平均年齢は34.2歳、平均勤続年数は2.2年、平均年間給与は472万円(2023年12月末)

CocoliveのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、Cocoliveの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

Cocolive(ココリブ)の上場日

| 上場日 | 2024/2/28(水) | 証券コード | 137A |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | Cocolive(ココリブ)(137A) | ||

| 時価総額 | 52億円(公開価格で計算) 116.5億円(初値で計算) |

||

Cocolive(ココリブ)のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2024/2/9 (金) ~ 2/16 (金) |

||

|---|---|---|---|

| 仮条件 | 1,720円~1,780円 (抽選資金:17.2万円 ~ 17.8万円) | ||

| 当選口数 | 7,075口 | ||

| 発行済株式数 | 2,918,600株 | オファリングレシオ | 24.2% |

| 公募株数 | 150,000株 | 売出株数 | 465,300株 |

| 吸収金額 | 12.5億円 | O.A分 | 92,200株 |

| 仮条件決定日 | 2/8 (木) | 公開価格決定日 | 2/19 (月) |

| 購入期間 | 2/20 (火) ~ 2/26 (月) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

Cocolive(ココリブ)の公開価格と初値

| 仮条件 | 1,720円~1,780円 | ||

|---|---|---|---|

| 公開価格 | 1,780円 | 初値 | 3,990円 |

| 騰落率 | 124.16% | 倍率 | 2.24倍 |

| 初値売り損益 | 221,000円(3,990円 - 1,780円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

Cocolive(ココリブ)の初値予想と予想利益

Cocolive(ココリブ)の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 | 1,720円 ~ 1,780円 ※抽選資金:17.2万円 ~ 17.8万円 |

|---|---|

| 初値予想 |

2,670円 ~ 3,560円※2/9 修正

(1.5倍~2.0倍) |

| 予想利益 | 8.9万円~17.8万円 |

想定価格と初値予想

| 想定価格 | 1,780円あたり ※抽選資金:17.8万円あたり |

|---|---|

| 初値予想 | 2,480円 ~ 3,000円 (1.4倍~1.7倍) |

| 予想利益 | 7万円~12.2万円 |

初値予想アンケート

Cocolive(ココリブ)(137A)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,780円)を基準価格に修正しています。

有効回答:602票 投票期限:2024/2/27 (火) 23:59までCocolive(ココリブ)の主幹事と幹事証券

Cocolive(ココリブ)のIPOを取り扱っている証券会社です。

Cocolive(ココリブ)の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

97.43% | 689,300株 | 689口 |

| みずほ証券 | 1.30% | 9,200株 | 9口 |

| 楽天証券 | 0.42% | 3,000株 | 30口 |

| 松井証券 | 0.42% | 3,000株 | 21口 |

| SBI証券 | 0.42% | 3,000株 | 18口 |

楽天証券の抽選倍率は、2,900倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

Cocolive(ココリブ)の決算情報

単独 財務情報 (単位/千円)

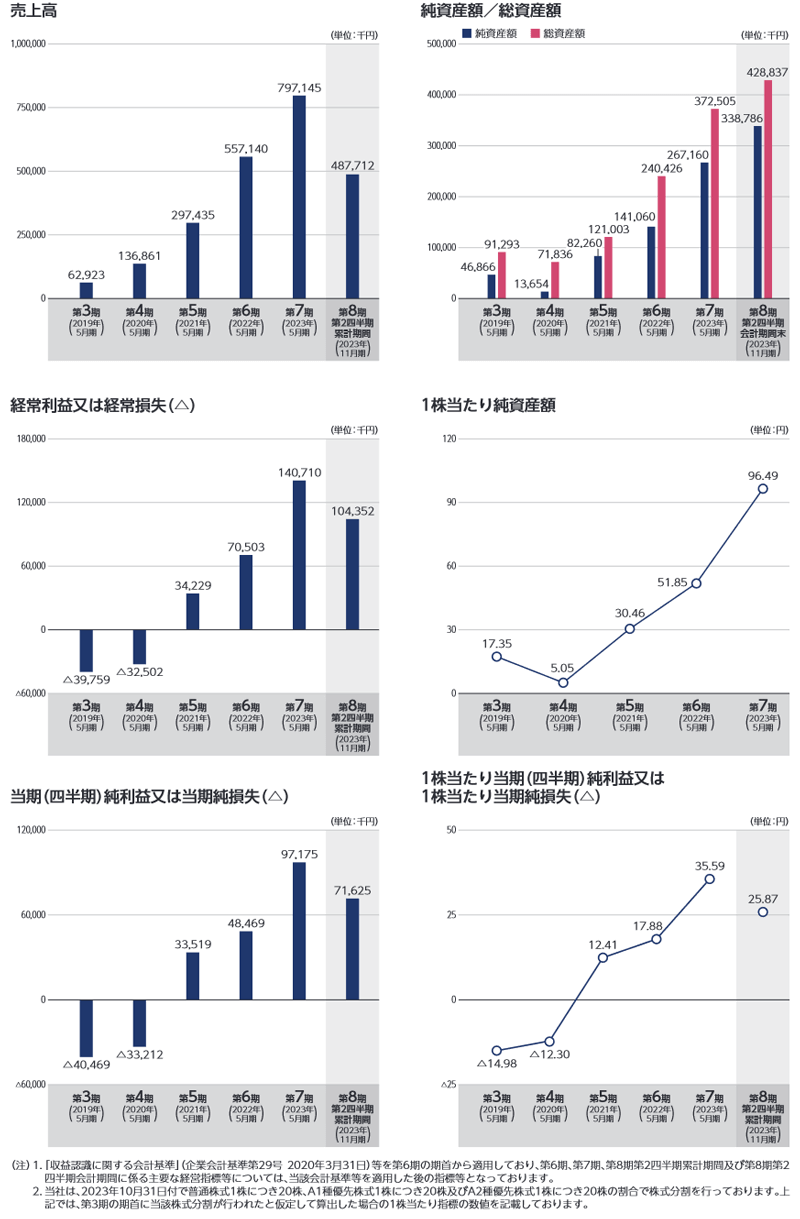

| 決算期 | 2023年5月 | 2022年5月 | 2021年5月 |

|---|---|---|---|

| 売上高 | 797,145 | 557,140 | 297,435 |

| 経常利益 | 140,710 | 70,503 | 34,229 |

| 当期利益 | 97,175 | 48,469 | 33,519 |

| 純資産 | 267,160 | 141,060 | 82,260 |

| 配当金※ | ― | ― | ― |

| EPS※ | 35.59 | 17.88 | 248.31 |

| BPS※ | 96.49 | 51.85 | 609.37 |

| 前期比(売上高) | 43.1% | 87.3% | ― |

Cocolive(ココリブ)のPERとPBR

公開価格(1,780円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2022年5月 (実績) |

99.55倍 | 34.33倍 | 17.88 | 51.85 |

| 2023年5月 (実績) |

50.01倍 | 18.45倍 | 35.59 | 96.49 |

上位株主とロックアップ期間

Cocolive(ココリブ)の上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 山本 考伸 代表取締役 |

1,612,000株

49.15%

|

217,200株 | 180日 |

| 富田 祐司 取締役 |

408,000株

12.44%

|

158,000株 | 180日 |

| XTech1号投資事業有限責任組合 VC |

310,320株

9.46%

|

64,200株 | 90日/ 1.5倍 |

| 株式会社エアトリ |

235,860株

7.19%

|

12,200株 | 90日/ 1.5倍 |

| みずほ成長支援第2号投資事業有限責任組合 VC |

133,000株

4.05%

|

13,700株 | 90日/ 1.5倍 |

| 内野 博仁 従業員 |

86,000株

2.62%

(78,000)

|

- | 180日 |

| 手塚 恭庸 取締役 |

74,000株

2.25%

(74,000)

|

- | 180日 |

| NGO VAN NGHI 従業員 |

64,000株

1.95%

(64,000)

|

- | 180日 |

| 杉本 悠樹 従業員 |

44,000株

1.34%

(44,000)

|

- | 180日 |

| 戸塚 裕二 取締役 |

44,000株

1.34%

(44,000)

|

- | 180日 |

- 公開価格は1,780円。ロックアップ解除となる株価(1.5倍)は、2,670円

- 90日のロックアップ期間は、2024年5月27日まで

- 180日のロックアップ期間は、2024年8月25日まで

直近の類似IPOの上場結果

Cocolive(ココリブ)と市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2024/02/22 VRAIN Solution

… 初値売り損益:220,000円

騰落率:73.58%、倍率:1.74倍 - 2023/12/22 ヒューマンテクノロジーズ

… 初値売り損益:-3,000円

騰落率:-2.45%、倍率:0.98倍 - 2023/12/21 マーソ

… 初値売り損益:-18,100円

騰落率:-8.01%、倍率:0.92倍 - 2023/12/20 ナイル

… 初値売り損益:-14,000円

騰落率:-8.33%、倍率:0.92倍 - 2023/12/18 雨風太陽

… 初値売り損益:27,600円

騰落率:26.44%、倍率:1.26倍

Cocolive(ココリブ)のIPO分析

KASIKAの料金体系は大別して店舗数課金とユーザ数課金となっています。

単月解約率(年間平均)は1.1%。(2023年5月末時点)

現在8期目。売上高は奇麗な右肩上がりで黒字。従業員数も徐々に増加で好調。

想定価格1,780円はやや強気な価格設定な気がしますが、この成長率なら許容範囲なのか。

前期実績と想定価格で算出したPERは50倍。PBRは18.45倍(PERとPBR)

代表の山本氏は楽天トラベルの元代表取締役。

取締役の手塚氏は個人事業としてコンサルティングサービスを提供し、兼職しているとのこと。サービス提供先には同社の顧客数社も含まれているとのことです。

IPOで人気のある不動産テック。

成長性も高いことから人気化する要素あり。

昨年末のIPOが絶不調だったので、ひとまず評価を中立の「B」にしておきたいと思いますが、他のIPO結果やグロース市況の様子をみて、後日 評価を一段上にUPさせる可能性があります。個人的には期待しています。

【2.8追記】やはり想定価格が高いのか、仮条件の上限価格と想定価格が一緒になりました(弱い)

2024年に上場した二社のIPOの初値、セカンダリー共に好調。迷いましたが評価と予想利益を引き上げました。

参考までに

評価を「B」から初値に期待がもてる「A」に一段、引き上げました。

仮条件はやや弱かったんですが、IPO市況が非常に好調ということで、個人的な期待値が高まりました。

評価は下記を考慮して、中立の「B」に設定しました。

- IPOで人気のある不動産テック事業

- 売上高は右肩上がりで高成長(決算情報)

- KASIKAの解約率が1.1%と低い

- 上場による知名度アップで、業績への貢献期待

- 配当実績なし

- 上場市場の東証グロース市場が軟調(配当株が人気高い)

- 売出比率が75.6%と高い

- 他のIPOの上場結果にも初値は左右されそう → 絶好調

- 仮条件の上限価格と前期実績によるPERは50倍。PBRは18.45倍(PERとPBR)

- ベンチャーキャピタルの所有割合は約24%。公開価格の1.5倍でロックアップ解除(売り圧力)

2.9追記。仮条件が1,720円 ~ 1,780円に決定。(想定価格は1,780円)

仮条件はやや弱く決まったんですが、IPO市況が好調なので初値予想を2,670円 ~ 3,560円に修正し、予想利益を8.9万円~17.8万円としました。

目論見書の想定仮条件は1,780円。初値予想は2,480円 ~ 3,000円としました。

予想利益は7万円~12.2万円です。

カブスルは積極的に幹事証券にてIPOに参加します。

ワンポイント

主幹事はSMBC日興証券です。今年はやくも二社目。

IPOの一連の流れを取りしきる立場にあり、IPOの当選数が一番多いです。

また、資金力に左右されない平等抽選を採用していますので当選確率は一緒です。

カブスルは24回 IPOに当選。

他にも落選しても次回の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに56回当選しています(全当選数の39.4%)

松井証券とみずほ証券はブックビルディング時の抽選資金が不要です。

当選後に購入資金を入金すれば良いので気軽に参加できます。

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています(5割目標)

抽選資金に余裕があれば、楽天証券でも参加しておきたいです。

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!