エフ・コード(9211):IPO上場情報

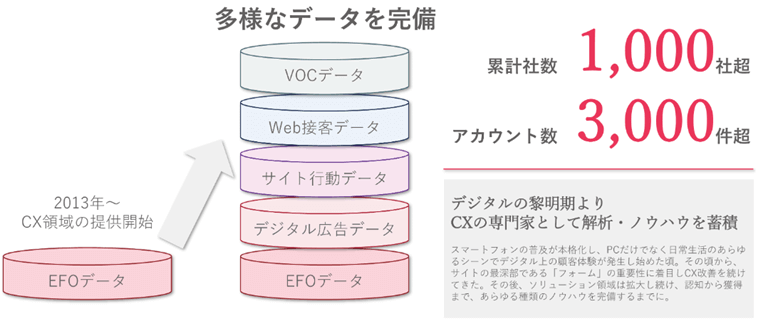

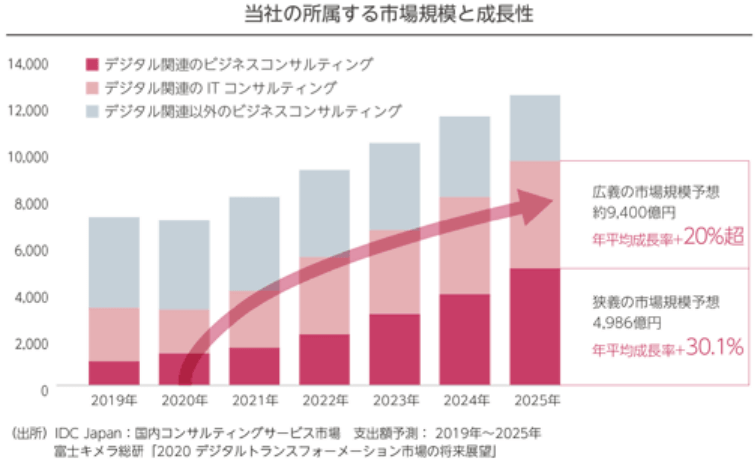

エフ・コードは、CX領域のデータ基盤をコアに企業のDX推進をワンストップで支援している企業です。

CXとは、顧客体験のこと。

独自のCXデータ基盤を保有することで、業界別・課題別に顧客企業にとってあるべきCX体験を分析、CXの全体観を設計し、そのために必要なDX施策を選択・実行していきます。

同社事業の強みは、創業当初より蓄積されたCX領域のデータとノウハウの特殊性と1,000社を超える事例。

設立は2006年3月。

従業員数は2021年9月末で21名、平均年齢は34.6歳、平均勤続年数は4年、平均年間給与は646.3万円。

エフ・コードのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、エフ・コードの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

エフ・コードの上場日

エフ・コードのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/12/9 (木) ~ 12/15 (水) |

||

|---|---|---|---|

| 仮条件 | 1,860円~2,020円 (抽選資金:18.6万円 ~ 20.2万円) | ||

| 当選口数 | 1,836口 | ||

| 発行済株式数 | 2,049,100株 | オファリングレシオ | 8.9% |

| 公募株数 | 100,000株 | 売出株数 | 59,700株 |

| 吸収金額 | 3.7億円 | O.A分 | 23,900株 |

| 仮条件決定日 | 12/7 (火) | 公開価格決定日 | 12/16 (木) |

| 購入期間 | 12/17 (金) ~ 12/22 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

エフ・コードの公開価格と初値

| 仮条件 | 1,860円~2,020円 | ||

|---|---|---|---|

| 公開価格 | 2,020円 | 初値 | 6,000円 |

| 騰落率 | 197.03% | 倍率 | 2.97倍 |

| 初値売り損益 | 398,000円(6,000円 - 2,020円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

エフ・コードの初値予想と予想利益

エフ・コードの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,860円 ~ 2,020円

※抽選資金:18.6万円 ~ 20.2万円

上限は11%上ブレ↑ |

|---|---|

| 初値予想 |

2,420円 ~ 2,820円※12/7 修正

(1.2倍~1.4倍) |

| 予想利益 | 4万円~8万円 |

想定価格と初値予想

| 想定価格 | 1,820円あたり ※抽選資金:18.2万円あたり |

|---|---|

| 初値予想 | 2,180円 ~ 2,540円 (1.2倍~1.4倍) |

| 予想利益 | 3.6万円~7.2万円 |

初値予想アンケート

エフ・コード(9211)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,020円)を基準価格に修正しています。

有効回答:174票 投票期限:2021/12/23 (木) 23:59までエフ・コードの主幹事と幹事証券

エフ・コードのIPOを取り扱っている証券会社です。

エフ・コードの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SBI証券 |

86.93% | 159,600株 | 957口 |

| マネックス証券 | 1.31% | 2,400株 | 24口 |

| アイザワ証券 | 1.31% | 2,400株 | 2口 |

| 岩井コスモ証券 | 1.31% | 2,400株 | 2口 |

| 極東証券 | 1.31% | 2,400株 | 0口 |

| 水戸証券 | 1.31% | 2,400株 | 0口 |

| むさし証券 | 0.44% | 800株 | 0口 |

| 楽天証券 | 0.87% | 1,600株 | 16口 |

| 岡三証券 | 0.87% | 1,600株 | 1口 |

| 東洋証券 | 0.87% | 1,600株 | 1口 |

| 丸三証券 | 0.87% | 1,600株 | 1口 |

| 松井証券 | 0.44% | 800株 | 5口 |

| JTG証券 | 0.44% | 800株 | 0口 |

| 光世証券 | 0.44% | 800株 | 0口 |

委託幹事である岡三オンラインとネオモバとSBIネオトレード証券は、委託数が公表されていません。

楽天証券の抽選倍率は、2,705倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

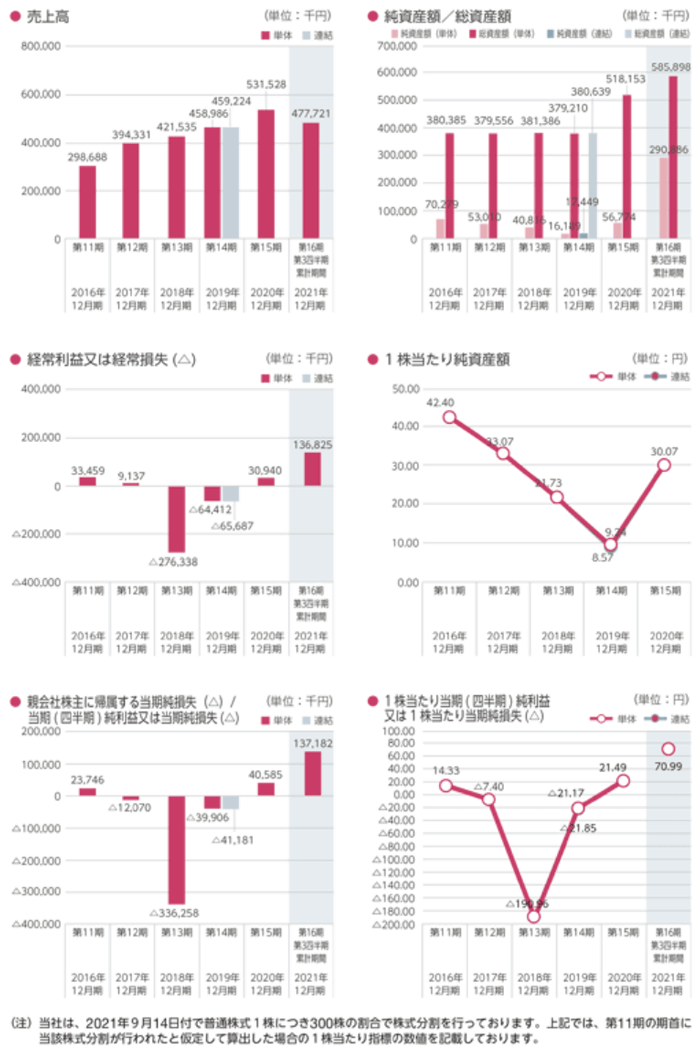

エフ・コードの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年12月 | 2019年12月 | 2018年12月 |

|---|---|---|---|

| 売上高 | 531,528 | 458,986 | 421,535 |

| 経常利益 | 30,940 | -64,412 | -276,338 |

| 当期利益 | 40,585 | -39,906 | -336,258 |

| 純資産 | 56,774 | 16,189 | 40,816 |

| 配当金※ | ― | ― | ― |

| EPS※ | 21.49 | -21.17 | -57,284.19 |

| BPS※ | 30.07 | 8.57 | 6,518.08 |

| 前期比(売上高) | 15.8% | 8.9% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年12月 |

|---|---|

| 売上高 | 459,224 |

| 経常利益 | -65,687 |

| 当期利益 | -41,181 |

| 純資産 | 17,449 |

| EPS※ | -21.85 |

| BPS※ | 9.24 |

| 前期比(売上高) | ― |

上位株主とロックアップ期間

エフ・コードの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 工藤 勉 代表取締役 |

1,323,300株

59.29%

|

30,000株 | 180日 |

| 梅澤 康二 監査役 |

118,500株

5.31%

|

- | 180日 |

| 荒井 裕希 取締役 |

110,400株

4.95%

(48,000)

|

- | 180日 |

| 株式会社マイナビ |

10,800株

4.52%

|

- | |

| 株式会社リヴァンプ |

95,100株

4.26%

(95,100)

|

- | |

| 平井 隆仁 取締役 |

69,600株

3.12%

(60,000)

|

- | 180日 |

| 須合 聡 従業員 |

65,100株

2.92%

(3,900)

|

- | 180日 |

| 長島 毅 |

48,000株

2.15%

|

- | |

| 衣笠 槙吾 従業員 |

31,500株

1.41%

|

- | 180日 |

| 大山 卓也 |

30,000株

1.34%

|

- |

直近の類似IPOの上場結果

エフ・コードと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

- 2021/12/22 サクシード

… 初値売り損益:11,100円

騰落率:7.12%、倍率:1.07倍 - 2021/12/21 ラバブルマーケティングGP

… 初値売り損益:358,500円

騰落率:284.52%、倍率:3.85倍 - 2021/11/25 スローガン

… 初値売り損益:60,000円

騰落率:50%、倍率:1.50倍 - 2021/11/24 ラストワンマイル

… 初値売り損益:81,000円

騰落率:47.37%、倍率:1.47倍 - 2021/11/19 AB&Company

… 初値売り損益:-9,000円

騰落率:-6.04%、倍率:0.94倍

エフ・コードのIPO分析

設立は2006年3月。従業員21名。時価総額は想定価格で37億円。

現在のサービス提供先はBtoC領域の大企業が中心。

今後はBtoB領域の大企業や中堅企業へと販路を拡大していく成長シナリオを描く。

- BtoB:企業が企業に対してモノやサービスを提供するビジネスモデル

- BtoC:企業がモノやサービスを一般消費者に提供するビジネスモデル

主幹事のSBI証券マジック(公開株数と価格を抑える)で受給を絞って、初値が上昇しやすいIPOとなっています。

事業内容はいまいちピンと来ませんでしたが、SBI証券主幹事の小粒IPOをこれまで見てきた流れだと、初値上昇に軍配があがりそうです。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- IPOで人気のあるIT関連企業。

- 上場による知名度アップで、業績への貢献期待。

- 需給が絞られており初値が上昇しやすい。

- オファリングレシオが8.9%と低い。(オファリングレシオによる実績)

- 市場からの吸収金額が3.7億円と小さい。(吸収金額による実績)

- 業績が微妙。(上下のブレがある)

- 成長をイメージしにくい事業内容。

- 【12.21 株数修正】新株予約権に係る潜在株式数は282,900株で、発行済株式総数の14.5%に相当。

- 同日に7社が上場。上場ラッシュによる資金枯れも。

- 12月はIPOが多く、選別される可能性あり。

12.7追記。仮条件が想定発行価格(1,820円)より11%の上振れ決定(1,860円 ~ 2,020円)したので、初値予想を2,420円 ~ 2,820円に修正しました。予想利益は4万円~8万円です。

目論見書の想定仮条件は1,820円。初値予想は2,180円 ~ 2,540円としました。

予想利益は3.6万円~7.2万円です。

カブスルは幹事証券にてIPOに参加します。

ワンポイント

主幹事証券は、IPOで人気のIT系の主幹事を務める機会が多いSBI証券です。

主幹事証券は割当数が多いので、当選数も多くなります。

また、落選しても次回の当選チャンスに活かせるポイントがもらえます。

カブスルは16回 IPOに当選しています。

他にも、平等抽選で資金力に左右されない当選が期待できるマネックス証券がおすすめです。

カブスルはこちらの2社だけでIPOに43回当選しています。(全当選数の44.3%)

松井証券とSBIネオトレード証券、岡三オンライン証券はブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

松井証券は、IPOの引受部門にチカラを入れており、幹事数が増えています。(4割目標)

抽選資金に余裕があれば、岩井コスモ証券や楽天証券でも参加しておきたいです。