ナルネットコミュニケーションズ(5870):IPO上場情報

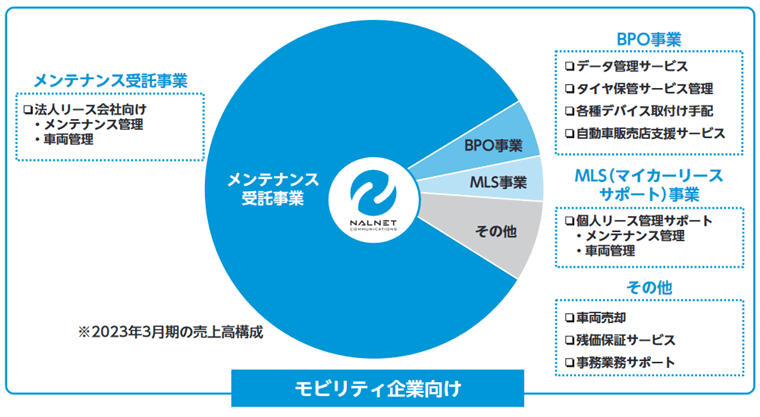

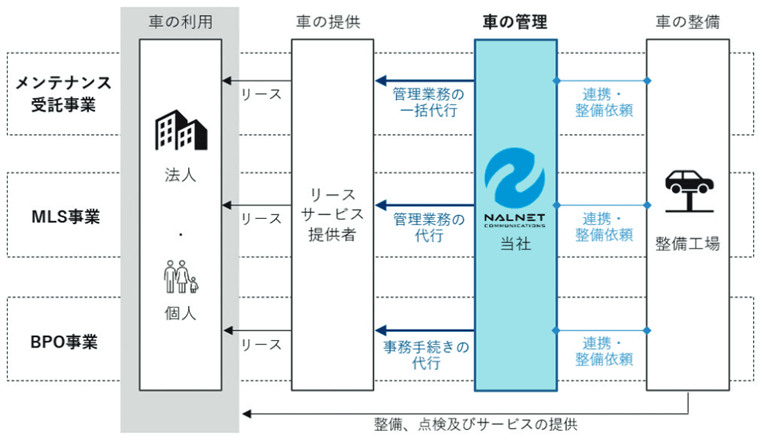

ナルネットコミュニケーションズは、主にオートリース企業をはじめとする自動車関連企業へ法人・個人ユーザーに対して車両管理及びメンテナンス管理等業務を受託し、一般的な自動車向けサービスを提供している企業です。

- メンテナンス受託事業

法人向けリースサービス提供者及び一般法人より車両管理における点検・車検・修理等メンテナンス管理部分を一括で受託。

メンテナンスについては全国の整備工場と連携して整備を依頼。 - MLS事業

個人向けリースサービス提供者に対してリース車両のメンテナンス管理業務を提供。

MLSでは決められたサイクルによる点検基本工賃と決められた作業及び消耗品交換のみの限定的な契約内容 - BPO事業

上記2つの事業のメンテナンス関連業務を除く、部分的なBPOビジネスとして、メンテナンス費用管理等のデータ管理サービス、タイヤ保管サービス、納税管理サービス等の車両に係る多種多様な業務を受託。

国内提携整備工場は11,742工場(2023年9月時点)

従業員数は101名、平均年齢は39.9歳、平均勤続年数は8.3年、平均年間給与は571.1万円(2023年10月末)

ナルネットコミュニケーションズのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ナルネットコミュニケーションズの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ナルネットコミュニケーションズの上場日

| 上場日 | 2023/12/25(月) | 証券コード | 5870 |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | サービス業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | ナルネットコミュニケーションズ(5870) | ||

| 時価総額 | 55.5億円(公開価格で計算) 51億円(初値で計算) |

||

ナルネットコミュニケーションズのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/12/7 (木) ~ 12/13 (水) |

||

|---|---|---|---|

| 仮条件 | 870円~1,040円 (抽選資金:8.7万円 ~ 10.4万円) | ||

| 当選口数 | 26,425口 | ||

| 発行済株式数 | 5,332,100株 | オファリングレシオ | 49.5% |

| 公募株数 | 56,000株 | 売出株数 | 2,241,900株 |

| 吸収金額 | 27.4億円 | O.A分 | 344,600株 |

| 仮条件決定日 | 12/5 (火) | 公開価格決定日 | 12/14 (木) |

| 購入期間 | 12/15 (金) ~ 12/20 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ナルネットコミュニケーションズの公開価格と初値

| 仮条件 | 870円~1,040円 | ||

|---|---|---|---|

| 公開価格 | 1,040円 | 初値 | 956円 |

| 騰落率 | -8.08% | 倍率 | 0.92倍 |

| 初値売り損益 | -8,400円(956円 - 1,040円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

公募割れ時の株価下落の目安となる引受価額は、956.80円でした。

ナルネットコミュニケーションズの初値予想と予想利益

ナルネットコミュニケーションズの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

870円 ~ 1,040円

※抽選資金:8.7万円 ~ 10.4万円

上限は11.9%下ブレ↓ |

|---|---|

| 初値予想 |

950円 ~ 1,060円※12/5 修正

(0.9倍~1.0倍) |

| 予想利益 | -9,000円~2,000円 |

想定価格と初値予想

| 想定価格 | 1,180円あたり ※抽選資金:11.8万円あたり |

|---|---|

| 初値予想 | 1,100円 ~ 1,210円 (0.9倍~1.0倍) |

| 予想利益 | -8,000円~3,000円 |

初値予想アンケート

ナルネットコミュニケーションズ(5870)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,040円)を基準価格に修正しています。

有効回答:315票 投票期限:2023/12/24 (日) 23:59までナルネットコミュニケーションズの主幹事と幹事証券

ナルネットコミュニケーションズのIPOを取り扱っている証券会社です。

ナルネットコミュニケーションズの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

87.84% | 2,321,200株 | 2,321口 |

| SBI証券 | 1.74% | 45,900株 | 275口 |

| 岡三証券 | 1.74% | 45,900株 | 45口 |

| 岩井コスモ証券 | 1.74% | 45,900株 | 45口 |

| 野村證券 | 1.74% | 45,900株 | 45口 |

| 三菱UFJモルガン・スタンレー証券 | 1.74% | 45,900株 | 45口 |

| 東海東京証券 | 1.74% | 45,900株 | 45口 |

| 安藤証券 | 1.74% | 45,900株 | 45口 |

委託幹事であるマネックス証券と三菱UFJ eスマート証券と岡三オンラインと楽天証券は、委託数が公表されていません。

楽天証券の抽選倍率は、1,441倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

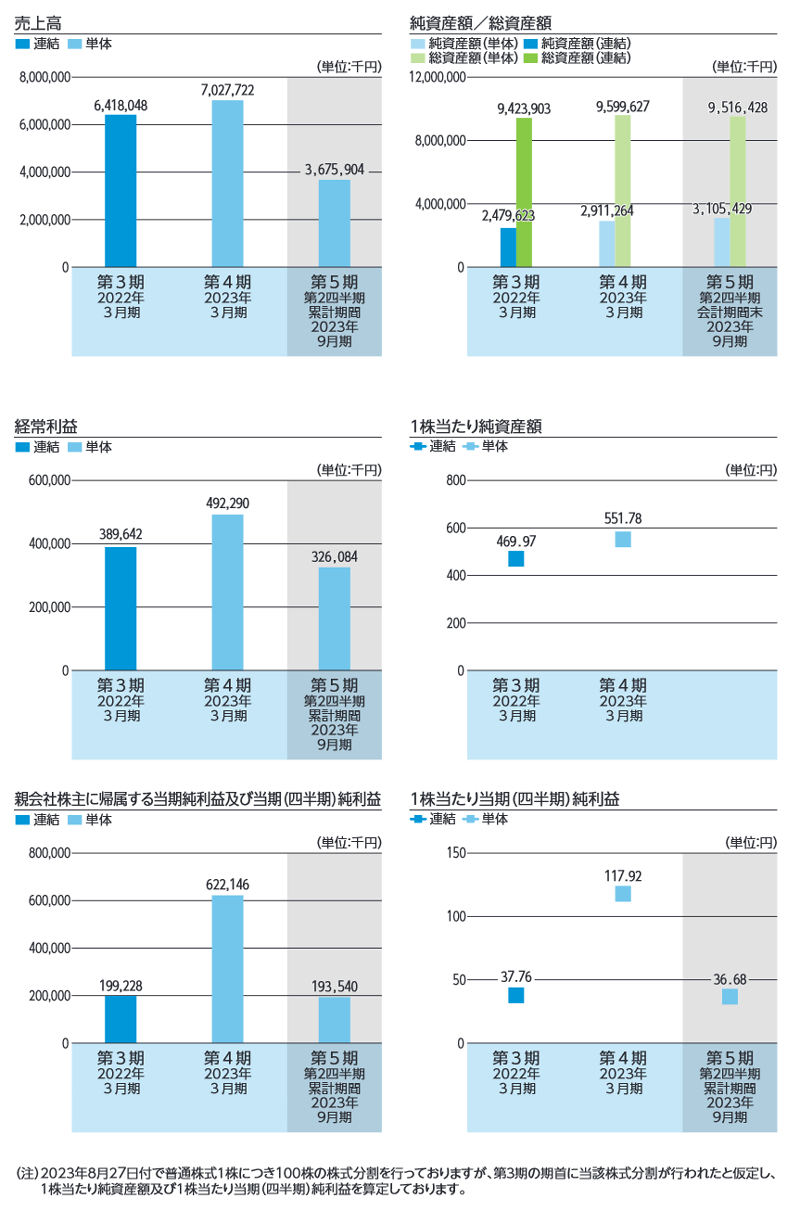

ナルネットコミュニケーションズの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2023年3月 | 2022年3月 | 2021年3月 |

|---|---|---|---|

| 売上高 | 7,027,722 | ― | ― |

| 経常利益 | 492,290 | -73,299 | -68,971 |

| 当期利益 | 622,146 | -107,006 | -70,898 |

| 純資産 | 2,911,264 | 2,287,893 | 2,394,900 |

| 配当金※ | ― | ― | ― |

| EPS※ | 117.92 | -20.28 | -1,343.76 |

| BPS※ | 551.78 | 433.63 | 45,391.49 |

| 前期比(売上高) | ― | ― | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2022年3月 |

|---|---|

| 売上高 | 6,418,048 |

| 経常利益 | 389,642 |

| 当期利益 | 199,228 |

| 純資産 | 2,479,623 |

| EPS※ | 37.76 |

| BPS※ | 469.97 |

| 前期比(売上高) | ― |

ナルネットコミュニケーションズのPERとPBR

公開価格(1,040円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2023年3月 (実績) |

8.82倍 | 1.88倍 | 117.92 | 551.78 |

| 2024年3月 (予想) |

13.68倍 | - | 76.01 | - |

上位株主とロックアップ期間

ナルネットコミュニケーションズの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| ジャフコSV6投資事業有限責任組合 VC |

2,602,096株

47.35%

|

1,793,500株 | 90日/ 1.5倍 |

| Mobility & Maintenance Japan 株式会社 |

1,899,396株

34.56%

|

- | 180日 |

| ジャフコSV6-S投資事業有限責任組合 VC |

650,508株

11.83%

|

448,400株 | 90日/ 1.5倍 |

| JIA1号投資事業有限責任組合 VC |

62,100株

1.13%

|

- | 90日/ 1.5倍 |

| あいぎんベンチャーファンド2号 投資事業有限責任組合 VC |

62,000株

1.12%

|

- | 90日/ 1.5倍 |

| 鈴木 隆志 代表取締役 |

40,000株

0.72%

(40,000)

|

- | |

| 東村 大介 取締役 |

40,000株

0.72%

(40,000)

|

- | |

| 服部 正次 取締役 |

40,000株

0.72%

(40,000)

|

- | |

| 永冶 健 取締役 |

40,000株

0.72%

(40,000)

|

- | |

| 大賀 正寛 従業員 |

15,000株

0.27%

(15,000)

|

- |

- 公開価格は1,040円。ロックアップ解除となる株価(1.5倍)は、1,560円

- 90日のロックアップ期間は、2024年3月23日まで

- 180日のロックアップ期間は、2024年6月21日まで

直近の類似IPOの上場結果

ナルネットコミュニケーションズと同じホットワードのIPOの上場結果です。

「EXIT系」のIPOの直近の結果です。

- 2023/09/12 ライズ・コンサルティングGP…

初値売り損益:0円

(騰落率:0%、倍率:1.00倍) - 2023/08/09 JRC…

初値売り損益:-8,800円

(騰落率:-7.93%、倍率:0.92倍) - 2021/11/19 AB&Company…

初値売り損益:-9,000円

(騰落率:-6.04%、倍率:0.94倍)

ナルネットコミュニケーションズと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:サービス業」の直近のIPO結果です。

- 2023/12/19 エスネットワークス

… 初値売り損益:122,600円

騰落率:167.95%、倍率:2.68倍 - 2023/11/22 バリュークリエーション

… 初値売り損益:130,000円

騰落率:72.63%、倍率:1.73倍 - 2023/10/26 笑美面

… 初値売り損益:56,100円

騰落率:45.24%、倍率:1.45倍 - 2023/10/24 ジャパンM&Aソリューション

… 初値売り損益:91,000円

騰落率:67.91%、倍率:1.68倍 - 2023/10/23 売れるネット広告社

… 初値売り損益:-7,300円

騰落率:-8.02%、倍率:0.92倍

ナルネットコミュニケーションズのIPO分析

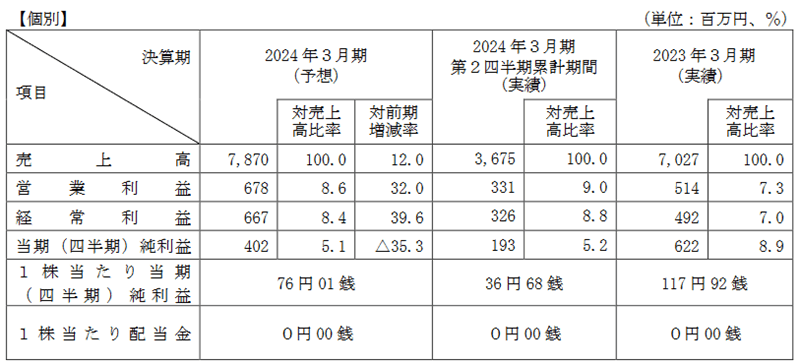

2024年3月期の業績予想(連結)が発表されています。

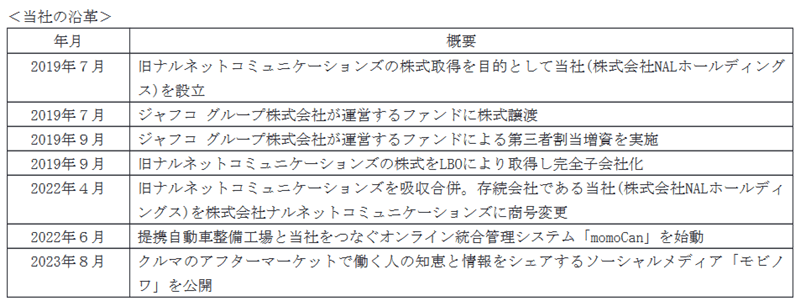

現:株式会社ナルネットコミュニケーションズの実質的な親会社であるジャフコ グル-プ株式会社は旧ナルネットコミュニケーションズの株式取得にあたり取得資金を調達するために2019年9月に株式会社三菱UFJ銀行からの借入によるLBOを実施。2022年4月に合併と商号変更。

IPOとしてはジャフコの売出しIPOという印象でしたが、不祥事を起こしたビッグモーターを伊藤忠が買収して手に入れるのか?も、どうやら同社の今後の業績に関係してくるようです。関連情報のリンクはこちら。

- 伊藤忠と基本合意のビッグモーター 社内向け“緊急動画”で露見した「経営陣と現場の溝」

- 株式会社ナルネットコミュニケーションズへの資本参加について(伊藤忠エネクス株式会社)

買収すればビッグモーターの店舗(約250店舗)が手に入るという大きな魅力が。一方で、かなり致命的な経営を長年続けてきた同社を購入して本当に大丈夫なのか??が問われる、かなり注目度の高い案件となっています。

ナルネットコミュニケーションズのIPOは今のところ、ジャフコの売出し案件と捉えると、初値は弱くなりそうです。今年後半、多くのファンドがEXIT系の売出しIPOを行いましたが、どれも初値はふるわず公募割れとなっていました。

上記の買収関係の報道は気になるものの、すぐに決定する話ではなく、決まってから売買の検討をしてもよさそう。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 2024年3月期の業績予想(前期比)は、売上高 7,870百万円(+12%)、営業利益 678百万円(+32%)

- 【12.5追記】仮条件が11.9%も下振れして決定。ロードショーの反応悪いか?

- 不信感が生じている車両管理及びメンテナンス管理等業務

- ファンドのEXIT感が強い。また、それらの初値の結果が悪い

- オファリングレシオが49.5%と高い(IPOデータ)

- 市場からの吸収金額が27.4億円とやや大きい(IPOデータ)

- 売出比率が97.6%と高い

- 仮条件の上限価格と2024年3月期の予想実績によるPERは13.6倍。前期実績で計算したPERは8.8倍、PBRは1.88倍(PERとPBR)

- 伊藤忠のビッグモーター買収があるのか?

12.5追記。仮条件が想定価格の1,180円より上限価格で11.9%下振れて、870円 ~ 1,040円に。

機関投資家の需要が低いことが予想されるので、初値予想を950円 ~ 1,060円に修正。予想利益は-9,000円~2,000円です。

目論見書の想定仮条件は1,180円。初値予想は1,100円 ~ 1,210円としました。

予想利益は-8,000円~3,000円で、市況によっては公募割れのリスクがあるIPOになります。

カブスルはパスする予定です。IPOの参加の判断は慎重にどうぞ。