M&A総合研究所(9552):IPO上場情報

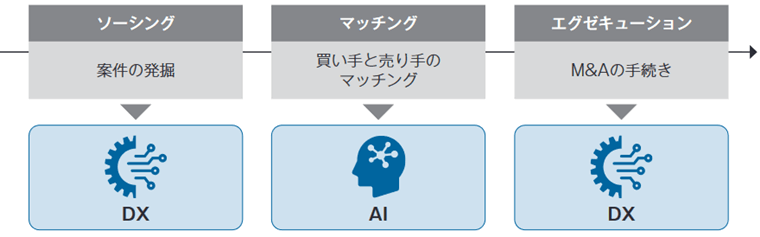

M&A総合研究所は、「AI・DXを駆使したテクノロジーによりM&A業界を変革する。」をビジョンに掲げ、M&A仲介事業を行っている企業です。

AI・DXシステムはすべて自社開発。業務の効率化を推し進めた結果として、業務時間の削減、平均成約期間6.2ヶ月を可能にし、採用上の強みにも。

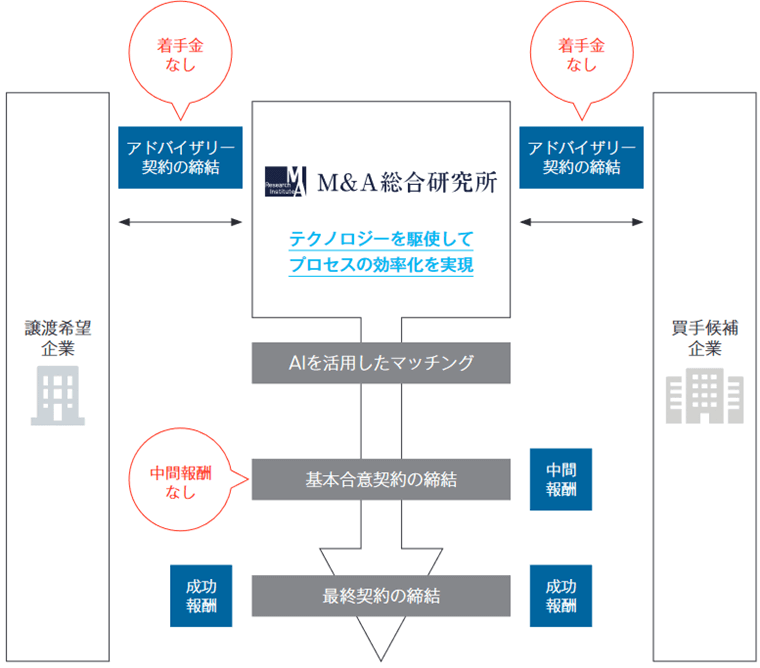

譲渡希望企業、買手候補企業双方とアドバイザリー契約を締結し、M&Aの成約に向けて仲介事業者としてサポート。

譲渡希望企業に対しては着手金、中間報酬を頂かない「完全成功報酬制」の料金体系。

成功報酬は買手候補企業、譲渡希望企業共にあり。

設立は2018年10月。

従業員数は2022年4月末で82名、平均年齢は29.2歳、平均勤続年数は0.9年、平均年間給与は686.8万円。

M&A総合研究所のIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、M&A総合研究所の目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

M&A総合研究所の上場日

M&A総合研究所のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2022/6/13 (月) ~ 6/17 (金) |

||

|---|---|---|---|

| 仮条件 | 1,210円~1,330円 (抽選資金:12.1万円 ~ 13.3万円) | ||

| 当選口数 | 47,838口 | ||

| 発行済株式数 | 18,530,000株 | オファリングレシオ | 25.8% |

| 公募株数 | 50,000株 | 売出株数 | 4,109,900株 |

| 吸収金額 | 63.6億円 | O.A分 | 623,900株 |

| 仮条件決定日 | 6/10 (金) | 公開価格決定日 | 6/20 (月) |

| 購入期間 | 6/21 (火) ~ 6/24 (金) | ||

| 備考 |

【6.10追記】売出株は、1,581,700株から4,109,900株へ変更。OA株は、244,700株から623,900株へ変更。 【6.20追記】売出は、国内3,253,600株、海外856,300株(海外販売の割合 20.8%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

M&A総合研究所の公開価格と初値

| 仮条件 | 1,210円~1,330円 | ||

|---|---|---|---|

| 公開価格 | 1,330円 | 初値 | 2,510円 |

| 騰落率 | 88.72% | 倍率 | 1.89倍 |

| 初値売り損益 | 118,000円(2,510円 - 1,330円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

M&A総合研究所の初値予想と予想利益

M&A総合研究所の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,210円 ~ 1,330円

※抽選資金:12.1万円 ~ 13.3万円

上限は9.9%上ブレ↑ |

|---|---|

| 初値予想 |

1,530円 ~ 1,800円※6/10 修正

(1.2倍~1.4倍) |

| 予想利益 | 2万円~4.7万円 |

想定価格と初値予想

| 想定価格 | 1,210円あたり ※抽選資金:12.1万円あたり |

|---|---|

| 初値予想 | 1,570円 ~ 2,060円 (1.3倍~1.7倍) |

| 予想利益 | 3.6万円~8.5万円 |

初値予想アンケート

M&A総合研究所(9552)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,330円)を基準価格に修正しています。

有効回答:541票 投票期限:2022/6/27 (月) 23:59までM&A総合研究所の主幹事と幹事証券

M&A総合研究所のIPOを取り扱っている証券会社です。

M&A総合研究所の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

96.60% | 4,621,100株 | 4,621口※ |

| SBI証券 | 1.02% | 48,900株 | 293口※ |

| 大和証券 | 0.41% | 19,500株 | 19口※ |

| 楽天証券 | 0.34% | 16,300株 | 163口※ |

| SMBC日興証券 | 0.34% | 16,300株 | 16口※ |

| みずほ証券 | 0.34% | 16,300株 | 16口※ |

| 三菱UFJモルガン・スタンレー証券 | 0.34% | 16,300株 | 16口※ |

| マネックス証券 | 0.14% | 6,500株 | 65口※ |

| 松井証券 | 0.14% | 6,500株 | 45口※ |

| 岩井コスモ証券 | 0.14% | 6,500株 | 6口※ |

| 東海東京証券 | 0.10% | 4,800株 | 4口※ |

| 東洋証券 | 0.07% | 3,200株 | 3口※ |

| あかつき証券 | 0.03% | 1,600株 | 0口※ |

大和コネクト証券のネット抽選分は、1口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券とLINE証券は、委託数が公表されていません。

※海外売出し856,300株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、281倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

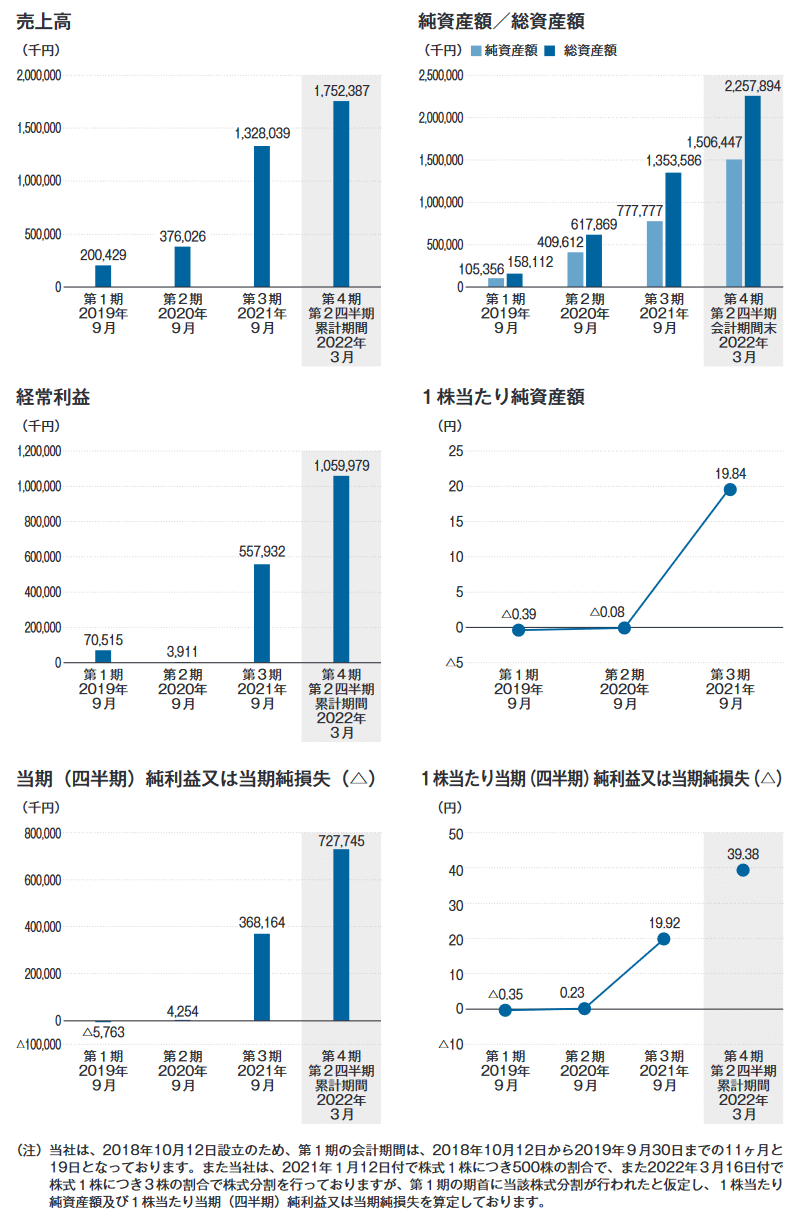

M&A総合研究所の決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2021年9月 | 2020年9月 | 2019年9月 |

|---|---|---|---|

| 売上高 | 1,328,039 | 376,026 | 200,429 |

| 経常利益 | 557,932 | 3,911 | 70,515 |

| 当期利益 | 368,164 | 4,254 | -5,763 |

| 純資産 | 777,777 | 409,612 | 105,356 |

| 配当金※ | ― | ― | ― |

| EPS※ | 19.92 | 0.23 | -528.37 |

| BPS※ | 19.84 | -0.08 | -581.22 |

| 前期比(売上高) | 253.2% | 87.6% | ― |

上位株主とロックアップ期間

M&A総合研究所の上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 佐上 峻作 代表取締役社長 |

15,329,166株

73.82%

|

1,431,700株 | 180日 |

| 株式会社SMBC信託銀行(特定金外信 PKSHA SPARXアルゴリズム1号) |

1,980,000株

9.54%

|

1,683,000株 | 180日 |

| Reo Asset Management1号投資事業有限責任組合 VC |

1,050,000株

5.06%

|

892,500株 | 180日 |

| コタエル信託株式会社(信託口) |

924,000株

4.45%

(924,000)

|

- | 180日 |

| 矢吹 明大 取締役 |

277,440株

1.34%

(277,440)

|

- | 180日 |

| 荻野 光 取締役 |

221,940株

1.07%

(221,940)

|

- | 180日 |

| 辻 亮人 従業員 |

184,800株

0.89%

(184,800)

|

- | |

| 梅田 裕真 |

92,400株

0.44%

|

78,500株 | 180日 |

| 西澤 建造 従業員 |

88,548株

0.43%

(88,548)

|

- | |

| 鎌田 実築 従業員 |

83,484株

0.40%

(83,484)

|

- |

直近の類似IPOの上場結果

M&A総合研究所と同じホットワードのIPOの上場結果です。

「M&A」のIPOの直近の結果です。

M&A総合研究所と市場と業種が同じIPOの上場結果です。

「市場:グロースまたは東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

- 2022/06/27 サンウェルズ

… 初値売り損益:36,000円

騰落率:18.56%、倍率:1.19倍 - 2022/06/24 マイクロ波化学

… 初値売り損益:-5,500円

騰落率:-9.09%、倍率:0.91倍 - 2022/03/30 ギックス

… 初値売り損益:3,000円

騰落率:2.80%、倍率:1.03倍 - 2022/03/28 メンタルヘルステクノロジーズ

… 初値売り損益:25,000円

騰落率:39.68%、倍率:1.40倍 - 2022/02/22 CaSy

… 初値売り損益:65,100円

騰落率:48.22%、倍率:1.48倍

M&A総合研究所のIPO分析

設立は2018年10月。設立したてながら、売上高が非常に伸びています。

ただ 設立したてでデータが少なく、今後の業績については見通しにくいです。

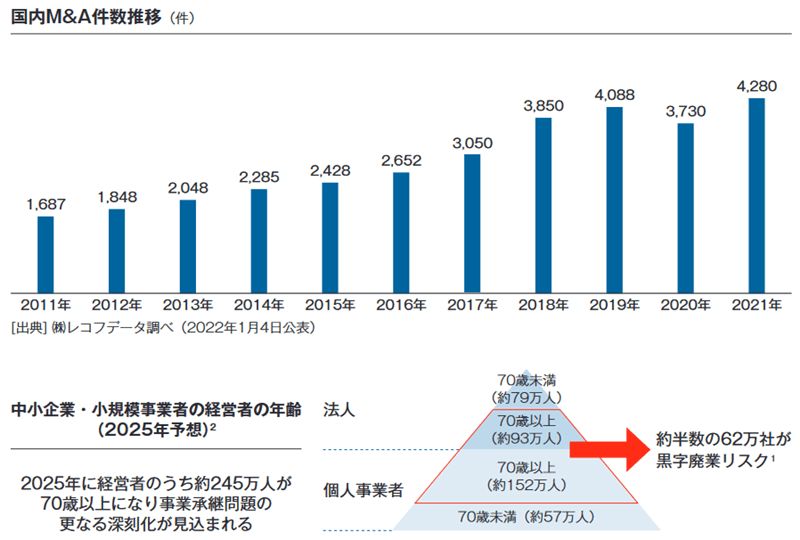

M&A市場は活況。

2025年までに約60万社が黒字廃業の可能性があるそうです。

AI・DXシステムはすべて自社開発。AIアルゴリズムの開発において株式会社PKSHA Technologyと業務提携。

業務の効率化を推し進めた結果として、業務時間の削減、平均成約期間6.2ヶ月を可能に。

ただ、設立から年数が経っておらず、業務効率化の改善度の判断は難しい。

PKSHA Technology(3993)は、アルゴリズムライセンス事業を展開。

AI SaaS事業は絶好調で、株価も他社と比較すると落ちていません。(なぜ詳しいかというと保有しているから笑)

買い手企業に対しては着手金、中間報酬なし。(大手は中間報酬あり)

成功報酬は買い手企業、売り手企業 双方からもらう報酬体系。

成約期間の早さ(平均6.2ヶ月、最短3ヶ月)を考えると、次々に成功報酬が入るので儲かりそうです。

余計なことを言うと、青汁王子が買い手・売り手双方から成功報酬をもらうM&A事業は早期の成約を狙うため、売り手にとっては安い価格で決まる可能性があるとYoutubeで言っておりました。コレ、不動産売買なんかもそうですよね。

前期実績と仮条件の上限で算出したPERは66.8倍。2022年9期の業績予想値だと27.9倍。

売上高がどんどん伸びることを想定すると割安か。

でもM&A事業って案件により売上高の振れ幅でそうで、割安か割高か読みづらいですよねぇ。

AI・DXというIPOで人気のワードが入っておりますが具体的な活用方法は見受けられず、設立が若くて売上高を伸ばしているM&A事業と捉えると良さそうです。

同業他社が多い中で上場企業という社会の信頼性がアップするのは非常にメリットが高く、高齢の経営者にひとつの安心感は与えられるのは強いかな。

IPO的には上場時の市況だけ気になります。

売出株が多いですが、代表の売出株なので問題なさそう。

VCは売り出さず、価格の上昇を見込んでいるのかも。【6.10追記】VCの売出株が大幅に増えました。

6.10追記。上位株主の特定金外信 PKSHA SPARXアルゴリズム1号の売出株は、150,000株の予定から1,683,000株の売出しへ変更。

Reo Asset Management1号投資事業有限責任組合も売出株0株の予定から892,500株の売出しへ。

えーと。仮条件決定のお知らせと共にVCの売出株が増えたんですが・・。

参考までに

新規承認時より売出株が大幅に増え、市場からの調達金額も63億円と大きくなり、需給面が悪化。

評価を一段引き下げて、中立の「B」に変更しました。

評価は下記を考慮して、人気が高い「A」に設定しました。

- 業績が好調(決算情報)

- 2022年9月期の業績予想(前期比)は、売上高2,997百万円(+125.7%)、営業利益1,271百万円(+125.4%)

- 時代にマッチした事業内容。人手不足(後継者問題)を解消する事業

- 上場による知名度アップで、業績への貢献期待

- 同業他社が多い

- 市場からの吸収金額が63.6億円と大きい(吸収金額による実績)

- 6月後半のIPOラッシュによる投資家の資金枯渇

- 現在はグロース市場が軟調ですが、上場日(一ヶ月後)の好転期待

- 設立まもない企業(2018年10月)

- 前期実績のPERは66.8倍。2022年9月期の予想値で計算すると27.9倍

- オファリングレシオが25.8%(オファリングレシオによる実績)

6.10追記。仮条件が想定発行価格(1,210円)より9.9%の上振れ決定(1,210円 ~ 1,330円)したものの、売出株が大幅に増え需給悪化。

初値予想を1,530円 ~ 1,800円に修正。予想利益は2万円~4.7万円です。

目論見書の想定仮条件は1,210円。初値予想は1,570円 ~ 2,060円としました。

予想利益は3.6万円~8.5万円です。

カブスルは幹事証券から積極的に参加します。

落選しても初値の価格次第ではセカンダリーで購入しようと思います。(中長期投資)

ワンポイント

主幹事証券は大手の野村證券。

主幹事はIPOの一連の流れを取りしきる立場にあり、IPOの当選数(割当数)も主幹事が一番多いです。

また、野村證券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。

他にも、平等抽選で資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券、落選しても次回の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの3社だけでIPOに68回当選しています。(全当選数の60.7%)

松井証券はブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

追加の委託幹事として、CONNECTが決まりました。(委託幹事は気づかれないことが多い)

CONNECTは、IPOの取り扱いが2020年12月で認知度がまだ低く、狙い目です!(カブスルは2回当選)

さらに追加の委託幹事としてLINE証券が決まりました。

2021年5月末からIPOの取り扱いを発表したばかり。いまならライバルが少なく、IPO当選の狙い目になります。(カブスルは1回当選)

抽選資金に余裕があれば、岩井コスモ証券や楽天証券、auカブコム証券でも参加しておきたいです。