フレアス(7062):IPO上場情報

フレアスは、在宅医療をサポートする企業としてマッサージ事業を主たる事業としている企業です。

寝たきりなどの理由により歩行困難なため、通院ができず自宅や介護施設において療養生活を余儀なくされている高齢者等の利用者に対して、同社の事業所より利用者の自宅等を訪問して、マッサージサービスを提供しています。

また、疼痛(とうつう)緩和、麻痺した筋肉の改善、リンパ等の浮腫みの改善、関節拘縮の改善及び関節可動域の拡大等の利用者ニーズを踏まえ、利用者の主治医の同意に基づきマッサージサービスを提供しています。

マッサージサービスのほか、保険適用外のサービスであるSPA(スパ)サービスを提供しています。

筋肉ではなく皮膚を対象とした心身の緊張を弛緩させることを目的としたオイルトリートメントサービスとなります。

星野リゾートが運営する宿泊施設「リゾナーレ八ヶ岳」においてSPA(スパ)サービスを提供しています。

日本は、国民の4人に1人以上が65歳以上の高齢者という世界保健機関(WHO)が定義する「超高齢化社会」を迎えております。(内閣府「平成30年版高齢社会白書」)

設立は平成12年7月です。

従業員数は平成31年1月末で631名、平均年齢は41歳、平均勤続年数は4.3年、平均年間給与は354.2万円です。

フレアスのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、フレアスの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

フレアスの上場日

| 上場日 | 2019/3/28(木) | 証券コード | 7062 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | サービス業 |

| Webサイト | - | 単元株 | 100株 |

| Yahoo!ファイナンス | フレアス(7062) | ||

| 時価総額 | 41.6億円(公開価格で計算) 91億円(初値で計算) |

||

フレアスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2019/3/11 (月) ~ 3/15 (金) |

||

|---|---|---|---|

| 仮条件 | 1,650円~1,850円 (抽選資金:16.5万円 ~ 18.5万円) | ||

| 当選口数 | 6,026口 | ||

| 発行済株式数 | 2,250,000株 | オファリングレシオ | 26.7% |

| 公募株数 | 250,000株 | 売出株数 | 274,000株 |

| 吸収金額 | 11.1億円 | O.A分 | 78,600株 |

| 仮条件決定日 | 3/8 (金) | 公開価格決定日 | 3/18 (月) |

| 購入期間 | 3/19 (火) ~ 3/26 (火) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

フレアスの公開価格と初値

| 仮条件 | 1,650円~1,850円 | ||

|---|---|---|---|

| 公開価格 | 1,850円 | 初値 | 4,045円 |

| 騰落率 | 118.65% | 倍率 | 2.19倍 |

| 初値売り損益 | 219,500円(4,045円 - 1,850円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

フレアスの初値予想と予想利益

フレアスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,650円 ~ 1,850円

※抽選資金:16.5万円 ~ 18.5万円

上限は19.4%上ブレ↑ |

|---|---|

| 初値予想 |

2,000円 ~ 2,300円※3/8 修正

(1.1倍~1.2倍) |

| 予想利益 | 1.5万円~4.5万円 |

想定価格と初値予想

| 想定価格 | 1,550円あたり ※抽選資金:15.5万円あたり |

|---|---|

| 初値予想 | 1,700円 ~ 1,950円 (1.1倍~1.3倍) |

| 予想利益 | 1.5万円~4万円 |

フレアスの主幹事と幹事証券

フレアスのIPOを取り扱っている証券会社です。

フレアスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

80.95% | 221,800株 | 221口 |

| SBI証券 | 9.56% | 26,200株 | 183口 |

| 岩井コスモ証券 | 2.85% | 7,800株 | 7口 |

| 岡三証券 | 1.90% | 5,200株 | 5口 |

| いちよし証券 | 1.90% | 5,200株 | 0口 |

| 極東証券 | 0.95% | 2,600株 | 0口 |

| 水戸証券 | 0.95% | 2,600株 | 0口 |

| エース証券 | 0.95% | 2,600株 | 0口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

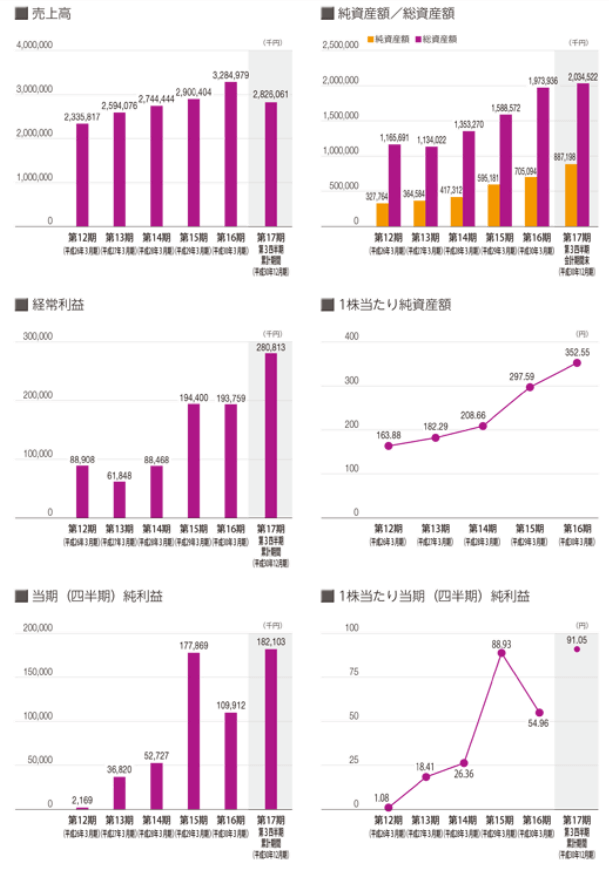

フレアスの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2018年3月 | 2017年3月 | 2016年3月 |

|---|---|---|---|

| 売上高 | 3,284,979 | 2,900,404 | 2,744,444 |

| 経常利益 | 193,759 | 194,400 | 88,468 |

| 当期利益 | 109,912 | 177,869 | 52,727 |

| 純資産 | 705,094 | 595,181 | 417,312 |

| 配当金※ | ― | ― | ― |

| EPS※ | 54.96 | 88.93 | 52,727.93 |

| BPS※ | 352.55 | 297.59 | 417,312.53 |

| 前期比(売上高) | 13.3% | 5.7% | ― |

直近の類似IPOの上場結果

フレアスと同じホットワードのIPOの上場結果です。

「高齢化社会」のIPOの直近の結果です。

- 2018/12/17 ツクイスタッフ…

初値売り損益:140,000円

(騰落率:53.23%、倍率:1.53倍) - 2017/11/28 幸和製作所…

初値売り損益:446,000円

(騰落率:126.70%、倍率:2.27倍) - 2017/10/25 シルバーライフ…

初値売り損益:213,000円

(騰落率:85.20%、倍率:1.85倍) - 2017/03/21 インターネットインフィニティー…

初値売り損益:372,000円

(騰落率:281.82%、倍率:3.82倍) - 2014/03/26 CYBERDYNE…

初値売り損益:481,000円

(騰落率:130%、倍率:2.30倍)

フレアスと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

- 2019/03/20 ギークス

… 初値売り損益:97,000円

騰落率:50.26%、倍率:1.50倍 - 2019/03/19 コプロHD

… 初値売り損益:30,500円

騰落率:14.59%、倍率:1.15倍 - 2019/02/28 フロンティアインターナショナル

… 初値売り損益:30,500円

騰落率:12.66%、倍率:1.13倍 - 2019/02/22 識学

… 初値売り損益:275,000円

騰落率:152.78%、倍率:2.53倍 - 2018/12/25 ベルトラ

… 初値売り損益:13,000円

騰落率:33.85%、倍率:1.34倍

フレアスのIPO分析

日本は、国民の4人に1人以上が65歳以上の高齢者という世界保健機関(WHO)が定義する「超高齢化社会」を迎えております。(内閣府「平成30年版高齢社会白書」)

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績が好調。

- 高齢化社会に向けて介護関連事業は社会的意義が高いこと。

- 市場からの調達金額が9.3億円と小さい。

- 同日に3社が上場。

- 3月の上場ラッシュによる資金枯れ。

3.8 追記。仮条件が想定より上振れ決定(1,650円 ~ 1,850円)に伴い、初値予想を2,000円 ~ 2,300円に修正しました。

予想利益は15,000円~45,000円としました。

目論見書の想定仮条件は1,550円。初値予想は1,700円 ~ 1,950円としました。

予想利益は15,000円~40,000円です。

IPOの内容としては地味な事業ですが、社会的意義が大きい事業です。

業績も好調ですが配当実績はありません。

公募割れリスクは低くなりそうですので幹事証券のブックビルディングに参加して当選を狙いましょう。

ワンポイント

主幹事はSMBC日興証券。

主幹事はIPOの一連の流れを取りしきる立場にあり、IPOの当選数(割当数)も主幹事が一番多いです。

また、SMBC日興証券は資金量に左右されない「公平抽選」を採用していますので当選確率は一緒です。

1人1票の公平抽選で当選を目指す!

管理人は18回 IPOに当選しています。(IPO実績)