Finatextホールディングス(4419):IPO上場情報

Finatextホールディングスは、証券・保険ビジネス向けクラウド基幹システムの提供及びデータ解析・ サービス開発支援を行っている企業です。

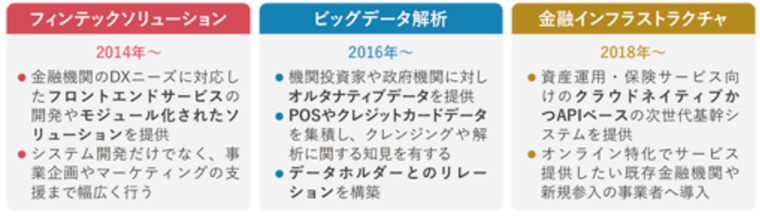

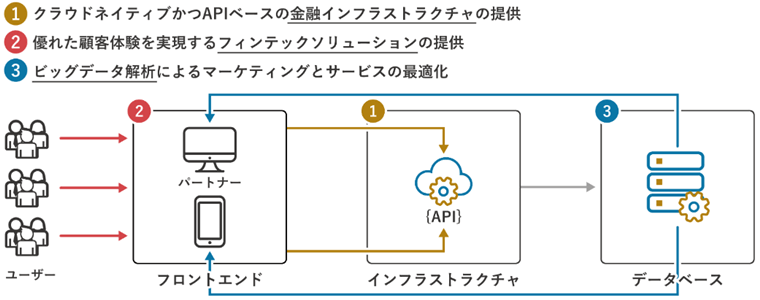

同社および連結子会社7社で構成。以下の3つの事業を展開。

金融インフラストラクチャ事業およびビッグデータ解析事業が売上高の成長を牽引。

金融インフラストラクチャ事業

金融サービスを運営するのに必要となる複雑な基幹システムを、クラウド上でSaaS型のシステムとして、顧客に提供。

証券インフラストラクチャビジネスは、第一種金融商品取引業者及び投資運用業者である株式会社スマートプラスが、証券インフラストラクチャ「BaaS」の運営及びパートナー企業への提供を行っており、初期導入時のシステム開発費、月次の定額利用料、証券売買取引に伴う従量課金収益を基本収益として受領。

BaaSは、証券サービスの構築に必要となる多様な外部連携を全てクラウド上で管理することで、パートナー企業は、独自開発時に比べ、初期投資額を最大80~90%削減することができ、企画からサービス開始までの期間も半分以下に短縮することが可能である点が特徴です。

保険インフラストラクチャビジネスは、株式会社Finatextが、保険インフラストラクチャ「Inspire」の開発及び保守を行い、初期導入時のシステム開発費用、月次の定額利用料、保険料収入に伴う従量課金収益を基本収益として受領。また、少額短期保険業者であるスマートプラス少額短期保険株式会社が、保険インフラストラクチャ「Inspire」を利用してパートナー企業とともに少額短期保険を提供し、保険料収入を受領。

フィンテックソリューション事業

金融機関向けにデジタルトランスフォーメーションおよびデジタルマーケティングの支援。

ソリューションビジネスとして、金融機関に対して、デジタルトランスフォーメーションの支援を行うことで、主に開発委託費やサービス維持運営費を受領。

マーケティングビジネスとして、PCやスマートフォンを通じて、潜在層ユーザーにアクセスしたい金融機関の販促活動を支援することで、送客ユーザー数等に応じて広告掲載料を受領。

| サービス名 | 概要 |

|---|---|

| あすかぶ! | 株式投資のデモトレ及び学習コンテンツの提供 |

| かるFX | FX投資のデモトレ及び学習コンテンツの提供 |

| Money Freek | 保険商品に関する情報の提供 |

| トレダビ | 株式投資のデモトレ及び学習コンテンツの提供 |

ビッグデータ解析事業

ビッグデータを保有する企業のデータ利活用の促進を支援しており、「データライセンスビジネス」と「データ解析支援ビジネス」で構成。

データライセンスビジネスは、ビッグデータを保有する企業のデータを解析し、解析結果をライセンスとして外部に販売することでデータラ イセンス料を受領。

データ解析支援ビジネスは、金融機関や事業会社に対して、保有するビッグデータを活用したマーケティングやサービス改善、業務効率向 上の支援を行い、開発委託費等を受領。

同社グループは、3つのセグメントの事業提供を行う子会社が存在することで、金融インフラストラクチャの開発・運用のみならず、ウェブ・モバイルサービスの企画・開発及びデータ解析も組み合わせて提供することが可能な体制となっています。

設立は2013年12月。

同社の従業員数は2021年9月末で13名、平均年齢は45.5歳、平均勤続年数は2.8年、平均年間給与は640.4万円。

グループは同社と連結子会社7社で構成。

Finatext HDのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、Finatext HDの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

Finatextホールディングスの上場日

| 上場日 | 2021/12/22(水) | 証券コード | 4419 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | Finatextホールディングス(4419) | ||

| 時価総額 | 628.9億円(公開価格で計算) 482.7億円(初値で計算) |

||

Finatextホールディングスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/12/6 (月) ~ 12/10 (金) |

||

|---|---|---|---|

| 仮条件 | 1,100円~1,290円 (抽選資金:11万円 ~ 12.9万円) | ||

| 当選口数 | 177,969口 | ||

| 発行済株式数 | 48,754,628株 | オファリングレシオ | 36.5% |

| 公募株数 | 2,800,000株 | 売出株数 | 12,675,700株 |

| 吸収金額 | 229.5億円 | O.A分 | 2,321,200株 |

| 仮条件決定日 | 12/3 (金) | 公開価格決定日 | 12/13 (月) |

| 購入期間 | 12/15 (水) ~ 12/20 (月) | ||

| 備考 |

【12.13追記】売出は、国内5,705,400株、海外6,970,300株(海外販売の割合 55.0%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

Finatextホールディングスの公開価格と初値

| 仮条件 | 1,100円~1,290円 | ||

|---|---|---|---|

| 公開価格 | 1,290円 | 初値 | 990円 |

| 騰落率 | -23.26% | 倍率 | 0.77倍 |

| 初値売り損益 | -30,000円(990円 - 1,290円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

公募割れ時の株価下落の目安となる引受価額は、1,193.25円でした。

Finatextホールディングスの初値予想と予想利益

Finatextホールディングスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 | 1,100円 ~ 1,290円 ※抽選資金:11万円 ~ 12.9万円 |

|---|---|

| 初値予想 |

1,260円 ~ 1,310円※12/3 修正

(1.0倍~1.0倍) |

| 予想利益 | -3,000円~2,000円 |

想定価格と初値予想

| 想定価格 | 1,290円あたり ※抽選資金:12.9万円あたり |

|---|---|

| 初値予想 | 1,300円 ~ 1,390円 (1.0倍~1.1倍) |

| 予想利益 | 1,000円~1万円 |

初値予想アンケート

Finatextホールディングス(4419)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,290円)を基準価格に修正しています。

有効回答:350票 投票期限:2021/12/21 (火) 23:59までFinatextホールディングスの主幹事と幹事証券

FinatextホールディングスのIPOを取り扱っている証券会社です。

| 主幹事証券 | |

|---|---|

| 引受幹事証券 |

|

| 委託幹事証券 | |

| 備考 | 従来型株取引手数料を無料の「STREAM(ストリーム)」より、初のIPO取り扱いが決まりました。 |

Finatextホールディングスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 大和証券 |

73.91% | 13,154,500株 | 13,154口※ |

| 主幹事 三菱UFJモルガン・スタンレー証券 |

24.35% | 4,333,100株 | 4,333口※ |

| 松井証券 | 0.43% | 77,300株 | 541口※ |

| 楽天証券 | 0.39% | 69,600株 | 696口※ |

| あかつき証券 | 0.39% | 69,600株 | 0口※ |

| マネックス証券 | 0.26% | 46,400株 | 464口※ |

| 岩井コスモ証券 | 0.26% | 46,400株 | 46口※ |

大和コネクト証券のネット抽選分は、1,315口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券とSTREAM(ストリーム)は、委託数が公表されていません。

※海外売出し6,970,300株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、26倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

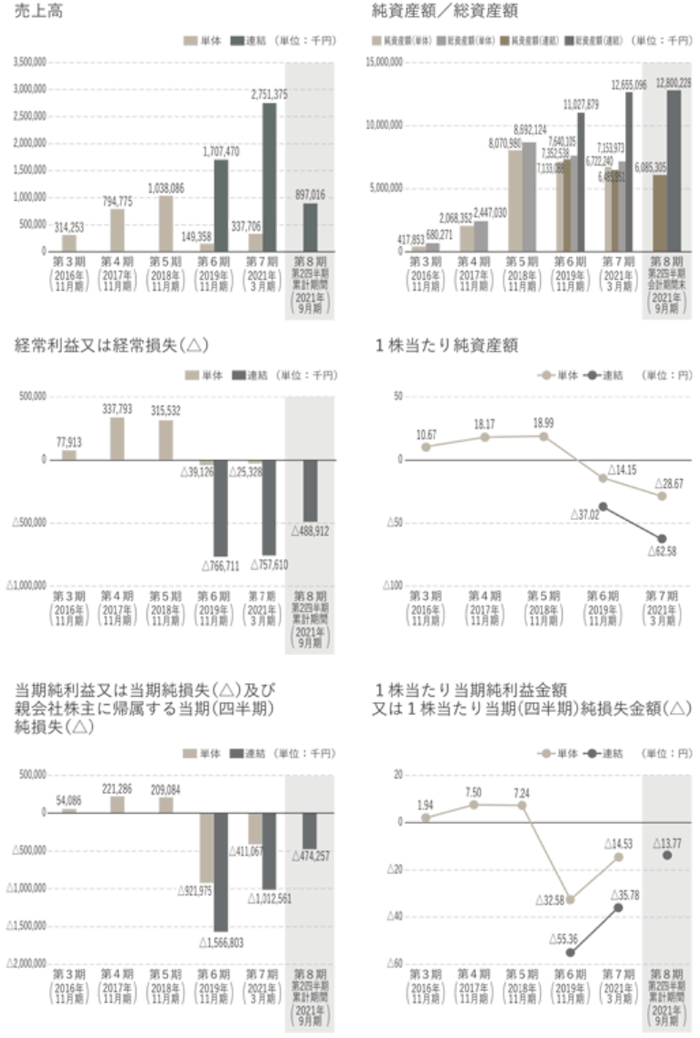

Finatextホールディングスの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2021年3月 | 2019年11月 | 2018年11月 |

|---|---|---|---|

| 売上高 | 337,706 | 149,358 | 1,038,086 |

| 経常利益 | -25,328 | -39,126 | 315,532 |

| 当期利益 | -411,067 | -921,975 | 209,084 |

| 純資産 | 6,722,240 | 7,133,088 | 8,070,980 |

| 配当金※ | ― | ― | ― |

| EPS※ | -14.53 | -32.58 | 7.24 |

| BPS※ | -28.67 | -14.15 | 18.99 |

| 前期比(売上高) | 126.1% | -85.6% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2021年3月 | 2019年11月 |

|---|---|---|

| 売上高 | 2,751,375 | 1,707,470 |

| 経常利益 | -757,610 | -766,711 |

| 当期利益 | -1,012,561 | -1,566,803 |

| 純資産 | 6,485,951 | 7,352,538 |

| EPS※ | -35.78 | -55.36 |

| BPS※ | -62.58 | -37.02 |

| 前期比(売上高) | 61.1% | ― |

上位株主とロックアップ期間

Finatextホールディングスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 林 良太 代表取締役 |

19,109,330株

38.12%

(821,700)

|

- | 180日 |

| auフィナンシャルホールディング ス株式会社 |

6,406,685株

12.78%

|

3,203,300株 | 180日 |

| UTEC3号投資事業有限責任組合 VC |

5,794,658株

11.56%

|

3,863,100株 | 180日 |

| ジャフコSV5共有投資事業有限責 任組合 VC |

5,003,482株

9.98%

|

3,239,300株 | 180日 |

| 伊藤 祐一郎 取締役 |

1,797,874株

3.59%

(1,214,524)

|

- | 180日 |

| 伊藤 英佑 |

1,719,000株

3.43%

(1,719,000)

|

- | 継続保有 180日 |

| 株式会社GCIキャピタル |

1,430,625株

2.85%

|

143,100株 | 180日 |

| ジャフコSV5スター投資事業有限 責任組合 VC |

1,250,000株

2.49%

|

809,300株 | 180日 |

| 渡辺 努 |

1,198,800株

2.39%

|

300,000株 | 180日 |

| 戸田 真史 取締役 |

1,122,220株

2.24%

(422,200)

|

- | 180日 |

直近の類似IPOの上場結果

Finatextホールディングスと同じホットワードのIPOの上場結果です。

「BaaS」のIPOの直近の結果です。

Finatextホールディングスと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2021/12/20 JDSC

… 初値売り損益:100円

騰落率:0.06%、倍率:1.00倍 - 2021/12/20 グローバルセキュリティエキスパート

… 初値売り損益:122,000円

騰落率:43.57%、倍率:1.44倍 - 2021/12/16 ブロードエンタープライズ

… 初値売り損益:21,500円

騰落率:7.71%、倍率:1.08倍 - 2021/12/16 True Data

… 初値売り損益:3,000円

騰落率:1.35%、倍率:1.01倍 - 2021/12/10 フレクト

… 初値売り損益:326,000円

騰落率:127.84%、倍率:2.28倍

FinatextホールディングスのIPO分析

まぁ、事業内容的にはマザーズ市場ですよね~。

でも・・・調達金額が229.5億円とバカでかいですね。

いつもの、将来性に期待!業績(黒字化)はこれから!IPOの内容的には厳しい!の、評価をつけるのに悩ましいIPOです(涙)

株主には日本経済新聞社も。(11番目だった)

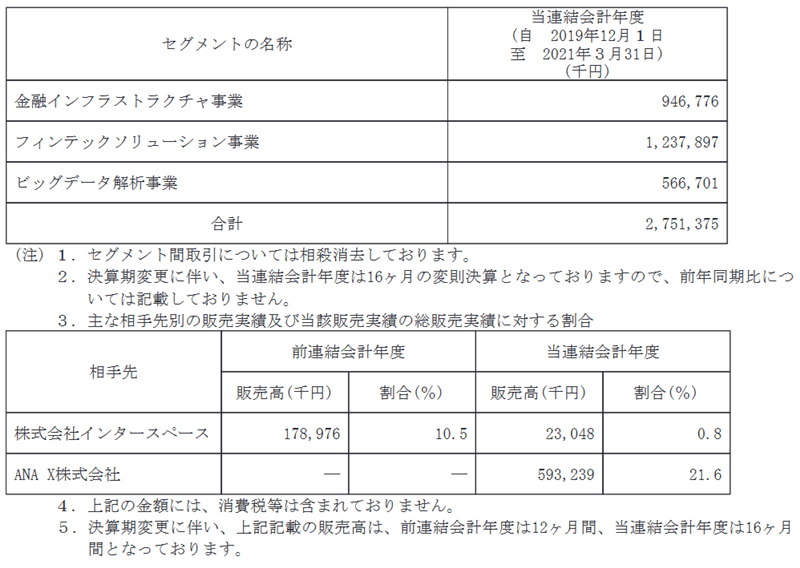

3つの事業の販売実績です。見事な収益3本柱!

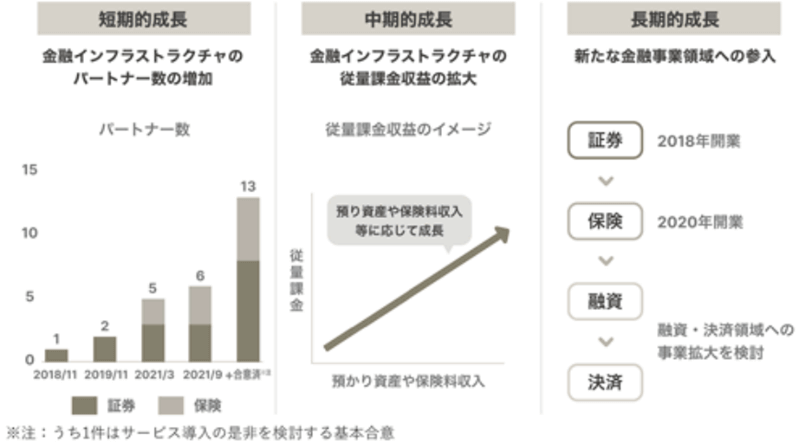

同社グループの3つの成長戦略です。

親引け(IPO株の販売先を指定すること)にGICが入っておりますが、シンガポール政府系の投資ファンドのようです。

個人的には注目していますし、おそらく株式市場関係者の注目度も高いと思いますが、11/5に上場したPhotosynthの結果(初値が-6%)も考慮して、初値予想は低めにつけました。

仮条件の価格や海外販売分、IPO市況を考慮して、評価と初値予想を変更する可能性は高いです。

【12.13追記】海外販売比率は55%に決まりました。個人的に思ったよりは海外に回らなかったなぁという印象です。

当選しました!

12.14追記。CONNECTとSTREAMで100株ずつ当選しました!ブログ

2021年は7回目の当選。一家では12回目の当選です。

IPO当選実績

参考までに

【12.3追記】評価をCに変更しました。

評価は下記を考慮して、中立の「B」に設定しましたが、評価「C」と悩みました。

- 知名度が高い。

- 時代にマッチした事業内容で将来性あり。

- グローバルオファリング(海外販売)あり。海外販売比率は55%。

- 市場からの吸収金額が229.5億円と非常に大きい。(吸収金額による実績)

- オファリングレシオが36.5%と高い。(オファリングレシオによる実績)

- 連結の売上高は好調。ただし、経常赤字。

- 初値が-6%となったPhotosynthの結果も考慮。

- 12月はIPOが多く、選別される可能性あり。

- 同日に4社が上場。資金枯れも懸念。

- ベンチャーキャピタルの保有株が多いが、上場時に売り出し。期間ロックアップもあり。

12.3追記。仮条件が1,100円~1,290円に決定。(想定価格の1,290円が上限でやや弱気)

初値予想を1,260円 ~ 1,310円に修正。予想利益を-3,000円~2,000円としました。

また、評価を「B」から「C」に一段、引き下げました。

目論見書の想定仮条件は1,290円。初値予想は1,300円 ~ 1,390円としました。

予想利益は1,000円~1万円で、市況によっては公募割れのリスクがあるIPOになります。

カブスルは個人的に注目しており、ブックビルディングに積極参加する予定ですが、吸収金額が大きいIPOは公募割れがでておりますので、参加には注意が必要です。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券や、抽選資金の必要ない松井証券などで参加します。

追加の委託幹事として、CONNECTが決まりました。(委託幹事は気づかれないことが多い)

CONNECTは、IPOの取り扱いが2020年12月で認知度がまだ低く、狙い目です!(カブスルは1回当選)

Finatextホールディングスの子会社で証券事業を行うスマートプラスの「ストリーム(STREAM)」もIPOを取り扱う予定です。目論見書に載らない委託幹事でチェックしている人も少なく、超穴場の証券会社です。

いまなら最大で5,000円相当の株がもらえる株ロトキャンペーンをやっています。

追加の委託幹事として、auカブコム証券も決まりました。