THECOO(ザクー)(4255):IPO上場情報

THECOO(ザクー)は、一般ユーザー向けのファンコミュニティプラットフォーム「Fanicon」の提供を行う「Fanicon事業」および、クライアント企業向けにインフルエンサーを用いたマーケティング施策支援やオンライン広告コンサルティングを行う「法人セールス事業」を展開している企業です。

Fanicon事業

Faniconは、アイコンの活動を、彼らとファンが一緒に盛り上げていく会員制のファンコミュニティアプリです。

アイコンとは、アーティスト、インフルエンサー、タレントなど、ファンコミュニティのオーナーであり、ファンの熱量の対象となるもの。

サブスクリプション型の月額料金や購入されたポイントの利用分の売上が収益。

法人セールス事業

インフルエンサーを用いたマーケティング施策の実施支援や、クライアント企業に対してオンラインマーケティングに関する支援を提供。

想定価格が7,180円(抽選資金:71.8万円)の値がさ株。IPOのポイントもチェックしてみてください。

設立は2014年1月。

従業員数は2021年10月末で91名、平均年齢は32.9歳、平均勤続年数は2.3年、平均年間給与は562.4万円。

THECOOのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、THECOOの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

THECOO(ザクー)の上場日

| 上場日 | 2021/12/22(水) | 証券コード | 4255 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | THECOO(ザクー)(4255) | ||

| 時価総額 | 145.5億円(公開価格で計算) 123.3億円(初値で計算) |

||

THECOO(ザクー)のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/12/6 (月) ~ 12/10 (金) |

||

|---|---|---|---|

| 仮条件 | 7,000円~7,200円 (抽選資金:70万円 ~ 72万円) | ||

| 当選口数 | 5,758口 | ||

| 発行済株式数 | 2,021,355株 | オファリングレシオ | 28.4% |

| 公募株数 | 200,000株 | 売出株数 | 300,700株 |

| 吸収金額 | 41.4億円 | O.A分 | 75,100株 |

| 仮条件決定日 | 12/3 (金) | 公開価格決定日 | 12/13 (月) |

| 購入期間 | 12/14 (火) ~ 12/17 (金) | ||

| 備考 |

【12.13追記】売出は、国内134,400株、海外166,300株(海外販売の割合 55.3%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

THECOO(ザクー)の公開価格と初値

| 仮条件 | 7,000円~7,200円 | ||

|---|---|---|---|

| 公開価格 | 7,200円 | 初値 | 6,100円 |

| 騰落率 | -15.28% | 倍率 | 0.85倍 |

| 初値売り損益 | -110,000円(6,100円 - 7,200円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

公募割れ時の株価下落の目安となる引受価額は、6,624.00円でした。

THECOO(ザクー)の初値予想と予想利益

THECOO(ザクー)の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

7,000円 ~ 7,200円

※抽選資金:70万円 ~ 72万円

上限は0.3%上ブレ↑ |

|---|---|

| 初値予想 |

6,780円 ~ 7,320円※12/3 修正

(0.9倍~1.0倍) |

| 予想利益 | -4.2万円~1.2万円 |

想定価格と初値予想

| 想定価格 | 7,180円あたり ※抽選資金:71.8万円あたり |

|---|---|

| 初値予想 | 6,800円 ~ 7,380円 (0.9倍~1.0倍) |

| 予想利益 | -3.8万円~2万円 |

初値予想アンケート

THECOO(ザクー)(4255)の初値予想アンケートに、ご協力をお願いします。

公開価格(7,200円)を基準価格に修正しています。

有効回答:159票 投票期限:2021/12/21 (火) 23:59までTHECOO(ザクー)の主幹事と幹事証券

THECOO(ザクー)のIPOを取り扱っている証券会社です。

THECOO(ザクー)の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

60.02% | 345,600株 | 345口※ |

| 主幹事 大和証券 |

30.43% | 175,200株 | 175口※ |

| 野村證券 | 4.34% | 25,000株 | 25口※ |

| いちよし証券 | 1.74% | 10,000株 | 1口※ |

| SBI証券 | 0.87% | 5,000株 | 30口※ |

| マネックス証券 | 0.43% | 2,500株 | 25口※ |

| 楽天証券 | 0.43% | 2,500株 | 25口※ |

| 松井証券 | 0.43% | 2,500株 | 17口※ |

| 東洋証券 | 0.43% | 2,500株 | 2口※ |

| 極東証券 | 0.43% | 2,500株 | 0口※ |

| あかつき証券 | 0.43% | 2,500株 | 0口※ |

大和コネクト証券のネット抽選分は、17口あたりが想定されます。(大和証券の約1%)

委託幹事であるSBIネオトレード証券は、委託数が公表されていません。

※海外売出し166,300株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、737倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

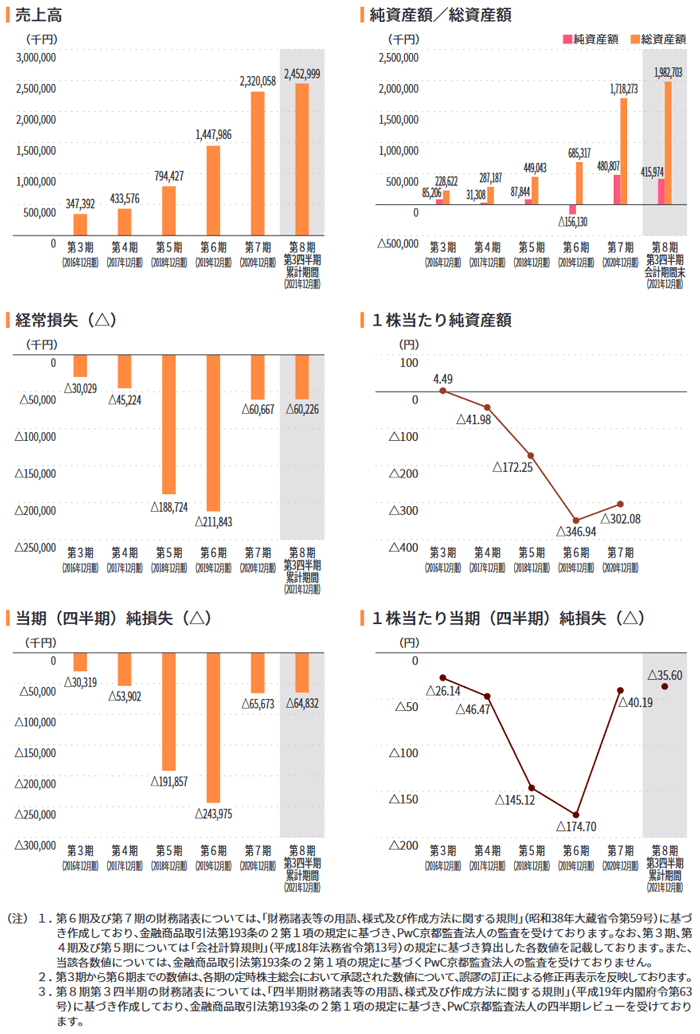

THECOO(ザクー)の決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年12月 | 2019年12月 | 2018年12月 |

|---|---|---|---|

| 売上高 | 2,320,058 | 1,447,986 | 794,427 |

| 経常利益 | -60,667 | -211,843 | -188,724 |

| 当期利益 | -65,673 | -243,975 | -191,857 |

| 純資産 | 480,807 | -156,130 | 87,844 |

| 配当金※ | ― | ― | ― |

| EPS※ | -40.19 | -174.70 | -145.12 |

| BPS※ | -302.08 | -346.94 | -172.25 |

| 前期比(売上高) | 60.2% | 82.3% | ― |

上位株主とロックアップ期間

THECOO(ザクー)の上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 株式会社ハイアンドドライ |

419,000株

20.96%

|

- | 180日 |

| YJ2号投資事業組合 VC |

184,970株

9.25%

|

71,000株 | 180日/ 1.5倍 |

| 平良 真人 代表取締役 |

142,200株

7.11%

|

30,000株 | 180日 |

| NVCC8号投資事業有限責任組合 VC |

117,750株

5.89%

|

28,500株 | 180日/ 1.5倍 |

| 武井 哲也 |

102,000株

5.10%

|

20,000株 | 180日 |

| NVCC7号投資事業有限責任組合 VC |

100,000株

5.00%

|

50,000株 | 180日/ 1.5倍 |

| D4V1号投資事業有限責任組合 VC |

90,303株

4.52%

|

30,000株 | 180日/ 1.5倍 |

| 原田 潤 |

90,000株

4.50%

(90,000)

|

- | |

| HSアセットマネジメント株式会社 |

71,200株

3.56%

|

- | 180日 |

| DX Ventures株式会社 |

71,200株

3.56%

|

- | 180日 |

株式会社ハイアンドドライは、代表取締役の資産管理会社。

HSアセットマネジメント株式会社は、同社取締役の資産管理会社。

直近の類似IPOの上場結果

THECOO(ザクー)と市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2021/12/20 JDSC

… 初値売り損益:100円

騰落率:0.06%、倍率:1.00倍 - 2021/12/20 グローバルセキュリティエキスパート

… 初値売り損益:122,000円

騰落率:43.57%、倍率:1.44倍 - 2021/12/16 ブロードエンタープライズ

… 初値売り損益:21,500円

騰落率:7.71%、倍率:1.08倍 - 2021/12/16 True Data

… 初値売り損益:3,000円

騰落率:1.35%、倍率:1.01倍 - 2021/12/10 フレクト

… 初値売り損益:326,000円

騰落率:127.84%、倍率:2.28倍

THECOO(ザクー)のIPO分析

創業者であり代表取締役の平良氏がグーグル合同会社で広告営業チームを統括していたことから、同社はオンラインマーケティングを支援するオンライン広告事業としてスタート。

その過程で、クライアントからYouTuberを使ってのプロモーションをしたいとの要望があり、YouTuberやインスタグラマーなどのインフルエンサーを用いたマーケティング施策支援である「インフルエンサーセールス事業」を開始して成長。

主要顧客はソニーネットワークコミュニケーションズ株式会社。

デジタルライブエンターテインメントの市場規模は、2020年は140億円、2021年は前年比2倍以上の314億円、2022年は492億と予測。

(デジタルライブエンターテインメント市場規模予測2020年-2024年)

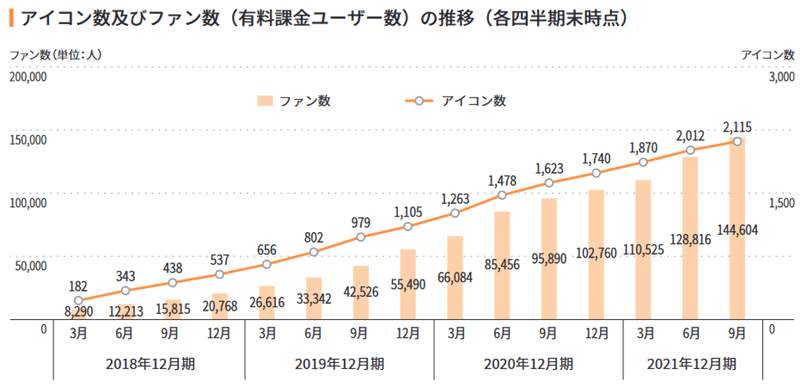

アイコン数及びファン数(有料課金ユーザー数)の推移。

ARPU(1ファンあたりの平均売上金額)は、2021年12月期第3四半期で1,246円。

まだ投資段階で、2021年12月期においても営業損失を計上予定。

想定価格が7,180円(抽選資金:71.8万円)の値がさ株。

この値付けは、昨今の「日本の初値は、海外に比べると高いぞ」という問題に対してつけた価格のように思えます。

- 公開価格が低く抑えられることにより、発行体の企業や出資した事業者に入る資金が小さくなる

- その一方で、安い公開価格で買えた人は、高くなった初値で売却できる(証券会社が顧客に割当)

よって、公開価格を高く(発行体の希望通りに)設定すれば、初値が高くつきすぎることはないだろう!ということのようです。

個人的には、上場直後は投機的な短期資金も入るので、公開価格だけの問題じゃないと思っていますが。

なお、この問題について詳しく説明されているのが下記の記事になります。

スタートアップのIPO時における価格設定の問題点について

公開価格を発行体の希望通りの価格に設定した場合、どのような初値がつくのかには非常に興味があります!

ちなみに、IPOラッシュ時の最中のこの価格は、一般の人には抽選資金を用意するのが難しく、個人のブックビルディング参加を抑える効果?もありそうです。(抽選のライバルが減る)

個人的に思うのはアーティストなどとファンを結びつける事業内容なので、個人投資家を増やし、株主優待でも実施したほうが良さそうなのにと思ってしまいました。同社の事業内容は競合も見受けられます。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 上場による知名度アップで、業績への貢献期待。

- グローバルオファリング(海外販売)あり。海外販売比率は55.3%。

- 代表の平良氏はForbes JAPANの日本の企業家 TOP20に選ばれる。

- 業績は先行投資時期で赤字。2021年12月期も経常損失予定。

- 2021年12月期の業績予想は、売上高3,392百万円、営業損失111百万円で、売上増・減益。

- 市場からの吸収金額が41.3億円とやや大きい。(吸収金額による実績)

- オファリングレシオが28.4%とやや高い。(オファリングレシオによる実績)

- 同日に4社が上場。上場ラッシュによる資金枯れも。

- 12月はIPOが多く、選別される可能性あり。

- ベンチャーキャピタルの保有株が多く、公開価格の1.5倍でロックアップ解除(売り圧力)。

- コロナ禍において影響をうける事業内容。

- 株価が高い値嵩株。価格が上下に大きく振れやすく、利ザヤ狙いの投資家に人気あり。

12.3追記。仮条件が想定発行価格(7,180円)より0.3%と微妙な上振れ決定(7,000円 ~ 7,200円)しましたが、IPOラッシュの最中の上場はやはりキツイと思い、予想利益を引き下げました。初値予想を6,780円 ~ 7,320円に修正。予想利益は-4.2万円~1.2万円です。

正直、どっちに転ぶのか分かりません!

どっちに転んでも超ネガサ株なので、損益の振れ幅は大きいです。

目論見書の想定仮条件は7,180円。初値予想は6,800円 ~ 7,380円としました。

予想利益は-3.8万円~2万円で、市況によっては公募割れのリスクがあるIPOになります。

上場日の相場環境により、利益にも損失にもなりそうなIPO。

また、この分野の成長性に期待するかどうかでも投資判断は分かれそうです。難しい・・。そもそも資金余っているかな。

IPOに参加する場合、平等抽選で資金力に左右されない当選が期待できるマネックス証券や、落選しても次回の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに43回当選しています。(全当選数の44.3%)

野村證券と松井証券はブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

大和証券が主幹事となっていますので、委託幹事としてCONNECTも決まりました。(委託幹事は気づかれないことが多い)

CONNECTは、IPOの取り扱いが2020年12月で認知度がまだ低く、狙い目です!(カブスルは1回当選)