ココナラ(4176):IPO上場情報

ココナラは、知識・スキル・経験を商品化して「EC のように売買できる」マッチングプラットフォームを提供している企業です。

「得意を売り買いココナラ」のCMでもおなじみ。

(Webサイトより)

自分の知識や経験が誰かのために役立てられ、またそれによる報酬を得られます。

出品者と購入者が利用しやすいプラットフォームを提供し、手数料を得ています。

設立は2011年7月。

従業員数は2020年12月末で110名、平均年齢は35.2歳、平均勤続年数は1.9年、平均年間給与は613.4万円。

ココナラのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ココナラの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ココナラの上場日

ココナラのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/3/4 (木) ~ 3/10 (水) |

||

|---|---|---|---|

| 仮条件 | 1,000円~1,200円 (抽選資金:10万円 ~ 12万円) | ||

| 当選口数 | 139,059口 | ||

| 発行済株式数 | 21,474,000株 | オファリングレシオ | 64.7% |

| 公募株数 | 1,000,000株 | 売出株数 | 11,092,900株 |

| 吸収金額 | 166.8億円 | O.A分 | 1,813,000株 |

| 仮条件決定日 | 3/3 (水) | 公開価格決定日 | 3/11 (木) |

| 購入期間 | 3/12 (金) ~ 3/17 (水) | ||

| 備考 |

【3.11追記】売出は、国内3,291,500株、海外7,801,400株(海外販売の割合 70.3%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ココナラの公開価格と初値

| 仮条件 | 1,000円~1,200円 | ||

|---|---|---|---|

| 公開価格 | 1,200円 | 初値 | 2,300円 |

| 騰落率 | 91.67% | 倍率 | 1.92倍 |

| 初値売り損益 | 110,000円(2,300円 - 1,200円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ココナラの初値予想と予想利益

ココナラの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,000円 ~ 1,200円

※抽選資金:10万円 ~ 12万円

上限は20%上ブレ↑ |

|---|---|

| 初値予想 |

1,560円 ~ 1,860円※3/3 修正

(1.3倍~1.6倍) |

| 予想利益 | 3.6万円~6.6万円 |

想定価格と初値予想

| 想定価格 | 1,000円あたり ※抽選資金:10万円あたり |

|---|---|

| 初値予想 | 1,200円 ~ 1,500円 (1.2倍~1.5倍) |

| 予想利益 | 2万円~5万円 |

初値予想アンケート

ココナラ(4176)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,200円)を基準価格に修正しています。

有効回答:960票 投票期限:2021/3/18 (木) 23:59までココナラの主幹事と幹事証券

ココナラのIPOを取り扱っている証券会社です。

ココナラの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 大和証券 |

73.91% | 10,278,500株 | 20,557口※ |

| 主幹事 みずほ証券 |

18.70% | 2,599,900株 | 2,599口※ |

| 主幹事 クレディ・スイス証券 |

5.57% | 773,900株 | 0口※ |

| いちよし証券 | 1.13% | 157,200株 | 15口※ |

| 楽天証券 | 0.26% | 36,200株 | 362口※ |

| SBI証券 | 0.26% | 36,200株 | 217口※ |

| マネックス証券 | 0.09% | 12,000株 | 120口※ |

| 松井証券 | 0.09% | 12,000株 | 84口※ |

大和コネクト証券のネット抽選分は、1,027口あたりが想定されます。(大和証券の約1%)

※海外売出し7,801,400株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、558倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

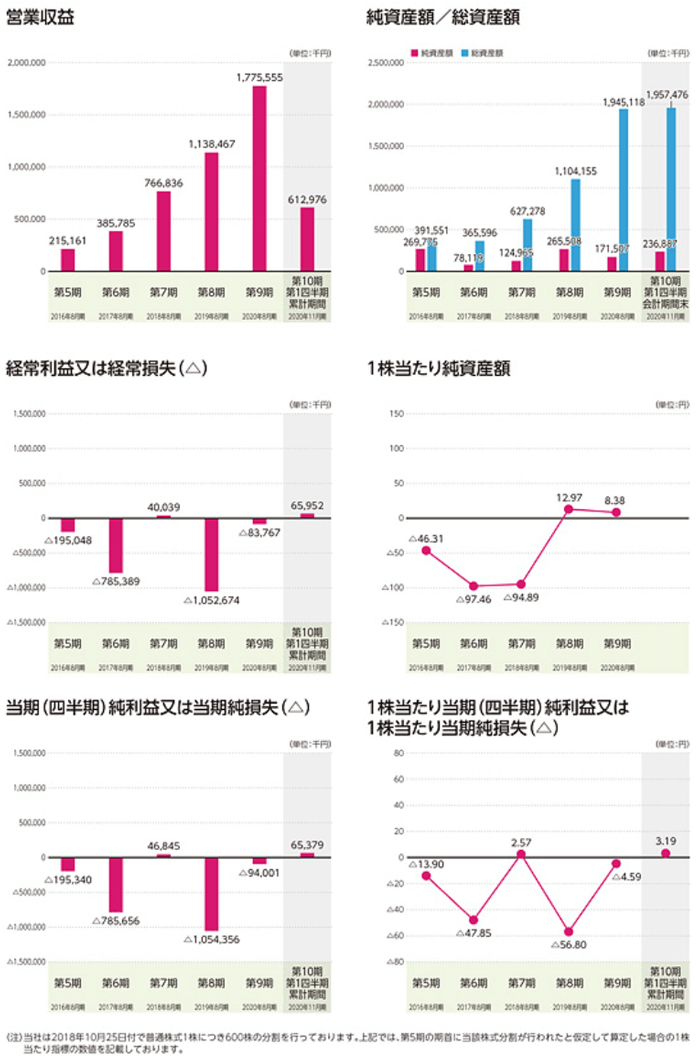

ココナラの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年8月 | 2019年8月 | 2018年8月 |

|---|---|---|---|

| 売上高 | 1,775,555 | 1,138,467 | 766,836 |

| 経常利益 | -83,767 | -1,052,674 | 40,039 |

| 当期利益 | -94,001 | -1,054,356 | 46,845 |

| 純資産 | 171,507 | 265,508 | 124,965 |

| 配当金※ | ― | ― | ― |

| EPS※ | -4.59 | -56.80 | 1,541.72 |

| BPS※ | 8.38 | 12.97 | -56,935.75 |

| 前期比(売上高) | 56% | 48.5% | ― |

上位株主とロックアップ期間

ココナラの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| ジャフコSV4共有投資事業有限責任組合 VC |

3,540,000株

15.34%

|

2,832,000株 | 180日 |

| 南 章行 代表取締役 |

3,030,000株

13.13%

|

386,700株 | 180日 |

| 新明 智 取締役 |

2,700,000株

11.70%

|

80,700株 | 180日 |

| ニッセイ・キャピタル5号投資事業有限責任組合 VC |

1,764,000株

7.65%

|

1,411,200株 | 180日 |

| Mistletoe Japan合同会社 VC |

1,620,000株

7.02%

|

1,296,000株 | 180日 |

| Fidelity Funds |

1,495,300株

6.48%

|

- | 180日 |

| ImproVistaⅠ投資事業有限責任組合 VC |

965,400株

4.18%

|

965,400株 | |

| 鈴木 歩 代表取締役 |

880,300株

3.82%

|

- | 180日 |

| ニッセイ・キャピタル6号投資事業有限責任組合 VC |

863,400株

3.74%

|

690,700株 | 180日 |

| Fidelity Japan Trust PLC |

747,700株

3.24%

|

- | 180日 |

直近の類似IPOの上場結果

ココナラと同じホットワードのIPOの上場結果です。

「知名度が高い」のIPOの直近の結果です。

ココナラと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

ココナラのIPO分析

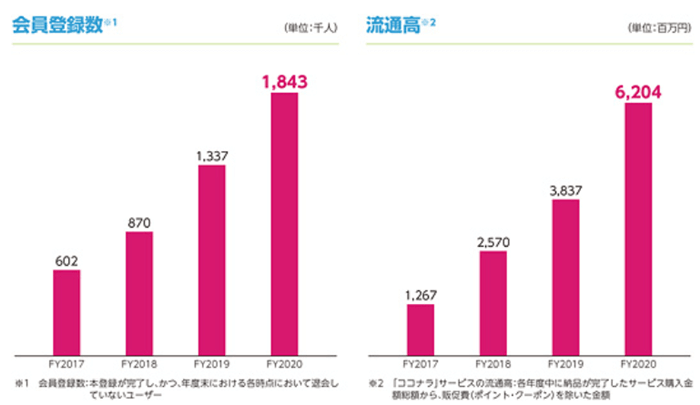

ココナラは、スキルのマッチングプラットフォームで知名度が高いサービスです。

会員登録数も堅調に伸びています。

プラットフォームとしての地位は盤石。

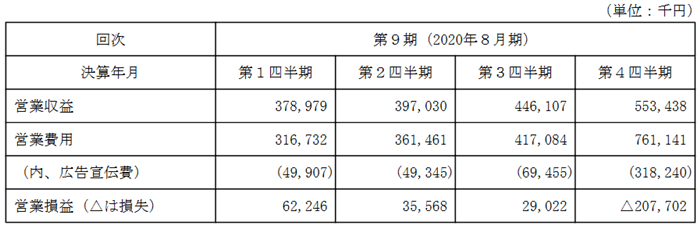

経常損失も出ていますが、営業収益はきれいに伸びており、収益に関してはそれほど不安がなさそうです。(広告宣伝費が大きい)

ビジネスモデル的には真似しやすいので、似たようなサービスがでてきましたが、その後、消えていきました。

カブスルも出品しており、他サービスからこちらで出品しませんか?と営業メールをうけたことがあります。

世の中の副業解禁の流れと、コロナ禍により自宅にいる時間が多くなり、ココナラの業績にも良い影響を与えそうです。

目論見書を見て一番興味を持ったのは、占いカテゴリの売上比率。

2020年8月期通期で営業収益の40.7%を占めています。

カブスルが利用していた当時から、占い関係のバナーが多かったので儲かるんだろうなぁとは思っていましたが、ココまで高い状況にあるとは思いませんでした(笑)

最近なにかと話題の音声版ツイッターと言われている「クラブハウス」で占いサービスやったら儲かりそうだなぁと邪推しましたが、ココナラの場合、匿名でやり取りできるし、プラットフォームとして完成しているので利用者はココナラ使いそう。

事業内容は良いものの、IPOの内容が需給的にやや厳しいので次の評価としました。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 経常損失でているが、業績が好調。(決算情報)

- 知名度が高い。

- 企業の副業解禁の流れ、コロナ禍によるスキマ時間は同社に追い風。

- 購入単価が低い(12万円)。

- オファリングレシオが64.7%と高い。

- 市場からの吸収金額が166.8億円と非常に大きい。(吸収金額による実績)

- 占いカテゴリの売上比率(依存度)が高い。今後、どこまで比率が下がるか?

- 売出比率が91.7%と高い。

- ベンチャーキャピタル多いが、ほとんど上場時に売り出される&海外売出もあるので売り圧力は見た目よりは低い。

(3.11追記。売出は、国内3,291,500株、海外7,801,400株)

3.3追記。仮条件が想定発行価格(1,000円)より20%の上振れ決定(1,000円 ~ 1,200円)したので、初値予想を1,560円 ~ 1,860円に修正しました。予想利益は3.6万円~6.6万円です。

目論見書の想定仮条件は1,000円。初値予想は1,200円 ~ 1,500円としました。

予想利益は2万円~5万円です。

カブスルは幹事証券にてIPOに参加します。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

松井証券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。

2020年の幹事数は18社で、全体の2割のIPOに申込可能でした。

余裕があれば、幹事数が増えてきた楽天証券も、おすすめです。