CS-C(9258):IPO上場情報

CS-Cは、ローカルビジネスに特化した統合型マーケティングSaaS事業を行っている企業です。

ローカルビジネスとは、個人事業主や中小企業を中心とした、地域に根付いた店舗ビジネスの総称。

現時点では、ビューティー業界とグルメ業界への積極的なサービス提供を行っています。

(Webサイトより)

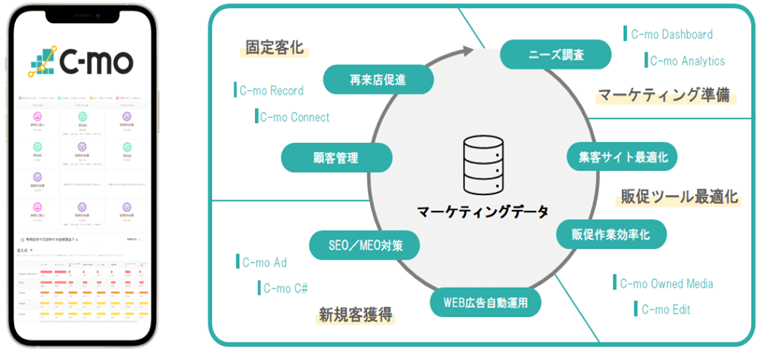

C-mo

C+を通じて、実店舗のコンサルティング活動から得られたマーケティングナレッジおよびビッグデータを活用して独自に開発した、店舗マーケティングのDX化を実現するSaaS型統合マーケティングサービス。

自店舗にマーケティングやWeb施策、SNS等に詳しい人材がいなくても、最適なデジタルマーケティングをクライアント自らC-moを通じて手軽に行うことができます。

C+

デジタル化、特にデジタルマーケティングの必要性は感じるが、人材不足のために自社では運用できないといったデジタルマーケティング領域全般にわたる課題を抱える企業に対して、同社のコンサルタントが直接的なトータルサポートを行うサービス。

クライアントと同じ視点を持つ社外CMO(最高マーケティング責任者)として、店舗におけるマーケティング予算を基に、最適なポートフォリオのプランニングから運用までデジタルマーケティングに関わる業務全般を請け負うことで、顧客店舗の集客拡大に寄与。

同社では「C」をクライアント、国・地域、消費者として表現。

デジタル広告

広告運用代行。

設立は2011年10月。

従業員数は2021年9月末で141名、平均年齢は29.4歳、平均勤続年数は2.3年、平均年間給与は506.5万円。

CS-CのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、CS-Cの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

CS-Cの上場日

CS-Cのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/12/9 (木) ~ 12/15 (水) |

||

|---|---|---|---|

| 仮条件 | 910円~1,010円 (抽選資金:9.1万円 ~ 10.1万円) | ||

| 当選口数 | 21,562口 | ||

| 発行済株式数 | 6,250,000株 | オファリングレシオ | 34.4% |

| 公募株数 | 1,250,000株 | 売出株数 | 625,000株 |

| 吸収金額 | 21.7億円 | O.A分 | 281,200株 |

| 仮条件決定日 | 12/7 (火) | 公開価格決定日 | 12/16 (木) |

| 購入期間 | 12/17 (金) ~ 12/22 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

CS-Cの公開価格と初値

| 仮条件 | 910円~1,010円 | ||

|---|---|---|---|

| 公開価格 | 1,010円 | 初値 | 1,205円 |

| 騰落率 | 19.31% | 倍率 | 1.19倍 |

| 初値売り損益 | 19,500円(1,205円 - 1,010円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

CS-Cの初値予想と予想利益

CS-Cの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

910円 ~ 1,010円

※抽選資金:9.1万円 ~ 10.1万円

上限は12.2%上ブレ↑ |

|---|---|

| 初値予想 |

1,020円 ~ 1,210円※12/7 修正

(1.0倍~1.2倍) |

| 予想利益 | 1,000円~2万円 |

想定価格と初値予想

| 想定価格 | 900円あたり ※抽選資金:9万円あたり |

|---|---|

| 初値予想 | 900円 ~ 1,080円 (1.0倍~1.2倍) |

| 予想利益 | 0円~1.8万円 |

初値予想アンケート

CS-C(9258)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,010円)を基準価格に修正しています。

有効回答:442票 投票期限:2021/12/23 (木) 23:59までCS-Cの主幹事と幹事証券

CS-CのIPOを取り扱っている証券会社です。

CS-Cの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SBI証券 |

86.94% | 1,874,600株 | 11,247口 |

| 大和証券 | 4.35% | 93,800株 | 93口 |

| みずほ証券 | 3.04% | 65,600株 | 65口 |

| 松井証券 | 0.87% | 18,800株 | 131口 |

| SMBC日興証券 | 0.87% | 18,800株 | 18口 |

| 三菱UFJモルガン・スタンレー証券 | 0.87% | 18,800株 | 18口 |

| 極東証券 | 0.87% | 18,800株 | 0口 |

| 岡三証券 | 0.44% | 9,400株 | 9口 |

| アイザワ証券 | 0.44% | 9,400株 | 9口 |

| 岩井コスモ証券 | 0.44% | 9,400株 | 9口 |

| 東洋証券 | 0.44% | 9,400株 | 9口 |

| 丸三証券 | 0.44% | 9,400株 | 9口 |

大和コネクト証券のネット抽選分は、9口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券と岡三オンラインとネオモバとSBIネオトレード証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

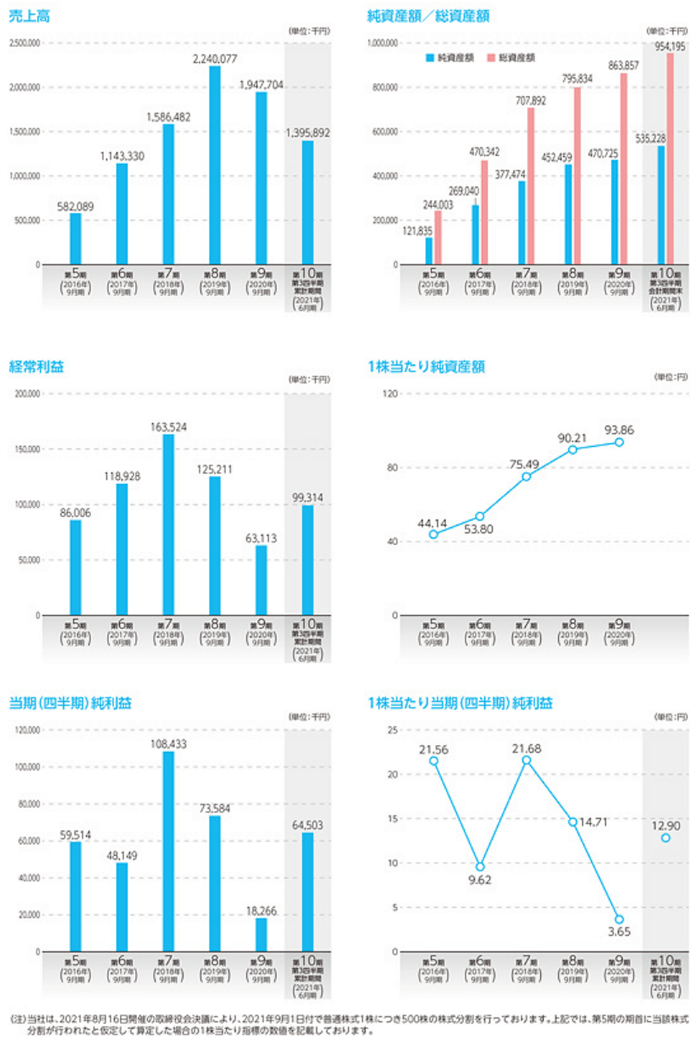

CS-Cの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年9月 | 2019年9月 | 2018年9月 |

|---|---|---|---|

| 売上高 | 1,947,704 | 2,240,077 | 1,586,482 |

| 経常利益 | 63,113 | 125,211 | 163,524 |

| 当期利益 | 18,266 | 73,584 | 108,433 |

| 純資産 | 470,725 | 452,459 | 377,474 |

| 配当金※ | ― | ― | ― |

| EPS※ | 3.65 | 14.71 | 10,843.39 |

| BPS※ | 93.86 | 90.21 | 37,747.47 |

| 前期比(売上高) | -13.1% | 41.2% | ― |

上位株主とロックアップ期間

CS-Cの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 株式会社スマイルプラス 役員等により総株主の議決権の過半数が所有されている会社 |

3,000,000株

53.93%

|

- | 180日 |

| 椙原 健 代表取締役社長 |

2,000,000株

35.96%

|

625,000株 | 180日 |

| 税理士法人NY Accounting Partners |

500,000株

8.99%

(500,000)

|

- | |

| 森田 大輔 取締役 |

12,500株

0.22%

(12,500)

|

- | 180日 |

| 宇田川 政幸 取締役 |

12,500株

0.22%

(12,500)

|

- | 180日 |

| 河野 圭介 取締役 |

12,500株

0.22%

(12,500)

|

- | 180日 |

| 林 宏一 取締役 |

10,000株

0.18%

(10,000)

|

- | 180日 |

| 森崎 明生 従業員 |

5,000株

0.09%

(5,000)

|

- | 180日 |

| 武川 良徳 従業員 |

5,000株

0.09%

(5,000)

|

- | 180日 |

| 前之園 哲嗣 従業員 |

5,000株

0.09%

(5,000)

|

- | 180日 |

直近の類似IPOの上場結果

CS-Cと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

- 2021/12/22 サクシード

… 初値売り損益:11,100円

騰落率:7.12%、倍率:1.07倍 - 2021/12/21 ラバブルマーケティングGP

… 初値売り損益:358,500円

騰落率:284.52%、倍率:3.85倍 - 2021/11/25 スローガン

… 初値売り損益:60,000円

騰落率:50%、倍率:1.50倍 - 2021/11/24 ラストワンマイル

… 初値売り損益:81,000円

騰落率:47.37%、倍率:1.47倍 - 2021/11/19 AB&Company

… 初値売り損益:-9,000円

騰落率:-6.04%、倍率:0.94倍

CS-CのIPO分析

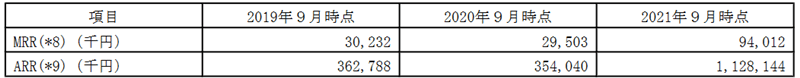

SaaS型統合マーケティングツール「C-mo」のSaaS的指標。

2020年9月期~2021年9月期はコロナ渦の影響もあったかもしれませんが、かなり伸びている印象です。

資料によるとグルメは甚大な影響あり。一方でマーケティングによる改善余地があるビューティーを拡大。

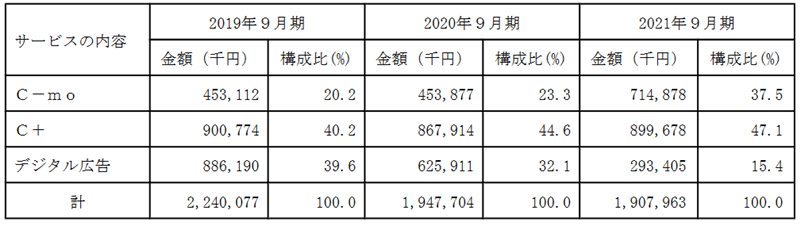

同社の売上高構成比です。

デジタル広告の構成比率が下がり、C関連のサービスの構成比が上がっています。

同社のサービスはローカルビジネスのうち、グルメとビューティーに現時点ではサービスを展開。

アパレルやトラベルなど、他のジャンルにも横展開ができそうです。

C-moは約3年の開発、トライアルを経て、2018年10月より本格リリース。

上場により認知度が上昇することも期待できます。

当選しました!

12.23追記。ネオモバで1株 当選しました!ブログ

IPO当選実績

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績は安定的。(決算情報)

- IPOで人気のあるIT関連企業。

- 購入単価が低いIPOが好調。(抽選資金による実績)

- 上場による知名度アップで、業績への貢献期待。

- オファリングレシオが34.4%と高い。(オファリングレシオによる実績)

- 市場からの吸収金額が21.7億円とやや大きい。(吸収金額による実績)

- 同日に7社が上場。上場ラッシュによる資金枯れも。

- 12月はIPOが多く、選別される可能性あり。

- コロナ禍において影響をうける事業内容。

- 上位株主は役員関連。売り圧力が低い。

12.7追記。仮条件が想定発行価格(900円)より11%の上振れ決定(910円 ~ 1,010円)したので、初値予想を1,020円 ~ 1,210円に修正しました。予想利益は1,000円~2万円です。

目論見書の想定仮条件は900円。初値予想は900円 ~ 1,080円としました。

予想利益は0円~1.8万円です。

カブスルは幹事証券にてIPOに参加します。

事業内容など悪くはないと思うんですが、いかんせん上場日が悪かったと思います。初値が安くつけば買うかもしれません。

ワンポイント

主幹事証券は、IPOで人気のIT系の主幹事を務める機会が多いSBI証券です。

主幹事証券は割当数が多いので、当選数も多くなります。

また、落選しても次回の当選チャンスに活かせるポイントがもらえます。

カブスルは16回 IPOに当選しています。

他にも、平等抽選で資金力に左右されない当選が期待できるSMBC日興証券がおすすめです。

カブスルはこちらの2社だけでIPOに45回当選しています。(全当選数の46.4%)

松井証券とSBIネオトレード証券、岡三オンライン証券はブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

特に松井証券は、IPOの引受部門にチカラを入れており、幹事数が増えています。(4割目標)

追加の委託幹事として、CONNECTが決まりました。(委託幹事は気づかれないことが多い)

CONNECTは、IPOの取り扱いが2020年12月で認知度がまだ低く、狙い目です!(カブスルは1回当選)

抽選資金に余裕があれば、岩井コスモ証券やauカブコム証券でも参加しておきたいです。