BTM(5247):IPO上場情報

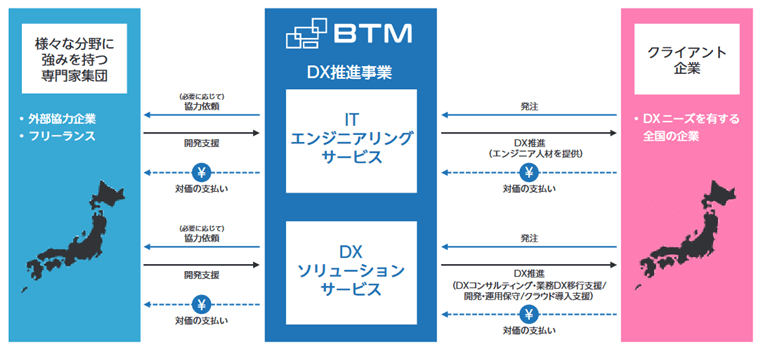

BTMは、地方人財を活用したDX推進支援を行っている企業です。

DXに係る人的リソースの提供に主眼を置いた「ITエンジニアリングサービス」と、DX推進に向けたコンサルティングや開発成果そのものの提供に主眼を置いた「DXソリューションサービス」の2種類のサービスを提供。

ITエンジニアリングサービス

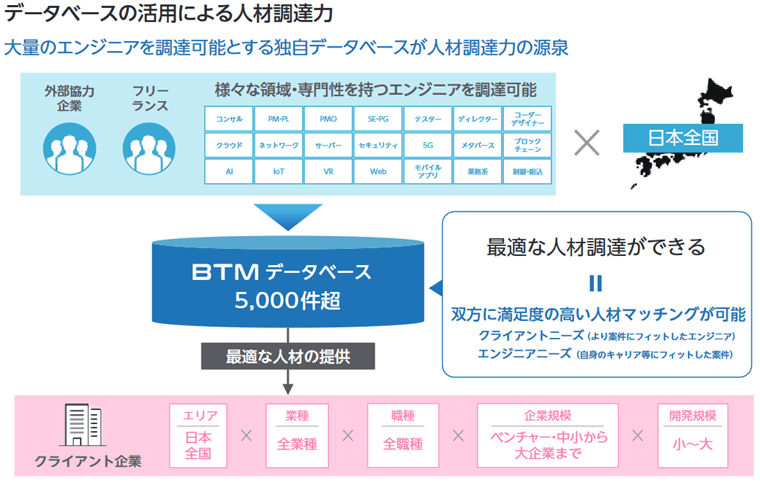

ITエンジニアリングサービスは、顧客企業のシステム開発案件において人的リソース(エンジニア)が不足している場合に、最適な人材を見繕って提供するサービス。

同社の主力事業で、売上全体の8割に。

需要と供給の双方の情報が日々大量に当社に集まってくるため、双方にとって満足度の高いマッチングが行いやすくなっているのが特徴。

設立は2011年8月。

従業員数は2022年10月末で173名、平均年齢は34.3歳、平均勤続年数は2.7年、平均年間給与は444.2万円。

BTMのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、BTMの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

BTMの上場日

BTMのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2022/12/9 (金) ~ 12/15 (木) |

||

|---|---|---|---|

| 仮条件 | 1,350円~1,500円 (抽選資金:13.5万円 ~ 15万円) | ||

| 当選口数 | 3,466口 | ||

| 発行済株式数 | 1,327,000株 | オファリングレシオ | 26.1% |

| 公募株数 | 145,000株 | 売出株数 | 156,400株 |

| 吸収金額 | 5.1億円 | O.A分 | 45,200株 |

| 仮条件決定日 | 12/7 (水) | 公開価格決定日 | 12/16 (金) |

| 購入期間 | 12/19 (月) ~ 12/22 (木) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

BTMの公開価格と初値

| 仮条件 | 1,350円~1,500円 | ||

|---|---|---|---|

| 公開価格 | 1,500円 | 初値 | 2,118円 |

| 騰落率 | 41.20% | 倍率 | 1.41倍 |

| 初値売り損益 | 61,800円(2,118円 - 1,500円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

BTMの初値予想と予想利益

BTMの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,350円 ~ 1,500円

※抽選資金:13.5万円 ~ 15万円

上限は11.1%上ブレ↑ |

|---|---|

| 初値予想 |

1,730円 ~ 2,100円※12/7 修正

(1.2倍~1.4倍) |

| 予想利益 | 2.3万円~6万円 |

想定価格と初値予想

| 想定価格 | 1,350円あたり ※抽選資金:13.5万円あたり |

|---|---|

| 初値予想 | 1,550円 ~ 1,890円 (1.1倍~1.4倍) |

| 予想利益 | 2万円~5.4万円 |

初値予想アンケート

BTM(5247)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,500円)を基準価格に修正しています。

有効回答:264票 投票期限:2022/12/26 (月) 23:59までBTMの主幹事と幹事証券

BTMのIPOを取り扱っている証券会社です。

BTMの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 岡三証券 |

90.48% | 313,600株 | 313口 |

| SMBC日興証券 | 2.60% | 9,000株 | 9口 |

| SBI証券 | 1.73% | 6,000株 | 36口 |

| 岩井コスモ証券 | 0.87% | 3,000株 | 3口 |

| 東海東京証券 | 0.87% | 3,000株 | 3口 |

| 東洋証券 | 0.87% | 3,000株 | 3口 |

| マネックス証券 | 0.43% | 1,500株 | 15口 |

| 楽天証券 | 0.43% | 1,500株 | 15口 |

| 松井証券 | 0.43% | 1,500株 | 10口 |

| JTG証券 | 0.43% | 1,500株 | 1口 |

| 極東証券 | 0.43% | 1,500株 | 0口 |

| 水戸証券 | 0.43% | 1,500株 | 0口 |

| DMM.com証券 | 0.00% | 0株 | 0口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

楽天証券の抽選倍率は、2,345倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

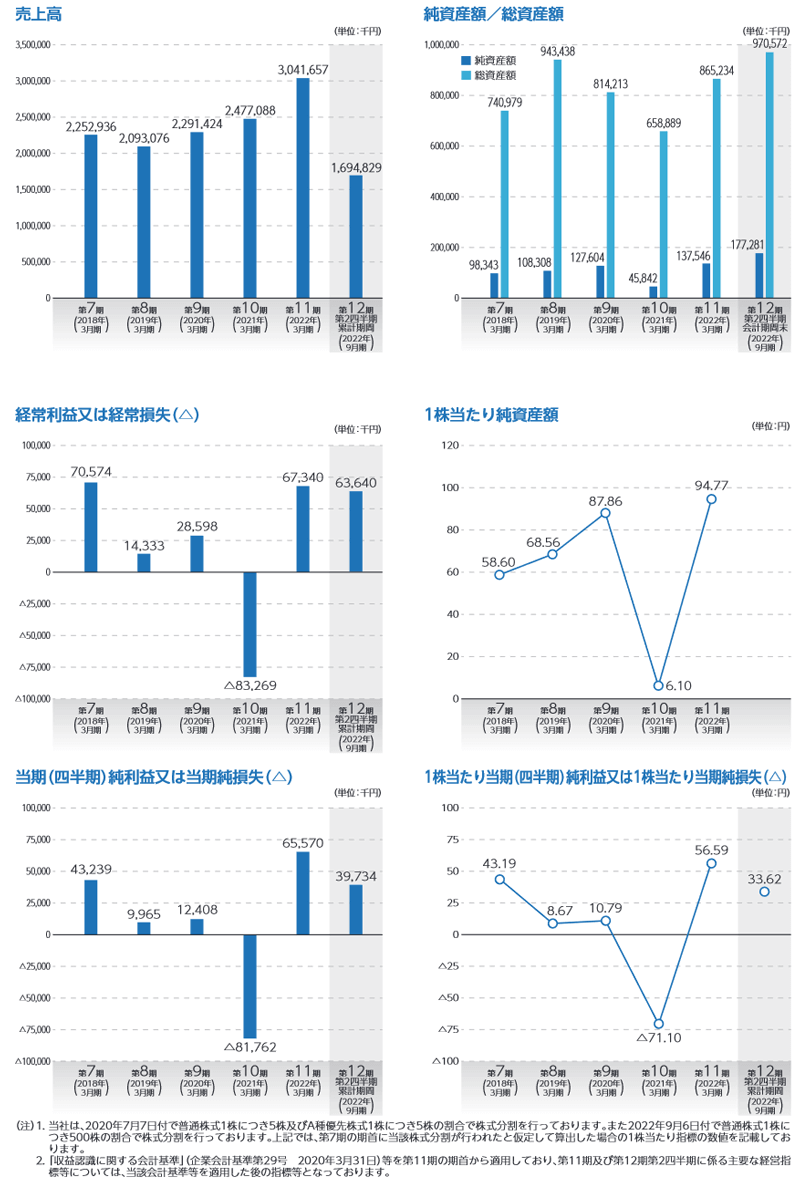

BTMの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年3月 | 2021年3月 | 2020年3月 |

|---|---|---|---|

| 売上高 | 3,041,657 | 2,477,088 | 2,291,424 |

| 経常利益 | 67,340 | -83,269 | 28,598 |

| 当期利益 | 65,570 | -81,762 | 12,408 |

| 純資産 | 137,546 | 45,842 | 127,604 |

| 配当金※ | ― | ― | ― |

| EPS※ | 56.59 | -71.10 | 26,974.96 |

| BPS※ | 94.77 | 6.10 | 219,651.91 |

| 前期比(売上高) | 22.8% | 8.1% | ― |

上位株主とロックアップ期間

BTMの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| yoshida investment株式会社 役員等により総株主の議決権の過半数が所有されている会社 |

550,000株

42.47%

|

- | 180日 |

| 吉田 悟 代表取締役会長 |

183,500株

14.17%

|

97,500株 | 180日 |

| K&Pパートナーズ2号投資事業有限責任組合 VC |

162,500株

12.55%

|

30,000株 | 90日/ 1.5倍 |

| 田口 雅教 代表取締役社長 |

145,500株

11.24%

|

28,900株 | 180日 |

| MTインベストメント株式会社 役員等により総株主の議決権の過半数が所有されている会社 |

112,500株

8.69%

|

- | 180日 |

| 懸川 高幸 取締役 |

48,000株

3.71%

(39,500)

|

- | 180日 |

| 小林 愛子 従業員 |

19,000株

1.47%

(19,000)

|

- | |

| 播口 暁 従業員 |

12,000株

0.93%

(12,000)

|

- | |

| 青木 学 従業員 |

10,500株

0.81%

(10,500)

|

- | |

| 岡 良一 従業員 |

10,500株

0.81%

(10,500)

|

- |

- 公開価格は1,500円。ロックアップ解除となる株価(1.5倍)は、2,250円

- 90日のロックアップ期間は、2023年3月26日まで

- 180日のロックアップ期間は、2023年6月24日まで

直近の類似IPOの上場結果

BTMと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2022/12/22 jig.jp

… 初値売り損益:13,600円

騰落率:40%、倍率:1.40倍 - 2022/12/21 note

… 初値売り損益:18,100円

騰落率:53.24%、倍率:1.53倍 - 2022/12/21 アイズ

… 初値売り損益:296,000円

騰落率:134.55%、倍率:2.35倍 - 2022/12/20 monoAI technology

… 初値売り損益:62,000円

騰落率:93.94%、倍率:1.94倍 - 2022/12/16 オープンワーク

… 初値売り損益:35,000円

騰落率:11.11%、倍率:1.11倍

BTMのIPO分析

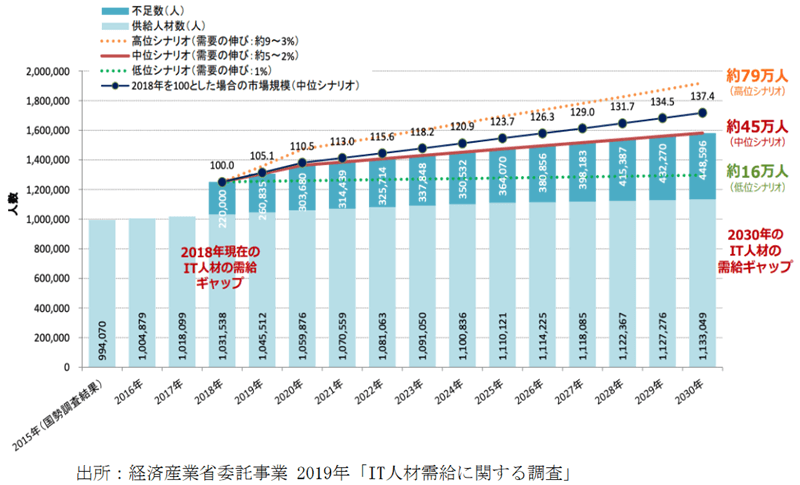

システムエンジニアの人材不足を解決するサービスは、IPOで人気あり。

現会長と現社長の2名が感じた、地方と首都圏の機会格差を解決したいとの思いが現事業の出発点。下記は目論見書より。

カブスルは北海道在住ですが、常に情報格差や機会格差を感じています。

地方創生の話に期待したんですが、特に特徴的なものは見当たらず。

ITエンジニアリングサービスって大体、フリーランスとか地方企業とか入っているんじゃ。

同社だけの特徴じゃない気がしますが、どうでしょう。

今後は、現在の主要拠点(東京、大阪、福岡)およびそれ以外の地方拠点についても開発規模及び営業規模を拡大させるよう。(ということで現在の主要拠点も大都市ですね)

第11期(2021年3月)に赤字がでていますけど、コチラなんでしょうね。

目論見書には下記のように書かれていましたが、上場準備で何かテコ入れしたんですかねぇ。

第10期は、納期が長期化したことによる利益率の悪化、株式公開に向けたガバナンス、管理体制強化に伴う採用費用が増加したこと等により、経常損失及び当期純損失を計上しております。

個人的には目論見書を見てスッキリはしませんでしたけど、エンジニアの人材不足を解決する事業内容は人気があり、需給も絞られているので、堅調な初値をつけそうなIPOです。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績は安定的(決算情報)

- エンジニアの人手不足を解消する事業はIPOで人気あり

- 市場からの吸収金額が5.1億円と小さい(吸収金額による実績)

- 【12.7追記】仮条件が11.1%も上振れして決定。機関投資家に人気あり?

- 同業他社が多い

- 想定価格と前期実績によるPERは23.9倍

- IPOラッシュも終わりに近づく。資金が回ってくるか?

12.7追記。仮条件が想定発行価格(1,350円)より11.1%の上振れ決定(1,350円 ~ 1,500円)したので、初値予想を1,730円 ~ 2,100円に修正。予想利益は2.3万円~6万円です。

目論見書の想定仮条件は1,350円。初値予想は1,550円 ~ 1,890円としました。

予想利益は2万円~5.4万円です。

カブスルは幹事証券にてIPOに参加します。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの3社だけでIPOに69回当選しています。(全当選数の59.0%)

松井証券と岡三オンラインはブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています。(5割目標)

そのほかに口座開設数が多い楽天証券や岩井コスモ証券でも参加可能です。