シンプレクス・ホールディングス(4373):IPO上場情報

シンプレクス・ホールディングスは、コンサルティングサービス、システム開発、運用保守を行っている企業です。

グループは同社と連結子会社6社で構成。

カーライル・グループの支援の下、2013年にMBOを経て8年ぶりの再上場です。

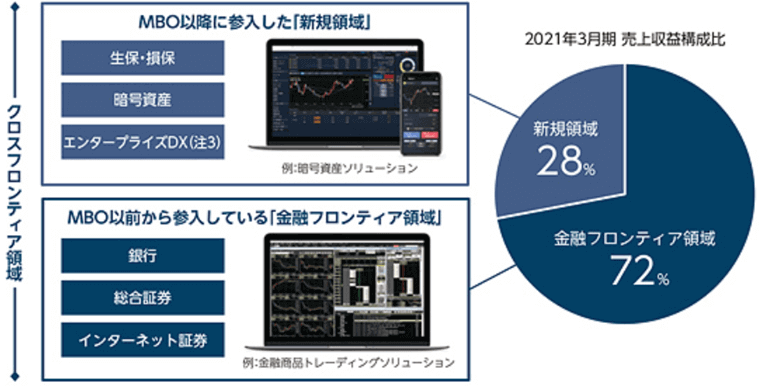

現在は、金融フロンティア領域からクロスフロンティア領域へと事業領域を拡大。

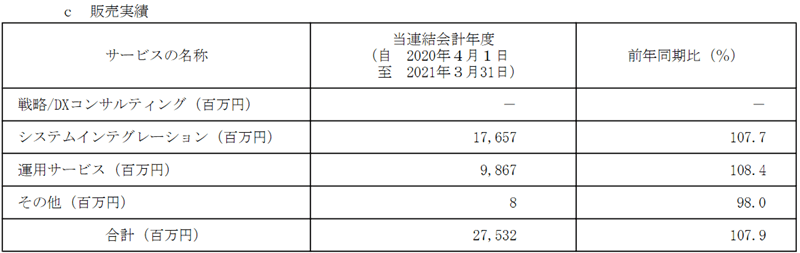

主要サービスは、幅広い業種の顧客企業に対し、システムコンサルティングとシステム開発支援を行うシステムインテグレーション。(販売実績の64.1%)

従業員数は2021年7月末で65名、平均年齢は37歳、平均勤続年数は3.8年、平均年間給与は839.6万円。

シンプレクスHDのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、シンプレクスHDの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

シンプレクス・ホールディングスの上場日

| 上場日 | 2021/9/22(水) | 証券コード | 4373 |

|---|---|---|---|

| 市場 | 東証一部 | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | シンプレクス・ホールディングス(4373) | ||

| 時価総額 | 782.3億円(公開価格で計算) 801.6億円(初値で計算) |

||

シンプレクス・ホールディングスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/9/7 (火) ~ 9/10 (金) |

||

|---|---|---|---|

| 仮条件 | 1,520円~1,620円 (抽選資金:15.2万円 ~ 16.2万円) | ||

| 当選口数 | 220,910口 | ||

| 発行済株式数 | 48,291,800株 | オファリングレシオ | 45.7% |

| 公募株数 | 0株 | 売出株数 | 20,650,300株 |

| 吸収金額 | 357.8億円 | O.A分 | 1,440,700株 |

| 仮条件決定日 | 9/6 (月) | 公開価格決定日 | 9/13 (月) |

| 購入期間 | 9/14 (火) ~ 9/17 (金) | ||

| 備考 |

【9.13追記】売出は、国内6,291,200株、海外14,359,100株(海外販売の割合 69.5%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

シンプレクス・ホールディングスの公開価格と初値

| 仮条件 | 1,520円~1,620円 | ||

|---|---|---|---|

| 公開価格 | 1,620円 | 初値 | 1,660円 |

| 騰落率 | 2.47% | 倍率 | 1.02倍 |

| 初値売り損益 | 4,000円(1,660円 - 1,620円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

シンプレクス・ホールディングスの初値予想と予想利益

シンプレクス・ホールディングスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,520円 ~ 1,620円

※抽選資金:15.2万円 ~ 16.2万円

上限は6.6%上ブレ↑ |

|---|---|

| 初値予想 |

1,540円 ~ 1,640円※9/6 修正

(1.0倍~1.0倍) |

| 予想利益 | -8,000円~2,000円 |

想定価格と初値予想

| 想定価格 | 1,520円あたり ※抽選資金:15.2万円あたり |

|---|---|

| 初値予想 | 1,450円 ~ 1,540円 (1.0倍~1.0倍) |

| 予想利益 | -7,000円~2,000円 |

初値予想アンケート

シンプレクス・ホールディングス(4373)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,620円)を基準価格に修正しています。

有効回答:566票 投票期限:2021/9/21 (火) 23:59までシンプレクス・ホールディングスの主幹事と幹事証券

シンプレクス・ホールディングスのIPOを取り扱っている証券会社です。

シンプレクス・ホールディングスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

54.44% | 4,209,300株 | 4,209口 |

| 主幹事 みずほ証券 |

17.90% | 1,384,000株 | 1,384口 |

| マネックス証券 | 4.07% | 314,500株 | 3,145口 |

| 松井証券 | 4.07% | 314,500株 | 2,201口 |

| SBI証券 | 4.07% | 314,500株 | 1,887口 |

| 大和証券 | 4.07% | 314,500株 | 314口 |

| 野村證券 | 4.07% | 314,500株 | 314口 |

| 三菱UFJモルガン・スタンレー証券 | 4.07% | 314,500株 | 314口 |

| 岡三証券 | 1.63% | 125,800株 | 125口 |

| 東海東京証券 | 1.63% | 125,800株 | 125口 |

大和コネクト証券のネット抽選分は、31口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券と岡三オンラインは、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

シンプレクス・ホールディングスの決算情報

単独 財務情報 (単位/百万円)

| 決算期 | 2021年3月 | 2020年3月 | 2019年3月 |

|---|---|---|---|

| 売上高 | 1,788 | 1,672 | 1,395 |

| 経常利益 | 274 | 252 | 95 |

| 当期利益 | -118 | 171 | 48 |

| 純資産 | 26,348 | 26,465 | 26,069 |

| 配当金※ | ― | ― | ― |

| EPS※ | -2.44 | 3.56 | 101.41 |

| BPS※ | 545.60 | 548.03 | 54,490.93 |

| 前期比(売上高) | 6.9% | 19.9% | ― |

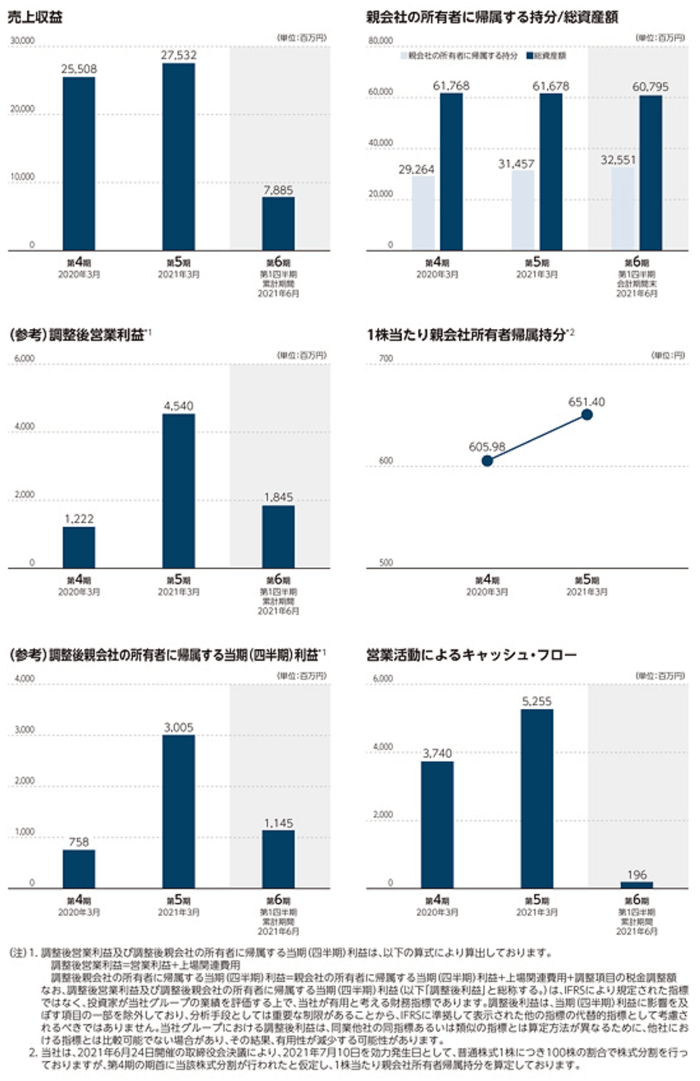

連結 財務情報 (単位/百万円)

| 決算期 | 2021年3月 | 2020年3月 |

|---|---|---|

| 売上高 | 27,532 | 25,508 |

| 経常利益 | 4,324 | 743 |

| 当期利益 | 2,984 | 758 |

| 純資産 | 31,457 | 29,264 |

| EPS※ | 61.80 | 15.78 |

| BPS※ | 651.40 | 605.98 |

| 前期比(売上高) | 7.9% | ― |

上位株主とロックアップ期間

シンプレクス・ホールディングスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 刈田・シンプレクス投資事業有限責任組合 |

19,000,000株

31.01%

|

19,000,000株 | |

| 金子 英樹 代表取締役 |

12,702,500株

20.73%

(3,686,000)

|

661,000株 | 360日 |

| 五十嵐 充 子会社の取締役 |

7,141,900株

11.66%

(703,000)

|

362,100株 | 360日 |

| シンプレクス従業員持株会 |

3,404,800株

5.56%

|

- | |

| 福井 康人 子会社の取締役 |

3,021,800株

4.93%

(1,083,000)

|

421,500株 | 360日 |

| 田中 健一 |

2,673,000株

4.36%

(323,000)

|

121,800株 | 360日 |

| 農林中央金庫 |

2,377,500株

3.88%

|

- | 360日 |

| 株式会社刈田・アンド・カンパニー |

1,310,600株

2.14%

|

- | 360日 |

| KARITA & Company Micronesia Inc. |

917,500株

1.50%

|

- | 360日 |

| 福山 啓悟 従業員 |

712,500株

1.16%

|

83,900株 | 360日 |

直近の類似IPOの上場結果

シンプレクス・ホールディングスと同じホットワードのIPOの上場結果です。

「再上場」のIPOの直近の結果です。

- 2021/03/16 ウイングアーク1st…

初値売り損益:41,000円

(騰落率:25.79%、倍率:1.26倍) - 2020/12/16 ローランド…

初値売り損益:-14,600円

(騰落率:-4.71%、倍率:0.95倍) - 2020/11/30 バリオセキュア…

初値売り損益:-10,000円

(騰落率:-4.44%、倍率:0.96倍) - 2020/09/17 雪国まいたけ…

初値売り損益:-10,000円

(騰落率:-4.55%、倍率:0.95倍) - 2019/03/05 日本国土開発…

初値売り損益:11,400円

(騰落率:22.35%、倍率:1.22倍)

シンプレクス・ホールディングスと市場と業種が同じIPOの上場結果です。

「市場:東証一部」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2021/03/16 ウイングアーク1st

… 初値売り損益:41,000円

騰落率:25.79%、倍率:1.26倍 - 2018/12/19 ソフトバンク

… 初値売り損益:-3,700円

騰落率:-2.47%、倍率:0.98倍 - 2018/12/12 アルテリア・ネットワークス

… 初値売り損益:-6,000円

騰落率:-4.80%、倍率:0.95倍 - 2017/03/29 オークネット

… 初値売り損益:20,000円

騰落率:18.18%、倍率:1.18倍 - 2017/03/22 マクロミル

… 初値売り損益:-8,300円

騰落率:-4.26%、倍率:0.96倍

シンプレクス・ホールディングスのIPO分析

シンプレクス・ホールディングスは、カーライル・グループの支援の下、2013年にMBOを経て東証一部の上場廃止。

8年ぶりの再上場。上場の目的はグループの成長と資金調達。

目論見書にAI、IoT、ブロックチェーンの人気キーワードが盛り込まれた「戦略/DXコンサルティング」という区分がありましたが、販売実績をみてズッコケました。

「戦略/DXコンサルティング」がサービス区分の一番上にきていましたが、実績でてないなら掲載は下ですよね・・。

(2021年4月に連結子会社のXspear Consultingがサービスを開始)

投資家にこれらの人気ワードを見せたいだけなんでしょうねぇ。(印象悪い)

事業内容は良いと思うんですが、売出し100%の再上場案件はEXIT感が強く、IPOでは人気がないんですよね。

再上場のホットワードがついたIPO(2020年)

さらに地合が悪い時期、かつ3社の同時上場があり、わざわざ買い向かわないだろうなぁという印象です。

参考までに

評価は下記を考慮して、公募割れのリスクが高い「D」に設定しました。

- 2022年3月期の業績予想(前期比)は、売上収益30,300百万円(+10.1%)、営業利益5,612百万円(+24.4%)

- 再上場案件。

- 全株 売出しでEXIT感が強い。

- 業績が微妙。(上下のブレがある)

- オファリングレシオが45.7%と高い。(オファリングレシオによる実績)

- 同日に3社が上場。

- 新事業の将来性が未知数。

9.6追記。仮条件が想定発行価格(1,520円)より6.6%の上振れ決定(1,520円 ~ 1,620円)しましたが、最近の相場の軟調ぶりを受け初値予想を若干引き下げ。予想利益は-8,000円~2,000円です。

目論見書の想定仮条件は1,520円。初値予想は1,450円 ~ 1,540円としました。

予想利益は-7,000円~2,000円で、市況によっては公募割れのリスクがあるIPOになります。

主幹事のSMBC日興証券は、当選後に辞退するとペナルティがありますのでブックビルディングの参加にはご注意を。