ウイングアーク1st(4432):IPO上場情報

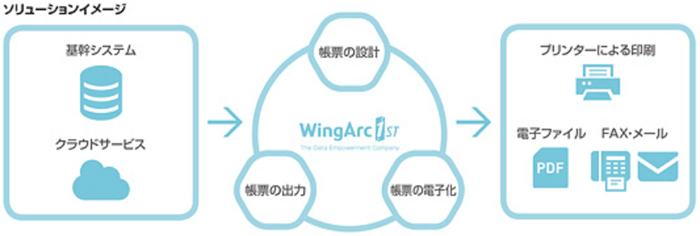

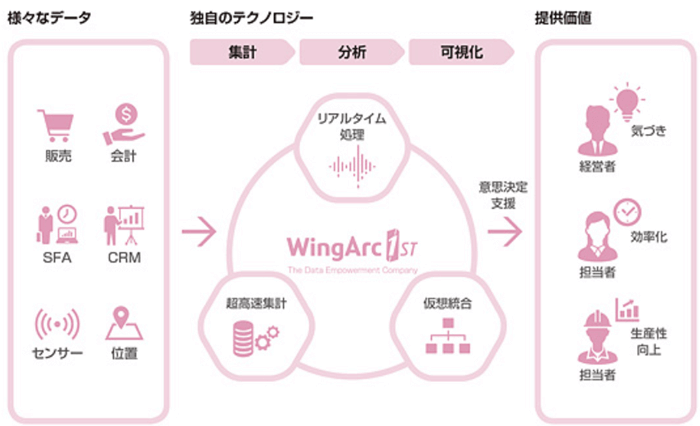

ウイングアーク1stは、 企業の情報活用を促進するソフトウェアおよびクラウドサービスの提供を行っている企業です。

- 帳票・文書管理ソリューション

- 11,739(百万円)(売上高の62.9%)

主力の帳票基盤ソリューション「SVF」は、帳票の作成や出力を担っています。

Salesforceやサイボウズのkintoneとも連携。

- データエンパワーメントソリューション

- 6,937百万円(売上高の37.1%)

企業内外のデータを収集、蓄積し、そのデータを加工・分析することによって企業の意思決定に活用することを目的としたソフトウェアBIソリューション「Dr.Sum」では、数百億件ものビッグデータを数秒で処理できる性能と、ユーザーが使い慣れたWebベースとExelベースのユーザーインターフェースを備えています。

売上高の集計期間は2019年3月1日~2020年2月29日。

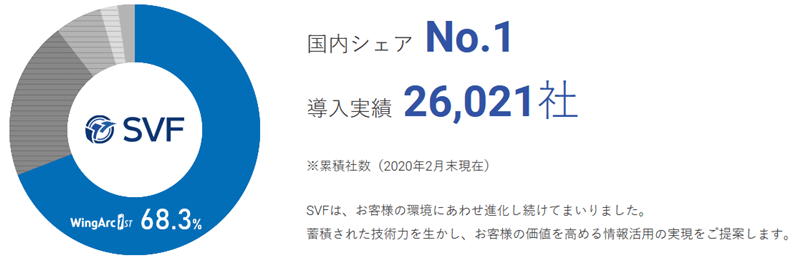

SVFの帳票市場(帳票運用製品)における市場シェアは68.3%。

2010年12月に大証JASDAQに上場し、2013年9月にMBOにより上場廃止した「1stホールディングス(3644)」の再上場案件になります。

その後の遍歴がややこしいです。

詳しく知りたい方は日本取引所グループで目論見書が公開されていますので、ご確認ください。

ウイングアーク1stのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ウイングアーク1stの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ウイングアーク1stの上場日

| 上場日 | 2021/3/16(火) | 証券コード | 4432 |

|---|---|---|---|

| 市場 | 東証一部 | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | ウイングアーク1st(4432) | ||

| 時価総額 | 496億円(公開価格で計算) 624億円(初値で計算) |

||

ウイングアーク1stのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/3/1 (月) ~ 3/5 (金) |

||

|---|---|---|---|

| 仮条件 | 1,440円~1,590円 (抽選資金:14.4万円 ~ 15.9万円) | ||

| 当選口数 | 122,298口 | ||

| 発行済株式数 | 31,198,000株 | オファリングレシオ | 39.2% |

| 公募株数 | 0株 | 売出株数 | 10,634,700株 |

| 吸収金額 | 194.4億円 | O.A分 | 1,595,100株 |

| 仮条件決定日 | 3/1 (月) | 公開価格決定日 | 3/8 (月) |

| 購入期間 | 3/9 (火) ~ 3/12 (金) | ||

| 備考 |

発行済株数は、新株予約権の権利行使により増加する可能性あり。 【3.8追記】売出は、国内4,709,500株、海外5,925,200株(海外販売の割合 55.7%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ウイングアーク1stの公開価格と初値

| 仮条件 | 1,440円~1,590円 | ||

|---|---|---|---|

| 公開価格 | 1,590円 | 初値 | 2,000円 |

| 騰落率 | 25.79% | 倍率 | 1.26倍 |

| 初値売り損益 | 41,000円(2,000円 - 1,590円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ウイングアーク1stの初値予想と予想利益

ウイングアーク1stの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,440円 ~ 1,590円

※抽選資金:14.4万円 ~ 15.9万円

上限は6.7%上ブレ↑ |

|---|---|

| 初値予想 |

1,530円 ~ 1,650円※3/1 修正

(1.0倍~1.0倍) |

| 予想利益 | -6,000円~6,000円 |

想定価格と初値予想

| 想定価格 | 1,490円あたり ※抽選資金:14.9万円あたり |

|---|---|

| 初値予想 | 1,420円 ~ 1,540円 (1.0倍~1.0倍) |

| 予想利益 | -7,000円~5,000円 |

初値予想アンケート

ウイングアーク1st(4432)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,590円)を基準価格に修正しています。

有効回答:779票 投票期限:2021/3/15 (月) 23:59までウイングアーク1stの主幹事と幹事証券

ウイングアーク1stのIPOを取り扱っている証券会社です。

ウイングアーク1stの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

54.09% | 6,614,700株 | 6,614口※ |

| 主幹事 三菱UFJモルガン・スタンレー証券 |

16.82% | 2,057,000株 | 2,057口※ |

| モルガンスタンレーMUFG証券 | 24.22% | 2,962,600株 | 0口※ |

| SMBC日興証券 | 1.74% | 212,700株 | 212口※ |

| みずほ証券 | 1.74% | 212,700株 | 212口※ |

| 大和証券 | 0.69% | 84,900株 | 212口※ |

| 楽天証券 | 0.35% | 42,600株 | 426口※ |

| SBI証券 | 0.35% | 42,600株 | 255口※ |

大和コネクト証券のネット抽選分は、8口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

※海外売出し5,925,200株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、24倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

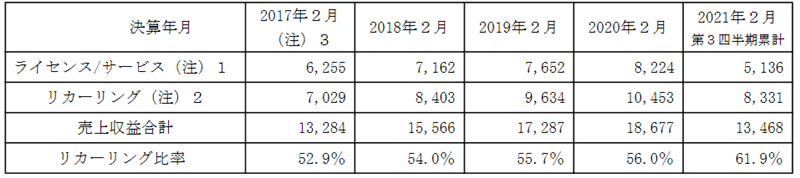

ウイングアーク1stの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年2月 | 2019年2月 | 2018年2月 |

|---|---|---|---|

| 売上高 | 18,085,938 | 16,618,707 | 15,167,974 |

| 経常利益 | 3,044,602 | 2,411,479 | 1,671,212 |

| 当期利益 | 1,845,412 | 1,161,674 | 730,324 |

| 純資産 | 14,998,434 | 12,899,372 | 13,016,586 |

| 配当金※ | ― | 4,500.00 | 9,200.00 |

| EPS※ | 59.15 | 37.23 | 23.41 |

| BPS※ | 479.09 | 412.80 | 416.83 |

| 前期比(売上高) | 8.8% | 9.6% | ― |

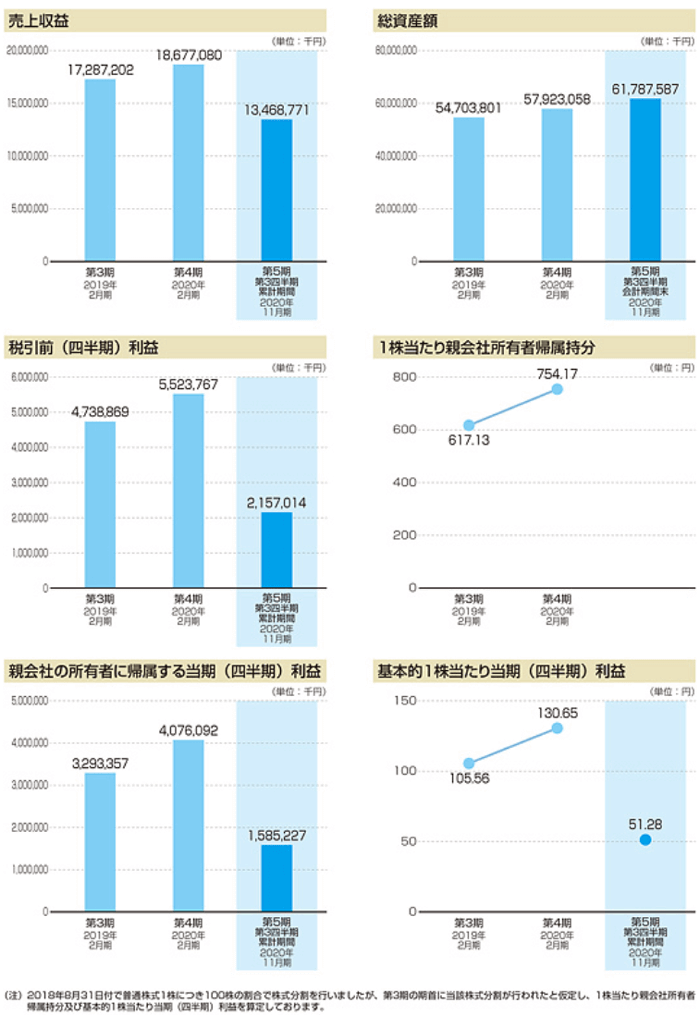

連結 財務情報 (単位/千円)

| 決算期 | 2020年2月 | 2019年2月 |

|---|---|---|

| 売上高 | 18,677,080 | 17,287,202 |

| 経常利益 | 5,523,767 | 4,738,869 |

| 当期利益 | 4,076,092 | 3,293,357 |

| 純資産 | 23,528,485 | 19,253,401 |

| EPS※ | 130.65 | 105.56 |

| BPS※ | 754.17 | 617.13 |

| 前期比(売上高) | 8% | ― |

上位株主とロックアップ期間

ウイングアーク1stの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| CJP WA Holdings, L.P. VC |

12,229,830株

34.79%

|

10,634,700株 | 90日 |

| IW.DXパートナーズ(株) |

7,643,470株

21.75%

|

- | 90日 |

| 東芝デジタルソリューションズ(株) |

4,604,700株

13.10%

|

- | 90日 |

| Sansan(株) |

2,394,800株

6.81%

|

- | 90日 |

| モノリス有限責任事業組合 役員等により総株主の議決権の過半数が所有されている会社 |

1,400,000株

3.98%

|

- | 90日 |

| (株)PKSHA Technology |

1,174,900株

3.34%

|

- | 90日 |

| 鈴与(株) |

537,300株

1.53%

|

- | 90日 |

| 合同会社PKSHA Technology Capital VC |

360,000株

1.02%

|

- | 90日 |

| 内野 弘幸 取締役 |

280,000株

0.80%

|

- | 90日 |

| (株)データ・アプリケーション |

214,200株

0.61%

|

- | 90日 |

上位株主11番目に代表取締役の田中 潤氏。(20万株保有/0.57%)

直近の類似IPOの上場結果

ウイングアーク1stと同じホットワードのIPOの上場結果です。

「再上場」のIPOの直近の結果です。

ウイングアーク1stと市場と業種が同じIPOの上場結果です。

「市場:東証一部」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2018/12/19 ソフトバンク

… 初値売り損益:-3,700円

騰落率:-2.47%、倍率:0.98倍 - 2018/12/12 アルテリア・ネットワークス

… 初値売り損益:-6,000円

騰落率:-4.80%、倍率:0.95倍 - 2017/03/29 オークネット

… 初値売り損益:20,000円

騰落率:18.18%、倍率:1.18倍 - 2017/03/22 マクロミル

… 初値売り損益:-8,300円

騰落率:-4.26%、倍率:0.96倍 - 2016/07/15 LINE

… 初値売り損益:160,000円

騰落率:48.48%、倍率:1.48倍

ウイングアーク1stのIPO分析

業務内容はIPOで人気がある分野ですが、再上場案件は人気がありません。

再上場案件の中でも「全株売出し」は最も人気がなく、公募割れのリスクがあります。

ウイングアーク1stは2019年3月に上場予定だったものの、「株式市場の動向等諸般の事情を総合的に勘案」し、上場中止となりました。

2020年3月もコロナショックにより上場中止(延期)しています。

上場中止したIPO

いずれも株式市場が不調な時に上場中止しています。

また、いずれも3月ということで個人的には現在好調な相場が下落基調に転じるフラグにならなきゃいいなぁと思っています・・・(割と真面目に)

Amazon Web Services(AWS)のインフラ基盤構築、リセール、保守・運用代行を行っているサーバーワークス(4434)が、ウイングアーク1stと資本・業務提携を行うと2月18日に発表しました。(6億円を上限としてウィングアークの株式を取得)

上位株主にPKSHA Technology(3993)や、東芝デジタルソリューションズもあり、企業にとっては魅力のある事業を展開しているのかもしれません。

前回のIPO中止時との比較です。

| 今回 | 前回 (2020/3/26) |

|

|---|---|---|

| 吸収金額 | 182.2億円 (35.2%ダウン↓) |

281.1億円 |

| 売出株数 | 1063万4,700株 (31.5%ダウン↓) |

1551万7,100株 |

| 想定価格 | 1,490円 (10.8%ダウン↓) |

1,670円 |

上場のサイズを前回の承認時より落としています。

ウイングアーク1stの目論見書をみるのは3回目。

気のせいかもしれませんが、最初みたときよりも魅力があるように感じます。

収益は着実に積み上がり、有名企業と資本・業務提携をしており、株主も知名度高い企業が並んでいます。

IPOの中身は、再上場案件で全株売出と最悪ですが、評価が難しいIPOになります。

仮条件が想定価格と比較してどのように決まるのか?にまずは注目したいと思います。(機関投資家の需要は?)

キャッシュフローが安定しているが、新型コロナウイルス感染症の収束が見通せない状況であることから、手元流動性の積み増しを目的として、2020年5月に総額45億円の借り入れを実施。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- IPOで人気のあるIT関連企業。

- 業績が好調。(決算情報)

- 約3週間ぶりのIPO

- 再上場案件。さらに全株売出案件は人気が低い。

- オファリングレシオが39.2%と高い。(オファリングレシオによる実績)

- 3月はIPOが多く、選別される可能性あり。

- 新株予約権による潜在株式総数は4,450,500株あり、発行済株式総数の14.3%に相当。

- ベンチャーキャピタルの保有株が多いが、ロックアップあり。

- どうしてもファンドのEXIT感が強い。上場承認3度目の正直なるか!?

- 新型コロナウィルスの収束が未定。

- 株式市場が高値圏にあり、やや警戒感あり。(調整あるかも)

3.1追記。仮条件が想定発行価格(1,490円)より6.7%の上振れ決定(1,440円~1,590円)しましたが、EXIT感も強いIPOなので初値予想は1,530円 ~ 1,650円に修正、予想利益は-6,000円~6,000円と、ほぼ変わらない数値に修正しました。

目論見書の想定仮条件は1,490円。初値予想は1,420円 ~ 1,540円としました。

予想利益は-7,000円~5,000円で、市況によっては公募割れのリスクがあるIPOになります。

事業内容は魅力が高いと思うんですが、なにせファンドのEXIT感が強くIPOの内容は悪い。

とはいえ、カブスルは積極的に幹事証券にてIPOに申し込みます。痛い目にあうかもしれませんが(苦笑)

3.1追記:株式市況がやや怪しくなってきたので、同社のIPOはSBI証券でポイントだけ狙うことにしました。

ワンポイント

主幹事証券のひとつは大手の野村證券。

主幹事はIPOの一連の流れを取りしきる立場にあり、IPOの当選数(割当数)も主幹事が一番多いです。

また、野村證券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。

SBI証券は、抽選で落選しても次回の当選チャンスに活かせるポイントが付与されます。

IPOチャレンジポイント狙いで、ブックビルディングに参加するのも有効な手です。

SMBC日興証券は当選後に辞退するとペナルティがありますのでご注意を。