黒田グループ(287A):IPO上場情報

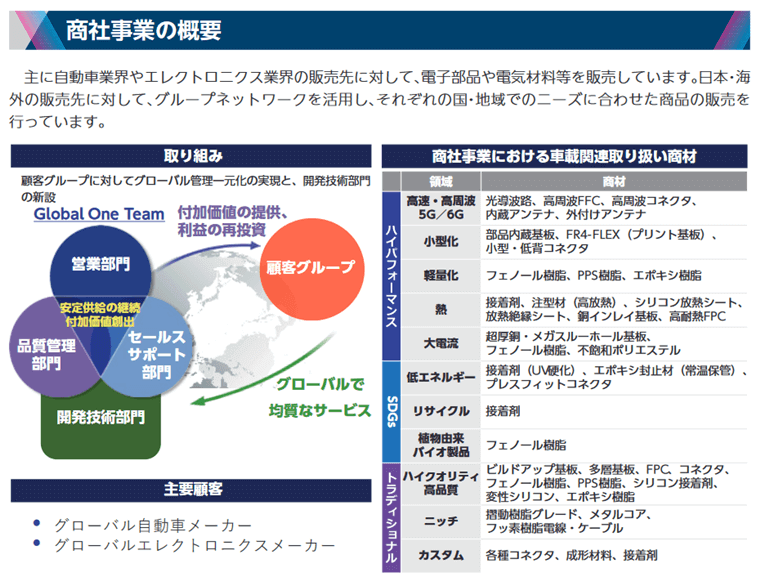

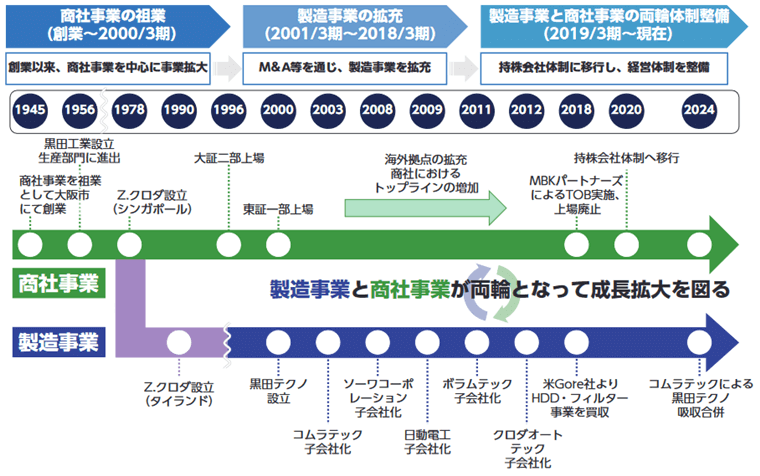

黒田グループは、液晶ディスプレイ用印刷版、自動化設備、樹脂成形金型、HDD 用部品、電力・電設資材、アルミダイカスト製品の製造・販売およびプリント回路基板の設計・受託開発。エレクトロニクス業界および自動車業界への電子部品、電気材料等の販売を行っている企業です。グループは同社と連結子会社29社で構成。

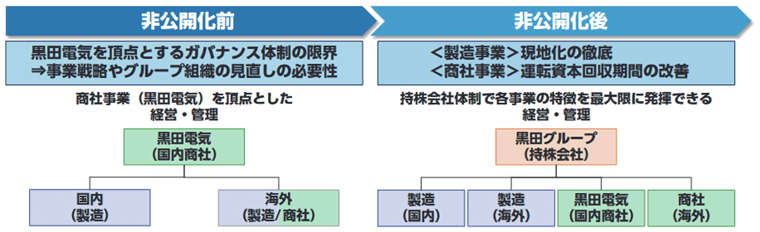

KMホールディングスによる完全子会社化に伴い、2018年3月に東証一部から上場廃止した黒田電気が、ガバナンス体制の整備、安定的な事業運営を概ね実現し再上場へ。

同社の従業員数は59名、平均年齢は45.7歳、平均勤続年数は10.1年、平均年間給与は934万円。連結の従業員数は2,491名(2024年10月末)

黒田グループのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、黒田グループの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

黒田グループの上場日

| 上場日 | 2024/12/17(火) | 証券コード | 287A |

|---|---|---|---|

| 市場 | 東証スタンダード | 業種 | 卸売業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | 黒田グループ(287A) | ||

| 時価総額 | 326億円(公開価格で計算) 412.1億円(初値で計算) |

||

黒田グループのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2024/11/29 (金) ~ 12/4 (水) |

||

|---|---|---|---|

| 仮条件 | 640円~700円 (抽選資金:6.4万円 ~ 7万円) | ||

| 当選口数 | 139,704口 | ||

| 発行済株式数 | 46,568,020株 | オファリングレシオ | 29.9% |

| 公募株数 | 0株 | 売出株数 | 12,148,200株 |

| 吸収金額 | 97.7億円 | O.A分 | 1,822,200株 |

| 仮条件決定日 | 11/28 (木) | 公開価格決定日 | 12/6 (金) |

| 購入期間 | 12/9 (月) ~ 12/12 (木) | ||

| 備考 |

【12.6追記】売出は、国内9,496,900株、海外2,651,300株(海外販売の割合 21.8%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

黒田グループの公開価格と初値

| 仮条件 | 640円~700円 | ||

|---|---|---|---|

| 公開価格 | 700円 | 初値 | 885円 |

| 騰落率 | 26.43% | 倍率 | 1.26倍 |

| 初値売り損益 | 18,500円(885円 - 700円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

黒田グループの初値予想と予想利益

黒田グループの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

640円 ~ 700円

※抽選資金:6.4万円 ~ 7万円

上限は9.4%上ブレ↑ |

|---|---|

| 初値予想 |

680円 ~ 840円※11/28 修正

(1.0倍~1.2倍) |

| 予想利益 | -2,000円~1.4万円 |

想定価格と初値予想

| 想定価格 | 640円あたり ※抽選資金:6.4万円あたり |

|---|---|

| 初値予想 | 580円 ~ 650円 (0.9倍~1.0倍) |

| 予想利益 | -6,000円~1,000円 |

初値予想アンケート

黒田グループ(287A)の初値予想アンケートに、ご協力をお願いします。

公開価格(700円)を基準価格に修正しています。

有効回答:904票 投票期限:2024/12/16 (月) 23:59まで黒田グループの主幹事と幹事証券

黒田グループのIPOを取り扱っている証券会社です。

黒田グループの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

62.87% | 8,783,300株 | 8,783口※ |

| 主幹事 野村證券 |

33.22% | 4,640,800株 | 4,640口※ |

| みずほ証券 | 0.87% | 121,400株 | 121口※ |

| 大和証券 | 0.87% | 121,400株 | 121口※ |

| 三菱UFJモルガン・スタンレー証券 | 0.87% | 121,400株 | 121口※ |

| マネックス証券 | 0.43% | 60,700株 | 607口※ |

| 楽天証券 | 0.43% | 60,700株 | 607口※ |

| SBI証券 | 0.43% | 60,700株 | 364口※ |

大和コネクト証券のネット抽選分は、12口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

※海外売出し2,651,300株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、154倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

黒田グループの決算情報

単独 財務情報 (単位/百万円)

| 決算期 | 2024年3月 | 2023年3月 | 2022年3月 |

|---|---|---|---|

| 売上高 | 7,272 | 4,533 | 4,090 |

| 経常利益 | 4,756 | 3,581 | 3,600 |

| 当期利益 | 4,487 | 2,278 | 2,902 |

| 純資産 | 26,523 | 25,190 | 22,758 |

| 配当金※ | ― | ― | ― |

| EPS※ | 103.27 | 48.92 | 1,246.53 |

| BPS※ | 624.83 | 537.64 | 9,774.30 |

| 前期比(売上高) | 60.4% | 10.8% | ― |

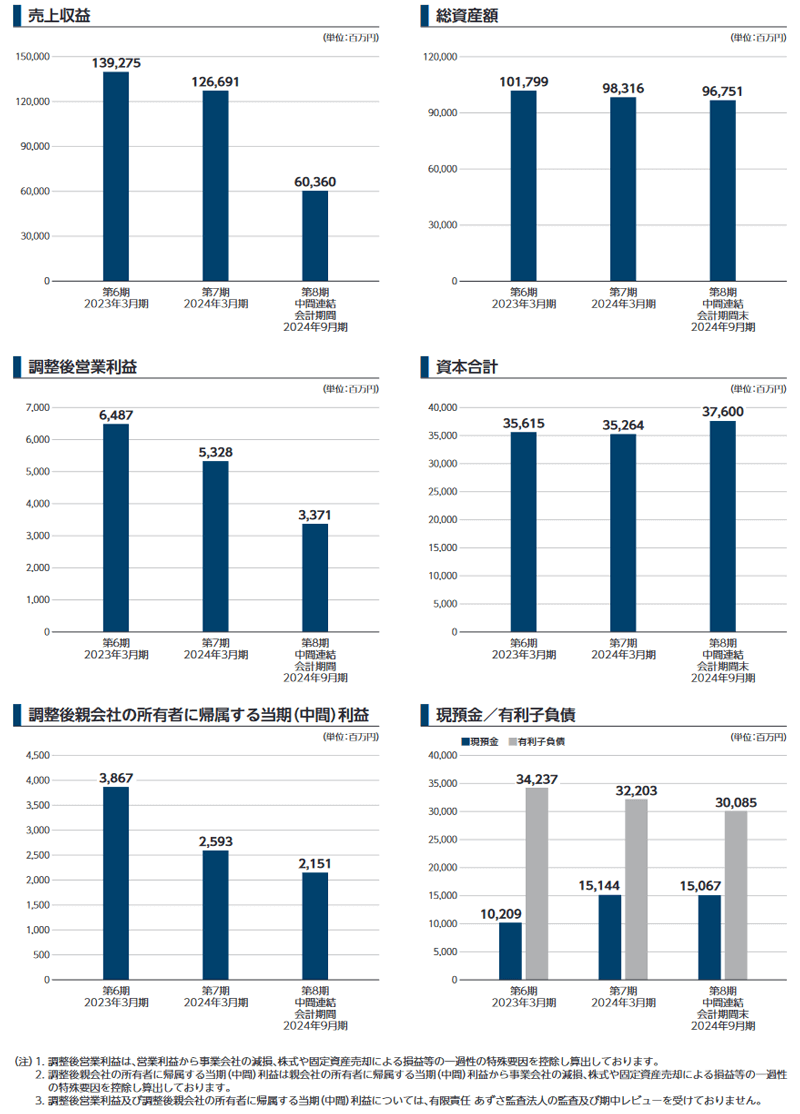

連結 財務情報 (単位/百万円)

| 決算期 | 2024年3月 | 2023年3月 |

|---|---|---|

| 売上高 | 126,691 | 139,275 |

| 営業利益 | 5,328 | 6,487 |

| 営業利益率 | 4.21% | 4.66% |

| 経常利益 | 1,168 | 4,074 |

| 当期利益 | 378 | 2,597 |

| 純資産 | 34,144 | 34,619 |

| EPS※ | 8.70 | 55.76 |

| BPS※ | 804.34 | 740.32 |

| 前期比 (営業利益) |

-17.9% | ― |

| 前期比(売上高) | -9% | ― |

黒田グループのPERとPBR

公開価格(700円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2023年3月 (実績/連結) |

12.55倍 | 0.95倍 | 55.76 | 740.32 |

| 2024年3月 (実績/連結) |

80.46倍 | 0.87倍 | 8.70 | 804.34 |

| 2025年3月 (予想/連結) |

8.14倍 | - | 85.98 | - |

黒田グループの配当金と配当利回り

公開価格(700円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2024年3月 (実績) |

0円 | - | - |

| 2025年3月 (予定) |

60円 | 8.57% | - |

上位株主とロックアップ期間

黒田グループの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| ケイエム・ツー・エルピー |

42,449,980株

97.09%

|

12,148,200株 | 180日 |

| 細川 浩一 代表取締役 |

297,140株

0.68%

(297,140)

|

- | |

| 森 安伸 取締役 |

137,960株

0.32%

(137,960)

|

- | |

| 鈴木 秀和 子会社の取締役 |

95,520株

0.22%

(95,520)

|

- | |

| 尹 棡洙 子会社の取締役 |

95,520株

0.22%

(95,520)

|

- | |

| 小林 郁夫 子会社の取締役 |

95,520株

0.22%

(95,520)

|

- | |

| Cheng Jit Ann 子会社の取締役 |

95,520株

0.22%

(95,520)

|

- | |

| - |

95,520株

0.22%

(95,520)

|

- | |

| - |

74,280株

0.17%

(74,280)

|

- | |

| - |

74,280株

0.17%

(74,280)

|

- |

新株予約権の行使期間は2026年7月20日~2034年7月19日

- 180日のロックアップ期間は、2025年6月14日まで

直近の類似IPOの上場結果

黒田グループと同じホットワードのIPOの上場結果です。

「再上場」のIPOの直近の結果です。

- 2024/06/27 豆蔵デジタルHD…

初値売り損益:1,800円

(騰落率:1.35%、倍率:1.01倍) - 2023/10/25 KOKUSAI ELECTRIC…

初値売り損益:27,600円

(騰落率:15%、倍率:1.15倍) - 2023/06/30 ノバレーゼ…

初値売り損益:-1,000円

(騰落率:-1.67%、倍率:0.98倍) - 2023/04/19 エキサイトHD…

初値売り損益:36,000円

(騰落率:26.87%、倍率:1.27倍) - 2022/12/14 スカイマーク…

初値売り損益:10,200円

(騰落率:8.72%、倍率:1.09倍)

黒田グループと市場と業種が同じIPOの上場結果です。

「市場:スタンダードまたは東証二部」かつ「業種:卸売業」の直近のIPO結果です。

- 2023/06/30 ジーデップ・アドバンス

… 初値売り損益:617,000円

騰落率:136.81%、倍率:2.37倍 - 2023/03/22 SHINKO

… 初値売り損益:5,000円

騰落率:2.27%、倍率:1.02倍 - 2022/12/26 アルファパーチェス

… 初値売り損益:-1,100円

騰落率:-1.25%、倍率:0.99倍 - 2022/12/26 ダイワ通信

… 初値売り損益:-8,000円

騰落率:-4.71%、倍率:0.95倍 - 2019/12/23 カクヤス

… 初値売り損益:26,600円

騰落率:16.63%、倍率:1.17倍

黒田グループのIPO分析

KMホールディングスによる完全子会社化に伴い、2018年3月に東証一部から上場廃止し非公開化。

非公開化後、黒田グループを頂点に製造事業、商社事業を大分し、子会社を並列に配置。

従来の売上規模拡大を追求した成長から、それぞれの事業・会社の特性を活かし取引先へ提供する価値(収益性)を高める事業構造に転換。

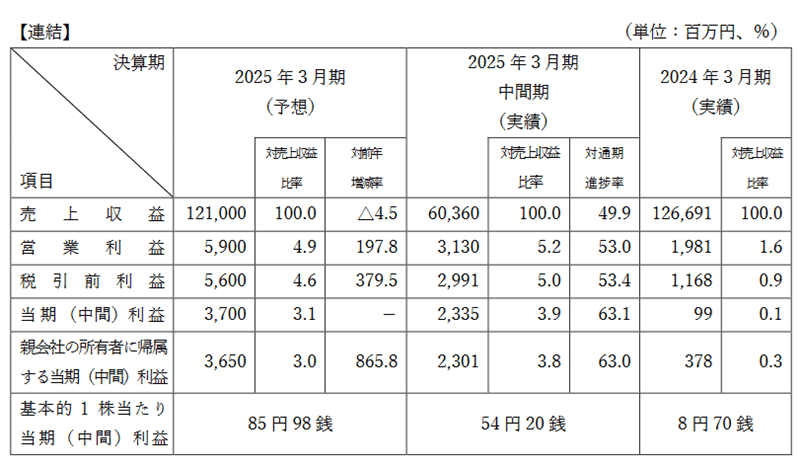

2025年3月期の業績予想(連結)が発表されています。

仮条件の上限価格で算出したPERは8.1倍。前期実績で算出したPERは80.4倍、二期前のPERは12.5倍(PERとPBR)

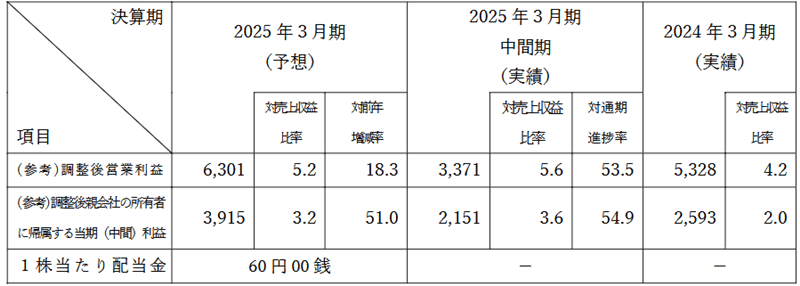

予定されている2025年3月期の配当金は60円。仮条件の上限価格で算出した配当利回りは8.57%(配当利回り)

DOE(株主資本配当率)は7%を目標とし、数年間は累進配当を予定。配当金目当ての買いが集まりそう。

全株ファンドの売出し、需給が重い、再上場案件というIPOとして不人気のテーマが揃っていますが、一方で高い配当利回りと累進配当の宣言は魅力的です。大きなマイナス面と大きなプラス面の綱引きになりそう。

参考までに

業績予想である2025年3月期の予定配当金60円を受けて、評価を「D」から「C」に一段引き上げました。

IPOとしては初値が上昇しづらいものの、配当政策は魅力があります。

評価は下記を考慮して、公募割れのリスクが高い「D」に設定しました。

- 業績は安定的(決算情報)

- 購入単価が低いIPOが好調(抽選資金による実績)

- 2025年3月期の配当金は60円の予定。仮条件の上限価格による配当利回りは8.57%。DOE7%目標、数年間は累進配当(配当利回り)

- 需給が重く初値が上昇しづらい

- オファリングレシオが29.9%とやや高い(IPOデータ)

- 市場からの吸収金額が97.7億円とやや大きい

- ファンドのEXIT感が強い

- 全株 売出株。公募株なし

- IPOで人気の低い東証スタンダード市場

- 同日に3社が上場

- 12月はIPOが多く、選別される可能性あり

- 地政学リスクあり。売上高の約39%はタイ、インドネシア、中国に所在する会社の海外販売

- 2025年3月期の業績予想(連結)(前期比)は、売上高 121,000百万円(-4.5%)、営業利益 5,900百万円(+197.8%)

- 仮条件の上限価格と2025年3月期の業績予想(連結)によるPERは8.1倍。前期実績で計算したPERは80.4倍、PBRは0.87倍(PERとPBR)

う~ん。参加可否が難しいIPO。あまりに高い配当利回りを見ると、個人的には「キケン」というシグナルが灯ります。

数年間の累進配当を宣言しており、減配どころか増配していくと思うのですが・・・。

個人的には上場企業の宣言を信用していないので、100株当選くらいを狙います。

主幹事のSMBC日興証券と、幹事証券の三菱UFJモルガン・スタンレー証券は、IPO当選後に辞退するとペナルティがありますのでブックビルディングの参加にはご注意を。

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!