ジーデップ・アドバンス(5885):IPO上場情報

ジーデップ・アドバンスは、システムインキュベーション事業を行っている企業です。

システムインキュベーション事業とは、主にAIやビジュアライゼーション、その他ビッグデータを取扱う市場における研究者や開発者のシステム環境上の課題に対して、最先端テクノロジーを用いたサーバー機等のハードウエアの提供といった同社オリジナルソリューションを提供することにより、今までとは違ったアプローチで研究や開発のスピードアップを支援するサービス。

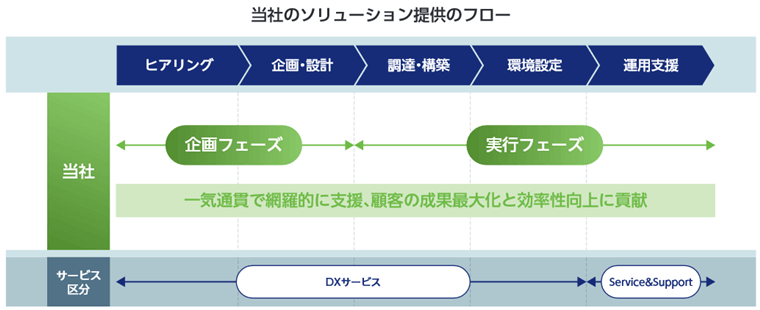

具体的には、同社が認定とトレーニングを受けているグローバルコンピューティングカンパニーの最新のテクノロジーと、提携しているグローバルベンダーの製品を顧客の課題に合わせて適宜組み合わせ、ハードウエア等の企画・設計から構築・運用支援までのサービスをワンストップで提供。

DXサービスおよびService& Supportの2つのサービスを提供。

DXサービスはソリューション提供のフローのヒアリングから環境設定までを対象。主なサービス内容としては顧客の課題解決に適したハードウエア及びソフトウエアの提供と、ハードウエアを効果的かつ効率的に動作させる環境の構築。

Service & Supportはソリューション提供のフローの運用支援を対象。ハードウエアの保守と、継続的な開発環境のアップデートを組み合わせた運用支援を提供。

設立は2015年8月(前身の会社の設立は1978年12月)

同社の従業員数は2023年4月末で21名、平均年齢は41.3歳、平均勤続年数は2.8年、平均年間給与は620.9万円

ジーデップ・アドバンスのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ジーデップ・アドバンスの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ジーデップ・アドバンスの上場日

| 上場日 | 2023/6/30(金) | 証券コード | 5885 |

|---|---|---|---|

| 市場 | 東証スタンダード | 業種 | 卸売業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | ジーデップ・アドバンス(5885) | ||

| 時価総額 | 59.5億円(公開価格で計算) 141億円(初値で計算) |

||

ジーデップ・アドバンスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/6/14 (水) ~ 6/20 (火) |

||

|---|---|---|---|

| 仮条件 | 4,170円~4,510円 (抽選資金:41.7万円 ~ 45.1万円) | ||

| 当選口数 | 4,600口 | ||

| 発行済株式数 | 1,320,000株 | オファリングレシオ | 34.8% |

| 公募株数 | 120,000株 | 売出株数 | 280,000株 |

| 吸収金額 | 20.7億円 | O.A分 | 60,000株 |

| 仮条件決定日 | 6/12 (月) | 公開価格決定日 | 6/21 (水) |

| 購入期間 | 6/22 (木) ~ 6/27 (火) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ジーデップ・アドバンスの公開価格と初値

| 仮条件 | 4,170円~4,510円 | ||

|---|---|---|---|

| 公開価格 | 4,510円 | 初値 | 10,680円 |

| 騰落率 | 136.81% | 倍率 | 2.37倍 |

| 初値売り損益 | 617,000円(10,680円 - 4,510円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ジーデップ・アドバンスの初値予想と予想利益

ジーデップ・アドバンスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

4,170円 ~ 4,510円

※抽選資金:41.7万円 ~ 45.1万円

上限は8.2%上ブレ↑ |

|---|---|

| 初値予想 |

5,900円 ~ 7,500円※6/12 修正

(1.3倍~1.7倍) |

| 予想利益 | 13.9万円~29.9万円 |

想定価格と初値予想

| 想定価格 | 4,170円あたり ※抽選資金:41.7万円あたり |

|---|---|

| 初値予想 | 5,420円 ~ 6,880円 (1.3倍~1.6倍) |

| 予想利益 | 12.5万円~27.1万円 |

初値予想アンケート

ジーデップ・アドバンス(5885)の初値予想アンケートに、ご協力をお願いします。

公開価格(4,510円)を基準価格に修正しています。

有効回答:328票 投票期限:2023/6/29 (木) 23:59までジーデップ・アドバンスの主幹事と幹事証券

ジーデップ・アドバンスのIPOを取り扱っている証券会社です。

ジーデップ・アドバンスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

82.61% | 380,000株 | 380口 |

| 野村證券 | 8.70% | 40,000株 | 40口 |

| マネックス証券 | 2.17% | 10,000株 | 100口 |

| 岡三証券 | 2.17% | 10,000株 | 10口 |

| 楽天証券 | 0.87% | 4,000株 | 40口 |

| 松井証券 | 0.87% | 4,000株 | 28口 |

| SBI証券 | 0.87% | 4,000株 | 24口 |

| 極東証券 | 0.87% | 4,000株 | 0口 |

| あかつき証券 | 0.87% | 4,000株 | 0口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

楽天証券の抽選倍率は、1,133倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

ジーデップ・アドバンスの決算情報

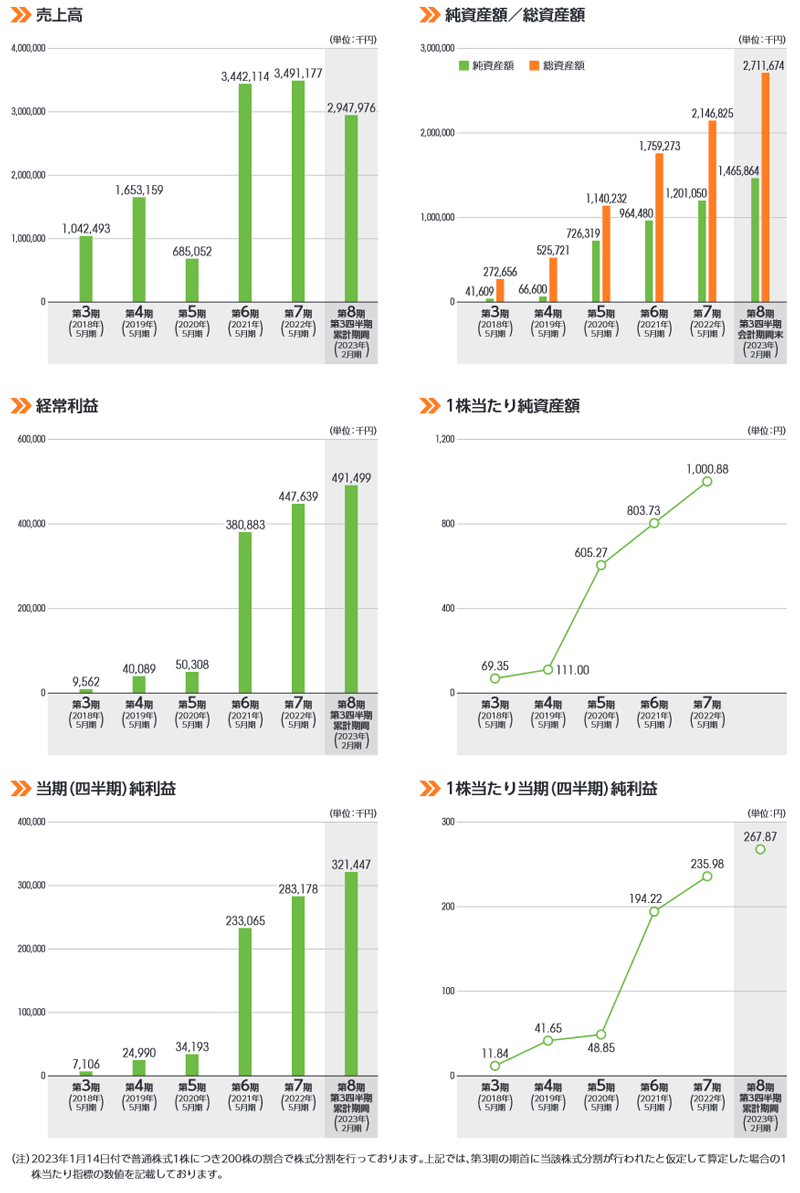

単独 財務情報 (単位/千円)

| 決算期 | 2022年5月 | 2021年5月 | 2020年5月 |

|---|---|---|---|

| 売上高 | 3,491,177 | 3,442,114 | 685,052 |

| 経常利益 | 447,639 | 380,883 | 50,308 |

| 当期利益 | 283,178 | 233,065 | 34,193 |

| 純資産 | 1,201,050 | 964,480 | 726,319 |

| 配当金※ | 9,439.00 | 7,768.00 | ― |

| EPS※ | 235.98 | 194.22 | 9,769.70 |

| BPS※ | 1,000.88 | 803.73 | 121,053.17 |

| 前期比(売上高) | 1.4% | 402.5% | ― |

ジーデップ・アドバンスのPERとPBR

公開価格(4,510円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年5月 (実績) |

23.22倍 | 5.61倍 | 194.22 | 803.73 |

| 2022年5月 (実績) |

19.11倍 | 4.51倍 | 235.98 | 1,000.88 |

ジーデップ・アドバンスの配当金と配当利回り

公開価格(4,510円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2022年5月 (実績) |

47.2円 | 1.04% | 20% |

上位株主とロックアップ期間

ジーデップ・アドバンスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 株式会社IAM 役員等により総株主の議決権の過半数が所有されている会社 |

758,000株

59.54%

|

- | 180日 |

| 飯野 匡道 代表取締役 |

366,400株

28.78%

|

280,000株 | 180日 |

| 飯野 亜矢子 代表取締役の配偶者 |

75,600株

5.94%

|

- | 180日 |

| 大橋 達夫 取締役 |

24,000株

1.89%

(24,000)

|

- | |

| 小島 広 取締役 |

12,000株

0.94%

(12,000)

|

- | |

| 堀籠 学 従業員 |

7,400株

0.58%

(7,400)

|

- | |

| 高橋 千晶 |

5,000株

0.39%

(5,000)

|

- | |

| 大宮 和子 従業員 |

4,800株

0.38%

(4,000)

|

- | |

| 永井 基一郎 従業員 |

3,600株

0.28%

(3,600)

|

- | |

| 藤波 雅人 従業員 |

3,400株

0.27%

(3,400)

|

- |

- 180日のロックアップ期間は、2023年12月26日まで

直近の類似IPOの上場結果

ジーデップ・アドバンスと市場と業種が同じIPOの上場結果です。

「市場:スタンダードまたは東証二部」かつ「業種:卸売業」の直近のIPO結果です。

ジーデップ・アドバンスのIPO分析

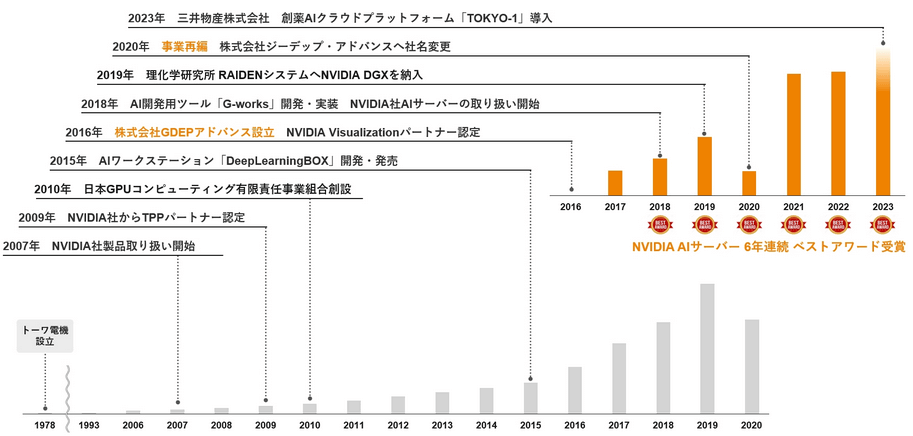

前身のトーワ電機㈱が2007年11月からGPUやGPGPU製品の取扱いを開始。

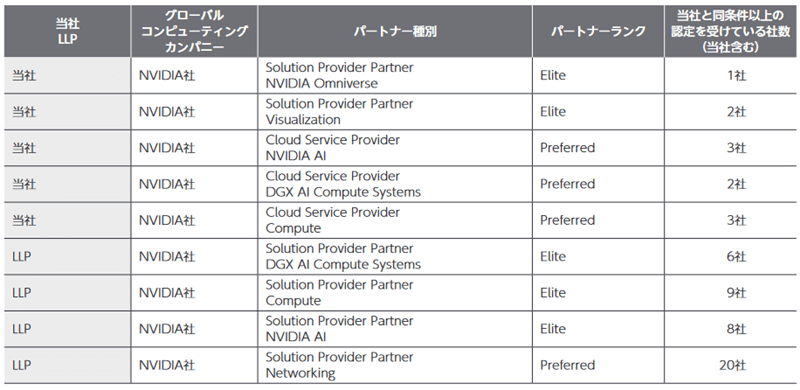

半導体のグローバルコンピューティングカンパニーであるNVIDIA社、Intel社、AMD社、XILINX社からパートナー認定を受けています。

LLP社は2010年3月にNVIDIA社の紹介等により、トーワ電機㈱の他、株式会社サイコム及びプロメテック・ソフトウェア株式会社の3社が集まり、GPGPUの市場創出活動を目的として設立。現在の主な業務はNVIDIA社から受け取ったリベートの請求及び配分。

AI開発で供給不足のGPUやら、半導体で株価絶好調のNVIDIAやら、これだけで市場の注目度高そう。

主要顧客は、大学官公庁または高度なAI学習や推論を必要とするような大企業。

年度末の1月~3月に受注が急増(3Q、4Q)

スタンダード市場の一見すると地味系な事業内容なんですが、昨今の株式市況の人気テーマと合致しており、投資家の注目度は高そう。初値が安ければ買われそうなIPOですが、個人投資家に人気の値嵩株ということもあり、跳ねる可能性もありそうです。(値嵩株は上下、どっちに転ぶか分からないのでチョット怖い)

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 供給不足のGPUを取り扱い。半導体メーカーのNVIDIAなどからからパートナー認定

- 業績が好調(決算情報)

- 株価が高い値嵩株。価格が上下に大きく振れやすく、利ザヤ狙いの投資家に人気あり

- 大手企業への導入実績あり

- 【6.12追記】仮条件が8.2%も上振れして決定。機関投資家に人気あり?

- オファリングレシオが34.8%と高い(IPOデータ)

- 仮条件の上限価格と前期実績(連結)によるPERは19.1倍。PBRは4.5倍でやや割高感あり

- IPOで人気の低い東証スタンダード市場

- 同日に3社が上場

- 6月後半のIPOラッシュによる投資家の資金枯渇。選別される可能性あり

- 上位株主は役員関連。売り圧力が低い

6.12追記。仮条件が想定発行価格(4,170円)より8.2%の上振れ決定(4,170円~4,510円)したので、初値予想を5,900円 ~ 7,500円に修正。予想利益は13.9万円~29.9万円です。

目論見書の想定仮条件は4,170円。初値予想は5,420円 ~ 6,880円としました。

予想利益は12.5万円~27.1万円です。

カブスルは幹事証券にてIPOに参加します。

落選しても初値が安くつくならセカンダリー投資に参加するかもしれません。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに47回当選しています。(全当選数の35.1%)

松井証券と岡三オンラインはブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています(5割目標)

抽選資金に余裕があれば、楽天証券でも参加しておきたいです。