Liberaware(リベラウェア)(218A):IPO上場情報

Liberawareは、ドローン・ロボット等により撮影したインフラ施設・設備等の映像情報を基に、顧客の安全性・生産性向上に資するデータへ加工して提供するソリューションを展開している企業です。

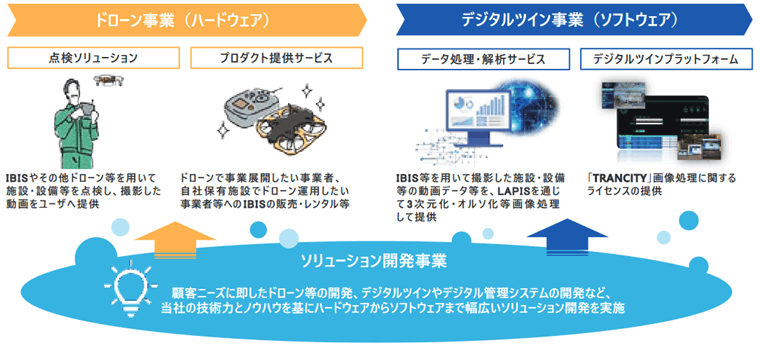

ドローン等によるインフラ・プラントの調査・点検・測量に資するデータの提供や、ドローンの製造・販売を実施する「ドローン事業」と、ドローン等により取得したデータの画像処理技術等により、映像、3次元データ、異常検知に資する情報等をデジタル上に構築・提供する「デジタルツイン事業」、そして、両事業を支える事業として、当社の技術力やノウハウをベースにした新しいソリューションを開発する「ソリューション開発事業」を合わせた3つの事業を展開。

設立は2016年8月

従業員数は52名、平均年齢は37.4歳、平均勤続年数は2.7年、平均年間給与は792.6万円(2024年5月末)

LiberawareのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、Liberawareの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

Liberaware(リベラウェア)の上場日

| 上場日 | 2024/7/29(月) | 証券コード | 218A |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | 精密機器 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | Liberaware(リベラウェア)(218A) | ||

| 時価総額 | 58.4億円(公開価格で計算) 85.5億円(初値で計算) |

||

Liberaware(リベラウェア)のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2024/7/11 (木) ~ 7/18 (木) |

||

|---|---|---|---|

| 仮条件 | 295円~310円 (抽選資金:2.95万円 ~ 3.1万円) | ||

| 当選口数 | 36,166口 | ||

| 発行済株式数 | 18,836,700株 | オファリングレシオ | 19.1% |

| 公募株数 | 1,700,000株 | 売出株数 | 1,444,900株 |

| 吸収金額 | 11.2億円 | O.A分 | 471,700株 |

| 仮条件決定日 | 7/10 (水) | 公開価格決定日 | 7/19 (金) |

| 購入期間 | 7/22 (月) ~ 7/25 (木) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

Liberaware(リベラウェア)の公開価格と初値

| 仮条件 | 295円~310円 | ||

|---|---|---|---|

| 公開価格 | 310円 | 初値 | 454円 |

| 騰落率 | 46.45% | 倍率 | 1.46倍 |

| 初値売り損益 | 14,400円(454円 - 310円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

Liberaware(リベラウェア)の初値予想と予想利益

Liberaware(リベラウェア)の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

295円 ~ 310円

※抽選資金:2.95万円 ~ 3.1万円

上限は5.1%上ブレ↑ |

|---|---|

| 初値予想 |

410円 ~ 560円※7/10 修正

(1.3倍~1.8倍) |

| 予想利益 | 1万円~2.5万円 |

想定価格と初値予想

| 想定価格 | 295円あたり ※抽選資金:2.95万円あたり |

|---|---|

| 初値予想 | 390円 ~ 530円 (1.3倍~1.8倍) |

| 予想利益 | 9,500円~2.35万円 |

初値予想アンケート

Liberaware(リベラウェア)(218A)の初値予想アンケートに、ご協力をお願いします。

公開価格(310円)を基準価格に修正しています。

有効回答:505票 投票期限:2024/7/28 (日) 23:59までLiberaware(リベラウェア)の主幹事と幹事証券

Liberaware(リベラウェア)のIPOを取り扱っている証券会社です。

Liberaware(リベラウェア)の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

93.84% | 3,393,800株 | 3,393口 |

| SBI証券 | 1.30% | 47,100株 | 282口 |

| 楽天証券 | 0.69% | 25,100株 | 251口 |

| 松井証券 | 0.69% | 25,100株 | 175口 |

| 岡三証券 | 0.69% | 25,100株 | 25口 |

| 岩井コスモ証券 | 0.69% | 25,100株 | 25口 |

| 丸三証券 | 0.69% | 25,100株 | 0口 |

| 極東証券 | 0.69% | 25,100株 | 0口 |

| 水戸証券 | 0.69% | 25,100株 | 0口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

楽天証券の抽選倍率は、1,609倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

Liberaware(リベラウェア)の決算情報

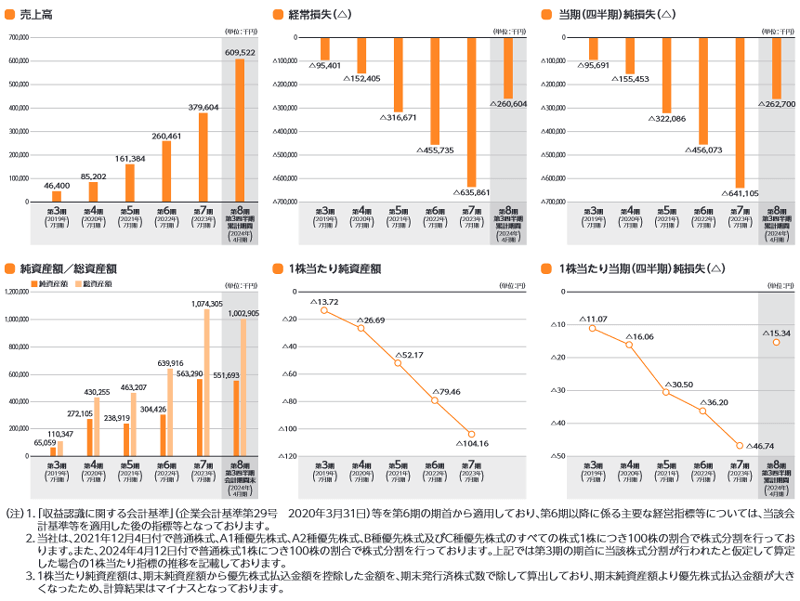

単独 財務情報 (単位/千円)

| 決算期 | 2023年7月 | 2022年7月 | 2021年7月 |

|---|---|---|---|

| 売上高 | 379,604 | 260,461 | 161,384 |

| 経常利益 | -635,861 | -455,735 | -316,671 |

| 当期利益 | -641,105 | -456,073 | -322,086 |

| 純資産 | 563,290 | 304,426 | 238,919 |

| 配当金※ | ― | ― | ― |

| EPS※ | -46.74 | -36.20 | -305,031.33 |

| BPS※ | -104.16 | -79.46 | -521,684.57 |

| 前期比(売上高) | 45.7% | 61.4% | ― |

Liberaware(リベラウェア)のPERとPBR

公開価格(310円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2022年7月 (実績) |

- | - | -36.20 | -79.46 |

| 2023年7月 (実績) |

- | - | -46.74 | -104.16 |

Liberaware(リベラウェア)の配当金と配当利回り

公開価格(310円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2023年7月 (実績) |

0円 | - | - |

上位株主とロックアップ期間

Liberaware(リベラウェア)の上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 閔 弘圭 代表取締役 |

3,446,000株

18.30%

|

- | 180日 |

| BIG2号投資事業有限責任組合 VC |

2,217,400株

11.78%

|

104,800株 | 90日/ 1.5倍 |

| AI・テクノロジー・イノベーショ ン・ファンド3号有限責任事業組合 VC |

2,100,000株

11.15%

|

- | |

| 千葉道場ドローン部1号投資事業有限責任組合 VC |

1,390,000株

7.38%

|

417,000株 | 90日/ 1.5倍 |

| みやこ京大イノベーション2号投資事業有限責任組合 VC |

980,000株

5.20%

|

294,000株 | 90日/ 1.5倍 |

| 和田 哲也 取締役 |

980,000株

5.20%

|

- | 180日 |

| 千葉道場ドローン部2号投資事業有限責任組合 VC |

756,000株

4.01%

|

226,800株 | 90日/ 1.5倍 |

| AI・テクノロジー・イノベーショ ン・ファンド3号アルファ有限責任事業組合 VC |

680,000株

3.61%

|

36,300株 | 90日/ 1.5倍 |

| 野平 幸佑 従業員 |

640,000株

3.40%

|

- | 90日 |

| コタエル信託株式会社 |

498,500株

2.65%

(498,500)

|

- | 180日 |

- 公開価格は310円。ロックアップ解除となる株価(1.5倍)は、465円

- 90日のロックアップ期間は、2024年10月26日まで

- 180日のロックアップ期間は、2025年1月24日まで

直近の類似IPOの上場結果

Liberaware(リベラウェア)と同じホットワードのIPOの上場結果です。

「超低位株」のIPOの直近の結果です。

- 2024/06/14 Chordia Therapeutics…

初値売り損益:10,200円

(騰落率:66.67%、倍率:1.67倍) - 2023/04/12 ispace…

初値売り損益:74,600円

(騰落率:293.70%、倍率:3.94倍) - 2022/12/27 ELEMENTS…

初値売り損益:15,200円

(騰落率:95%、倍率:1.95倍) - 2022/12/22 jig.jp…

初値売り損益:13,600円

(騰落率:40%、倍率:1.40倍) - 2022/12/21 note…

初値売り損益:18,100円

(騰落率:53.24%、倍率:1.53倍)

Liberaware(リベラウェア)と市場と業種が同じIPOの上場結果です。

Liberaware(リベラウェア)のIPO分析

主要顧客は製鉄業・鉄道業・建設業・製造業・官公庁など。

海外は韓国を中心に事業展開を進めており、東南アジア各国の進出方法も検討に。

IPOによる調達資金の一部は韓国紙の新規拠点の設立費用に。

能登半島地震で屋内点検ドローンIBIS2により、倒壊家屋調査やライフラインの復旧支援を行ったとして、経済産業省より感謝状を今年6月にもらっています。3月には東京電力福島第一原発の点検を実施。

目論見書をみると過酷な現場に耐えうる各技術を採用しており技術の結晶感がとてもあります。

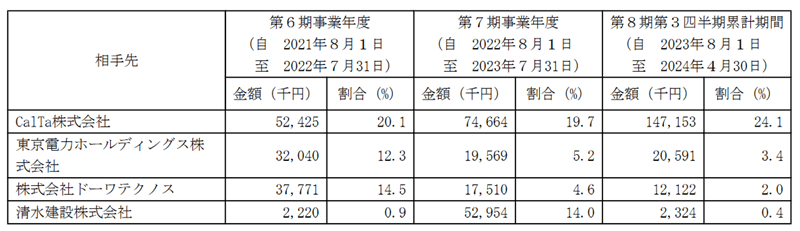

主な販売相手先はこちら。CalTaはJR東日本グループと設立した関連会社。

JR東日本は188万株の親引け(IPO株の販売先を指定)もあり。

ブルーイノベーション(5597)や、ACSL(旧:自律制御システム研究所)(6232)が競合かな。ACSLは上場時期が悪く公募割れ。

| IPO | Liberaware(218A7) | ブルーイノベーション(5597) | ACSL(6232) |

|---|---|---|---|

| 事業内容 | 屋内狭小空間点検ドローンの開発 | 複数のドローンやロボット、センサーなどデバイスを遠隔で制御・統合管理 | 商業用ドローンの製造販売および無人化・IoT化に係るサービスの提供 |

| 創業 | 2016年8月 | 1999年6月 | 2013年11月 |

| 上場月 | 2024年7月 | 2023年12月 | 2018年12月 |

| 前期売上高 | 3.7 億円 |

12.6 億円 2023年12月期 |

8.9 億円 2023年12月期 |

| 上場時の 時価総額 |

58.4 億円 仮条件の上限価格 |

60.7 億円 公開価格 |

345.2 億円 公開価格 |

| IPOの 調達額 |

11.2 億円 |

13.5 億円 |

101 億円 |

| 公開価格 | 310円 仮条件の上限価格 |

1,584円 | 3,400円 |

| 初値 騰落率 |

- | 2,023円 (27.7%) |

2,830円 (-16.7%) |

| オファリングレシオ | 19.1% | 22.3% | 29.2% |

| PER 2024.7.7 |

赤字 | 赤字 | 赤字 |

| PBR 2024.7.7 |

- | 4.1倍 | 8.2倍 |

| 現在の株価 2024.7.7 |

- | 960円 | 859円 |

| 現在の 時価総額 2024.7.7 |

- | 37.8億円 | 128.1億円 |

ブルーイノベーションとは共催セミナーを今年4月に開催されていました。

「能登半島地震災害支援から見えたドローン点検技術と人材育成」「屋内ドローン点検2社代表が語る実践的DXとは」

Liberawareは前期実績で売上高は3.8億円。6.4億円の純損失。EPS、BPS共に下落傾向。

人が入り込めない場所や災害時には非常に役立つ技術だなとは思いつつも、同業他社をみて黒字化のイメージがあまり出来ず。

ちなみに企業としての評価額は2023年8月時点とほぼ変わっていません。

IPO的には需給が絞られており、株価が低い低位株はお祭り状態となり株価がスルスルと上昇することがあり。

ドローンという目に引きやすい事業であることも考えると、業績はそれほど気にされず買われそうな気もします。

仮条件決定時に価格やグロース市況を考慮して、評価を一段引き上げる可能性があります。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 売上高は右肩上がり。ただし、開発費等で赤字。先行投資が続きそう(決算情報)

- 需給が絞られており初値が上昇しやすい

- オファリングレシオが19.1%とやや低い(IPOデータ)

- 国家プロジェクトに係る研究開発費と補助金収入あり

- 購入単価が低いIPOが好調(抽選資金による実績)

- 大手企業への導入実績あり

- 株価が低い超低位株。マネーゲーム化されやすく初値にプラスデータ

- 成長をイメージしにくい事業内容

- 上場市場の東証グロース市場が軟調。特に赤字企業は厳しい株価に

- 特定顧客への売上比率(依存度)が高い

- ベンチャーキャピタルの保有株が全体の57.7%と多い。

ロックアップなしが一社、他は公開価格の1.5倍でロックアップ解除(売り圧力) - 配当実績なし

- 188万株の親引け(JR東日本)により需給がその分絞られる予定

7.10追記。仮条件が295円 ~ 310円に決定。(想定価格は295円。上限価格で5.1%の上振れに)

初値予想を410円 ~ 560円に修正し、予想利益を1万円~2.5万円としました。

目論見書の想定仮条件は295円。初値予想は390円 ~ 530円としました。

予想利益は9,500円~2.3万円です。

カブスルは幹事証券にてIPOに積極参加します。

初値売りは大丈夫そう。長期的に持つなら海外事業の展開が気になります。

ワンポイント

主幹事はSMBC日興証券です。

IPOの一連の流れを取りしきる立場にあり、IPOの当選数が一番多いです。

また、資金力に左右されない平等抽選を採用していますので当選確率は一緒です。

カブスルは24回 IPOに当選。

落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券もおすすめです。

カブスルはこちらの2社だけでIPOに58回当選しています(全当選数の38.7%)

松井証券と岡三オンライン、岡三証券は、ブックビルディング時の抽選資金が不要です。

当選後に購入資金を入金すれば良いので気軽に参加できます。

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています(5割目標)

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!