GENOVA(9341):IPO上場情報

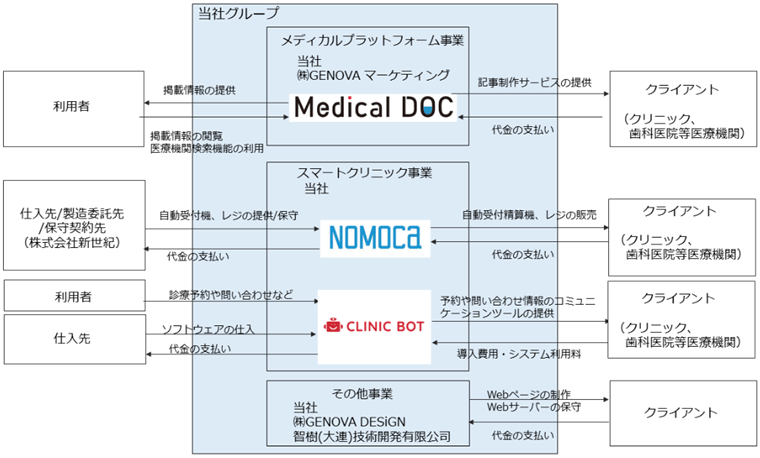

GENOVA(ジェノヴァ)は、利用者(患者)にとって分かりやすく情報の信頼性が高いwebメディアを運営するメディカルプラットフォーム事業と、医療機関現場における診療行為以外の利便性向上や効率化につながるサービスの開発および提供を行うスマートクリニック事業を行っている企業です。

メディカルプラットフォーム事業

グループ主力商品である「Medical DOC(メディカルドック)」は、利用者の不安の解消を目指した医療メディア。利用者と医療従事者の情報格差を解消すべく運用。

(Webサイトより)

メディアに対して有料で医療機関の紹介記事の制作を請け負っています。

医療機関においては、メディアに記事を掲載することにより、立地や医療機関の特長から集めたい患者層に的確にアプローチすることが可能に。

スマートクリニック事業

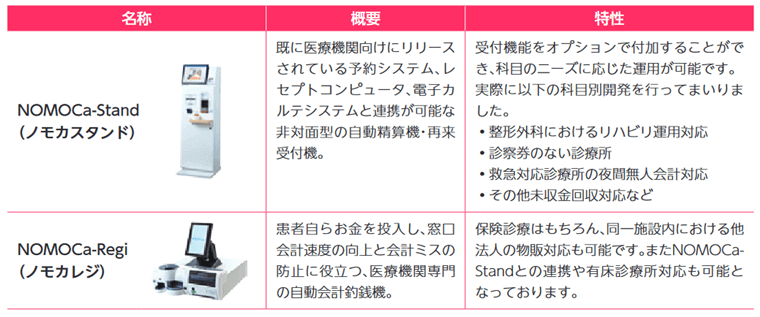

主力サービスであるNOMOCa-Standは、医療機関(無床診療所)向けスマート簡易自動精算機・再来受付機。

電子カルテとの連携など、レセプトコンピュータとの連携が可能な仕組みになっており、医療機関に特化した設計が特徴。2022年10月時点で累計導入台数1,274台。

LINE上からの予約や気軽に直接医療機関に問い合わせ予約を行うことのできる「CLINIC BOT」の提供も。

事業系統図はこちら。

設立は2005年7月。

同社の従業員数は2022年10月末で273名、平均年齢は28.2歳、平均勤続年数は3.1年、平均年間給与は501.4万円。

GENOVAのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、GENOVAの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

GENOVAの上場日

GENOVAのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2022/12/7 (水) ~ 12/13 (火) |

||

|---|---|---|---|

| 仮条件 | 1,640円~1,800円 (抽選資金:16.4万円 ~ 18万円) | ||

| 当選口数 | 35,039口 | ||

| 発行済株式数 | 16,908,100株 | オファリングレシオ | 20.7% |

| 公募株数 | 728,100株 | 売出株数 | 2,318,800株 |

| 吸収金額 | 63億円 | O.A分 | 457,000株 |

| 仮条件決定日 | 12/5 (月) | 公開価格決定日 | 12/14 (水) |

| 購入期間 | 12/15 (木) ~ 12/20 (火) | ||

| 備考 |

【12.14追記】売出は、国内1,773,300株、海外545,500株(海外販売の割合 23.5%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

GENOVAの公開価格と初値

| 仮条件 | 1,640円~1,800円 | ||

|---|---|---|---|

| 公開価格 | 1,800円 | 初値 | 1,760円 |

| 騰落率 | -2.22% | 倍率 | 0.98倍 |

| 初値売り損益 | -4,000円(1,760円 - 1,800円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

公募割れ時の株価下落の目安となる引受価額は、1,656.00円でした。

GENOVAの初値予想と予想利益

GENOVAの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,640円 ~ 1,800円

※抽選資金:16.4万円 ~ 18万円

上限は2.3%上ブレ↑ |

|---|---|

| 初値予想 |

1,680円 ~ 1,860円※12/5 修正

(0.9倍~1.0倍) |

| 予想利益 | -1.2万円~6,000円 |

想定価格と初値予想

| 想定価格 | 1,760円あたり ※抽選資金:17.6万円あたり |

|---|---|

| 初値予想 | 1,640円 ~ 1,820円 (0.9倍~1.0倍) |

| 予想利益 | -1.2万円~6,000円 |

初値予想アンケート

GENOVA(9341)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,800円)を基準価格に修正しています。

有効回答:554票 投票期限:2022/12/22 (木) 23:59までGENOVAの主幹事と幹事証券

GENOVAのIPOを取り扱っている証券会社です。

GENOVAの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SBI証券 |

86.98% | 3,047,800株 | 18,286口※ |

| クレディ・スイス証券 | 8.69% | 304,600株 | 0口※ |

| 野村證券 | 1.74% | 60,900株 | 60口※ |

| SMBC日興証券 | 0.52% | 18,200株 | 18口※ |

| 大和証券 | 0.52% | 18,200株 | 18口※ |

| 三菱UFJモルガン・スタンレー証券 | 0.52% | 18,200株 | 18口※ |

| マネックス証券 | 0.17% | 6,000株 | 60口※ |

| 楽天証券 | 0.17% | 6,000株 | 60口※ |

| 松井証券 | 0.17% | 6,000株 | 42口※ |

| 岡三証券 | 0.17% | 6,000株 | 6口※ |

| 東海東京証券 | 0.17% | 6,000株 | 6口※ |

| あかつき証券 | 0.17% | 6,000株 | 0口※ |

大和コネクト証券のネット抽選分は、1口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券と岡三オンラインとSBIネオトレード証券は、委託数が公表されていません。

※海外売出し545,500株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、571倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

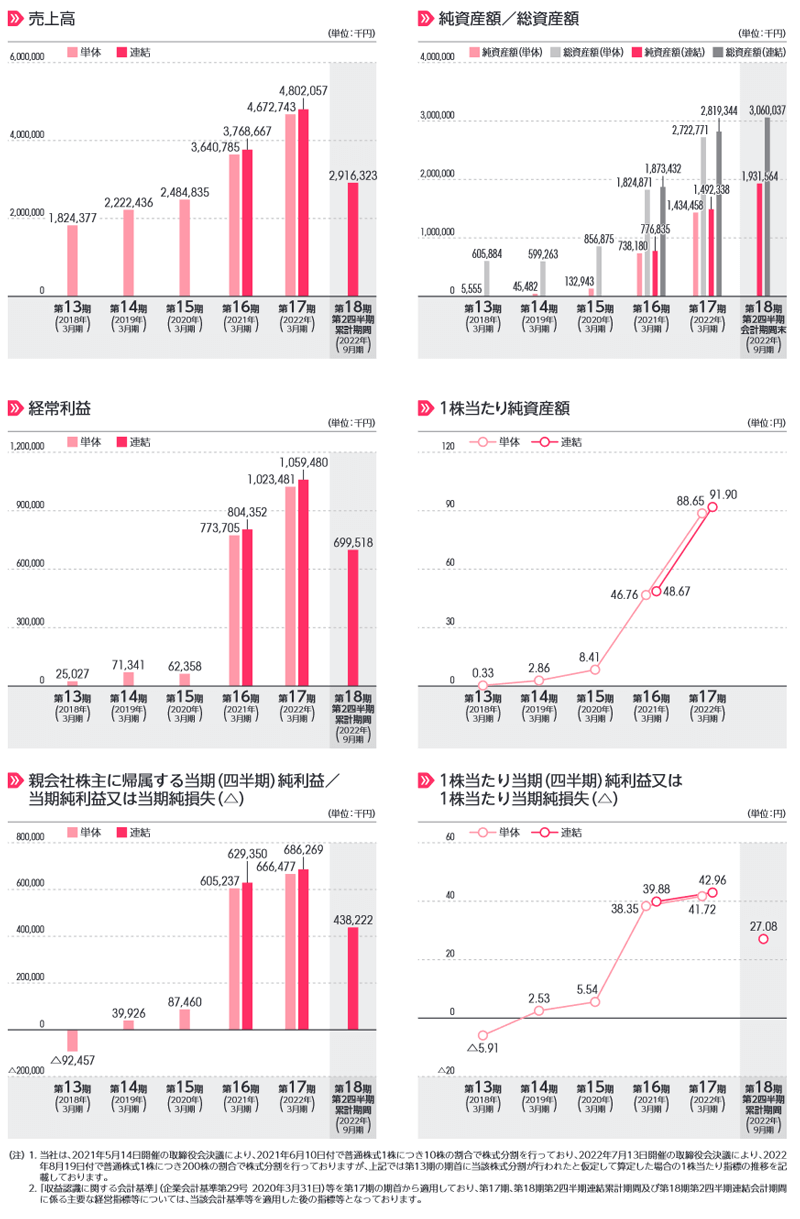

GENOVAの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年3月 | 2021年3月 | 2020年3月 |

|---|---|---|---|

| 売上高 | 4,672,743 | 3,640,785 | 2,484,835 |

| 経常利益 | 1,023,481 | 773,705 | 62,358 |

| 当期利益 | 666,477 | 605,237 | 87,460 |

| 純資産 | 1,434,458 | 738,180 | 132,943 |

| 配当金※ | ― | ― | ― |

| EPS※ | 41.72 | 38.35 | 11,085.03 |

| BPS※ | 88.65 | 46.76 | 16,824.21 |

| 前期比(売上高) | 28.3% | 46.5% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2022年3月 | 2021年3月 |

|---|---|---|

| 売上高 | 4,802,057 | 3,768,667 |

| 経常利益 | 1,059,480 | 804,352 |

| 当期利益 | 686,269 | 629,350 |

| 純資産 | 1,492,338 | 776,835 |

| EPS※ | 42.96 | 39.88 |

| BPS※ | 91.90 | 48.67 |

| 前期比(売上高) | 27.4% | ― |

上位株主とロックアップ期間

GENOVAの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 平瀬 智樹 代表取締役社長 |

8,248,400株

48.21%

|

950,000株 | 180日 |

| GENOVA 従業員持株会 |

2,179,600株

12.74%

|

- | 180日 |

| 株式会社平瀬商店 役員等により総株主の議決権の過半数が所有されている会社 |

1,333,200株

7.79%

|

- | 180日 |

| ドコモ・イノベーションファンド投資事業組合 VC |

800,000株

4.68%

|

400,000株 | 90日/ 1.5倍 |

| タイムズイノベーションキャピタル合同会社 VC |

640,000株

3.74%

|

640,000株 | |

| 提橋 由幾 取締役 |

412,000株

2.41%

(60,000)

|

152,000株 | 180日 |

| 青山 圭秀 |

400,000株

2.34%

|

- | 90日/ 1.5倍 |

| 石田 克史 |

400,000株

2.34%

|

- | 180日 |

| 株式会社クレディセゾン |

340,000株

1.99%

|

- | 180日 |

| 株式会社 LEOC |

240,000株

1.40%

|

- | 180日 |

ロックアップ解除となる株価(1.5倍)は、2,700円です。

直近の類似IPOの上場結果

GENOVAと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:サービス業」の直近のIPO結果です。

- 2022/12/20 INFORICH

… 初値売り損益:591,000円

騰落率:128.48%、倍率:2.28倍 - 2022/12/19 トリドリ

… 初値売り損益:123,300円

騰落率:82.20%、倍率:1.82倍 - 2022/11/30 ウェルプレイド・ライゼスト

… 初値売り損益:503,000円

騰落率:429.91%、倍率:5.30倍 - 2022/10/26 Atlas Technologies

… 初値売り損益:88,000円

騰落率:61.11%、倍率:1.61倍 - 2022/10/20 ビジネスコーチ

… 初値売り損益:208,500円

騰落率:100.72%、倍率:2.01倍

GENOVAのIPO分析

クライアントは医科や歯科診療所。

現場の不満や課題の汲み上げによりサービス改善を行い、既存顧客売上高比率は52.1%。(2022年3月期)

医療情報を提供するメディアは、数多くありますよね。

個人的に医療機関おすすめ〇選とか書いているメディア、大嫌いです。

「地区名 + 歯科」で検索すると、同社のMedical DOCがでてきました。「〇地区おすすめ9医院」とでてきましたけど・・・広告料払っている歯科医院でしょうかね。地元で評判悪い歯科医院がオススメされており、評判良い歯科医院の名前はありませんでした。

Medical DOCより

これ、適当に書いているだけですよね。既に潰れてる歯科医院も掲載しているけど、22年9月にリサーチしたらしい・・。その歯科医院に電話やメール入れてたら気づきますよね??ちなみに、同社だけでなく同業他社のメディアも同じ。

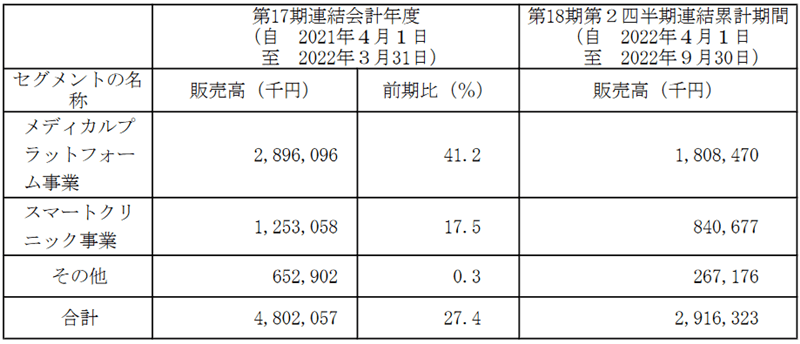

さて・・メディアの方は置いておこう・・・と思いましたが、売上高が伸びているのはメディカルプラットフォーム事業のよう。2021年3月期から経常利益がガツンと伸びていますが、コロナ禍の影響でしょうか??医療系の情報、検索しますもんね。

個人的には、医療機関向けの自動精算機やPOSレジのスマートクリニック事業に興味があります。

メディアの運営とクリニック事業の二軸で事業バランスは良さそうです。(なんか悔しいけど)

上場により調達した手取金の使途は、人件費や営業拠点の拡充資金へ。

IPO的には売上高好調で、事業内容も理解されやすそうです。

グロース市場としては吸収金額が61.6億円とかなり大きいのが気になりますが。

加えて、12月のIPOラッシュの中でも後半の上場(同社は23日)となり、投資家の資金が分散している可能性があります。

売出株の海外販売があるので、どの程度の数量が回るのか?また、機関投資家の判断により、どのような仮条件になるのか?に注目していたいと思います。前期実績と想定価格で計算したPERは42.2倍となり、個人的に高い気がします。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 業績が好調(決算情報)

- オファリングレシオが20.7%とやや低い(オファリングレシオによる実績)

- 【12.14追記】グローバルオファリング(海外販売)あり。売出株の海外販売比率は23.5%

- 主に二軸の事業で事業バランスは良さそう

- 想定価格と前期実績によるPERは42.2倍と高い

- 市場からの吸収金額が63億円と非常に大きい(吸収金額による実績)

- 医療系メディアは同業他社が多い

- 12月後半のIPOラッシュによる投資家の資金枯渇。選別される可能性あり

- 上場の意義がわからない(感じ取れない)

- コロナ禍において影響をうける事業内容

- 運営メディアの信頼度

- 上位株主のベンチャーキャピタルのうち、1社は全株売出、もう1社は半数を売出しへ。

目論見書の想定仮条件は1,760円。初値予想は1,640円 ~ 1,820円としました。

予想利益は-1.2万円~6,000円です。

カブスルは文中に書いたように「〇地区オススメ7医院」とか書く医療系メディアが大嫌いなのでパスします。

これは個人的な嫌悪感によるもので、評価と初値予想には含んでいませんので、みなさんはご自身の判断で決めてみてください。