クオルテック(9165):IPO上場情報

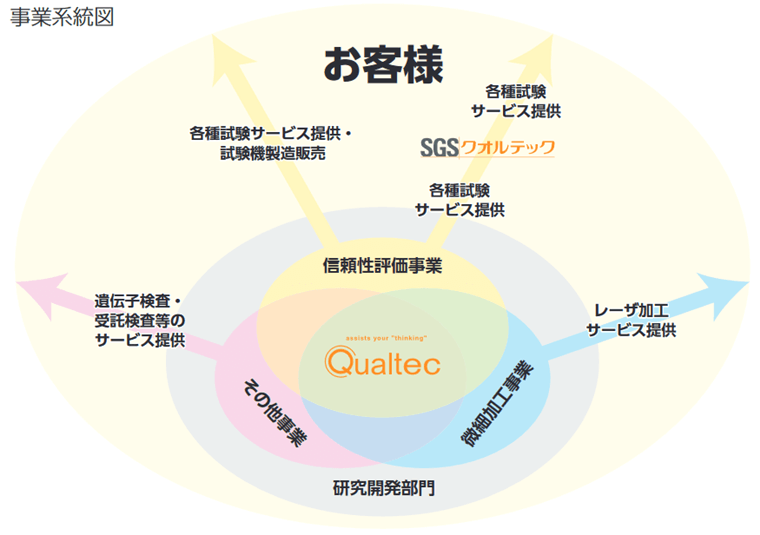

クオルテックは、電子部品の不良解析・信頼性試験等の受託、レーザ加工・表面処理技術を中心とした微細加工等を行っている企業です。信頼性評価事業、微細加工事業及びその他事業の3つの柱で構成。

これらの事業に加えて研究開発部門を有しており、「パワー半導体とオートモーティブ」をキーワードにしたテーマで研究開発を行っています。

主要な取引先はデンソーや富士電機。

設立は1993年1月

従業員数は2023年5月末で223名、平均年齢は42.4歳、平均勤続年数は6.5年、平均年間給与は491.1万円

クオルテックのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、クオルテックの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

クオルテックの上場日

クオルテックのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/7/11 (火) ~ 7/18 (火) |

||

|---|---|---|---|

| 仮条件 | 2,400円~2,540円 (抽選資金:24万円 ~ 25.4万円) | ||

| 当選口数 | 13,857口 | ||

| 発行済株式数 | 2,350,000株 | オファリングレシオ | 58.9% |

| 公募株数 | 250,000株 | 売出株数 | 955,000株 |

| 吸収金額 | 35.1億円 | O.A分 | 180,700株 |

| 仮条件決定日 | 7/7 (金) | 公開価格決定日 | 7/19 (水) |

| 購入期間 | 7/20 (木) ~ 7/25 (火) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

クオルテックの公開価格と初値

| 仮条件 | 2,400円~2,540円 | ||

|---|---|---|---|

| 公開価格 | 2,540円 | 初値 | 2,336円 |

| 騰落率 | -8.03% | 倍率 | 0.92倍 |

| 初値売り損益 | -20,400円(2,336円 - 2,540円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

公募割れ時の株価下落の目安となる引受価額は、2,336.80円でした。

クオルテックの初値予想と予想利益

クオルテックの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 | 2,400円 ~ 2,540円 ※抽選資金:24万円 ~ 25.4万円 |

|---|---|

| 初値予想 |

2,370円 ~ 2,590円※7/7 修正

(0.9倍~1.0倍) |

| 予想利益 | -1.7万円~5,000円 |

想定価格と初値予想

| 想定価格 | 2,540円あたり ※抽選資金:25.4万円あたり |

|---|---|

| 初値予想 | 2,370円 ~ 2,640円 (0.9倍~1.0倍) |

| 予想利益 | -1.7万円~1万円 |

初値予想アンケート

クオルテック(9165)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,540円)を基準価格に修正しています。

有効回答:207票 投票期限:2023/7/27 (木) 23:59までクオルテックの主幹事と幹事証券

クオルテックのIPOを取り扱っている証券会社です。

クオルテックの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

93.06% | 1,289,600株 | 1,289口 |

| SMBC日興証券 | 2.61% | 36,100株 | 36口 |

| SBI証券 | 0.87% | 12,000株 | 72口 |

| 岡三証券 | 0.87% | 12,000株 | 12口 |

| 岩井コスモ証券 | 0.87% | 12,000株 | 12口 |

| 丸三証券 | 0.87% | 12,000株 | 0口 |

| マネックス証券 | 0.43% | 6,000株 | 60口 |

| 極東証券 | 0.43% | 6,000株 | 0口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

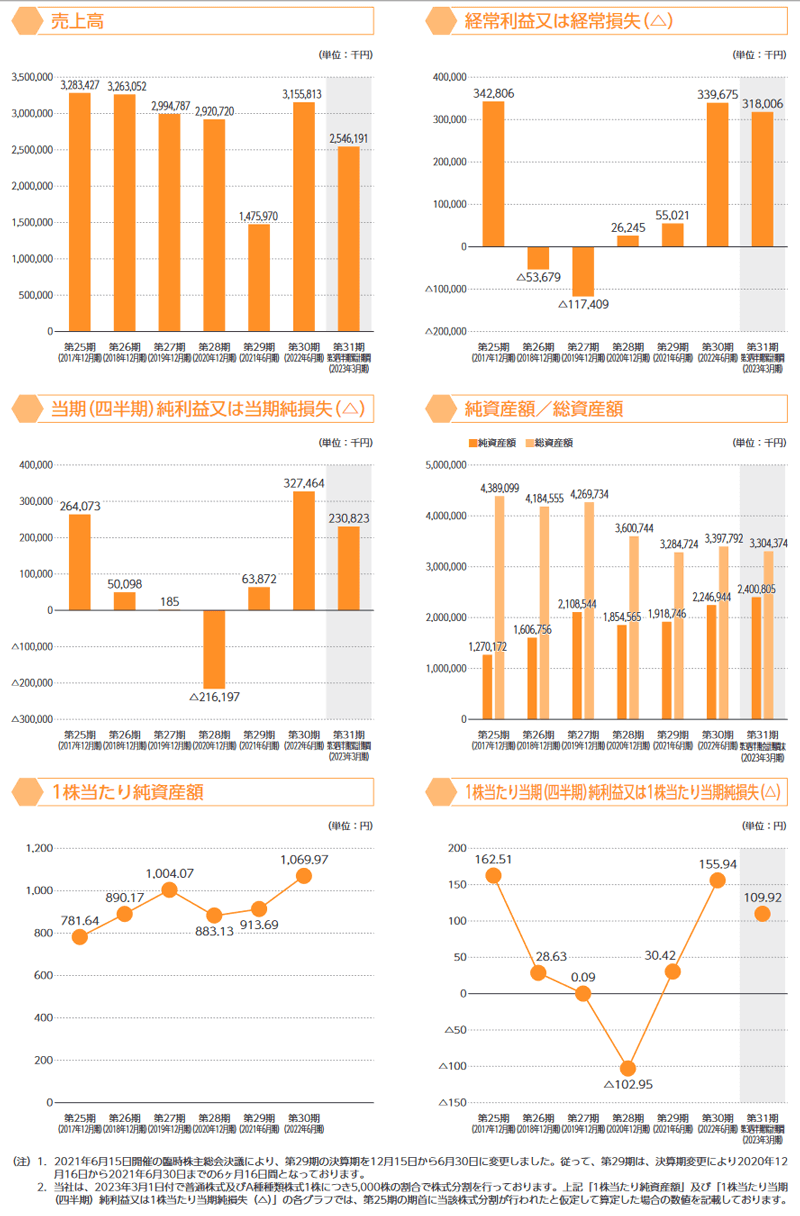

クオルテックの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年6月 | 2021年6月 | 2020年12月 |

|---|---|---|---|

| 売上高 | 3,155,813 | 1,475,970 | 2,920,720 |

| 経常利益 | 339,675 | 55,021 | 26,245 |

| 当期利益 | 327,464 | 63,872 | -216,197 |

| 純資産 | 2,246,944 | 1,918,746 | 1,854,565 |

| 配当金※ | 185,000.00 | ― | ― |

| EPS※ | 155.94 | 30.42 | -514,756.84 |

| BPS※ | 1,069.97 | 913.69 | 4,415,632.51 |

| 前期比(売上高) | 113.8% | -49.5% | ― |

クオルテックのPERとPBR

公開価格(2,540円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年6月 (実績) |

83.5倍 | 2.78倍 | 30.42 | 913.69 |

| 2022年6月 (実績) |

16.29倍 | 2.37倍 | 155.94 | 1,069.97 |

| 2023年6月 (予想) |

24.08倍 | - | 105.48 | - |

クオルテックの配当金と配当利回り

公開価格(2,540円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2022年6月 (実績) |

37円 | 1.45% | 23.7% |

| 2023年6月 (予定) |

37円 | 1.45% | - |

上位株主とロックアップ期間

クオルテックの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 志方 廣一 |

995,000株

47.38%

|

30,000株 | 90日 |

| ライジング・ジャパン・エクイティ 第二号投資事業有限責任組合 VC |

925,000株

44.05%

|

925,000株 | |

| CBC株式会社 |

180,000株

8.57%

|

- | 90日 |

- 90日のロックアップ期間は、2023年10月25日まで

直近の類似IPOの上場結果

クオルテックと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:サービス業」の直近のIPO結果です。

- 2023/07/24 トライト

… 初値売り損益:-6,700円

騰落率:-5.58%、倍率:0.94倍 - 2023/07/21 ナレルGP

… 初値売り損益:-15,000円

騰落率:-5.58%、倍率:0.94倍 - 2023/07/05 ブリーチ

… 初値売り損益:26,300円

騰落率:19.63%、倍率:1.20倍 - 2023/06/29 W TOKYO

… 初値売り損益:400,000円

騰落率:133.33%、倍率:2.33倍 - 2023/06/26 ブリッジコンサルティングGP

… 初値売り損益:281,000円

騰落率:216.15%、倍率:3.16倍

クオルテックのIPO分析

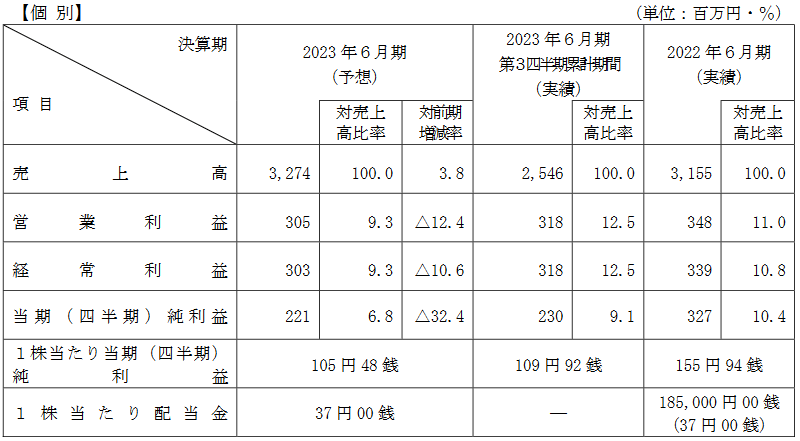

2023年6月期の業績予想が発表されています。減価償却や水道光熱費の影響などで減益と書かれています。

44%の株を持つ株主第二位のライジング・ジャパン・エクイティ 第二号投資事業有限責任組合が全株売出し。EXITかな。

7月後半はEXIT的なIPOが続きます。(大株主の売出し)

先に行われるIPOの結果にも初値が左右されそうですが、いずれにせよ期待値は低いIPOとなりそうです。

IPOの内容的には公募割れ濃厚なんですが、「パワー半導体の研究開発」という部分が投資家に刺さる可能性がごくごくごくわずかあるので、最低よりはひとつ上の評価に。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- パワー半導体の研究開発という用語がひっかかる可能性が極わずかにあり

- 配当実績あり。年一回の配当金(37円)を予定。配当性向は前期で23.7%

- ベンチャーキャピタルのEXIT感が強い

- やや地味な印象がある事業内容

- 業績が微妙(上下のブレがある)

- オファリングレシオが58.9%と高い(IPOデータ)

- 市場からの吸収金額が35.1億円とやや大きい(IPOデータ)

- 2023年6月期の業績予想(前期比)は、売上高 3,274百万円(+3.8%)、営業利益 305百万円(-12.4%)

- 仮条件の上限価格と2023年6月期の予想実績によるPERは24倍。前期実績で計算するとPER16.3倍(PERとPBR)

- 7月後半のIPOラッシュによる投資家の資金枯渇。選別される可能性あり

- ベンチャーキャピタルの保有株が多いが上場時の売出しですべて放出

仮条件は2,400円 ~ 2,540円。初値予想は2,370円 ~ 2,590円としました。

予想利益は-1.7万円~5,000円で、市況によっては公募割れのリスクがあるIPOになります。

上場日の相場環境により、利益にも損失にもなりそうなIPO(やや損失寄りかも)

カブスルはパスします。