バルミューダ(6612):IPO上場情報

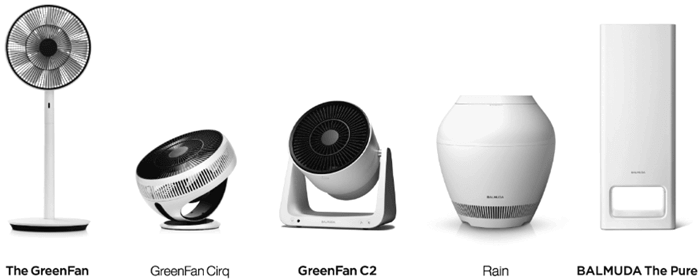

バルミューダは、家電製品の企画・製造・販売を行っている企業です。

洗練されたデザインは、他の家電メーカーと一線を画します。

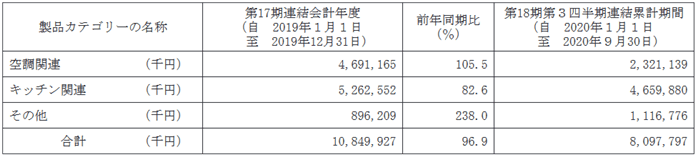

★空調関連

扇風機のGreenFanシリーズは、累計で50万台以上を販売する同社の代表的な製品です。

(二重構造の羽根を持つことで、速い風と遅い風を同時に作り出し、自然界の風の気持ちよさを体感)

★キッチン関連

2015年に販売したスチームトースター「BALMUDA The Toaster」は、簡単においしいトーストを作ることができるトースターとして、累計で100万台以上を販売。

雑誌のベストグッズを紹介する企画でもたびたび登場しています。

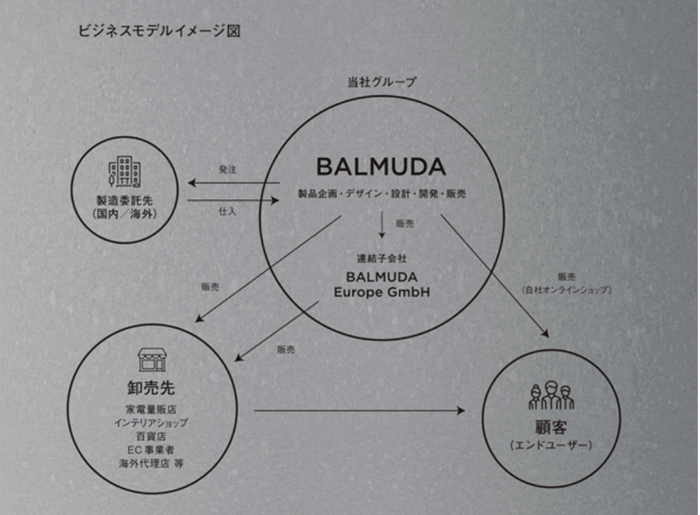

自社工場を保有せず、外部の製造工場に製品の生産を委託するファブレスメーカー。

多様な製品群ごとにその製造を得意とする外部の工場に委託することで、高い経営効率を実現しています。

グループは同社と連結子会社1社で構成。

設立は2003年3月。

従業員数は2020年10月末で109名、平均年齢は41.1歳、平均勤続年数は3.5年、平均年間給与は755.6万円。

バルミューダのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、バルミューダの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

バルミューダの上場日

バルミューダのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/11/30 (月) ~ 12/4 (金) |

||

|---|---|---|---|

| 仮条件 | 1,780円~1,930円 (抽選資金:17.8万円 ~ 19.3万円) | ||

| 当選口数 | 16,502口 | ||

| 発行済株式数 | 7,735,000株 | オファリングレシオ | 21.3% |

| 公募株数 | 1,235,000株 | 売出株数 | 200,000株 |

| 吸収金額 | 31.8億円 | O.A分 | 215,200株 |

| 仮条件決定日 | 11/26 (木) | 公開価格決定日 | 12/7 (月) |

| 購入期間 | 12/8 (火) ~ 12/11 (金) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

バルミューダの公開価格と初値

| 仮条件 | 1,780円~1,930円 | ||

|---|---|---|---|

| 公開価格 | 1,930円 | 初値 | 3,150円 |

| 騰落率 | 63.21% | 倍率 | 1.63倍 |

| 初値売り損益 | 122,000円(3,150円 - 1,930円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

バルミューダの初値予想と予想利益

バルミューダの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,780円 ~ 1,930円

※抽選資金:17.8万円 ~ 19.3万円

上限は8.4%上ブレ↑ |

|---|---|

| 初値予想 |

2,600円 ~ 2,990円※11/26 修正

(1.3倍~1.5倍) |

| 予想利益 | 6.7万円~10.6万円 |

想定価格と初値予想

| 想定価格 | 1,780円あたり ※抽選資金:17.8万円あたり |

|---|---|

| 初値予想 | 2,320円 ~ 2,670円 (1.3倍~1.5倍) |

| 予想利益 | 5.4万円~8.9万円 |

初値予想アンケート

バルミューダ(6612)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,930円)を基準価格に修正しています。

有効回答:374票 投票期限:2020/12/15 (火) 23:59までバルミューダの主幹事と幹事証券

バルミューダのIPOを取り扱っている証券会社です。

バルミューダの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

87.94% | 1,463,800株 | 1,463口 |

| SBI証券 | 5.17% | 86,100株 | 602口 |

| 三菱UFJモルガン・スタンレー証券 | 1.72% | 28,700株 | 28口 |

| 岩井コスモ証券 | 1.29% | 21,500株 | 21口 |

| 丸三証券 | 1.29% | 21,500株 | 21口 |

| 極東証券 | 1.29% | 21,500株 | 0口 |

| エース証券 | 1.29% | 21,500株 | 0口 |

委託幹事であるマネックス証券と三菱UFJ eスマート証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

バルミューダの決算情報

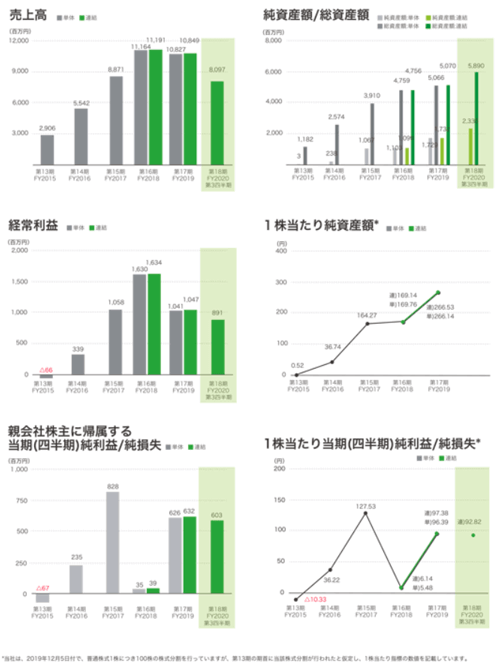

単独 財務情報 (単位/千円)

| 決算期 | 2019年12月 | 2018年12月 | 2017年12月 |

|---|---|---|---|

| 売上高 | 10,827,189 | 11,164,767 | 8,871,756 |

| 経常利益 | 1,041,170 | 1,630,457 | 1,058,230 |

| 当期利益 | 626,525 | 35,644 | 828,945 |

| 純資産 | 1,729,934 | 1,103,409 | 1,067,765 |

| 配当金※ | ― | ― | ― |

| EPS※ | 96.39 | 5.48 | 12,753.02 |

| BPS※ | 266.14 | 169.76 | 16,427.16 |

| 前期比(売上高) | -3% | 25.8% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年12月 | 2018年12月 |

|---|---|---|

| 売上高 | 10,849,927 | 11,191,662 |

| 経常利益 | 1,047,870 | 1,634,738 |

| 当期利益 | 632,984 | 39,924 |

| 純資産 | 1,732,438 | 1,099,387 |

| EPS※ | 97.38 | 6.14 |

| BPS※ | 266.53 | 169.14 |

| 前期比(売上高) | -3.1% | ― |

上位株主とロックアップ期間

バルミューダの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| 寺尾 玄 代表取締役社長 | 85.11% | 180日 |

| Limotech Korea Co., Ltd. | 3.55% | 180日 |

| 佐藤 弘次 取締役 | 2.28% | |

| (株)ミツバ | 1.77% | 180日 |

| (株)ベニヤ | 1.77% | 180日 |

| 佐藤 雅史 取締役 | 0.70% | |

| 鞍田 直子 従業員 | 0.39% | |

| 池田 英智 従業員 | 0.29% | |

| 南 修二 取締役 | 0.29% | |

| 進藤 剛 従業員 | 0.28% |

直近の類似IPOの上場結果

バルミューダと同じホットワードのIPOの上場結果です。

「知名度が高い」のIPOの直近の結果です。

バルミューダと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:電気機器」の直近のIPO結果です。

バルミューダのIPO分析

とりあえずバルミューダで家電品を揃えれば、それなりにカッコイイ部屋になりそうです。

カブスルは残念ながら ひとつも持っていませんが、雑誌で見る度にカッコいいなぁと思っています。

実家が電器屋なので大手メーカーで揃える運命。

IPOに当選したら、毎朝食パン食べている実家にトースターをプレゼントしようかな(笑)

代表取締役の寺尾氏が世界一かっこいい製品を作りたいと、2003年にバルミューダ製品第一弾となるパソコン冷却台「X-Base」を発表。Webサイトに掲載されているストーリーを見ると、その情熱が伝わってきます。

もの作りの現場から始まる

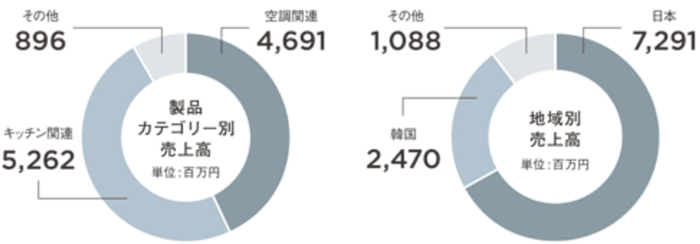

同社はいろんな製品を販売していますが、空調関連とキッチン関連で売上高の9割を占めています。

グループの売上高の32.8%は海外販売分。(2019年12月期)

うち、上位株主でもあり韓国の代理店であるLimotech KoreaCo.,Ltd.向け売上高比率が22.8%を占めています。

ひとつ心配なのはコレを言ったらオシマイですが、上場すること。

上場することで株主の声を反映させる必要が出てくるので、売上高とかコストとかシビアに見られそうです。(デザインを守れるか?)

上場により調達した資金の使途はこちら。

- 事業拡大に向けた人件費及び採用費用。

- マーケティング費用。

- 今後の成長に向けた新製品開発費用。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。(応援したいので評価Aと悩みました)

- 国内家電メーカー。工場を持たないファブレススタイル。

- 洗練されたデザインはファンが多い。

- 業績は安定的。(決算情報)

- オファリングレシオが21.3%とやや低い。

- 市場からの吸収金額が31.8億円とやや大きい。(吸収金額による実績)

- 同日に3社が上場。前日に2社上場。

- 個人投資家に人気の株主優待が発行されるか否か。

- 社員109名で売上高108億円。平均年間給与は755.6万円

11.26追記。仮条件は1,780円 ~ 1,930円に決定。(想定価格1,780円より8.4%上ブレ↑)

初値予想を2,600円 ~ 2,990円に修正。予想利益は6.7万円~10.6万円です。

目論見書の想定仮条件は1,780円。初値予想は2,320円 ~ 2,670円としました。

予想利益は5.4万円~8.9万円です。

カブスルは幹事証券にて積極的にIPOに参加します。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

追加の委託幹事としてauカブコム証券が決まりました。

委託幹事は気づかれないことも多いので可能なら参加しておきたいです。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる。 - auカブコム証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる。 - マネックス証券

100%平等抽選でカブスルの当選多数!

口座開設で特別レポートがもらえる。