トライアルホールディングス(141A):IPO上場情報

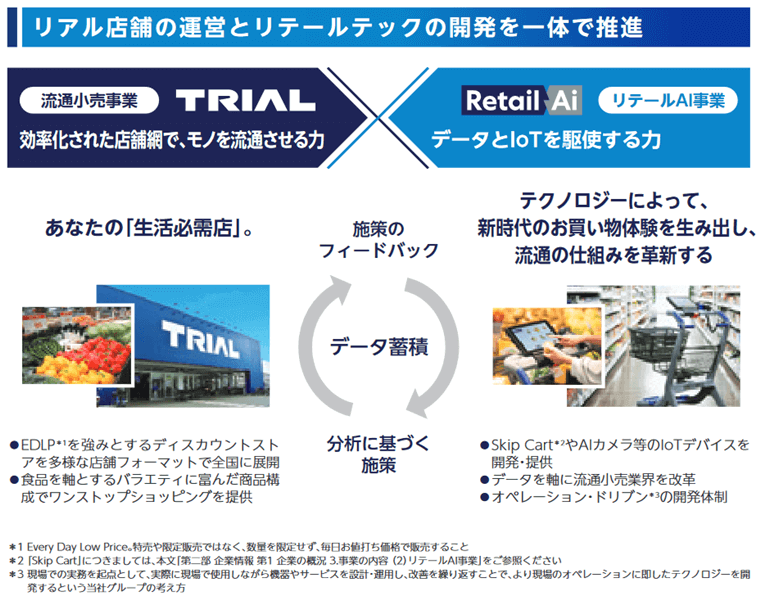

トライアルホールディングスは、小売、物流、金融・決済、リテールテックなど、各事業を中心とした企業グループの企画・管理・運営を行う純粋持株会社です。グループは同社と連結子会社23社及び関連会社3社で構成。

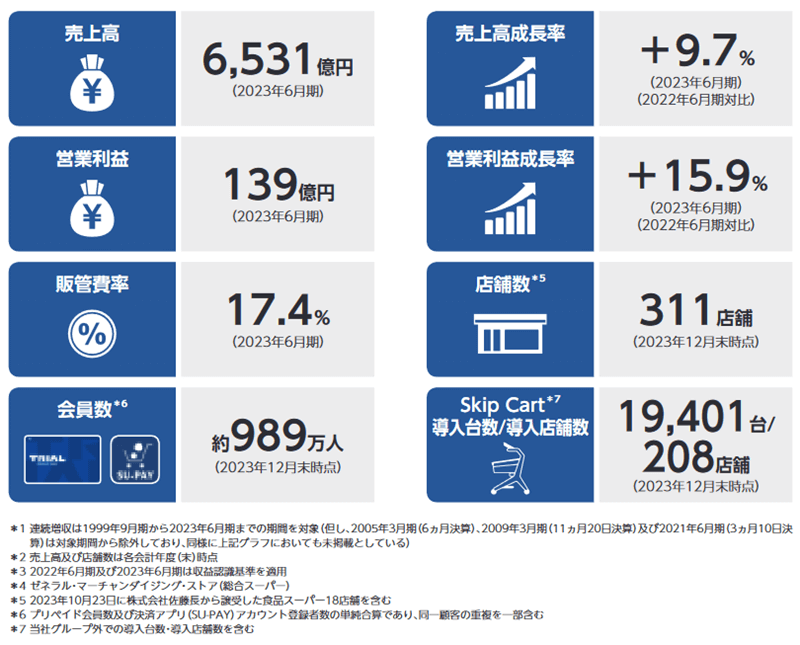

「流通小売事業」と「リテールAI事業」を展開しています。販売実績の99.7%が流通小売事業。

TRIALブランドの店舗数は全国で311店舗(2023年12月末時点)

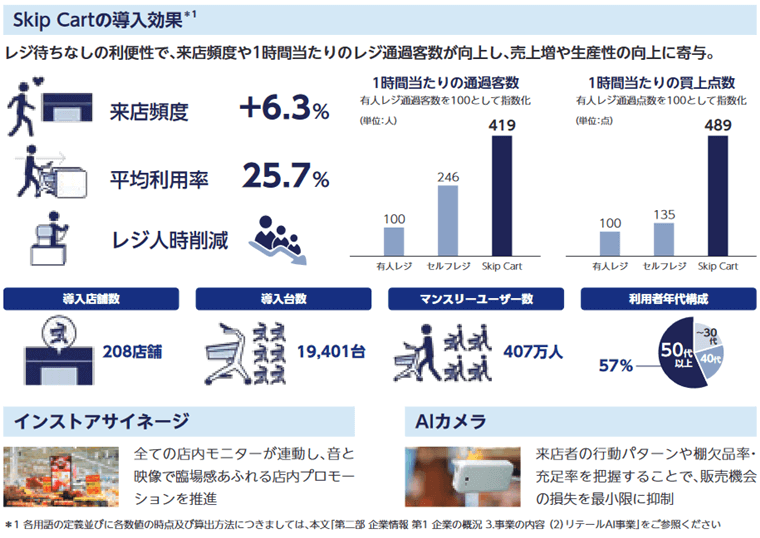

2015年には会計手続きを省力化するスマートショッピングカート(現:Skip Cart)の導入を開始。レジ待ち時間が大幅に改善され利便性の向上に。

顧客の導線や商品の在庫を記録するAIカメラや商品の販促等に活用するインストアサイネージも。

設立は1974年4月

同社の従業員数は2023年12月末で72名、平均年齢は40.5歳、平均勤続年数は1.7年、平均年間給与は1087.1万円

トライアルHDのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、トライアルHDの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

トライアルホールディングスの上場日

| 上場日 | 2024/3/21(木) | 証券コード | 141A |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | 小売業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | トライアルホールディングス(141A) | ||

| 時価総額 | 2,021.1億円(公開価格で計算) 2,633.4億円(初値で計算) |

||

トライアルホールディングスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2024/3/4 (月) ~ 3/11 (月) |

||

|---|---|---|---|

| 仮条件 | 1,600円~1,700円 (抽選資金:16万円 ~ 17万円) | ||

| 当選口数 | 262,810口 | ||

| 発行済株式数 | 118,890,400株 | オファリングレシオ | 22.1% |

| 公募株数 | 21,200,000株 | 売出株数 | 1,653,100株 |

| 吸収金額 | 446.7億円 | O.A分 | 3,427,900株 |

| 仮条件決定日 | 3/3 (日) | 公開価格決定日 | 3/11 (月) |

| 購入期間 | 3/12 (火) ~ 3/15 (金) | ||

| 備考 |

ブックビルディング申込終了日時が早い証券会社がありますのでご注意を。 【3.11追記】公募は、国内5,431,400株、海外15,768,600株(海外販売の割合 74.4%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

トライアルホールディングスの公開価格と初値

| 仮条件 | 1,600円~1,700円 | ||

|---|---|---|---|

| 公開価格 | 1,700円 | 初値 | 2,215円 |

| 騰落率 | 30.29% | 倍率 | 1.30倍 |

| 初値売り損益 | 51,500円(2,215円 - 1,700円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

トライアルホールディングスの初値予想と予想利益

トライアルホールディングスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,600円 ~ 1,700円

※抽選資金:16万円 ~ 17万円

上限は9.7%上ブレ↑ |

|---|---|

| 初値予想 |

1,800円 ~ 2,200円※3/4 修正

(1.1倍~1.3倍) |

| 予想利益 | 1万円~5万円 |

想定価格と初値予想

| 想定価格 | 1,550円あたり ※抽選資金:15.5万円あたり |

|---|---|

| 初値予想 | 1,580円 ~ 2,000円 (1.0倍~1.3倍) |

| 予想利益 | 3,000円~4.5万円 |

初値予想アンケート

トライアルホールディングス(141A)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,700円)を基準価格に修正しています。

有効回答:1384票 投票期限:2024/3/20 (水) 23:59までトライアルホールディングスの主幹事と幹事証券

トライアルホールディングスのIPOを取り扱っている証券会社です。

トライアルホールディングスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 大和証券 |

73.05% | 7,679,400株 | 7,679口 |

| 主幹事 三菱UFJモルガン・スタンレー証券 |

10.51% | 1,105,100株 | 1,105口 |

| 主幹事 シティグループ証券 |

2.69% | 283,300株 | 0口 |

| 主幹事 モルガンスタンレーMUFG証券 |

0.27% | 28,300株 | 0口 |

| SBI証券 | 3.37% | 354,100株 | 2,124口 |

| みずほ証券 | 3.37% | 354,100株 | 354口 |

| 野村證券 | 3.37% | 354,100株 | 354口 |

| FFG証券 | 2.02% | 212,400株 | 0口 |

| マネックス証券 | 0.67% | 70,800株 | 708口 |

| SMBC日興証券 | 0.67% | 70,800株 | 70口 |

大和コネクト証券のネット抽選分は、767口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

トライアルホールディングスの決算情報

単独 財務情報 (単位/百万円)

| 決算期 | 2021年6月 | 2022年6月 | 2023年6月 |

|---|---|---|---|

| 売上高 | 486 | 1,901 | 4,740 |

| 経常利益 | 18 | 145 | 2,494 |

| 当期利益 | 406 | 641 | 2,294 |

| 純資産 | 29,116 | 29,157 | 31,211 |

| 配当金※ | 0 | 0 | 13 |

| EPS※ | 835.50 | 6.61 | 23.52 |

| BPS※ | 59,749.51 | 298.97 | 320.72 |

| 前期比(売上高) | -74.4% | -59.9% | ― |

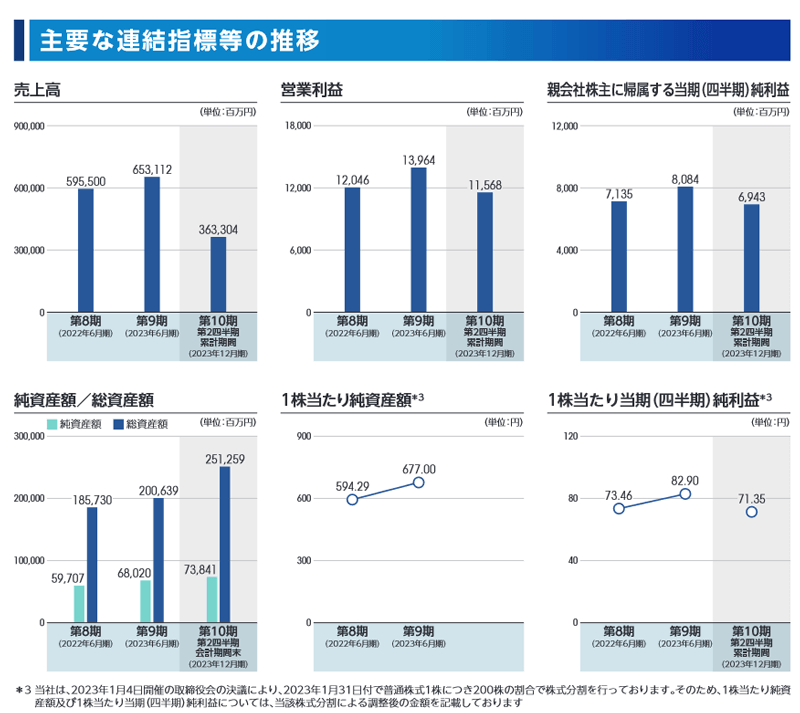

連結 財務情報 (単位/百万円)

| 決算期 | 2022年6月 | 2023年6月 |

|---|---|---|

| 売上高 | 595,500 | 653,112 |

| 経常利益 | 12,687 | 14,358 |

| 当期利益 | 7,135 | 8,084 |

| 純資産 | 59,707 | 68,020 |

| EPS※ | 73.46 | 82.90 |

| BPS※ | 594.29 | 677.00 |

| 前期比(売上高) | -8.8% | ― |

トライアルホールディングスのPERとPBR

公開価格(1,700円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2022年6月 (実績/連結) |

23.14倍 | 2.86倍 | 73.46 | 594.29 |

| 2023年6月 (実績/連結) |

20.51倍 | 2.51倍 | 82.90 | 677 |

| 2024年6月 (予想/連結) |

16.31倍 | - | 104.26 | - |

トライアルホールディングスの配当金と配当利回り

公開価格(1,700円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2022年6月 (実績) |

0円 | - | - |

| 2023年6月 (実績) |

13円 | 0.76% | 55.3% |

| 2024年6月 (予定) |

15円 | 0.88% | - |

上位株主とロックアップ期間

トライアルホールディングスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 比率 | ロック アップ |

|---|---|---|---|

| 株式会社ティー・エイチ・シー 役員等により総株主の議決権の過半数が所有されている会社 | 66,000,000株 | 66.52% | 180日 |

| 株式会社Heroic investment 役員等により総株主の議決権の過半数が所有されている会社 | 9,374,200株 | 9.45% | 180日 |

| 永田 久男 代表取締役会長 | 1,963,800株 | 1.98% | 180日 |

| 株式会社PALTAC | 1,200,000株 | 1.21% | 180日 |

| サントリー株式会社 | 1,000,000株 | 1.01% | 180日 |

| 三井食品株式会社 | 1,000,000株 | 1.01% | 180日 |

| ヤマエ久野株式会社 | 1,000,000株 | 1.01% | 180日 |

| 加藤産業株式会社 | 600,000株 | 0.60% | 180日 |

| 北尾 吉孝 | 400,000株 | 0.40% | |

| SBIVenturesTwo株式会社 | 400,000株 | 0.40% | 180日 |

代表取締役社長である亀田 晃一氏の持ち株は345,600株(0.35%)

直近の類似IPOの上場結果

トライアルホールディングスと同じホットワードのIPOの上場結果です。

「知名度が高い」のIPOの直近の結果です。

- 2023/04/21 楽天銀行…

初値売り損益:45,600円

(騰落率:32.57%、倍率:1.33倍) - 2023/03/29 住信SBIネット銀行…

初値売り損益:2,200円

(騰落率:1.83%、倍率:1.02倍) - 2023/03/27 カバー…

初値売り損益:100,000円

(騰落率:133.33%、倍率:2.33倍) - 2022/12/21 サンクゼール…

初値売り損益:40,100円

(騰落率:22.28%、倍率:1.22倍) - 2022/12/21 note…

初値売り損益:18,100円

(騰落率:53.24%、倍率:1.53倍)

トライアルホールディングスと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:小売業」の直近のIPO結果です。

- 2024/02/28 光フードサービス

… 初値売り損益:319,000円

騰落率:119.92%、倍率:2.20倍 - 2023/12/27 yutori

… 初値売り損益:30,900円

騰落率:12.26%、倍率:1.12倍 - 2023/11/08 DAIWA CYCLE

… 初値売り損益:19,000円

騰落率:11.80%、倍率:1.12倍 - 2023/06/30 クラダシ

… 初値売り損益:28,000円

騰落率:53.85%、倍率:1.54倍 - 2023/03/23 ハルメクHD

… 初値売り損益:26,100円

騰落率:15.17%、倍率:1.15倍

トライアルホールディングスのIPO分析

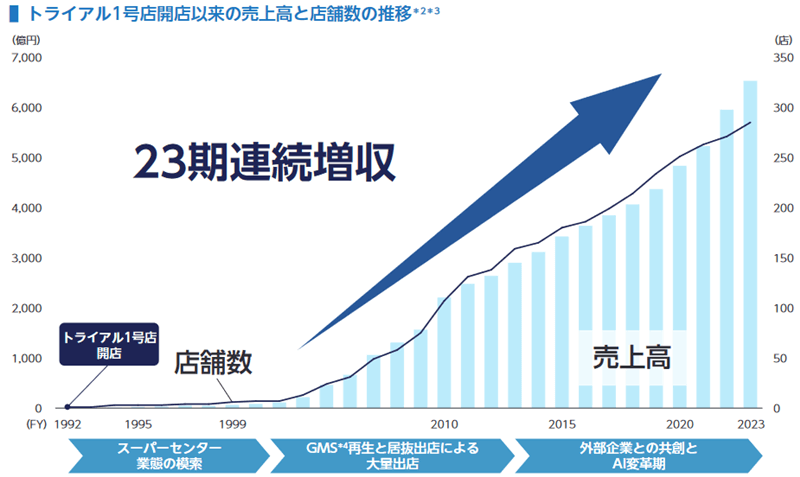

「食」を中心とした豊富な品揃え。データとIoTを活用。時代に合わせた戦略により23期連続の増収。販売実績の99.7%が流通小売事業。

想定価格で計算した時価総額は、約1,843億円。

前回みた中止時の目論見書より、チカラが入った目論見書となっています。

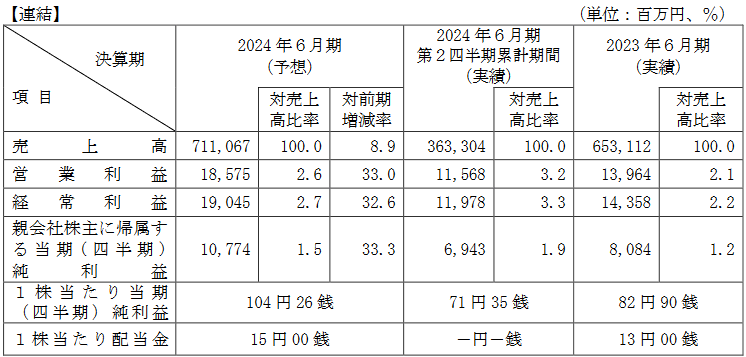

2024年6月期の業績予想(連結)が発表されています。業績好調を維持。

前期実績(連結)と想定価格で算出したPERは18.7倍。2024年6月期の業績予想値(連結)で算出したPERは14.8倍。

配当実績は前期13円。今期予定 15円と想定価格で算出した配当利回りは0.97%。

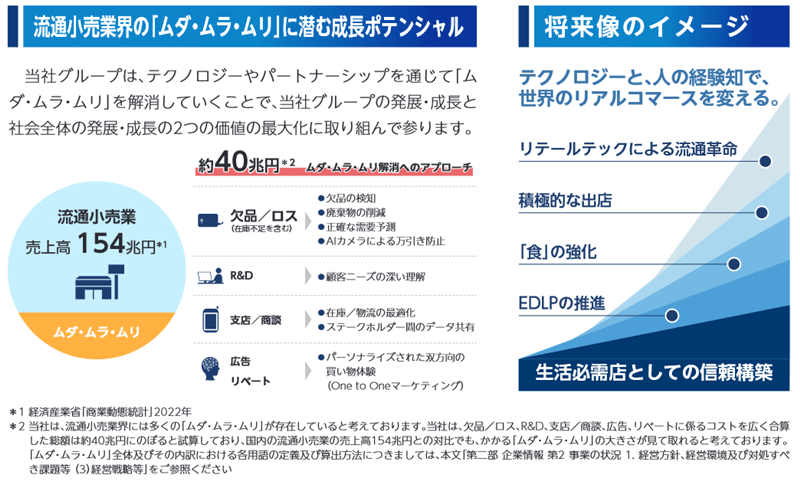

スーパーということで成長性は乏しいかなと思いきや、「ムダ・ムラ・ムリ」を解消していくことでグループの成長と社会全体の発展に取り組んでいるよう。

グロース市場への上場としては、吸収金額407億円は非常に大きく需給的に重いです。

事業内容的に、個人株主に人気のある株主優待の発行は今後 期待できそうです。

優待銘柄は高PERになりやすいですが現時点で優待がないので設定価格はやや高めに映ります。配当利回りも低い。

当選口数が約26万口と多くIPOとしては当たりやすいですが、この多さが売り圧力ともなりますし、積極的に買いが集まるような事業内容でもない気がします。(当選しやすいIPO、当選しづらいIPO)

2023年4月の上場予定でしたが中止(上場中止したIPO)

下記の点が変更となり再承認となりました。想定価格が22.5%前回より下がり、時価総額も24.2%ダウン。

| 今回(2024/3/21) | 前回(2023/4/12) | |

|---|---|---|

| 時価総額 | 1,842億円 (想定価格) |

2,429億円 (仮条件の上限価格) |

| 想定価格 | 1,550円 | 2,000円 |

| 公募株数 | 2120万株 | 2380万株 |

| 売出株数 | 165万株 | 179万株 |

| 吸収金額 | 407.3億円 | 588.6億円 |

| オファリングレシオ | 22.1% | 24.2% |

| 証券コード | 141A | 5882 |

| 共同主幹事 | 4社 | 2社 |

グロース市場としては需給面が重いことと、昨今の高配当株の人気ぶりも考慮し評価はやや低めにつけたいと思います。ただ、株主優待の発行がない現在の株価は同業他社より割安になっているので、公募割れのリスクも低めかもしれません。

【3.11追記】さらに海外販売数が増えて74.4%になりました

【3.4追記】海外販売は当初 公募株の43.4%の数量を予定していましたが、68.2%と大きく増加しました。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 業績が好調(決算情報)

- 2024年6月期の業績予想(前期比)は、売上高 711,067百万円(+8.9%)、営業利益 18,575百万円(+33%)

- 知名度が高い

- グローバルオファリング(海外販売)あり。海外販売比率は43.4%の予定 →【3.4追記】海外販売は68.2%と大きく増加 →【3.11追記】さらに増えて海外販売は74.4%に

- 前回の中止時よりIPOの内容は改善。目論見書もチカラが入っている

- 成長をイメージしにくい事業内容。だけどIT活用で販管費を下げられそう

- 市場からの吸収金額が446億円と非常に大きい(海外販売あり)(IPOデータ)

- 仮条件の上限価格と2024年6月の予想実績(連結)によるPERは16.3倍(PERとPBR)

- 今期の配当金は15円の予定。仮条件の上限価格で算出した配当利回りは0.88%

- 時価総額2,021億円(仮条件の上限価格で試算)

- 株主優待発行の可能性ある?(優待は個人投資家に人気あり)

目論見書の想定仮条件は1,550円。初値予想は1,580円 ~ 2,000円としました。

予想利益は3,000円~4.5万円で、市況によっては公募割れのリスクがあるIPOになります。

カブスルはブックビルディングに参加する予定です。試しに長期で持つやも。

なんとなくですが、初値は弱くつきその後もヨコヨコで株価が推移。

株主優待の新設で株価がドーンと上がりそうな気も(投資は自己責任でお願いします)

ただ、株価がヨコヨコで長期で持つには配当利回りが低い(今期 0.97%)です。・・となると株価の上昇を見込むしかありません。

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!