光フードサービス(138A):IPO上場情報

光フードサービスは、名古屋を本拠地とした立ち呑み店を運営している企業です。東証グロース市場および名証ネクスト市場へ上場予定。

10坪という「小箱」を上手く活用した席数を限定しない立呑みスタイル。

ブランドは、焼きとん大黒、立呑み魚椿、横浜家系ラーメン金山家、焼肉デラックス。

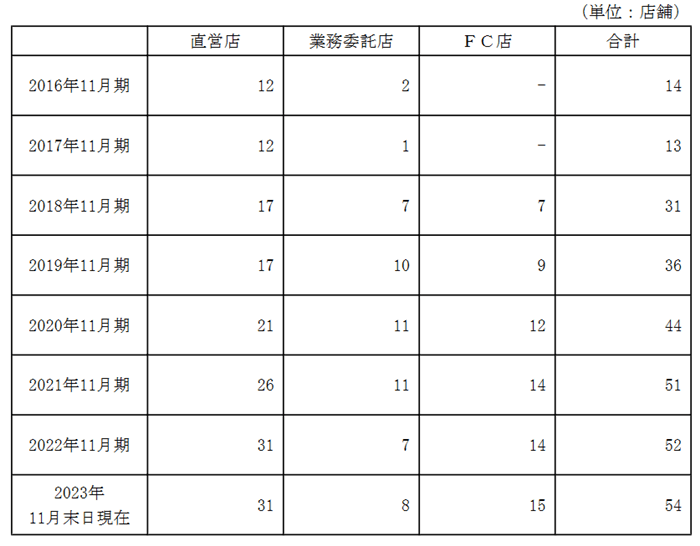

直営店が31店舗・業務委託店が8店舗、FC店が15店舗。(2023年11月末現在)

設立は2008年4月

従業員数は150名、平均年齢は28.6歳、平均勤続年数は2.8年、平均年間給与は392.4万円(2023年12月末)

光フードサービスのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、光フードサービスの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

光フードサービスの上場日

| 上場日 | 2024/2/28(水) | 証券コード | 138A |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | 小売業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | 光フードサービス(138A) | ||

| 時価総額 | 26.4億円(公開価格で計算) 58億円(初値で計算) |

||

光フードサービスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2024/2/9 (金) ~ 2/16 (金) |

||

|---|---|---|---|

| 仮条件 | 2,400円~2,660円 (抽選資金:24万円 ~ 26.6万円) | ||

| 当選口数 | 3,680口 | ||

| 発行済株式数 | 992,000株 | オファリングレシオ | 37% |

| 公募株数 | 320,000株 | 売出株数 | 0株 |

| 吸収金額 | 9.7億円 | O.A分 | 48,000株 |

| 仮条件決定日 | 2/8 (木) | 公開価格決定日 | 2/19 (月) |

| 購入期間 | 2/20 (火) ~ 2/26 (月) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

光フードサービスの公開価格と初値

| 仮条件 | 2,400円~2,660円 | ||

|---|---|---|---|

| 公開価格 | 2,660円 | 初値 | 5,850円 |

| 騰落率 | 119.92% | 倍率 | 2.20倍 |

| 初値売り損益 | 319,000円(5,850円 - 2,660円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

光フードサービスの初値予想と予想利益

光フードサービスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,400円 ~ 2,660円

※抽選資金:24万円 ~ 26.6万円

上限は33%上ブレ↑ |

|---|---|

| 初値予想 |

3,450円 ~ 4,000円※2/8 修正

(1.3倍~1.5倍) |

| 予想利益 | 7.9万円~13.4万円 |

想定価格と初値予想

| 想定価格 | 2,000円あたり ※抽選資金:20万円あたり |

|---|---|

| 初値予想 | 2,240円 ~ 2,400円 (1.1倍~1.2倍) |

| 予想利益 | 2.4万円~4万円 |

初値予想アンケート

光フードサービス(138A)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,660円)を基準価格に修正しています。

有効回答:488票 投票期限:2024/2/27 (火) 23:59まで光フードサービスの主幹事と幹事証券

光フードサービスのIPOを取り扱っている証券会社です。

光フードサービスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 東海東京証券 |

91.30% | 336,000株 | 336口 |

| SMBC日興証券 | 2.61% | 9,600株 | 9口 |

| 岡三証券 | 2.61% | 9,600株 | 9口 |

| 極東証券 | 1.74% | 6,400株 | 0口 |

| 楽天証券 | 0.87% | 3,200株 | 32口 |

| 水戸証券 | 0.87% | 3,200株 | 0口 |

委託幹事である岡三オンラインとDMM.com証券は、委託数が公表されていません。

楽天証券の抽選倍率は、1,891倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

光フードサービスの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年11月 | 2021年11月 | 2020年11月 |

|---|---|---|---|

| 売上高 | 1,684,256 | 868,429 | 1,096,922 |

| 経常利益 | 133,189 | 109,858 | 7,844 |

| 当期利益 | 62,876 | 40,576 | -49,312 |

| 純資産 | 162,847 | 104,984 | 64,408 |

| 配当金※ | ― | ― | ― |

| EPS※ | 93.57 | 60.38 | -44,028.81 |

| BPS※ | 242.33 | 156.23 | 57,507.39 |

| 前期比(売上高) | 93.9% | -20.8% | ― |

光フードサービスのPERとPBR

公開価格(2,660円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年11月 (実績) |

44.05倍 | 17.03倍 | 60.38 | 156.23 |

| 2022年11月 (実績) |

28.43倍 | 10.98倍 | 93.57 | 242.33 |

| 2023年11月期3Q (実績) |

13.96倍 | - | 190.55 | - |

上位株主とロックアップ期間

光フードサービスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 比率 | ロック アップ |

|---|---|---|---|

| 株式会社エム・カンパニー 役員等により総株主の議決権の過半数が所有されている会社 | 420,000株 | 62.50% | 180日 |

| 大谷 光徳 代表取締役社長 | 180,000株 | 26.79% | 180日 |

| 中島 翔太 専務取締役 | 60,000株 | 8.93% | 180日 |

| 石田 央 取締役 | 12,000株 | 1.79% | 180日 |

- 180日のロックアップ期間は、2024年8月25日まで

直近の類似IPOの上場結果

光フードサービスと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:小売業」の直近のIPO結果です。

- 2023/12/27 yutori

… 初値売り損益:30,900円

騰落率:12.26%、倍率:1.12倍 - 2023/11/08 DAIWA CYCLE

… 初値売り損益:19,000円

騰落率:11.80%、倍率:1.12倍 - 2023/06/30 クラダシ

… 初値売り損益:28,000円

騰落率:53.85%、倍率:1.54倍 - 2023/03/23 ハルメクHD

… 初値売り損益:26,100円

騰落率:15.17%、倍率:1.15倍 - 2022/10/07 キューブ

… 初値売り損益:5,000円

騰落率:2.34%、倍率:1.02倍

光フードサービスのIPO分析

10坪の立ち呑みスタイルで、1坪あたりの収益を最大化させるモデル。セントラルキッチンを採用。

店舗数の推移は次の通り。直営店は増え、業務委託店は減少しています。

二期前の実績と想定価格で算出したPERは21.3倍。PBRは8.25倍。(PERとPBR)

前期は3Qまでの数値だとPERは10.5倍。

【2.8追記 33%も価格が上振れ。仮条件の上限価格と二期前の実績によるPERは28.4倍、PBRは10.98倍。

前期3Qまでの実績によるPERは13.9倍】

上場により調達した手取金の使途は、新規出店に伴う設備投資と運転資金へ。

飲食業はIPOで可も不可もない結果をだしているかなと思います。

全国チェーンではないので優待の発行もなさそうな気がします。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績・出店は好調(決算情報)

- 市場からの吸収金額が7.3億円と小さい(IPOデータ)

【2.8追記 33%も価格が上振れて吸収金額は9.7億円に。それほど小さくもなくなりました】 - 【2.8追記】仮条件が33%も上振れして決定。機関投資家の評価が高いか?!

- 公開株がすべて公募株。売出ゼロ

- オファリングレシオが37%と高い(IPOデータ)

- 上場市場の東証グロース市場が軟調(配当株が人気高い)

- 上場の意義がわからない(感じ取れない)

- 同日に2社が上場

- 仮条件の上限価格と二期前の実績によるPERは28.4倍、PBRは10.98倍。前期3Qまでの実績によるPERは13.9倍。(PERとPBR)

- 有利子負債依存度は71.8%

- 時価総額26.4億円※仮条件の上限価格で試算

2.8追記。仮条件が2,400円 ~ 2,660円に決定。(想定価格は2,000円。上限価格で33%の上振れに)

初値予想を3,450円 ~ 4,000円に修正し、予想利益を7.9万円~13.4万円としました。

目論見書の想定仮条件は2,000円。初値予想は2,240円 ~ 2,400円としました。

予想利益は2.4万円~4万円です。

カブスルは市況が悪くならなければ、幹事証券にてIPOに参加します。

1人1票の平等抽選で、資金力に左右されない当選が期待できるSMBC日興証券がおすすめです。

岡三証券と、ネット取引サービス専用の岡三オンラインは、抽選時に資金が必要ないので気軽に参加できます。

(岡三オンラインは口座開設タイアップ中)

そのほかに楽天証券でも参加可能です。

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!