トランザクション・メディア・ネットワークス(5258):IPO上場情報

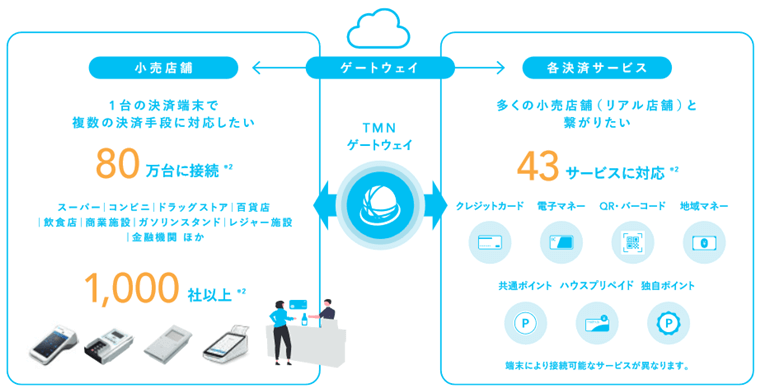

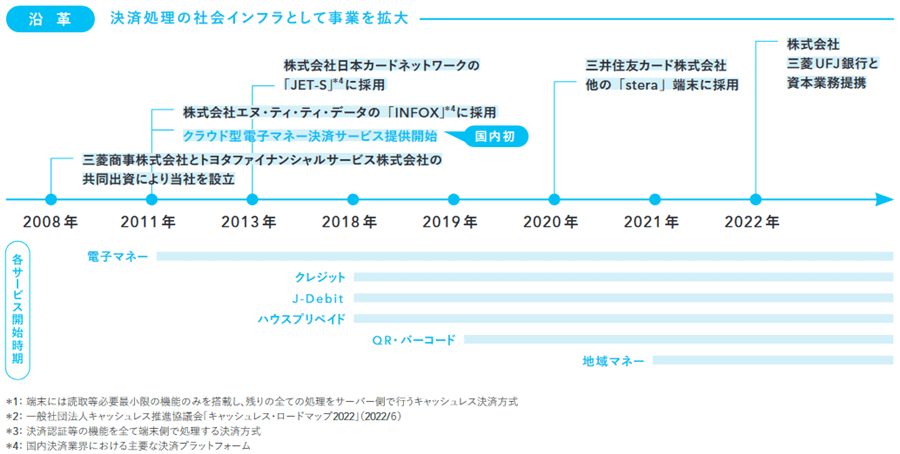

トランザクション・メディア・ネットワークスは、電子マネーを中心としたキャッシュレス決済サービスやそれに伴う決済端末の販売、関連する開発等を行っている企業です。

加盟店に対して電子マネーのみならずクレジット、QR・バーコード、ハウスプリペイド、共通ポイントといった幅広い43の決済サービスをワンストップで提供。1,000社を超える加盟店に導入。

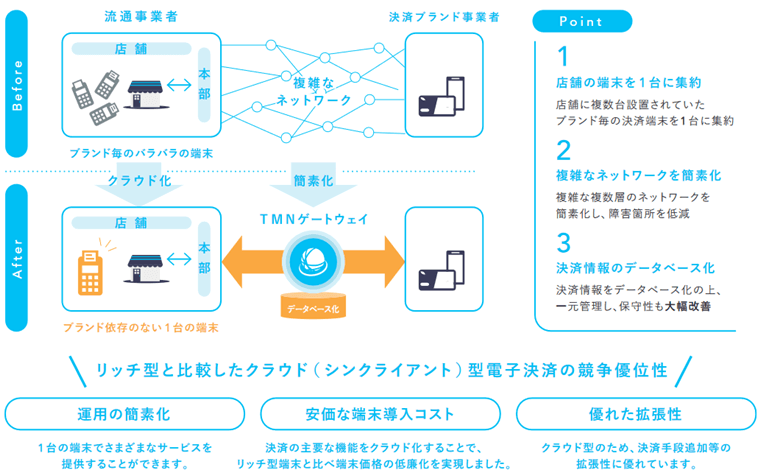

決済サービスをクラウド化したことで、それまで店舗に複数台設置されていた決済ブランド毎の決済端末を1台に集約することが可能となった他、複雑な複数層のネットワークの簡素化による障害箇所の低減や、決済情報をデータベース化の上、一元管理することによる保守性の大幅改善等を実現。

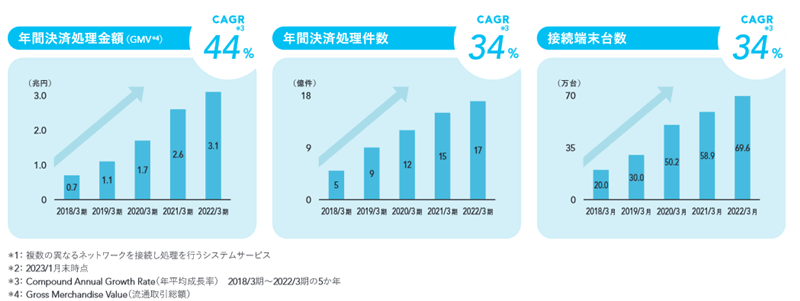

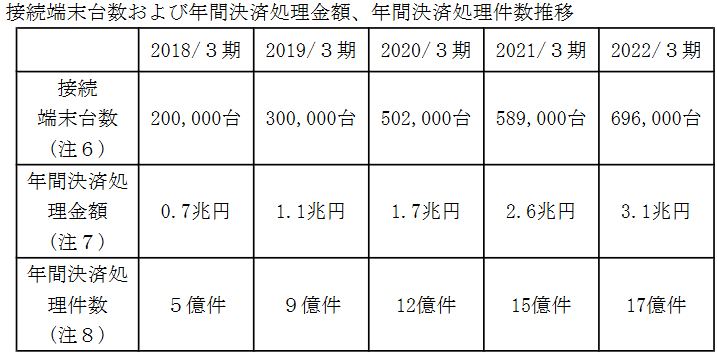

2023年1月末現在で、接続されている決済端末台数は80万台、年間で3.1兆円、17億件の決済処理。(2022年2月期実績)

設立は2008年3月

従業員数は2023年1月末で251名、平均年齢は41.5歳、平均勤続年数は4.4年、平均年間給与は685.3万円

トランザクション・メディア・ネットワークスのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、トランザクション・メディア・ネットワークスの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

トランザクション・メディア・ネットワークスの上場日

| 上場日 | 2023/4/4(火) | 証券コード | 5258 |

|---|---|---|---|

| 市場 | 東証グロース | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | トランザクション・メディア・ネットワークス(5258) | ||

| 時価総額 | 342.9億円(公開価格で計算) 511.8億円(初値で計算) |

||

トランザクション・メディア・ネットワークスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/3/16 (木) ~ 3/23 (木) |

||

|---|---|---|---|

| 仮条件 | 880円~930円 (抽選資金:8.8万円 ~ 9.3万円) | ||

| 当選口数 | 130,538口 | ||

| 発行済株式数 | 36,872,500株 | オファリングレシオ | 35.4% |

| 公募株数 | 5,971,700株 | 売出株数 | 5,379,500株 |

| 吸収金額 | 121.4億円 | O.A分 | 1,702,600株 |

| 仮条件決定日 | 3/15 (水) | 公開価格決定日 | 3/24 (金) |

| 購入期間 | 3/27 (月) ~ 3/30 (木) | ||

| 備考 |

【3.24追記】売出は、国内2,760,800株、海外2,618,700株(海外販売の割合 48.7%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

トランザクション・メディア・ネットワークスの公開価格と初値

| 仮条件 | 880円~930円 | ||

|---|---|---|---|

| 公開価格 | 930円 | 初値 | 1,388円 |

| 騰落率 | 49.25% | 倍率 | 1.49倍 |

| 初値売り損益 | 45,800円(1,388円 - 930円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

トランザクション・メディア・ネットワークスの初値予想と予想利益

トランザクション・メディア・ネットワークスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

880円 ~ 930円

※抽選資金:8.8万円 ~ 9.3万円

上限は5.7%上ブレ↑ |

|---|---|

| 初値予想 |

1,110円 ~ 1,270円※3/15 修正

(1.2倍~1.4倍) |

| 予想利益 | 1.8万円~3.4万円 |

想定価格と初値予想

| 想定価格 | 880円あたり ※抽選資金:8.8万円あたり |

|---|---|

| 初値予想 | 1,050円 ~ 1,200円 (1.2倍~1.4倍) |

| 予想利益 | 1.7万円~3.2万円 |

初値予想アンケート

トランザクション・メディア・ネットワークス(5258)の初値予想アンケートに、ご協力をお願いします。

公開価格(930円)を基準価格に修正しています。

有効回答:646票 投票期限:2023/4/3 (月) 23:59までトランザクション・メディア・ネットワークスの主幹事と幹事証券

トランザクション・メディア・ネットワークスのIPOを取り扱っている証券会社です。

トランザクション・メディア・ネットワークスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

91.31% | 11,918,900株 | 11,918口※ |

| SMBC日興証券 | 1.74% | 227,000株 | 227口※ |

| 三菱UFJモルガン・スタンレー証券 | 1.74% | 227,000株 | 227口※ |

| SBI証券 | 1.30% | 170,200株 | 1,021口※ |

| 東海東京証券 | 1.30% | 170,200株 | 170口※ |

| 楽天証券 | 0.87% | 113,500株 | 1,135口※ |

| 松井証券 | 0.87% | 113,500株 | 794口※ |

| 岩井コスモ証券 | 0.87% | 113,500株 | 113口※ |

委託幹事である三菱UFJ eスマート証券とLINE証券は、委託数が公表されていません。

※海外売出し2,618,700株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、32倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

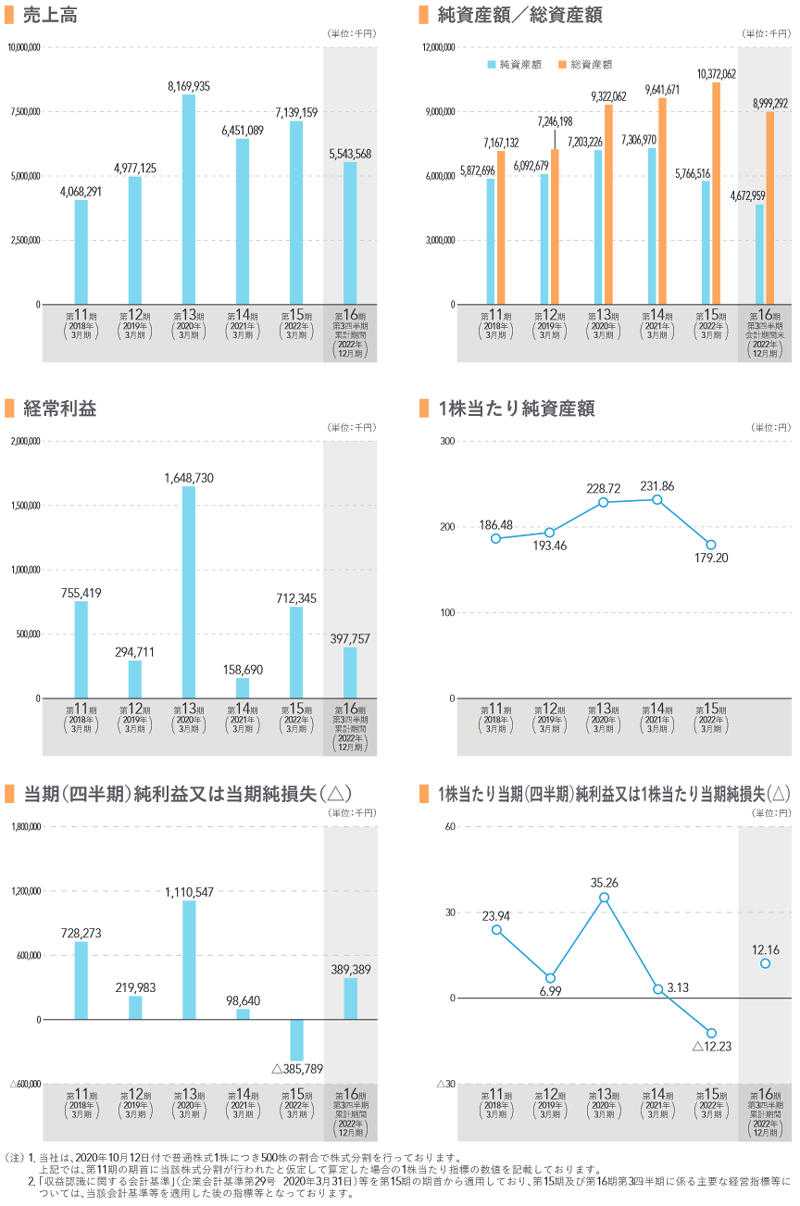

トランザクション・メディア・ネットワークスの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年3月 | 2021年3月 | 2020年3月 |

|---|---|---|---|

| 売上高 | 7,139,159 | 6,451,089 | 8,169,935 |

| 経常利益 | 712,345 | 158,690 | 1,648,730 |

| 当期利益 | -385,789 | 98,640 | 1,110,547 |

| 純資産 | 5,766,516 | 7,306,970 | 7,203,226 |

| 配当金※ | ― | ― | ― |

| EPS※ | -12.23 | 3.13 | 17,631.65 |

| BPS※ | 179.20 | 231.86 | 114,362.35 |

| 前期比(売上高) | 10.7% | -21% | ― |

上位株主とロックアップ期間

トランザクション・メディア・ネットワークスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 三菱商事株式会社 |

11,494,500株

34.03%

|

1,432,800株 | 90日 |

| トヨタファイナンシャルサービス株式会社 |

4,508,000株

13.35%

|

949,000株 | 90日 |

| 株式会社NTTドコモ |

3,225,000株

9.55%

|

678,900株 | 90日 |

| 株式会社エヌ・ティ・ティ・データ |

2,000,000株

5.92%

|

421,000株 | 90日 |

| 三井住友カード株式会社 |

1,904,500株

5.64%

|

400,900株 | 90日 |

| 株式会社ジェーシービー |

1,904,500株

5.64%

|

400,900株 | 90日 |

| ユーシーカード株式会社 |

1,904,500株

5.64%

|

400,900株 | 90日 |

| トヨタファイナンス株式会社 |

1,350,000株

4.00%

|

284,200株 | 90日 |

| 大高 敦 代表取締役社長 |

1,007,000株

2.98%

(1,007,000)

|

- | |

| 株式会社インターネットイニシアティブ |

1,000,000株

2.96%

|

210,500株 | 90日 |

直近の類似IPOの上場結果

トランザクション・メディア・ネットワークスと同じホットワードのIPOの上場結果です。

トランザクション・メディア・ネットワークスと市場と業種が同じIPOの上場結果です。

トランザクション・メディア・ネットワークスのIPO分析

クラウド型電子決済を国内で初めて商用化した企業。

大手POSメーカーやカード会社との緊密な連携を梃に、クラウド型決済プラットフォームとしてシェアを拡大。

前期(第15期)に純損失がでていますが、収益認識に関する会計基準を第15期期首から適用したことによるものだそうです。

下記、目論見書より抜粋。

なお、収益認識会計基準等を適用したことにより、当事業年度の経営成績は従来の会計処理方法に比べ、売上高は584,590千円増加し、営業利益、経常利益及び税引前当期純利益はそれぞれ594,338千円増加しております。

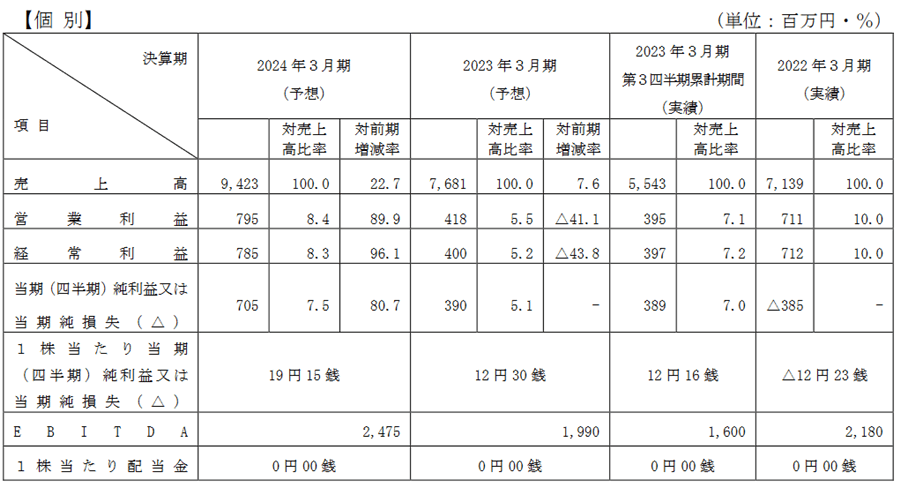

2023年3月期および2024年3月期の業績予想は次の通り。

2024年3月期の売上高予想が伸びているのは、複数の大型案件の導入を見込んでいるため。

業績予想をみると、今後も堅調に成長していきそう。

上位株主は名だたる大手企業がズラリ。売出数は仲良く21%程度。ロックアップも90日間の期間縛りで統一。

2018年4月の経済産業省「キャッシュレス・ビジョン」において、2025年にキャッシュレス決済比率40%の実現を目指す(将来的には80%)ことがうたわれ、「国策」としてキャッシュレス決済が推進されています。改正割賦販売法・軽減税率のポイントバック等の政策的な追い風も吹き、キャッシュレス決済の市場規模は拡大傾向に。

キャッシュレス関連の上場といえば、2020年7月に上場したGMOフィナンシャルゲートを思い出します。

コロナ禍ということもあり初値は好調。公開価格の157.8%(2.58倍)の価格をつけました。

株式投資の格言「国策に売りなし」

事業内容はまさに時代にマッチしているんですが、IPOの内容的には悪い条件が揃っております。

グロース市場としては吸収金額が114.8億円と非常に大きく、オファリングレシオも高いです。

ただ、今のところ4月上場のIPOは他になく、価格的にも買いやすいことから、公募割れのリスクは低いのかなとも思います。

当選しました!

3/29追記。妻が松井証券で100株当選しました!

松井証券での当選は今年はやくも2社目。

松井証券は、抽選資金不要でIPOに参加できます。当選後、購入資金を入金可。

- IPOは抽選資金不要の証券会社で気軽に参加しよう

- IPO当選実績

- IPOにおすすめの証券会社

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績は安定的(決算情報)

- 2023年3月期の業績予想(前期比)は、売上高 7,681百万円(+7.6%)、営業利益 418百万円(-41.4%)。2024年3月期の業績予想(前期比)は、売上高 9,423百万円(+22.7%)、営業利益 795百万円(+89.9%)

- 購入単価が低いIPOが好調(抽選資金による実績)

- 国策に売りなし(キャッシュレス事業)

- 特定顧客への売上比率(依存度)が高い。デンソーウェーブからの仕入が台数ベースで62%、金額ベースで57%

- 半導体不足による供給懸念

- オファリングレシオが35.4%と高い(オファリングレシオによる実績)

- 市場からの吸収金額が121.4億円と非常に大きい(吸収金額による実績)

- 上位株主は大手企業がズラリ。90日間のロックアップ

3.15追記。仮条件が想定発行価格(880円)より5.7%の上振れ決定(880円 ~ 930円)したので、初値予想を1,110円 ~ 1,270円に修正。予想利益は1.8万円~3.4万円です。

目論見書の想定仮条件は880円。初値予想は1,050円 ~ 1,200円としました。

予想利益は1.7万円~3.2万円です。

カブスルは幹事証券にてIPOに参加します。

1人1票の平等抽選で、資金力に左右されない当選が期待できるSMBC日興証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに54回当選しています。(全当選数の43.2%)

松井証券はブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています。(5割目標)

抽選資金に余裕があれば、楽天証券やauカブコム証券、岩井コスモ証券でも参加しておきたいです。