アララ(4015):IPO上場情報

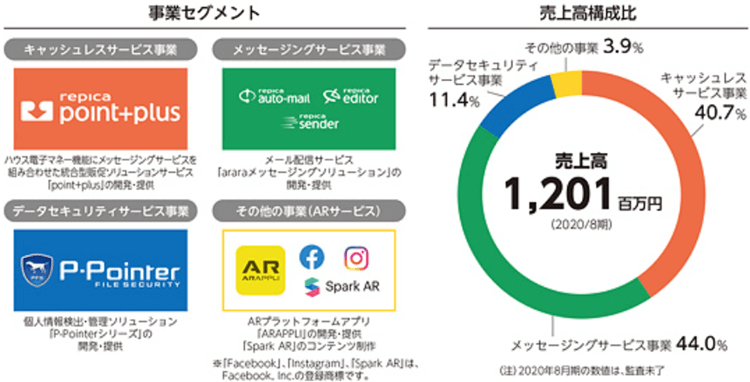

アララ(arara)は、SaaS型のBtoBtoCビジネスを展開している企業です。

顧客との契約が継続する限りにおいて、安定的な収益を獲得できるリカーリングビジネスを展開。

(月額・年額の定額利用料金収入に加え、従量課金による利用料金収入)

売上高の44%を占める「メッセージングサービス事業」と、同じく11.4%を占める「データセキュリティサービス事業」を、同社では安定成長事業と位置付けています。

- キャッシュレスサービス事業(高成長事業)

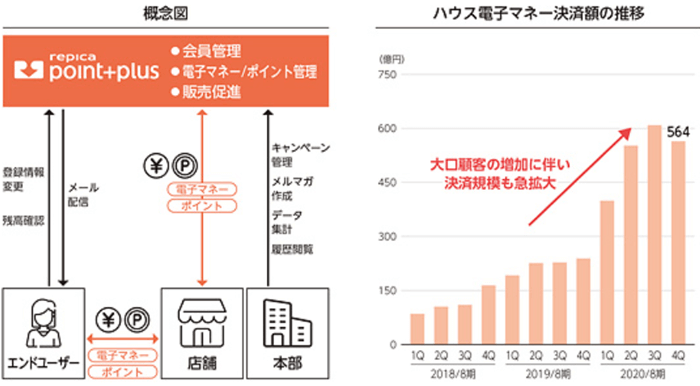

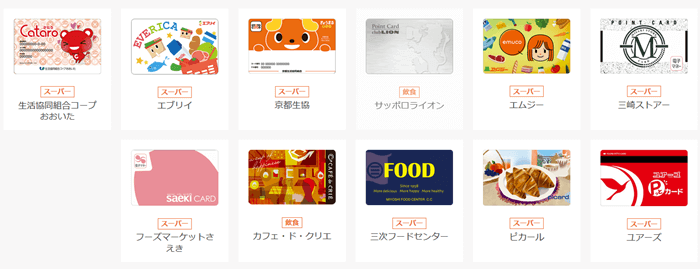

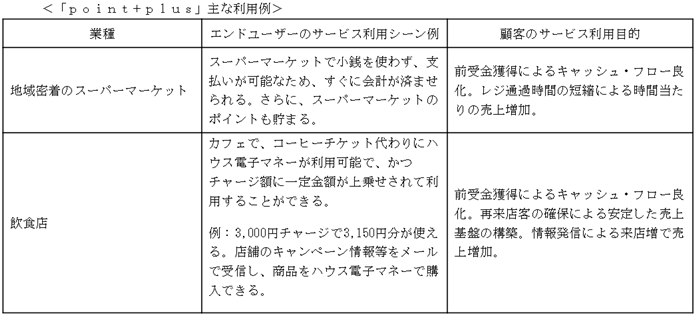

ハウス電子マネーやポイントのソリューションサービスを提供。

地域密着のスーパーマーケットなどが顧客。

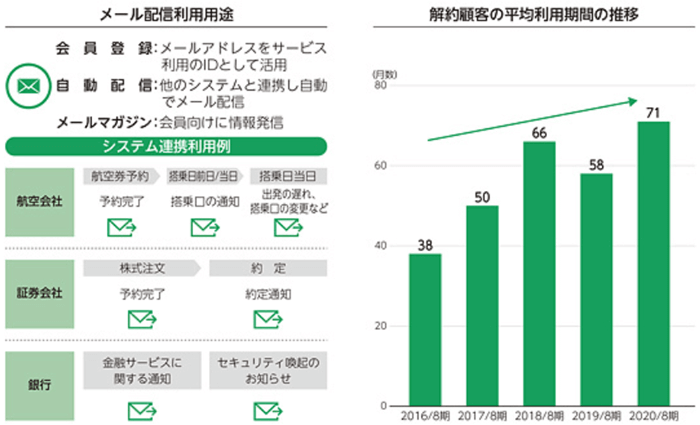

- メッセージングサービス事業(安定成長事業)

自社サービス等で一時に大量にメール配信を行う顧客を対象に、メッセージ伝達に欠かせない機能を備えたサービスを提供。

航空会社、金融機関、eコマースサイト、地方公共団体などが顧客。

- データセキュリティサービス事業(安定成長事業)

個人情報を大量に取り扱う顧客向けに個人情報管理ソリューション「P-Pointer File Security」を提供。

金融機関、情報通信事業者などが顧客。 - その他の事業(ARサービス)

ARアプリケーションの提供やARコンテンツ制作。

メッセージングサービス事業の月次解約率は、平均約0.9%で推移しており、目標の1%未満を下回っています。1取引先あたりの平均月次売上高は約20万円。

設立は2006年8月。旧社名はレピカ。

従業員数は2020年8月末で84名、平均年齢は33.3歳、平均勤続年数は3.8年、平均年間給与は559.3万円。

アララのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、アララの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

アララの上場日

アララのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/11/4 (水) ~ 11/10 (火) |

||

|---|---|---|---|

| 仮条件 | 1,330円~1,400円 (抽選資金:13.3万円 ~ 14万円) | ||

| 当選口数 | 9,120口 | ||

| 発行済株式数 | 6,125,400株 | オファリングレシオ | 14.8% |

| 公募株数 | 381,100株 | 売出株数 | 412,000株 |

| 吸収金額 | 12.7億円 | O.A分 | 118,900株 |

| 仮条件決定日 | 11/2 (月) | 公開価格決定日 | 11/11 (水) |

| 購入期間 | 11/12 (木) ~ 11/17 (火) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

アララの公開価格と初値

| 仮条件 | 1,330円~1,400円 | ||

|---|---|---|---|

| 公開価格 | 1,400円 | 初値 | 3,080円 |

| 騰落率 | 120.00% | 倍率 | 2.20倍 |

| 初値売り損益 | 168,000円(3,080円 - 1,400円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

アララの初値予想と予想利益

アララの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,330円 ~ 1,400円

※抽選資金:13.3万円 ~ 14万円

上限は1.1%上ブレ↑ |

|---|---|

| 初値予想 |

2,360円 ~ 3,000円

(1.7倍~2.1倍) |

| 予想利益 | 9.6万円~16万円 |

想定価格と初値予想

| 想定価格 | 1,385円あたり ※抽選資金:13.85万円あたり |

|---|---|

| 初値予想 | 2,360円 ~ 3,000円 (1.7倍~2.2倍) |

| 予想利益 | 9.75万円~16.15万円 |

初値予想アンケート

アララ(4015)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,400円)を基準価格に修正しています。

有効回答:713票 投票期限:2020/11/18 (水) 23:59までアララの主幹事と幹事証券

アララのIPOを取り扱っている証券会社です。

アララの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

86.98% | 793,300株 | 793口 |

| SBI証券 | 4.34% | 39,600株 | 277口 |

| 大和証券 | 4.34% | 39,600株 | 99口 |

| 楽天証券 | 1.73% | 15,800株 | 158口 |

| みずほ証券 | 1.73% | 15,800株 | 15口 |

| 松井証券 | 0.87% | 7,900株 | 55口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

楽天証券の抽選倍率は、397倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

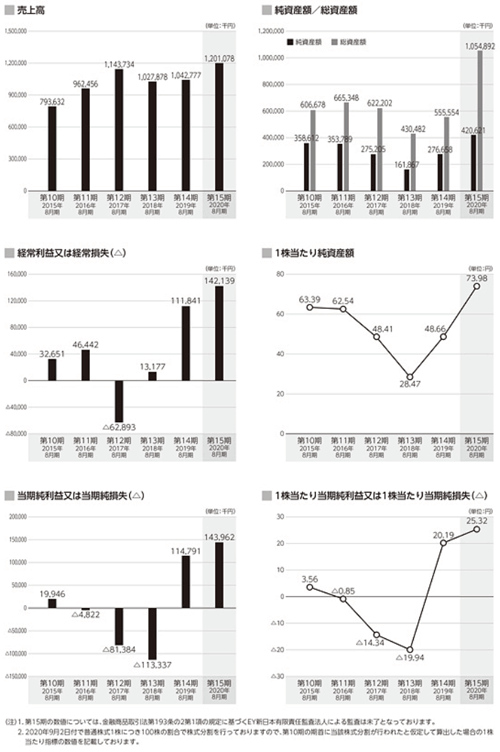

アララの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年8月 | 2018年8月 | 2017年8月 |

|---|---|---|---|

| 売上高 | 1,042,777 | 1,027,878 | 1,143,734 |

| 経常利益 | 111,841 | 13,177 | -62,893 |

| 当期利益 | 114,791 | -113,337 | -81,384 |

| 純資産 | 276,658 | 161,867 | 275,205 |

| 配当金※ | ― | ― | ― |

| EPS※ | 20.19 | -19.94 | -1,433.53 |

| BPS※ | 48.66 | 28.47 | 4,840.64 |

| 前期比(売上高) | 1.4% | -10.1% | ― |

上位株主とロックアップ期間

アララの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| 岩井 陽介 | 28.73% | 90日 |

| Livio(株) | 6.10% | 90日/ 1.5倍 |

| ドコモ・イノベーションファンド投資事業組合 | 5.67% | 90日/ 1.5倍 |

| 大和ベンチャー1号投資事業有限責任組合 | 5.67% | 90日/ 1.5倍 |

| (株)デンソーウェーブ | 5.67% | 90日/ 1.5倍 |

| EEIクリーンテック投資事業有限責任組合 | 5.67% | 90日/ 1.5倍 |

| IWAI GROUP PTE.LTD. | 3.83% | 90日 |

| 寺田倉庫(株) | 3.83% | 90日/ 1.5倍 |

| 井上 浩毅 | 3.64% | 90日 |

| ビットキャッシュ(株) | 3.10% |

直近の類似IPOの上場結果

アララと同じホットワードのIPOの上場結果です。

「SaaS」のIPOの直近の結果です。

- 2020/09/28 rakumo…

初値売り損益:255,000円

(騰落率:204%、倍率:3.04倍) - 2020/09/24 トヨクモ…

初値売り損益:702,000円

(騰落率:351%、倍率:4.51倍) - 2020/07/15 アイキューブドシステムズ…

初値売り損益:631,000円

(騰落率:202.24%、倍率:3.02倍) - 2020/06/26 コマースOneHD…

初値売り損益:537,000円

(騰落率:335.63%、倍率:4.36倍) - 2020/06/24 ロコガイド…

初値売り損益:260,500円

(騰落率:130.25%、倍率:2.30倍)

アララと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

アララのIPO分析

キャッシュレスサービス事業の「point+plus」は、自社専用の電子マネーを発行可能。

ポイントや再来店を促す各種キャンペーン機能を装備。

カードを使った会員管理、ポイント管理、メール配信など、顧客のニーズに合わせた利用が可能。

同社は、キャッシュレスサービス事業とメッセージングサービス事業で売上高の84.7%を占めています。

2020年8月期の月次解約率。

- キャッシュレスサービス事業の月次解約率は、0.25%。(目標は1%未満)

- メッセージングサービス事業の月次解約率は、約0.9%。(目標は1%未満)

- データセキュリティサービス事業の月次解約率は、約1%。

上場により調達した資金の使途はこちら。

- サーバ保守・運用等に関わる業務委託費用。

- 「キャッシュレスサービス事業」及び「メッセージングサービス事業」におけるシステム投資。

- 「キャッシュレスサービス事業」及び「メッセージングサービス事業」におけるマーケティング費用。

- 経営管理システム投資費用。

- 採用活動費用として充当。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

- IPOで人気のある「SaaS」「キャッシュレスサービス」事業。

- オファリングレシオが14.8%と低い。

- コロナ禍でも強い事業内容。

- 上場による知名度アップで、業績への貢献期待。

- 購入単価が低い(14万円)。

- 20日ぶりのIPOで注目を集めやすい。かつ11月はIPOが例年少ない。(2019年の月別数)

- ベンチャーキャピタルの保有株が多いが、ロックアップはきっちり。

目論見書の想定仮条件は1,385円。初値予想は2,360円 ~ 3,000円としました。

予想利益は9.7万円~16.1万円です。

公募割れリスクは低いです。

積極的に幹事証券から参加して当選を狙いましょう。

ワンポイント

主幹事はSMBC日興証券です。

IPOの一連の流れを取りしきる立場にあり、IPOの当選数が一番多いです。

また、資金力に左右されない平等抽選を採用していますので当選確率は一緒です。

カブスルは18回 IPOに当選。

松井証券と岡三オンライン証券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。

松井証券の2019年の幹事数は19社で、全体の2割以上のIPOに申込可能でした。

幹事数が多いSBI証券や、幹事数が増えてきた楽天証券も、狙い目です。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設で最大5千円のキャッシュバック。 - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる。 - 岡三オンライン証券

抽選資金不要で幹事数が多い

口座開設+入金で現金2,000円がもらえる。