フィットイージー(212A):IPO上場情報

フィットイージーは、アミューズメントフィットネスクラブの運営を行っている企業です。

愛知・岐阜・三重エリアが中心(3エリアで全店舗の57%を占める)

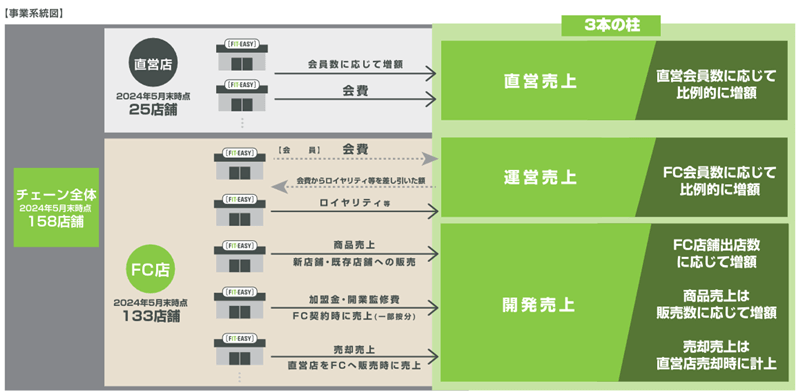

アミューズメント要素を取り入れたアミューズメントフィットネスクラブ「フィットイージー」を日本全国に158店舗展開(直営25店舗、FC133店舗。2024年5月末時点)

顔認証・熱感知システム、スマート入会システム等を活用して店舗運営コストを削減しています。

1日スタッフ平均 約1.5名での運営を実現。

設立は2018年7月

従業員数は43名、平均年齢は34.9歳、平均勤続年数は2.1年、平均年間給与は461.2万円(2024年5月末)

フィットイージーのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、フィットイージーの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

フィットイージーの上場日

| 上場日 | 2024/7/23(火) | 証券コード | 212A |

|---|---|---|---|

| 市場 | 東証スタンダード | 業種 | サービス業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | フィットイージー(212A) | ||

| 時価総額 | 156.8億円(公開価格で計算) 192.1億円(初値で計算) |

||

フィットイージーのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2024/7/5 (金) ~ 7/11 (木) |

||

|---|---|---|---|

| 仮条件 | 950円~990円 (抽選資金:9.5万円 ~ 9.9万円) | ||

| 当選口数 | 49,450口 | ||

| 発行済株式数 | 15,840,000株 | オファリングレシオ | 31.2% |

| 公募株数 | 900,000株 | 売出株数 | 3,400,000株 |

| 吸収金額 | 48.9億円 | O.A分 | 645,000株 |

| 仮条件決定日 | 7/3 (水) | 公開価格決定日 | 7/12 (金) |

| 購入期間 | 7/16 (火) ~ 7/19 (金) | ||

| 備考 |

東京証券取引所スタンダード 市場及び名古屋証券取引所メイン市場へ上場 |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

フィットイージーの公開価格と初値

| 仮条件 | 950円~990円 | ||

|---|---|---|---|

| 公開価格 | 990円 | 初値 | 1,213円 |

| 騰落率 | 22.53% | 倍率 | 1.23倍 |

| 初値売り損益 | 22,300円(1,213円 - 990円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

フィットイージーの初値予想と予想利益

フィットイージーの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

950円 ~ 990円

※抽選資金:9.5万円 ~ 9.9万円

上限は4.2%上ブレ↑ |

|---|---|

| 初値予想 |

1,190円 ~ 1,390円※7/3 修正

(1.2倍~1.4倍) |

| 予想利益 | 2万円~4万円 |

想定価格と初値予想

| 想定価格 | 950円あたり ※抽選資金:9.5万円あたり |

|---|---|

| 初値予想 | 1,140円 ~ 1,330円 (1.2倍~1.4倍) |

| 予想利益 | 1.9万円~3.8万円 |

初値予想アンケート

フィットイージー(212A)の初値予想アンケートに、ご協力をお願いします。

公開価格(990円)を基準価格に修正しています。

有効回答:696票 投票期限:2024/7/22 (月) 23:59までフィットイージーの主幹事と幹事証券

フィットイージーのIPOを取り扱っている証券会社です。

フィットイージーの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 大和証券 |

92.61% | 4,579,500株 | 4,579口 |

| マネックス証券 | 1.30% | 64,500株 | 645口 |

| SBI証券 | 1.30% | 64,500株 | 387口 |

| みずほ証券 | 1.30% | 64,500株 | 64口 |

| 野村證券 | 1.30% | 64,500株 | 64口 |

| 楽天証券 | 0.87% | 43,000株 | 430口 |

| 松井証券 | 0.43% | 21,500株 | 150口 |

| 岡三証券 | 0.43% | 21,500株 | 21口 |

| 東海東京証券 | 0.43% | 21,500株 | 21口 |

大和コネクト証券のネット抽選分は、457口あたりが想定されます。(大和証券の約1%)

委託幹事である岡三オンラインとSBIネオトレード証券は、委託数が公表されていません。

楽天証券の抽選倍率は、281倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

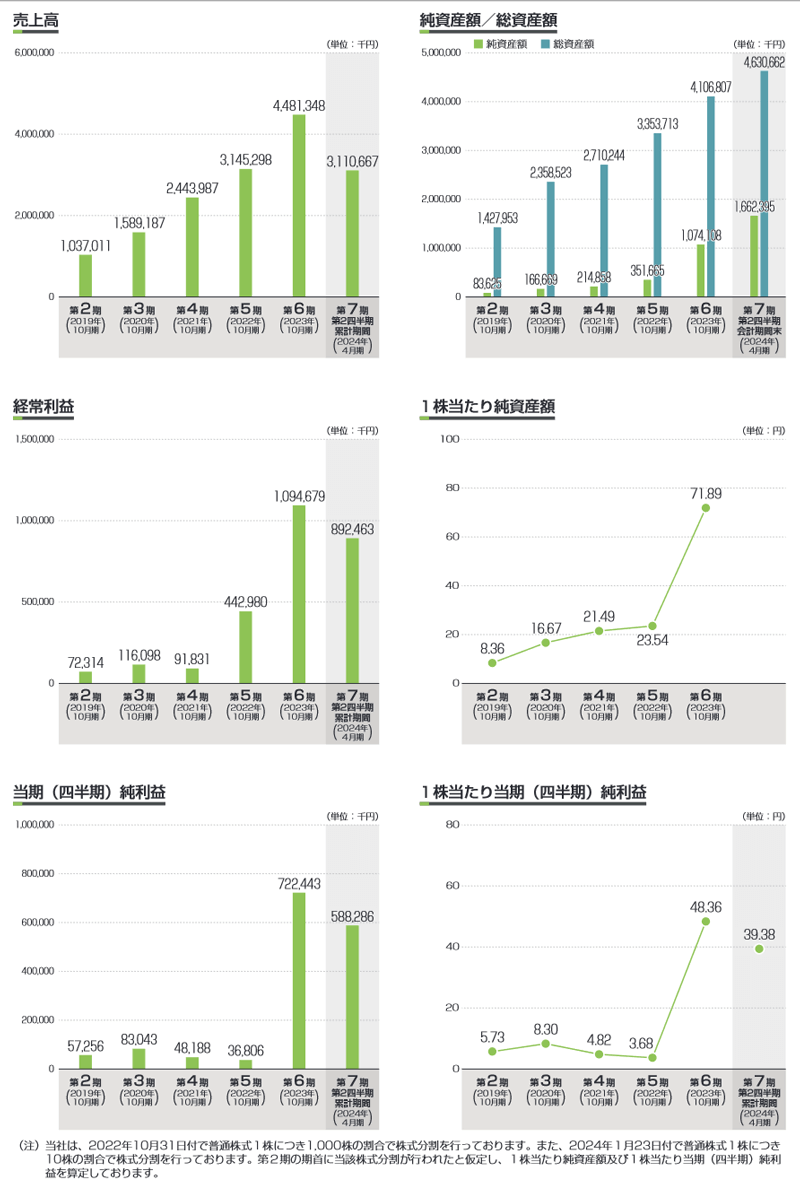

フィットイージーの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2023年10月 | 2022年10月 | 2021年10月 |

|---|---|---|---|

| 売上高 | 4,481,348 | 3,145,298 | 2,443,987 |

| 営業利益 | 1,113,356 | 458,095 | ― |

| 営業利益率 | 24.84% | 14.56% | ― |

| 経常利益 | 1,094,679 | 442,980 | 91,831 |

| 当期利益 | 722,443 | 36,806 | 48,188 |

| 純資産 | 1,074,108 | 351,665 | 214,858 |

| 配当金※ | ― | ― | ― |

| EPS※ | 48.36 | 3.68 | 48,188.96 |

| BPS※ | 71.89 | 23.54 | 214,858.62 |

| 前期比 (営業利益) |

143% | ― | ― |

| 前期比(売上高) | 42.5% | 28.7% | ― |

フィットイージーのPERとPBR

公開価格(990円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2022年10月 (実績) |

269.02倍 | 42.06倍 | 3.68 | 23.54 |

| 2023年10月 (実績) |

20.47倍 | 13.77倍 | 48.36 | 71.89 |

| 2024年10月 (予想) |

16.17倍 | - | 61.22 | - |

フィットイージーの配当金と配当利回り

公開価格(990円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2023年10月 (実績) |

0円 | - | - |

| 2024年10月 (予定) |

12.63円 | 1.27% | - |

上位株主とロックアップ期間

フィットイージーの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 株式会社オリーブ 役員等により総株主の議決権の過半数が所有されている会社 |

8,000,000株

51.73%

|

500,000株 | 180日 |

| 國江仙嗣 代表取締役社長 |

6,450,000株

41.70%

|

2,900,000株 | 180日 |

| 中森勇樹 取締役 |

300,560株

1.94%

(100,560)

|

- | 180日 |

| 國江紀久 代表取締役の配偶者 |

200,000株

1.29%

|

- | 180日 |

| 守田拓記 取締役 |

104,150株

0.67%

(54,150)

|

- | 180日 |

| 新谷永 取締役 |

77,350株

0.50%

(77,350)

|

- | |

| 星野秀人 取締役 |

77,350株

0.50%

(77,350)

|

- | |

| 藤原祐次 取締役 |

54,150株

0.35%

(54,150)

|

- | |

| フィットイージー社員持株会 |

40,000株

0.26%

|

- | 180日 |

| 永江亘 監査役 |

38,680株

0.25%

(38,680)

|

- | 180日 |

- 180日のロックアップ期間は、2025年1月18日まで

直近の類似IPOの上場結果

フィットイージーと市場と業種が同じIPOの上場結果です。

「市場:スタンダード」かつ「業種:サービス業」の直近のIPO結果です。

フィットイージーのIPO分析

アミューズメント要素を取り入れたフィットネスジム。資料をみた感じではラウンドワンとかチョコザップを連想しました。

ゴルフやフットサル、テニスから面白いところでは、高濃度酸素ルーム、ドライブシミュレーターも。

これらのものがあることにより、仲間うちで行っても良さそうですし、ココでお友達を見つけられそうな気もします。

全国への店舗展開について限られた投資資金で効率的にスピード感をもって実施するため、今後の出店はFC店を中心に事業展開を行っていく方針。

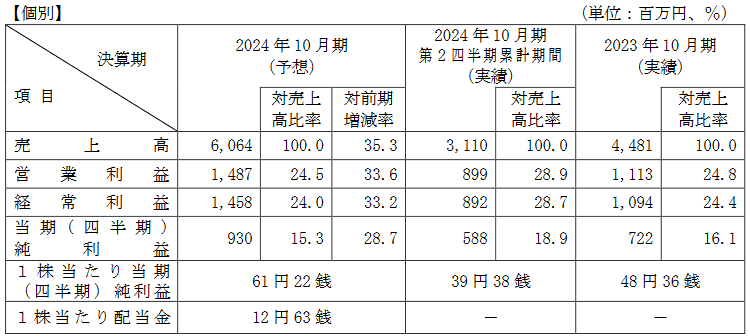

2024年10月期の業績予想が発表されています。

配当金を新設(12.63円)。業績予想値と想定価格で算出した配当利回りは1.33%。

業績予想値によるPERは15.5倍。前期実績で算出したPERは19.6倍、PBRは13.21倍(PERとPBR)

2018年9月に1号店から4号店を同時にオープン。

IPOを最初から目指して突き進んできたのかと。

売上高の推移は良い感じ。

あちらこちらでフィットネスジムが立っており同業他社は多いものの、まぁ、大きな心配はなさそう。

IPOとしては、売出数が多く吸収金額が大きいので需給面で重いIPOとなります。

初値は弱くとも地味~に株価が上昇していきそうな銘柄にも見えます。配当金を新設したのも良いかも。

【7.4追記】公開価格が仮条件の上限価格の+20%(1,188円)で決まる可能性があります。(公開価格が仮条件の価格帯より上振れる理由は?)

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績が好調(決算情報)

- 2024年10月期の業績予想(前期比)は、売上高 6,064百万円(+35.3%)、営業利益 1,487百万円(+33.6%)

- 2024年10月期の配当金は12.63円の予定。配当性向は20%を目途。

想定価格による配当利回りは1.33%(配当利回り) - 購入単価が低いIPOが好調(抽選資金による実績)

- 同業他社の売上が好調(ブーム?)

- 同業他社が多い

- オファリングレシオが31.2%とやや高い(IPOデータ)

- 市場からの吸収金額が46.9億円と大きい

- IPOで人気の低い東証スタンダード市場

- 売出比率が79.1%と高い。売出主は代表とその資産管理会社

- 想定価格と2024年10月期予想によるPERは15.5倍。前期実績で計算したPERは19.6倍、PBRは13.2倍(PERとPBR)

- 2023年10月期の営業利益率は、24.8%

- 上位株主は役員関連。売り圧力が低い

- 設立まもない企業(2018年7月)

7.3追記。仮条件が950円 ~ 990円に決定。(想定価格は950円。上限価格で4.2%の上振れに)

初値予想を1,190円 ~ 1,390円に修正し、予想利益を2万円~4万円としました。

目論見書の想定仮条件は950円。初値予想は1,140円 ~ 1,330円としました。

予想利益は1.9万円~3.8万円です。

カブスルは幹事証券にてIPOに参加します。

この手のIPOは中長期で見ると株価が伸びる場合があるので、初値が安くついたら注目です。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに52回当選しています(全当選数の34.7%)

松井証券と岡三オンラインなどはブックビルディング時の抽選資金が不要です。

当選後に購入資金を入金すれば良いので気軽に参加できます。

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています(5割目標)

追加の委託幹事として、大和コネクト証券が決まりました。

委託幹事は目論見書に掲載されないので気づかれず、大和コネクト証券の認知度もまだ低いので狙い目です!(カブスルは4回当選)

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!