デコルテ・ホールディングス(7372):IPO上場情報

デコルテ・ホールディングスは、 フォトウエディング、アニバーサリーフォトなどのサービスを提供するスタジオ事業、およびフィットネス事業を行っている企業です。

フォトウエディングが販売実績の94.5%。(第4期連結)

フォトウエディングサービスは、ご成婚カップルに対しスタジオまたはロケ地でのフォトウエディングを行い、成果物である撮影データおよびアルバムなどを納品しています。

従業員数は2021年4月末で37名、平均年齢は33.1歳、平均年間給与は451.8万円。

グループは同社と連結子会社1社で構成。連結会社の従業員は合計で357名。

デコルテHDのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、デコルテHDの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

デコルテ・ホールディングスの上場日

| 上場日 | 2021/6/22(火) | 証券コード | 7372 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | サービス業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | デコルテ・ホールディングス(7372) | ||

| 時価総額 | 97.5億円(公開価格で計算) 89.7億円(初値で計算) |

||

デコルテ・ホールディングスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/6/7 (月) ~ 6/11 (金) |

||

|---|---|---|---|

| 仮条件 | 1,470円~1,720円 (抽選資金:14.7万円 ~ 17.2万円) | ||

| 当選口数 | 42,280口 | ||

| 発行済株式数 | 5,670,000株 | オファリングレシオ | 74.5% |

| 公募株数 | 70,000株 | 売出株数 | 3,606,600株 |

| 吸収金額 | 72.7億円 | O.A分 | 551,400株 |

| 仮条件決定日 | 6/4 (金) | 公開価格決定日 | 6/14 (月) |

| 購入期間 | 6/15 (火) ~ 6/18 (金) | ||

| 備考 |

【6.14追記】売出は、国内2,359,000株、海外1,247,600株(海外販売の割合 34.6%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

デコルテ・ホールディングスの公開価格と初値

| 仮条件 | 1,470円~1,720円 | ||

|---|---|---|---|

| 公開価格 | 1,720円 | 初値 | 1,582円 |

| 騰落率 | -8.02% | 倍率 | 0.92倍 |

| 初値売り損益 | -13,800円(1,582円 - 1,720円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

公募割れ時の株価下落の目安となる引受価額は、1,582.40円でした。

デコルテ・ホールディングスの初値予想と予想利益

デコルテ・ホールディングスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 | 1,470円 ~ 1,720円 ※抽選資金:14.7万円 ~ 17.2万円 |

|---|---|

| 初値予想 |

1,600円 ~ 1,770円

(0.9倍~1.0倍) |

| 予想利益 | -1.2万円~5,000円 |

想定価格と初値予想

| 想定価格 | 1,720円あたり ※抽選資金:17.2万円あたり |

|---|---|

| 初値予想 | 1,600円 ~ 1,770円 (0.9倍~1.0倍) |

| 予想利益 | -1.2万円~5,000円 |

初値予想アンケート

デコルテ・ホールディングス(7372)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,720円)を基準価格に修正しています。

有効回答:346票 投票期限:2021/6/21 (月) 23:59までデコルテ・ホールディングスの主幹事と幹事証券

デコルテ・ホールディングスのIPOを取り扱っている証券会社です。

デコルテ・ホールディングスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

72.87% | 2,171,900株 | 2,171口 |

| 主幹事 大和証券 |

21.59% | 643,500株 | 643口 |

| 野村證券 | 3.96% | 117,900株 | 117口 |

| SBI証券 | 1.58% | 47,100株 | 282口 |

大和コネクト証券のネット抽選分は、64口あたりが想定されます。(大和証券の約1%)

楽天証券の抽選倍率は、3,148倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

デコルテ・ホールディングスの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年9月 | 2019年9月 | 2018年9月 |

|---|---|---|---|

| 売上高 | 649,948 | 891,531 | 6,167,837 |

| 経常利益 | 43,161 | 107,510 | 215,127 |

| 当期利益 | 27,367 | -171,592 | -340,701 |

| 純資産 | 2,166,617 | 2,139,249 | 2,310,841 |

| 配当金※ | ― | ― | ― |

| EPS※ | 4.89 | -30.64 | -121.68 |

| BPS※ | 386.90 | 382.01 | 825.30 |

| 前期比(売上高) | -27.1% | -85.5% | ― |

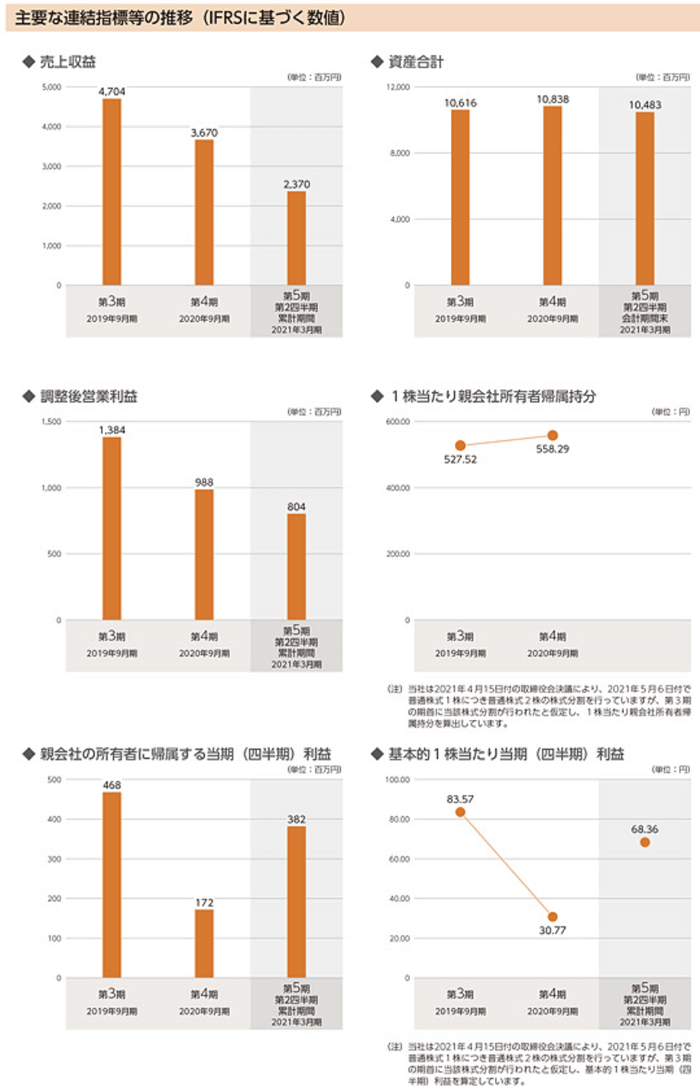

連結 財務情報 (単位/千円)

| 決算期 | 2020年9月 | 2019年9月 |

|---|---|---|

| 売上高 | 3,670,431 | 4,704,301 |

| 経常利益 | 317,952 | 750,448 |

| 当期利益 | 172,296 | 468,001 |

| 純資産 | 3,126,412 | 2,954,115 |

| EPS※ | 30.77 | 83.57 |

| BPS※ | 558.29 | 527.52 |

| 前期比(売上高) | -22% | ― |

上位株主とロックアップ期間

デコルテ・ホールディングスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 投資事業有限責任組合キャス・キャピタル・ファンド六号 VC |

5,014,800株

87.52%

|

3,329,400株 | 360日/ 1.5倍 |

| 小林 健一郎 代表取締役社長 |

557,200株

9.72%

|

277,200株 | 360日 |

| 水間 寿也 取締役 |

22,000株

0.38%

|

- | 180日 |

| デコルテ従業員持株会 |

21,000株

0.37%

|

- | 180日 |

| 岩切 大祐 従業員 |

15,000株

0.26%

|

- | 180日 |

| 髙木 真一郎 従業員 |

10,000株

0.17%

(10,000)

|

- | (新株予約権) |

| 辻本 哲士 従業員 |

6,000株

0.10%

(6,000)

|

- | (新株予約権) |

| 新井 賢二 取締役 |

4,000株

0.07%

|

- | 180日 |

| 藤田 瞳 子会社の従業員 |

4,000株

0.07%

(4,000)

|

- | (新株予約権) |

| 海原 道枝 子会社の従業員 |

4,000株

0.07%

(4,000)

|

- | (新株予約権) |

新株予約権の行使期間は、2025年1月1日から 2030年12月24日まで。

直近の類似IPOの上場結果

デコルテ・ホールディングスと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

デコルテ・ホールディングスのIPO分析

ブライダル業界は競争が厳しいイメージがあります。

コロナ禍の2020年3月以降は結婚式が激減。

全国「ブライダル関連企業」業績調査

ただし、今後の新型コロナウィルの状況次第では、業界としての回復も期待できます。

IPOの内容としては非常にマイナス要素が多く、初値が上昇していくイメージがありません。

上場により調達した資金の使途をみても「2021年9月期に連結子会社である株式会社デコルテへの投融資資金として充当する予定」と書かれており、何か投資家に将来性を見せられるものがないと厳しいかなぁと思います。

参考までに

評価は下記を考慮して、公募割れのリスクが高い「D」に設定しました。

ただし、仮条件が上振れた場合は「C」に修正する可能性があります。

- オファリングレシオが74.5%とやや高い。(オファリングレシオによる実績)

- 市場からの吸収金額が72.7億円と非常に大きい。(吸収金額による実績)

- 主要株主はベンチャーキャピタル。

- 売出比率が98.1%と高い。

- 同業他社が多い。

- 成長をイメージしにくい事業内容。

- 同日に3社が上場。

- 売出し株が多いが海外販売あり(国内2,359,000株、海外1,247,600株)

- 新型コロナウィルスの収束が未定。

- 株式市場がやや不安定。(調整あるかも)

ブックビルディング参加は慎重にご判断を。

幹事証券であるSBI証券は、抽選で落選しても次回の当選チャンスに活かせるIPOチャレンジポイントが付与されます。

公募割れのリスクもありますので、ポイント狙いでブックビルディングに参加するのも有効な手です。

主幹事のSMBC日興証券は、当選後に辞退するとペナルティがありますのでブックビルディングの参加にはご注意を。