ブランディングテクノロジー(7067):IPO上場情報

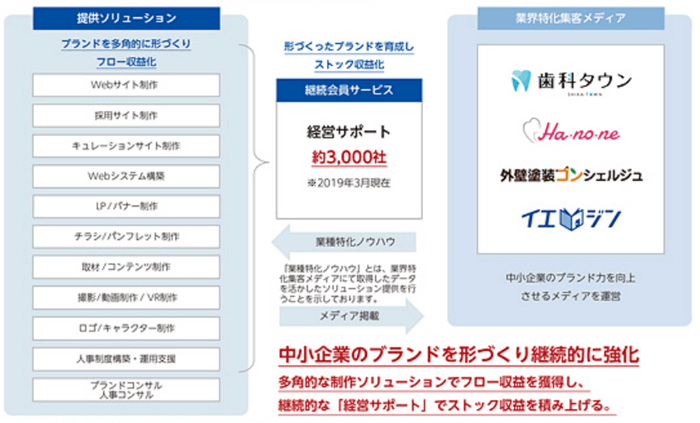

ブランディングテクノロジーは、主にインターネットを活用して販売促進や事業拡大を実現したい中堅・中小企業に対して、以下の3つの事業を展開している企業です。

- ブランド事業売上高の32.1%

メディア制作および運用、コンテンツ制作およびマーケティング支援、各種コンサルティングを行い、内製あるいは外注することにより成果物を提供。

31年3月現在、約3,000社の経営サポート顧客を抱えています。 - デジタルマーケティング事業売上高の65.0%

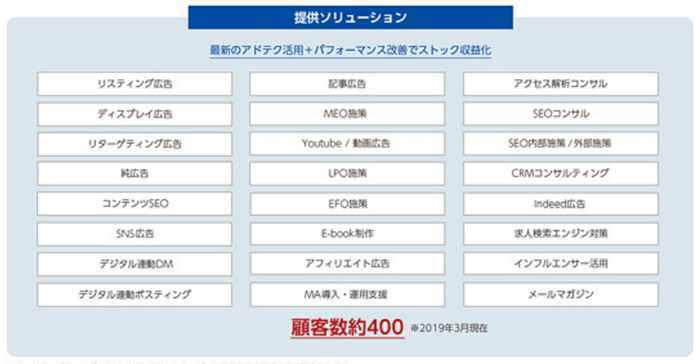

中堅・中小企業に対してインターネット上の総合マーケティング支援を展開。

戦略企画から、広告運用支援、コンサルティングまでワンストップで提供。 - オフショア関連事業売上高の2.9%

連結子会社の株式会社アザナおよびVieTry CO.,LTD.において、Webサイトの制作および運用のオフショア・ニアショア開発、並びに、現地企業に対してWebサイトの制作および運用、インターネット広告の代理販売等を行い、内製あるいは外注することにより成果物またはサービスを顧客に対して提供。

売上高の集計期間は平成29年4月1日~平成30年3月31日。

ブランド事業では、オウンドメディア(企業が消費者へ向けて情報発信するサイト)や、記事コンテンツや動画コンテンツの制作を行っています。

ひとつの強みとして、自社メディアも4つ運用しており、そのメディアを通じた成果報酬も受け取っています。

- 歯科タウン

日本全国の歯科医院の検索、診療予約が可能なWebサイト - 外壁塗装コンシェルジュ

外壁塗装工事を検討する消費者に外壁塗装業者を紹介するWebサイト - Ha・no・ne

歯にまつわる様々な悩みに専門家が回答するWebサイト - イエジン

不動産売却に関する情報を記載したWebサイト

デジタルマーケティング事業は、専門特化したマーケティングの責任者の代わりに同社が独自に育成した「フロント人材」がマーケティング戦略を立案し、各種インターネット広告を中心としたツールを活用することによってサイトのアクセス数を増加させるとともに、サイトの分析を通じて課題を明確にし、継続的に改善策を実施していくことで、中堅・中小企業の収益機会の拡大に貢献しています。

旧会社名は株式会社フリーセルです。

設立は平成13年8月。

従業員数は平成31年3月末で182名、平均年齢は31.6歳、平均勤続年数は5.1年、平均年間給与は453.6万円。

ブランディングテクノロジーのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ブランディングテクノロジーの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ブランディングテクノロジーの上場日

| 上場日 | 2019/6/21(金) | 証券コード | 7067 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | サービス業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | ブランディングテクノロジー(7067) | ||

| 時価総額 | 28億円(公開価格で計算) 77.7億円(初値で計算) |

||

ブランディングテクノロジーのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2019/6/4 (火) ~ 6/10 (月) |

||

|---|---|---|---|

| 仮条件 | 1,600円~1,740円 (抽選資金:16万円 ~ 17.4万円) | ||

| 当選口数 | 1,562口 | ||

| 発行済株式数 | 1,609,400株 | オファリングレシオ | 9.7% |

| 公募株数 | 126,200株 | 売出株数 | 30,000株 |

| 吸収金額 | 2.7億円 | O.A分 | 0株 |

| 仮条件決定日 | 5/31 (金) | 公開価格決定日 | 6/11 (火) |

| 購入期間 | 6/13 (木) ~ 6/18 (火) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ブランディングテクノロジーの公開価格と初値

| 仮条件 | 1,600円~1,740円 | ||

|---|---|---|---|

| 公開価格 | 1,740円 | 初値 | 4,825円 |

| 騰落率 | 177.30% | 倍率 | 2.77倍 |

| 初値売り損益 | 308,500円(4,825円 - 1,740円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ブランディングテクノロジーの初値予想と予想利益

ブランディングテクノロジーの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,600円 ~ 1,740円

※抽選資金:16万円 ~ 17.4万円

上限は13%上ブレ↑ |

|---|---|

| 初値予想 |

2,900円 ~ 3,580円※6/3 修正

(1.7倍~2.1倍) |

| 予想利益 | 11.6万円~18.4万円 |

想定価格と初値予想

| 想定価格 | 1,540円あたり ※抽選資金:15.4万円あたり |

|---|---|

| 初値予想 | 2,700円 ~ 3,200円 (1.8倍~2.1倍) |

| 予想利益 | 11.6万円~16.6万円 |

ブランディングテクノロジーの主幹事と幹事証券

ブランディングテクノロジーのIPOを取り扱っている証券会社です。

| 主幹事証券 | |

|---|---|

| 引受幹事証券 |

|

| 備考 | 主幹事はIT系(ネットサービス系)の主幹事を務める事が多いSBI証券です。 抽選で落選しても次回の当選チャンスに活かせるIPOチャレンジポイントが付与されます。 |

ブランディングテクノロジーの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SBI証券 |

84.83% | 132,500株 | 927口 |

| 大和証券 | 4.99% | 7,800株 | 19口 |

| 楽天証券 | 1.47% | 2,300株 | 23口 |

| アイザワ証券 | 1.02% | 1,600株 | 1口 |

| 岩井コスモ証券 | 1.02% | 1,600株 | 1口 |

| 東洋証券 | 1.02% | 1,600株 | 1口 |

| 丸三証券 | 1.02% | 1,600株 | 1口 |

| むさし証券 | 1.02% | 1,600株 | 1口 |

| 極東証券 | 1.02% | 1,600株 | 0口 |

| 香川証券 | 1.02% | 1,600株 | 0口 |

| エース証券 | 1.02% | 1,600株 | 0口 |

| おきぎん証券 | 0.51% | 800株 | 0口 |

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

ブランディングテクノロジーの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2018年3月 | 2017年3月 | 2016年3月 |

|---|---|---|---|

| 売上高 | 4,536,949 | 4,092,917 | 3,859,552 |

| 経常利益 | 93,914 | 27,804 | 17,702 |

| 当期利益 | 59,658 | 17,303 | 7,297 |

| 純資産 | 762,100 | 709,428 | 711,148 |

| 配当金※ | ― | ― | ― |

| EPS※ | 41.34 | 11.70 | 987.54 |

| BPS※ | 513.82 | 493.48 | 96,231.20 |

| 前期比(売上高) | 10.8% | 6% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2018年3月 | 2017年3月 |

|---|---|---|

| 売上高 | 4,667,033 | 4,203,814 |

| 経常利益 | 113,745 | 40,749 |

| 当期利益 | 76,926 | 29,030 |

| 純資産 | 774,394 | 705,082 |

| EPS※ | 53.31 | 19.64 |

| BPS※ | 522.11 | 490.45 |

| 前期比(売上高) | 11% | ― |

上位株主とロックアップ期間

ブランディングテクノロジーの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| (株)アズーロ | 38.43% | 180日 |

| 木村 裕紀 | 23.75% | 180日 |

| ジャフコ・スーパーV3共有投資事業有限責任組合 | 16.52% | 90日/ 1.5倍 |

| 100キャピタル1号投資事業有限責任組合 | 4.23% | |

| (株)ベクトル | 4.23% | |

| Net Capital Partners Limited | 2.65% | |

| ブランディングテクノロジー 従業員持株会 | 2.03% | 180日 |

| X Capital有限責任事業組合 | 2.03% | 90日/ 1.5倍 |

| (株)エボラブルアジア | 2.03% | 90日/ 1.5倍 |

| 小川 悟 | 0.95% | 180日 |

直近の類似IPOの上場結果

ブランディングテクノロジーと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

ブランディングテクノロジーのIPO分析

市場からの調達金額が2.4億円とかなり小さく、需給面は良好です。

ただし、上位株主にベンチャーキャピタルが多く、またその一部にはロックアップ条項がありません。

つまり、上場後はいつでも売れる状況ですので、初値にも影響しそうです。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

- IPOで人気のあるIT企業。

- 業績が好調。

- 市場からの吸収金額が2.4億円とかなり小さいこと。(参考:吸収金額による実績)

- 当選数が少ないこと。(1,562口)

- 需要がある事業内容。

- ベンチャーキャピタルの保有株が多く、ロックアップ条項なし(売り圧力)。

6.3 追記。

仮条件の上振れ決定(1,600円~1,740円)に伴い、初値予想を2,900円 ~ 3,580円に修正。

予想利益は116,000円~184,000円としました。

目論見書の想定仮条件は1,540円。初値予想は2,700円 ~ 3,200円としました。

予想利益は116,000円~166,000円です。

公募割れリスクは非常に低いです。

積極的に幹事証券のブックビルディングに参加して当選を狙いましょう。

ワンポイント

主幹事証券は、IPOで人気のIT系の主幹事を務める機会が多いSBI証券です。

主幹事証券は割当数が多いので、当選数も多くなります。

また、落選しても次回の当選チャンスに活かせるIPOチャレンジポイントがもらえます。

管理人は15回 IPOに当選しています。(IPO実績)

現在、SBI証券と現金2,000円がもらえる口座開設タイアップ中です♪

現金がもらえるお得なタイアップ企画

楽天証券や岩井コスモ証券も幹事証券に入っています。

当選数が1,562口とかなり少ないので、全力で当選を狙いたいところです。

上場後の補足

ブランディングテクノロジー(7067)は、本日上場したものの初値つかずでした。

— カブスル (@macmmo) 2019年6月21日

気配値は4,005円で終了。

来週24日の上限価格は9,220円。

下限価格は3,005円です。https://t.co/Vfcg2cqU6L