ピアズ(7066):IPO上場情報

ピアズは、通信業界におけるコンサルティングを主な事業としている企業です。

電気通信事業者(通信キャリア)、販売代理店および移動体通信端末メーカーなどを中心に、コンサルティングや販売支援をしています。

主要取引先は、NTTドコモグループになります。

売上高実績に対する依存度は、2017年9月期で69.8%、2018年9月期で60.0%です。

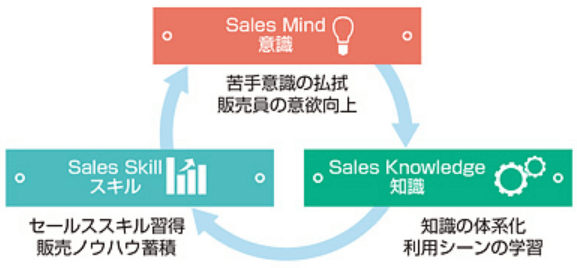

販売代理店が運営するキャリアショップや家電量販店に対し、販売を委託する通信キャリアに代わり、業界知見や販売経験を有する同社コンサルタントが、各店舗において抱えている運営課題や販売課題に対するオリジナルの研修プログラムを提案し、アドバイザーとしての教育サポートを行っています。

設立は2005年1月。

従業員数は平成31年3月末で78名、平均年齢は31.5歳、平均勤続年数は3.71年、平均年間給与は497.8万円。

ピアズのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ピアズの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ピアズの上場日

ピアズのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2019/6/5 (水) ~ 6/11 (火) |

||

|---|---|---|---|

| 仮条件 | 3,220円~3,620円 (抽選資金:32.2万円 ~ 36.2万円) | ||

| 当選口数 | 4,444口 | ||

| 発行済株式数 | 2,175,000株 | オファリングレシオ | 20.4% |

| 公募株数 | 207,000株 | 売出株数 | 179,500株 |

| 吸収金額 | 16億円 | O.A分 | 57,900株 |

| 仮条件決定日 | 6/4 (火) | 公開価格決定日 | 6/12 (水) |

| 購入期間 | 6/13 (木) ~ 6/18 (火) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ピアズの公開価格と初値

| 仮条件 | 3,220円~3,620円 | ||

|---|---|---|---|

| 公開価格 | 3,620円 | 初値 | 5,500円 |

| 騰落率 | 51.93% | 倍率 | 1.52倍 |

| 初値売り損益 | 188,000円(5,500円 - 3,620円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ピアズの初値予想と予想利益

ピアズの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

3,220円 ~ 3,620円

※抽選資金:32.2万円 ~ 36.2万円

上限は5.2%下ブレ↓ |

|---|---|

| 初値予想 |

3,700円 ~ 3,800円※6/4 修正

(1.0倍~1.0倍) |

| 予想利益 | 8,000円~1.8万円 |

想定価格と初値予想

| 想定価格 | 3,820円あたり ※抽選資金:38.2万円あたり |

|---|---|

| 初値予想 | 3,900円 ~ 4,120円 (1.0倍~1.1倍) |

| 予想利益 | 8,000円~3万円 |

ピアズの主幹事と幹事証券

ピアズのIPOを取り扱っている証券会社です。

ピアズの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

90.12% | 348,300株 | 348口 |

| 大和証券 | 2.98% | 11,500株 | 28口 |

| みずほ証券 | 2.48% | 9,600株 | 9口 |

| 東海東京証券 | 1.47% | 5,700株 | 5口 |

| SBI証券 | 0.98% | 3,800株 | 26口 |

| 岩井コスモ証券 | 0.98% | 3,800株 | 3口 |

| 楽天証券 | 0.49% | 1,900株 | 19口 |

| 極東証券 | 0.49% | 1,900株 | 0口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

ピアズの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2018年9月 | 2017年9月 | 2016年9月 |

|---|---|---|---|

| 売上高 | 1,994,606 | 1,873,579 | 1,452,737 |

| 経常利益 | 413,955 | 303,022 | 183,635 |

| 当期利益 | 266,272 | 203,077 | 129,053 |

| 純資産 | 860,756 | 554,146 | 349,819 |

| 配当金※ | ― | ― | ― |

| EPS※ | 140.59 | 109.89 | 2,589.61 |

| BPS※ | 437.28 | 299.86 | 5,678.88 |

| 前期比(売上高) | 6.5% | 29% | ― |

直近の類似IPOの上場結果

ピアズと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

ピアズのIPO分析

通信業界に特化した事業内容で、NTTドコモグループが主要な取引先になります。

現在までの売上高は好調ですが、通信事業は携帯電話料金や契約期間見直しの要請を政府から受けている状態です。

また、コンサルティングサービスは特段珍しいサービスでもありません。

今後の時代の流れにうまく乗れるかどうかが、肝になってきそうです。

参考までに

評価は現状を考慮して、中立の「B」に設定しました。

- 業績が好調。

- 市場からの調達金額が17億円とやや大きい。(参考:吸収金額による実績)

- 同業他社が多い。

6.4 追記。

仮条件の下振れ決定(3,220円~3,620円 )に伴い、初値予想を3,700円 ~ 3,800円に修正。

予想利益は8,000円~18,000円としました。

目論見書の想定仮条件は3,820円。初値予想は3,900円 ~ 4,120円としました。

予想利益は8,000円~30,000円になります。

現状を考えると、初値はプラス方向に振れるかなぁと思います。

ただし、将来性で考えるとやや見えない部分が多いです。

ワンポイント

主幹事はSMBC日興証券です。

主幹事はIPOの一連の流れを取りしきる立場にあり、IPOの当選数が一番多いです。

SMBC日興証券は資金量に左右されない平等抽選を採用していますので当選確率は一緒です。

管理人は18回 IPOに当選しています。(IPO実績)

1人1票の平等抽選で当選を目指す!