ジェノバ(5570):IPO上場情報

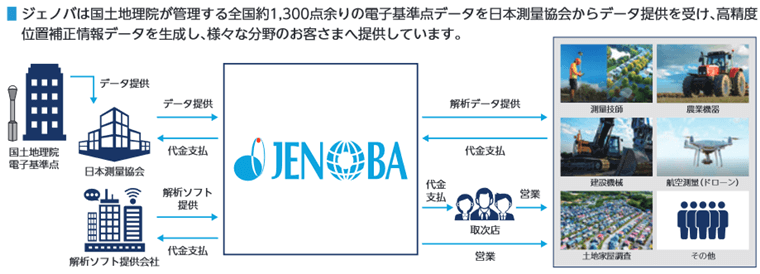

ジェノバは、位置情報等を必要とする顧客に対して、GNSS測位により発生したメートル級の誤差をセンチメートル級までに補正する情報を配信する、GNSS補正情報配信サービス等を行っている企業です。

GNSS測位とはGPSなどに代表される衛星が発信する電波を利用して、受信機の緯度、経度、高度等を測定する方法

より正確な位置等を求めるためには、その誤差を補正する作業が必要であり、当社の補正情報等を利用することで、その誤差を補正しセンチメートル級の高精度な位置情報等を求めることが可能になります。

設立は2002年1月

従業員数は2023年2月末で16名、平均年齢は47歳、平均勤続年数は8.9年、平均年間給与は734.4万円

ジェノバのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ジェノバの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ジェノバの上場日

ジェノバのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/4/3 (月) ~ 4/7 (金) |

||

|---|---|---|---|

| 仮条件 | 450円~470円 (抽選資金:4.5万円 ~ 4.7万円) | ||

| 当選口数 | 9,200口 | ||

| 発行済株式数 | 14,195,000株 | オファリングレシオ | 6.4% |

| 公募株数 | 800,000株 | 売出株数 | 0株 |

| 吸収金額 | 4.3億円 | O.A分 | 120,000株 |

| 仮条件決定日 | 3/30 (木) | 公開価格決定日 | 4/10 (月) |

| 購入期間 | 4/11 (火) ~ 4/14 (金) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ジェノバの公開価格と初値

| 仮条件 | 450円~470円 | ||

|---|---|---|---|

| 公開価格 | 470円 | 初値 | 2,106円 |

| 騰落率 | 348.09% | 倍率 | 4.48倍 |

| 初値売り損益 | 163,600円(2,106円 - 470円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ジェノバの初値予想と予想利益

ジェノバの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

450円 ~ 470円

※抽選資金:4.5万円 ~ 4.7万円

上限は4.4%上ブレ↑ |

|---|---|

| 初値予想 |

730円 ~ 960円※3/30 修正

(1.6倍~2.0倍) |

| 予想利益 | 2.6万円~4.9万円 |

想定価格と初値予想

| 想定価格 | 450円あたり ※抽選資金:4.5万円あたり |

|---|---|

| 初値予想 | 680円 ~ 900円 (1.5倍~2.0倍) |

| 予想利益 | 2.3万円~4.5万円 |

初値予想アンケート

ジェノバ(5570)の初値予想アンケートに、ご協力をお願いします。

公開価格(470円)を基準価格に修正しています。

有効回答:353票 投票期限:2023/4/17 (月) 23:59までジェノバの主幹事と幹事証券

ジェノバのIPOを取り扱っている証券会社です。

ジェノバの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 大和証券 |

93.91% | 864,000株 | 864口 |

| 松井証券 | 0.87% | 8,000株 | 56口 |

| SBI証券 | 0.87% | 8,000株 | 48口 |

| 岩井コスモ証券 | 0.87% | 8,000株 | 8口 |

| 東洋証券 | 0.87% | 8,000株 | 0口 |

| 極東証券 | 0.87% | 8,000株 | 0口 |

| 水戸証券 | 0.87% | 8,000株 | 0口 |

| 香川証券 | 0.87% | 8,000株 | 0口 |

大和コネクト証券のネット抽選分は、86口あたりが想定されます。(大和証券の約1%)

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

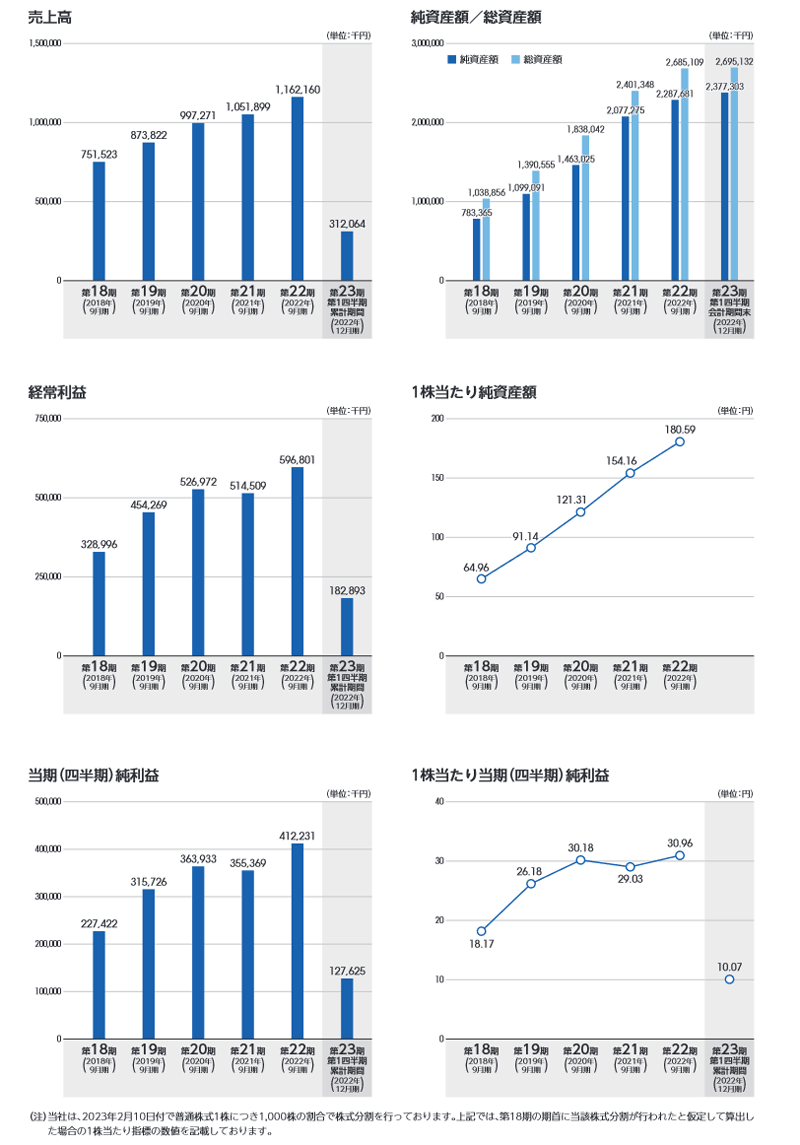

ジェノバの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年9月 | 2021年9月 | 2020年9月 |

|---|---|---|---|

| 売上高 | 1,162,160 | 1,051,899 | 997,271 |

| 経常利益 | 596,801 | 514,509 | 526,972 |

| 当期利益 | 412,231 | 355,369 | 363,933 |

| 純資産 | 2,287,681 | 2,077,275 | 1,463,025 |

| 配当金※ | 3,000.00 | 3,000.00 | 2,000.00 |

| EPS※ | 30.96 | 29.03 | 30,176.94 |

| BPS※ | 180.59 | 154.16 | 121,312.24 |

| 前期比(売上高) | 10.5% | 5.5% | ― |

ジェノバのPERとPBR

公開価格(470円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2023年9月期 (予想) |

14.84倍 | - | 31.68 | - |

| 2022年9月期 (実績) |

15.18倍 | 2.6倍 | 30.96 | 180.59 |

上位株主とロックアップ期間

ジェノバの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 比率 | ロック アップ |

|---|---|---|---|

| 南 安子 | 2,613,000株 | 17.40% | 90日/ 1.5倍 |

| 南 尚子 | 2,612,000株 | 17.40% | 90日/ 1.5倍 |

| 株式会社トプコン | 1,500,000株 | 9.99% | 90日/ 1.5倍 |

| 株式会社日立産機システム | 1,000,000株 | 6.66% | 90日/ 1.5倍 |

| 株式会社パスコ | 875,000株 | 5.83% | 90日/ 1.5倍 |

| 戸上 敏 専務取締役 |

673,000株

(450,000)

|

4.48% | 180日 |

| 河野 芳道 代表取締役社長 |

561,000株

(400,000)

|

3.74% | 180日 |

| 小松 哲郎 | 393,000株 | 2.62% | 90日/ 1.5倍 |

| 細谷 素之 |

336,000株

(250,000)

|

2.24% | 180日 |

| 菅原 光一 監査役 |

323,000株

(200,000)

|

2.15% | 180日 |

ロックアップ解除となる株価(1.5倍)は、705円です。

直近の類似IPOの上場結果

ジェノバと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2023/04/04 トランザクション・メディア・ネットワークス

… 初値売り損益:45,800円

騰落率:49.25%、倍率:1.49倍 - 2023/03/31 Fusic

… 初値売り損益:453,000円

騰落率:226.50%、倍率:3.27倍 - 2023/03/29 AnyMind

… 初値売り損益:0円

騰落率:0%、倍率:1.00倍 - 2023/03/28 Arent

… 初値売り損益:36,200円

騰落率:25.14%、倍率:1.25倍 - 2023/03/28 モンスターラボHD

… 初値売り損益:33,000円

騰落率:45.83%、倍率:1.46倍

ジェノバのIPO分析

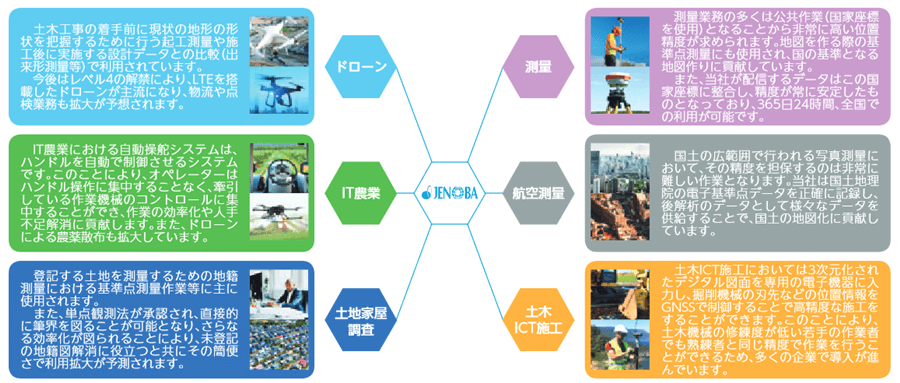

同社の配信サービスは、国土地理院によって全国に設置された約1,300点の電子基準点網を活用しており、高精度で安定した補正データを提供。測量・土地家屋調や情報通信技術によるICT施工、ITによるスマート農業に活用できるよう。

個人的には活用事例が多い割に売上高がそれほど伸びていない気もしています。これから伸びるのか!?

売上は建設現場などで利用されることが多く、季節変動要因があり、第1四半期(10~12月)が高く第3四半期(4~6月)の売上がやや下がり気味になるとのこと。この話で売上高を見ると今期の売上はそれほど伸びなさそう。

IPO的には需給がかなり絞られており、初値が上昇しやすくなっています。

個人投資家が買いやすい価格であり、それほど資金が分散されるような時期でもない為、公募割れのリスクも低いと思われます。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

- 売上高はゆるやかながらも右肩上がり(決算情報)

- 2023年9月期の業績予想(前期比)は、売上高 1,230百万円(+5.8%)、営業利益 630百万円(+5.8%)

- 時代にマッチした事業内容。活用事例が増えるか!?

- 需給が絞られており初値が上昇しやすい

- オファリングレシオが6.4%とやや低い(IPOデータ)

- 市場からの吸収金額が4.3億円と小さい(IPOデータ)

- 購入単価が低いIPOが好調(抽選資金による実績)

- 公開株がすべて公募株。売出ゼロ

- 新株予約権に係る潜在株式数は発行済株式総数の16.5%に相当

- 配当実績あり。えーと、グロース株じゃないのかな??

- 想定価格と2023年9月の予想実績によるPERは14.2倍。前期実績で計算するとPER14.5倍

3.30追記。仮条件が想定発行価格(450円)より4.4%の上振れ決定(450円 ~ 470円)したので、初値予想を730円 ~ 960円に修正。予想利益は2.6万円~4.9万円です。

目論見書の想定仮条件は450円。初値予想は680円 ~ 900円としました。

予想利益は2.3万円~4.5万円です。

チョットよく分からない点はあるものの、公募割れリスクは低いと思われるIPO。

カブスルは積極的に幹事証券から参加して当選を狙います!

松井証券はブックビルディング時の抽選資金が不要です。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用。

松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています。(5割目標)

追加の委託幹事として、CONNECTが決まりました。

委託幹事は目論見書に掲載されないので気づかれず、CONNECTの認知度もまだ低いので狙い目です!(カブスルは2回当選)

そのほかに口座開設数が多いSBI証券と岩井コスモ証券でも参加可能です。

昨年12月に上場したGENOVA(ジェノヴァ)【9341】と同じ呼び名で紛らわしいですね。同社はJENOBA(ジェノバ)で文字面は違いますが、音読だと分からず。