ケイファーマ(4896):IPO上場情報

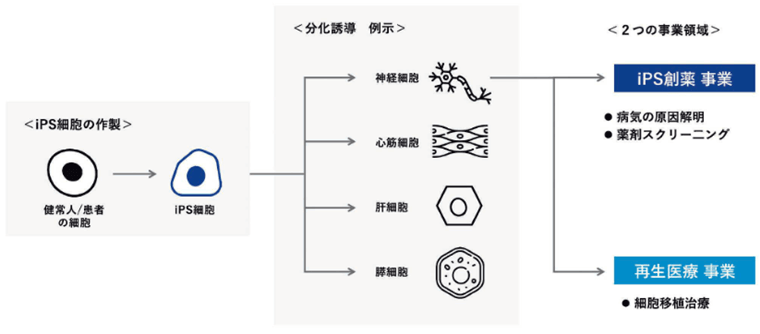

ケイファーマは、医薬品や再生医療等製品の研究・開発・製造・販売を行っている企業です。慶應義塾大学医学部発のベンチャー企業。

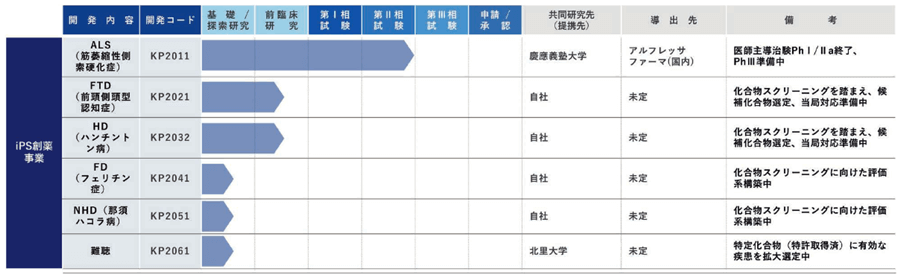

中枢神経疾患領域に対して、iPS細胞を活用したiPS創薬と脊髄損傷等の神経損傷部位に移植する再生医療等製品の開発を主たる事業としています。

慶應義塾大学医学部等の大学機関や医療機関が保有する基礎研究の成果や特許等の知的財産権の独占的な実施許諾権等に基づいた開発パイプライン、又は、同社自らが基礎研究を進めた成果に基づいた開発パイプラインについて、製薬会社等のパートナーと、基礎/探索研究から企業治験の各段階において、共同研究開発や将来の製造販売等の権利の一部又は全部を譲渡するライセンス契約を締結して収入を受領するビジネスモデル。

共同研究契約を締結する場合は、同社が情報や技術、研究成果等を受け取る一方で、同社から共同研究費用を支払います。

設立は2016年11月

従業員数は16名、平均年齢は44.2歳、平均勤続年数は2.6年、平均年間給与は784.5万円(2023年8月末)

ケイファーマのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ケイファーマの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ケイファーマの上場日

ケイファーマのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/9/29 (金) ~ 10/5 (木) |

||

|---|---|---|---|

| 仮条件 | 900円~1,040円 (抽選資金:9万円 ~ 10.4万円) | ||

| 当選口数 | 19,320口 | ||

| 発行済株式数 | 11,559,000株 | オファリングレシオ | 16.7% |

| 公募株数 | 1,680,000株 | 売出株数 | 0株 |

| 吸収金額 | 18.3億円 | O.A分 | 252,000株 |

| 仮条件決定日 | 9/27 (水) | 公開価格決定日 | 10/6 (金) |

| 購入期間 | 10/10 (火) ~ 10/13 (金) | ||

| 備考 |

公募株の一部は、海外市場で販売される予定。 |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ケイファーマの公開価格と初値

| 仮条件 | 900円~1,040円 | ||

|---|---|---|---|

| 公開価格 | 950円 | 初値 | 875円 |

| 騰落率 | -7.89% | 倍率 | 0.92倍 |

| 初値売り損益 | -7,500円(875円 - 950円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

公募割れ時の株価下落の目安となる引受価額は、874.00円でした。

ケイファーマの初値予想と予想利益

ケイファーマの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 | 900円 ~ 1,040円 ※抽選資金:9万円 ~ 10.4万円 |

|---|---|

| 初値予想 |

960円 ~ 1,080円※9/27 修正

(0.9倍~1.0倍) |

| 予想利益 | -8,000円~4,000円 |

想定価格と初値予想

| 想定価格 | 1,040円あたり ※抽選資金:10.4万円あたり |

|---|---|

| 初値予想 | 980円 ~ 1,100円 (0.9倍~1.1倍) |

| 予想利益 | -6,000円~6,000円 |

初値予想アンケート

ケイファーマ(4896)の初値予想アンケートに、ご協力をお願いします。

公開価格(950円)を基準価格に修正しています。

有効回答:414票 投票期限:2023/10/16 (月) 23:59までケイファーマの主幹事と幹事証券

ケイファーマのIPOを取り扱っている証券会社です。

ケイファーマの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SBI証券 |

86.96% | 1,680,100株 | 10,080口※ |

| 岡三証券 | 8.70% | 168,000株 | 168口※ |

| SMBC日興証券 | 2.61% | 50,400株 | 50口※ |

| 岩井コスモ証券 | 0.87% | 16,800株 | 16口※ |

| 極東証券 | 0.43% | 8,400株 | 0口※ |

| 松井証券 | 0.26% | 5,000株 | 35口※ |

| 楽天証券 | 0.17% | 3,300株 | 33口※ |

委託幹事である岡三オンラインとSBIネオトレード証券は、委託数が公表されていません。

※海外売出分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、1,013倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

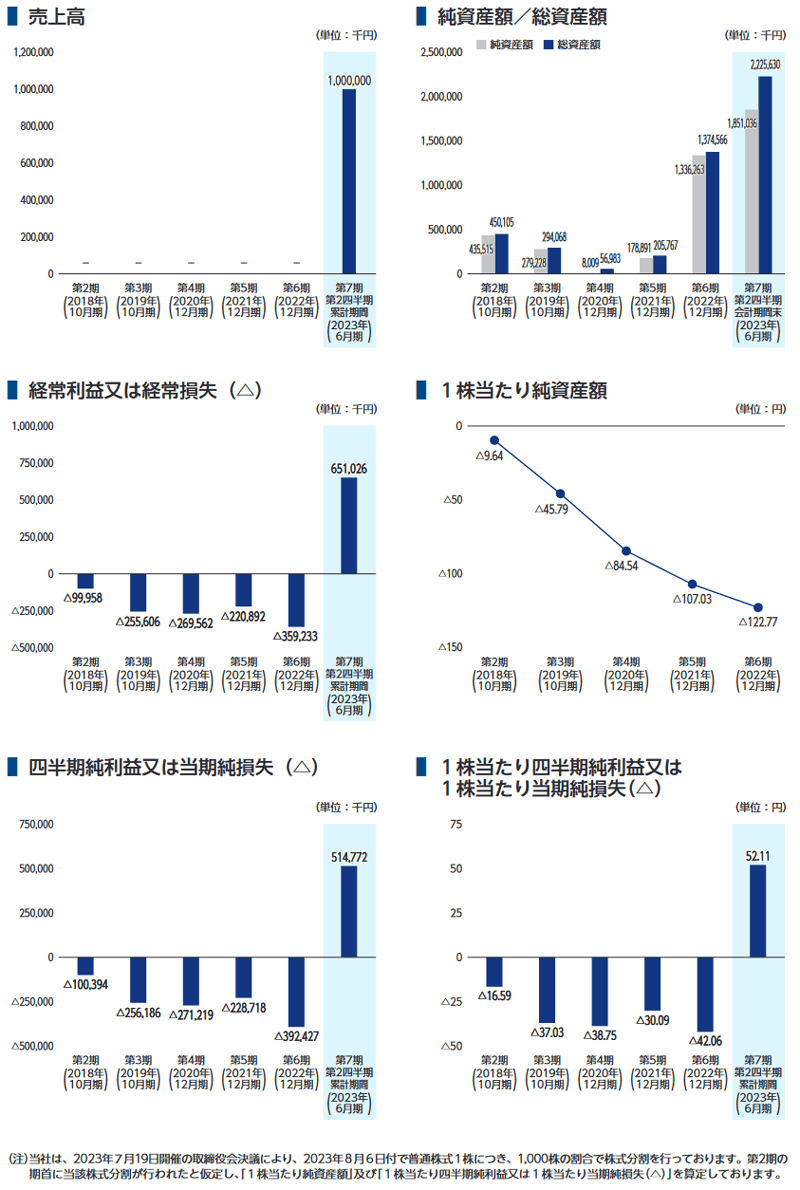

ケイファーマの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年12月 | 2021年12月 | 2020年12月 |

|---|---|---|---|

| 売上高 | ― | ― | ― |

| 経常利益 | -359,233 | -220,892 | -269,562 |

| 当期利益 | -392,427 | -228,718 | -271,219 |

| 純資産 | 1,336,263 | 178,891 | 8,009 |

| 配当金※ | ― | ― | ― |

| EPS※ | -42.06 | -30.09 | -38,751.13 |

| BPS※ | -122.77 | -107.03 | -84,539.31 |

| 前期比(売上高) | ― | ― | ― |

ケイファーマのPERとPBR

公開価格(950円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年12月 (実績) |

- | - | -30.09 | -107.03 |

| 2022年12月 (実績) |

- | - | -42.06 | -122.77 |

| 2023年12月 (予想) |

53.7倍 | - | 17.69 | - |

上位株主とロックアップ期間

ケイファーマの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 比率 | ロック アップ |

|---|---|---|---|

| 福島 弘明 代表取締役 | 2,436,000株 | 22.03% | 180日 |

| SBI Ventures Two株式会社 VC | 1,516,000株 | 13.71% | 90日/ 1.5倍 |

| 岡野 栄之 取締役 | 1,282,000株 | 11.59% | 180日 |

| 中村 雅也 取締役 | 1,282,000株 | 11.59% | 180日 |

| 大和日台バイオベンチャー2号投資事業有限責任組合 VC | 1,143,000株 | 10.34% | 6ヶ月 |

| テクノロジーベンチャーズ5号投資事業有限責任組合 VC | 715,000株 | 6.47% | 6ヶ月 |

| SBIベンチャー投資促進税制投資事業有限責任組合 VC | 650,000株 | 5.88% | 90日/ 1.5倍 |

| かごしまバリューアップ投資事業有限責任組合 VC | 641,000株 | 5.80% | 90日/ 1.5倍 |

| 松本 真佐人 取締役 |

550,000株

(550,000)

|

4.97% | |

| 林 哲 従業員 |

250,000株

(250,000)

|

2.26% |

- 公開価格は950円。ロックアップ解除となる株価(1.5倍)は、1,425円

- 90日のロックアップ期間は、2024年1月14日まで

- 180日のロックアップ期間は、2024年4月13日まで

直近の類似IPOの上場結果

ケイファーマと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:医薬品」の直近のIPO結果です。

- 2023/06/28 ノイルイミューン・バイオテック

… 初値売り損益:-4,500円

騰落率:-6.08%、倍率:0.94倍 - 2023/06/27 クオリプス

… 初値売り損益:12,000円

騰落率:7.69%、倍率:1.08倍 - 2022/12/01 サイフューズ

… 初値売り損益:10,000円

騰落率:6.17%、倍率:1.06倍 - 2022/11/22 ティムス

… 初値売り損益:24,900円

騰落率:37.16%、倍率:1.37倍 - 2022/06/23 坪田ラボ

… 初値売り損益:32,400円

騰落率:68.94%、倍率:1.69倍

ケイファーマのIPO分析

慶應義塾大学医学部発のベンチャー企業。

開発パイプラインの進捗状況。

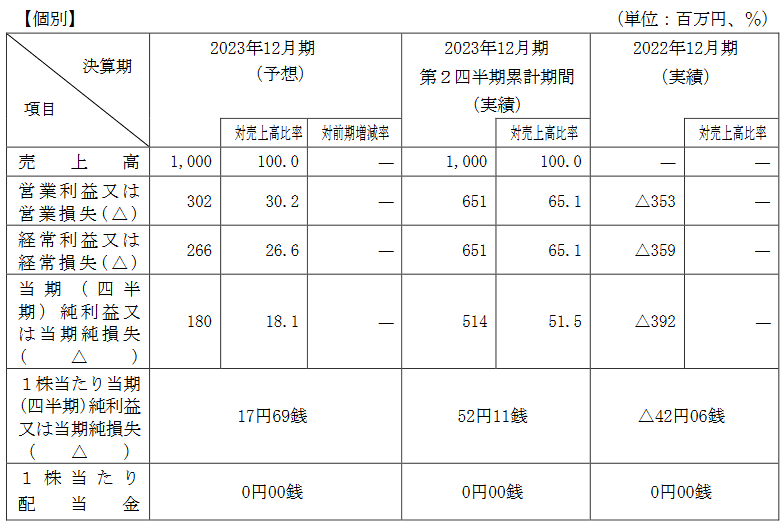

2023年12月期の業績予想が発表されています。2Q時点で黒字。通期でも黒字の予定。

売上高は、受領済みのアルフレッサ ファーマ株式会社との日本国内におけるALSの治療薬候補であるKP2011導出に関する契約締結に伴う契約一時金等の計上により1,000百万円を見込んでいます。

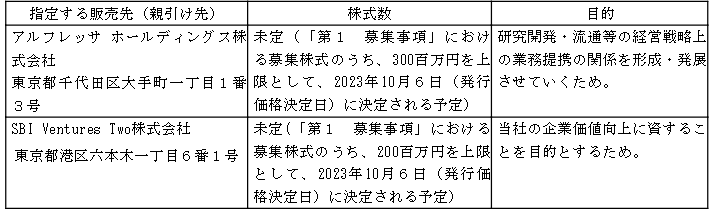

親引けに、上位株主であるSBI Ventures Twoの名が。

親引けとは、優先的に新規公開株を割り当てられる制度。

過去のIPOデータでみると、創薬ベンチャーは意外と公募割れがなかったんですが、直近のノイルイミューン・バイオテックが-6%の公募割れに。(類似IPOの結果)

公募割れしていないといっても、強い初値をつけるような業種ではないので、初値は市況次第になりそうです。

参考までに

【10.6追記】公開価格が仮条件の上限価格で決まりませんでした。

データ的に公募割れリスクが高まったので、公募割れの可能性が高い「D」に一段、引き下げました。

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 2023年12月期の業績予想(前期比)は、売上高 1,000百万円、営業利益 302百万円で黒字化の予定

- オファリングレシオが16.7%と低い(IPOデータ)

- 社会的意義が高い事業内容

- グローバルオファリング(海外販売)あり。

- 研究開発費で赤字になりやすいバイオベンチャー

- IPOで人気のない業種。また同業他社の初値形成後の株価推移も弱い

- 直近のノイルイミューン・バイオテックが-6%の公募割れに

9.27追記。仮条件が900円 ~ 1,040円に決定。(想定価格の1,040円が上限でやや弱気)

初値予想を960円 ~ 1,080円に修正。予想利益は-8,000円~4,000円です。

目論見書の想定仮条件は1,040円。初値予想は980円 ~ 1,100円としました。

予想利益は-6,000円~6,000円で、市況によっては公募割れのリスクがあるIPOになります。

上場日の相場環境により、利益にも損失にもなりそうなIPO。

カブスルは相場の動向をみて、ブックビルディングに参加するか決めようと思います。