JTOWER(4485):IPO上場情報

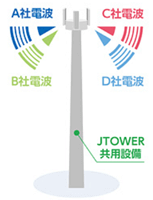

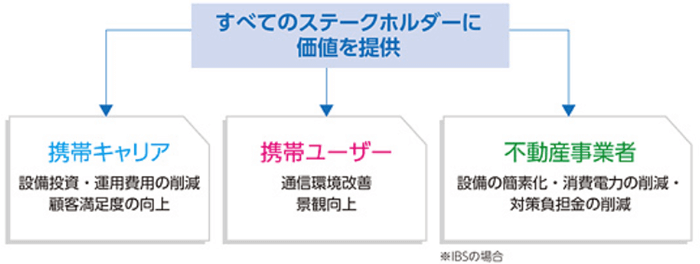

JTOWERは、グループ企業として通信インフラシェアリング事業を行っている企業です。

従来は携帯キャリア各社単独で行われてきた携帯基地局を、同社グループで一本化し各社へシェアリングしています。

次世代の5Gは次世代の高速通信。

IoTや自動運転に必要な技術ですが、同社はテーマ関連企業になります。

国内において、2019年4月に5Gの周波数の各携帯キャリアへの割当が実施され、2020年度以降、5Gに係る設備投資の本格化が予定されていることや、第4の携帯キャリアの市場参入、携帯電話料金の見直しに関する議論の活発化等、携帯キャリアの設備投資効率化ニーズが高まっています。

JTOWERのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、JTOWERの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

JTOWERの上場日

JTOWERのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2019/12/3 (火) ~ 12/9 (月) |

||

|---|---|---|---|

| 仮条件 | 1,550円~1,600円 (抽選資金:15.5万円 ~ 16万円) | ||

| 当選口数 | 67,772口 | ||

| 発行済株式数 | 19,354,472株 | オファリングレシオ | 35% |

| 公募株数 | 2,987,000株 | 売出株数 | 2,906,300株 |

| 吸収金額 | 108.4億円 | O.A分 | 883,900株 |

| 仮条件決定日 | 12/2 (月) | 公開価格決定日 | 12/10 (火) |

| 購入期間 | 12/11 (水) ~ 12/16 (月) | ||

| 備考 |

12.11追記。公募株数は国内分が1,514,200株、海外分は1,472,800株。 売出し株は国内分が1,473,300株、海外分が1,433,000株になります。 |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

JTOWERの公開価格と初値

| 仮条件 | 1,550円~1,600円 | ||

|---|---|---|---|

| 公開価格 | 1,600円 | 初値 | 2,620円 |

| 騰落率 | 63.75% | 倍率 | 1.64倍 |

| 初値売り損益 | 102,000円(2,620円 - 1,600円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

JTOWERの初値予想と予想利益

JTOWERの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,550円 ~ 1,600円

※抽選資金:15.5万円 ~ 16万円

上限は3.2%上ブレ↑ |

|---|---|

| 初値予想 |

1,550円 ~ 1,650円※12/2 修正

(1.0倍~1.0倍) |

| 予想利益 | -5,000円~5,000円 |

想定価格と初値予想

| 想定価格 | 1,550円あたり ※抽選資金:15.5万円あたり |

|---|---|

| 初値予想 | 1,470円 ~ 1,580円 (0.9倍~1.0倍) |

| 予想利益 | -8,000円~3,000円 |

初値予想アンケート

JTOWER(4485)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,600円)を基準価格に修正しています。

有効回答:143票 投票期限:2019/12/17 (火) 23:59までJTOWERの主幹事と幹事証券

JTOWERのIPOを取り扱っている証券会社です。

JTOWERの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

88.45% | 3,424,100株 | 3,424口 |

| 主幹事 大和証券 |

7.72% | 298,700株 | 746口 |

| みずほ証券 | 1.54% | 59,600株 | 59口 |

| 野村證券 | 0.77% | 29,800株 | 29口 |

| 楽天証券 | 0.38% | 14,800株 | 148口 |

| SBI証券 | 0.38% | 14,800株 | 103口 |

| 三菱UFJモルガン・スタンレー証券 | 0.38% | 14,800株 | 14口 |

| マネックス証券 | 0.23% | 8,900株 | 89口 |

| 岩井コスモ証券 | 0.15% | 5,900株 | 5口 |

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

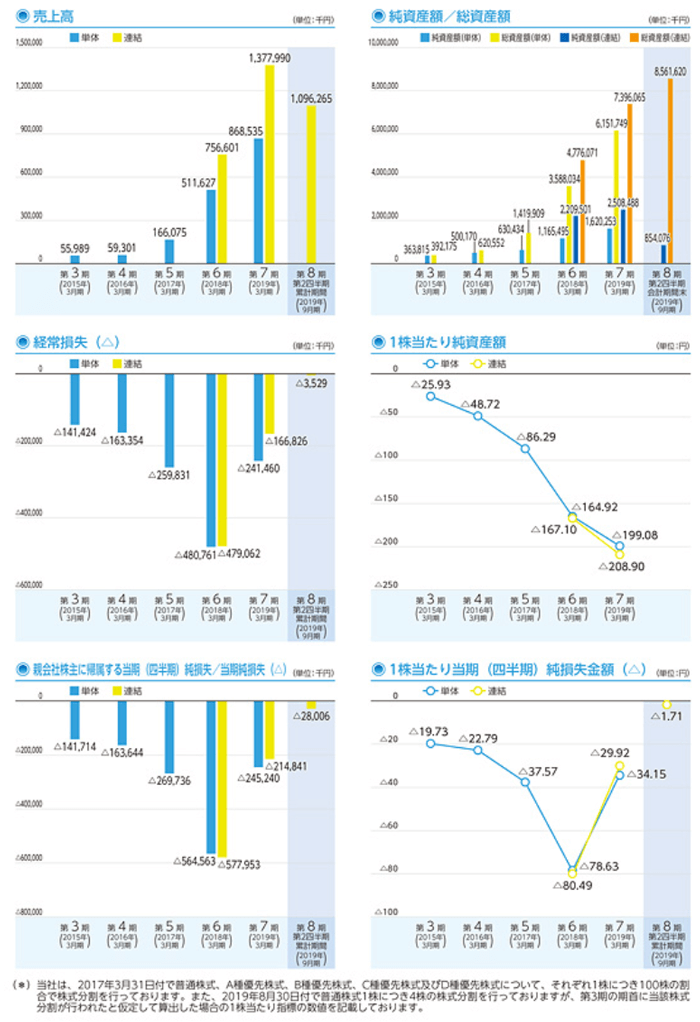

JTOWERの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 | 2017年3月 |

|---|---|---|---|

| 売上高 | 868,535 | 511,627 | 166,075 |

| 経常利益 | -241,460 | -480,761 | -259,831 |

| 当期利益 | -245,240 | -564,563 | -269,736 |

| 純資産 | 1,620,253 | 1,165,495 | 630,434 |

| 配当金※ | ― | ― | ― |

| EPS※ | -34.15 | -78.63 | -150.30 |

| BPS※ | -199.08 | -164.92 | -345.19 |

| 前期比(売上高) | 69.8% | 208.1% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 |

|---|---|---|

| 売上高 | 1,377,990 | 756,601 |

| 経常利益 | -166,826 | -479,062 |

| 当期利益 | -214,841 | -577,953 |

| 純資産 | 2,508,488 | 2,209,501 |

| EPS※ | -29.92 | -80.49 |

| BPS※ | -208.90 | -167.10 |

| 前期比(売上高) | 82.1% | ― |

上位株主とロックアップ期間

JTOWERの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| (株)カルティブ | 29.14% | 180日 |

| 日本電信電話(株) | 21.21% | 180日 |

| 田中 敦史 | 10.69% | 180日 |

| JA三井リース(株) | 6.85% | 180日 |

| 三菱UFJキャピタル4号投資事業有限責任組合 | 5.33% | 90日/ 1.5倍 |

| 日本郵政キャピタル(株) | 4.91% | |

| アイティーファーム・のぞみ投資事業有限責任組合 | 3.33% | 90日/ 1.5倍 |

| (株)INCJ | 2.70% | |

| DBJキャピタル投資事業有限責任組合 | 2.66% | 90日/ 1.5倍 |

| SMBCベンチャーキャピタル1号投資事業有限責任組合 | 2.66% | 90日/ 1.5倍 |

直近の類似IPOの上場結果

JTOWERと同じホットワードのIPOの上場結果です。

JTOWERと市場と業種が同じIPOの上場結果です。

JTOWERのIPO分析

創業者で代表取締役社長である田中敦史が率いる同社グループの経営陣は、携帯キャリアなどの創業や経営幹部としての経験を有するメンバーを中心に構成されています。

同社グループの経営陣は、携帯キャリアの通信インフラ構築において、主要顧客である携帯キャリアや不動産事業者等のニーズを把握し、最適なソリューションを提供するための豊富な経験を有しています。

通信インフラシェアリング事業は、開発費用の支出、営業及び建設人員の採用等の先行投資を必要とする事業です。

同社も2012年の創業以来、営業赤字を継続して計上しています。

回収フェーズに入ってくれば、黒字化達成も可能です。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 次世代通信の5G関連企業。

- 業績は赤字。(設備の先行投資)

- 市場からの吸収金額が105億円と非常に大きい。(吸収金額による実績)

- 12月はIPOが多く、選別される可能性あり。

12.2追記。仮条件が想定発行価格(1,550円)より上振れ決定(1,550円 ~ 1,600円)したので、初値予想を1,550円 ~ 1,650円に修正しました。

予想利益は-5,000円~5,000円としました。

目論見書の想定仮条件は1,550円。初値予想は1,470円 ~ 1,580円としました。

予想利益は-8,000円~3,000円で、公募割れのリスクがあるIPOになります。

どこに注目するかで評価が分かれそうなIPOです。

調達規模の大きさ、業績をみれば評価が低いですが、事業の将来性は高そうです。