アジアクエスト(4261):IPO上場情報

アジアクエストは、企業のDXを支援している企業です。グループは同社および海外子会社2社により構成。

IoT/AIソリューション、Webシステム/モバイルアプリ開発、クラウド/インフラ基盤構築・運用等を提供。

IoT/AIソリューション

人やモノの位置・環境情報をセンサーで取得し、可視化するIoTプラットフォーム「beaconnect plus」の提供。

- オフィス向け:業務効率化やコンプライアンス強化、スペースの有効活用等

- 工場・倉庫向け:工場・倉庫内の現状把握・分析、 作業工程の改善、生産性向上

- 学校・福祉向け:子どもや高齢者等見守り対象の位置・健康情報を遠隔地で確認

Webシステム/モバイルアプリ開発

ECサイト、CMS、会員システム、キャンペーンシステム、予約システムなど多様な種類のサイト構築。

クラウド/インフラ基盤構築・運用

オンプレミス環境で運用されていた既存システムのクラウド環境への移行作業や、新システムを構築する際のクラウド環境の構築作業等のクラウドインテグレーションを提供。

顧客企業に対し、AWS、Azure、Google Cloud等のクラウド基盤の設計・構築・運用までをトータルに支援。

設立は2012年4月。

従業員数は2021年10月末で239名、平均年齢は31.6歳、平均勤続年数は3.1年、平均年間給与は492.4万円。

アジアクエストのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、アジアクエストの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

アジアクエストの上場日

アジアクエストのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/12/9 (木) ~ 12/15 (水) |

||

|---|---|---|---|

| 仮条件 | 2,370円~2,430円 (抽選資金:23.7万円 ~ 24.3万円) | ||

| 当選口数 | 4,370口 | ||

| 発行済株式数 | 1,400,000株 | オファリングレシオ | 31.2% |

| 公募株数 | 230,000株 | 売出株数 | 150,000株 |

| 吸収金額 | 10.6億円 | O.A分 | 57,000株 |

| 仮条件決定日 | 12/7 (火) | 公開価格決定日 | 12/16 (木) |

| 購入期間 | 12/17 (金) ~ 12/22 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

アジアクエストの公開価格と初値

| 仮条件 | 2,370円~2,430円 | ||

|---|---|---|---|

| 公開価格 | 2,430円 | 初値 | 5,600円 |

| 騰落率 | 130.45% | 倍率 | 2.30倍 |

| 初値売り損益 | 317,000円(5,600円 - 2,430円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

アジアクエストの初値予想と予想利益

アジアクエストの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,370円 ~ 2,430円

※抽選資金:23.7万円 ~ 24.3万円

上限は2.5%上ブレ↑ |

|---|---|

| 初値予想 |

2,370円 ~ 2,500円※12/7 修正

(1.0倍~1.0倍) |

| 予想利益 | -6,000円~7,000円 |

想定価格と初値予想

| 想定価格 | 2,370円あたり ※抽選資金:23.7万円あたり |

|---|---|

| 初値予想 | 2,300円 ~ 2,440円 (1.0倍~1.0倍) |

| 予想利益 | -7,000円~7,000円 |

初値予想アンケート

アジアクエスト(4261)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,430円)を基準価格に修正しています。

有効回答:177票 投票期限:2021/12/26 (日) 23:59までアジアクエストの主幹事と幹事証券

アジアクエストのIPOを取り扱っている証券会社です。

アジアクエストの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

88.70% | 387,600株 | 387口 |

| いちよし証券 | 4.35% | 19,000株 | 1口 |

| マネックス証券 | 0.87% | 3,800株 | 38口 |

| 楽天証券 | 0.87% | 3,800株 | 38口 |

| 松井証券 | 0.87% | 3,800株 | 26口 |

| SBI証券 | 0.87% | 3,800株 | 22口 |

| 岩井コスモ証券 | 0.87% | 3,800株 | 3口 |

| 東洋証券 | 0.87% | 3,800株 | 3口 |

| 極東証券 | 0.87% | 3,800株 | 0口 |

| あかつき証券 | 0.87% | 3,800株 | 0口 |

楽天証券の抽選倍率は、1,034倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

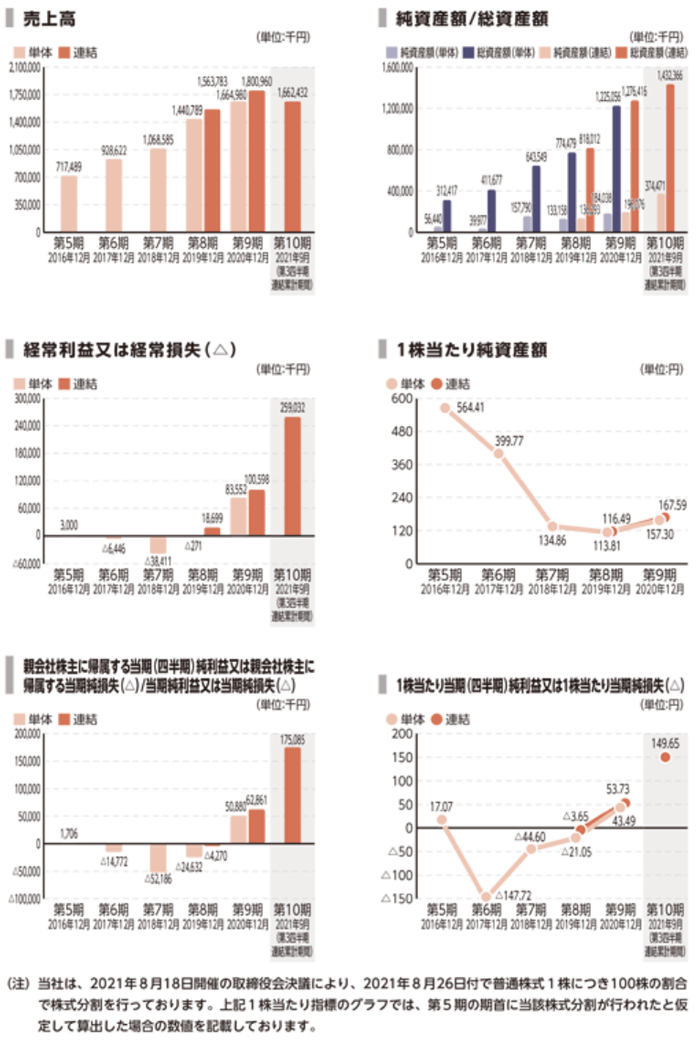

アジアクエストの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年12月 | 2019年12月 | 2018年12月 |

|---|---|---|---|

| 売上高 | 1,664,980 | 1,440,789 | 1,068,585 |

| 経常利益 | 83,552 | -271 | -38,411 |

| 当期利益 | 50,880 | -24,632 | -52,186 |

| 純資産 | 184,038 | 133,158 | 157,790 |

| 配当金※ | ― | ― | ― |

| EPS※ | 43.49 | -21.05 | -4,460.39 |

| BPS※ | 157.30 | 113.81 | 13,486.41 |

| 前期比(売上高) | 15.6% | 34.8% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2020年12月 | 2019年12月 |

|---|---|---|

| 売上高 | 1,800,960 | 1,563,783 |

| 経常利益 | 100,598 | 18,699 |

| 当期利益 | 62,861 | -4,270 |

| 純資産 | 196,076 | 136,293 |

| EPS※ | 53.73 | -3.65 |

| BPS※ | 167.59 | 116.49 |

| 前期比(売上高) | 15.2% | ― |

上位株主とロックアップ期間

アジアクエストの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 桃井 純 代表取締役 |

528,300株

41.73%

|

- | 180日 |

| JHDアセットマネジメント株式会社 役員等により総株主の議決権の過半数が所有されている会社 |

400,000株

31.60%

|

- | 180日 |

| スターティアホールディングス株式会社 |

260,000株

20.54%

(30,000)

|

150,000株 | 180日 |

| 西野 伸一郎 取締役 |

24,000株

1.90%

(24,000)

|

- | |

| 岩崎 友樹 取締役 |

14,000株

1.11%

(14,000)

|

- | |

| 西日本電信電話株式会社 |

11,700株

0.92%

|

- | 180日 |

| 屋野 祐 従業員 |

4,000株

0.32%

(4,000)

|

- | |

| 外谷 悠一郎 取締役 |

4,000株

0.32%

(4,000)

|

- | |

| 小畠 芳紀 従業員 |

4,000株

0.32%

(4,000)

|

- | |

| 伊藤 晶子 従業員 |

4,000株

0.32%

(4,000)

|

- |

直近の類似IPOの上場結果

アジアクエストと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2021/12/24 サスメド

… 初値売り損益:9,000円

騰落率:6.38%、倍率:1.06倍 - 2021/12/24 ニフティライフスタイル

… 初値売り損益:-20,000円

騰落率:-10%、倍率:0.90倍 - 2021/12/23 エクサウィザーズ

… 初値売り損益:-12,000円

騰落率:-10.43%、倍率:0.90倍 - 2021/12/23 ハイブリッドテクノロジーズ

… 初値売り損益:23,000円

騰落率:46%、倍率:1.46倍 - 2021/12/22 サインド

… 初値売り損益:-26,000円

騰落率:-8%、倍率:0.92倍

アジアクエストのIPO分析

うーん。特に特徴がないIT企業に見えます。

(WebサイトにはIoTやRPAなどいろいろ書かれていますが)

特徴的なのは、インドネシアとマレーシアの海外拠点があることでしょうか。

主要顧客はクラウドサーカス株式会社。

2020年12月期で計算したPERは54.5%。IT企業のPERだとこんなものでしょうか。

参考までに

通常時なら評価「B」でしたが、12月のIPOが多いことを考慮し、一段下の公募割れのリスクがややある「C」に設定しました。

- IPOで人気のあるIT関連企業。

- 2021年12月期の業績予想(前期比)は、売上高2,209百万円(+22.7%)、営業利益274百万円(+181%)

- 例年、最初と最後のIPOは盛り上がる。

- 業績がやや不安定。(上下のブレがある)

- オファリングレシオが31.2%とやや高い。(オファリングレシオによる実績)

- 12月はIPOが多く、選別される可能性あり。

12.7追記。仮条件が想定発行価格(2,370円)より2.5%の上振れ決定(2,370円 ~ 2,430円)したので、初値予想を2,370円 ~ 2,500円に修正しました。予想利益は-6,000円~7,000円です。

目論見書の想定仮条件は2,370円。初値予想は2,300円 ~ 2,440円としました。

予想利益は-7,000円~7,000円で、市況によっては公募割れのリスクがあるIPOになります。

上場日の相場環境により、利益にも損失にもなりそうなIPO。

カブスルは相場の動向をみて、ブックビルディングに参加するか決めようと思います。

VCが多く入っている他社は、売り圧力の懸念がありますがやはり事業内容に魅力があるのかなぁと思ってしまいました。