揚羽(アゲハ)(9330):IPO上場情報

揚羽(アゲハ)は、リクルーティング支援、コーポレート支援の各領域にて幅広くサービスを展開し、HR(人的資源による価値創造)に立脚した企業そのもののブランディングからクリエイティブ制作、WEBマーケティングまでワンストップで提供している企業です。

リクルーティング支援領域

採用コンセプト/メッセージの策定及び採用分野で使われる映像・WEBサイト・グラフィックなどのクリエイティブツールの制作などを行い、採用ターゲットに企業の魅力を伝え、採用に繋げるブランディング支援を提供。

クライアントの採用部門における「優秀な学生・求職者を採用したい」という目的達成を支援。

コーポレート支援領域

コーポレートブランディング支援、サステナビリティブランディング支援、インナーブランディング支援から構成。

設立は2001年8月

従業員数は135名、平均年齢は33.4歳、平均勤続年数は3.6年、平均年間給与は483.1万円(2023年7月末)

揚羽のIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、揚羽の目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

揚羽(アゲハ)の上場日

揚羽(アゲハ)のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/9/4 (月) ~ 9/8 (金) |

||

|---|---|---|---|

| 仮条件 | 1,340円~1,400円 (抽選資金:13.4万円 ~ 14万円) | ||

| 当選口数 | 5,175口 | ||

| 発行済株式数 | 1,350,000株 | オファリングレシオ | 38.3% |

| 公募株数 | 350,000株 | 売出株数 | 100,000株 |

| 吸収金額 | 7.2億円 | O.A分 | 67,500株 |

| 仮条件決定日 | 8/31 (木) | 公開価格決定日 | 9/11 (月) |

| 購入期間 | 9/12 (火) ~ 9/15 (金) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

揚羽(アゲハ)の公開価格と初値

| 仮条件 | 1,340円~1,400円 | ||

|---|---|---|---|

| 公開価格 | 1,400円 | 初値 | 1,490円 |

| 騰落率 | 6.43% | 倍率 | 1.06倍 |

| 初値売り損益 | 9,000円(1,490円 - 1,400円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

揚羽(アゲハ)の初値予想と予想利益

揚羽(アゲハ)の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,340円 ~ 1,400円

※抽選資金:13.4万円 ~ 14万円

上限は0.7%上ブレ↑ |

|---|---|

| 初値予想 |

1,350円 ~ 1,470円※9/4 修正

(1.0倍~1.1倍) |

| 予想利益 | -5,000円~7,000円 |

想定価格と初値予想

| 想定価格 | 1,390円あたり ※抽選資金:13.9万円あたり |

|---|---|

| 初値予想 | 1,290円 ~ 1,460円 (0.9倍~1.1倍) |

| 予想利益 | -1万円~7,000円 |

初値予想アンケート

揚羽(アゲハ)(9330)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,400円)を基準価格に修正しています。

有効回答:331票 投票期限:2023/9/20 (水) 23:59まで揚羽(アゲハ)の主幹事と幹事証券

揚羽(アゲハ)のIPOを取り扱っている証券会社です。

揚羽(アゲハ)の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 岡三証券 |

89.57% | 463,500株 | 463口 |

| 野村證券 | 4.35% | 22,500株 | 22口 |

| SBI証券 | 1.74% | 9,000株 | 54口 |

| マネックス証券 | 0.87% | 4,500株 | 45口 |

| 楽天証券 | 0.87% | 4,500株 | 45口 |

| 松井証券 | 0.87% | 4,500株 | 31口 |

| SMBC日興証券 | 0.87% | 4,500株 | 4口 |

| あかつき証券 | 0.87% | 4,500株 | 0口 |

委託幹事である岡三オンラインとSBIネオトレード証券は、委託数が公表されていません。

楽天証券の抽選倍率は、718倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

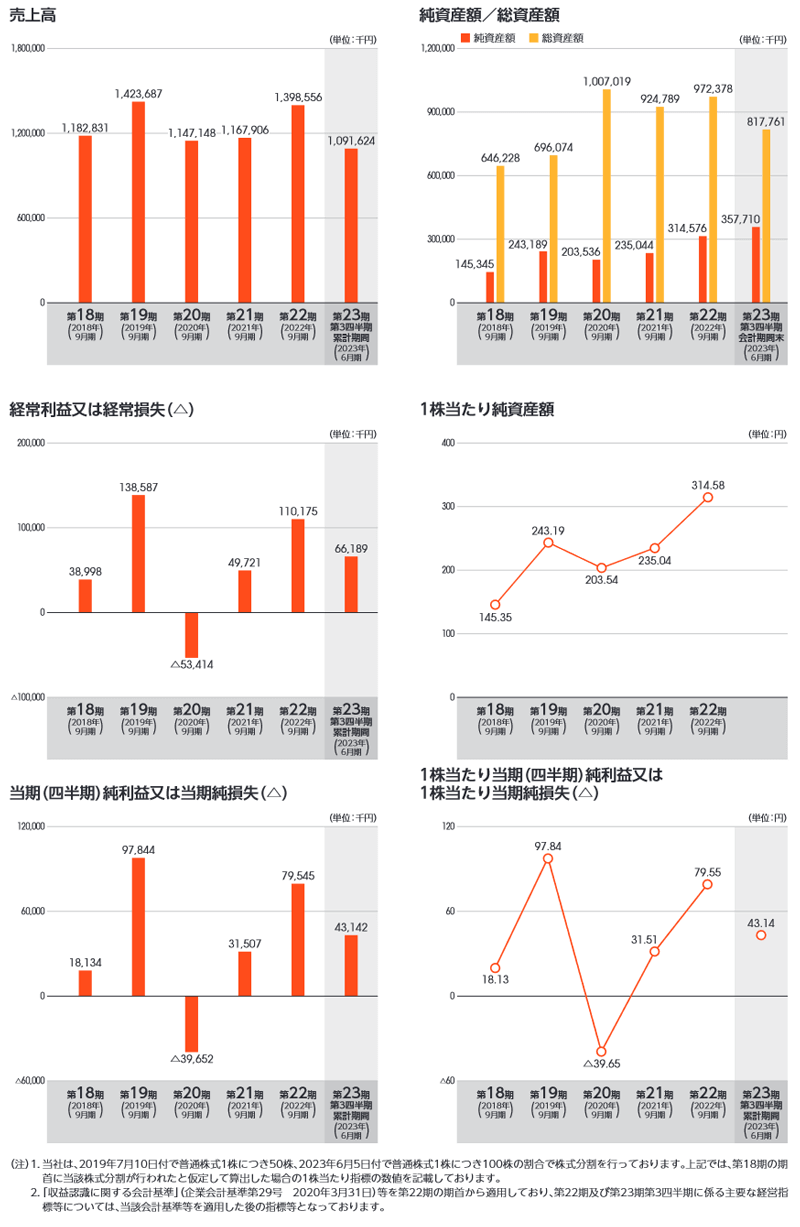

揚羽(アゲハ)の決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年9月 | 2021年9月 | 2020年9月 |

|---|---|---|---|

| 売上高 | 1,398,556 | 1,167,906 | 1,147,148 |

| 経常利益 | 110,175 | 49,721 | -53,414 |

| 当期利益 | 79,545 | 31,507 | -39,652 |

| 純資産 | 314,576 | 235,044 | 203,536 |

| 配当金※ | ― | ― | ― |

| EPS※ | 79.55 | 31.51 | -3,965.27 |

| BPS※ | 314.58 | 235.04 | 20,353.68 |

| 前期比(売上高) | 19.7% | 1.8% | ― |

揚羽(アゲハ)のPERとPBR

公開価格(1,400円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年9月 (実績) |

44.43倍 | 5.96倍 | 31.51 | 235.04 |

| 2022年9月 (実績) |

17.6倍 | 4.45倍 | 79.55 | 314.58 |

上位株主とロックアップ期間

揚羽(アゲハ)の上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 湊 剛宏 代表取締役社長 |

700,000株

63.49%

|

100,000株 | 180日 |

| 株式会社ポルト 役員等により総株主の議決権の過半数が所有されている会社 |

300,000株

27.21%

|

- | 180日 |

| 忽滑谷 勉 取締役 |

10,000株

0.91%

(10,000)

|

- | 180日 |

| 松浦 泰介 取締役 |

10,000株

0.91%

(10,000)

|

- | 180日 |

| 大川 成儀 取締役 |

10,000株

0.91%

(10,000)

|

- | 180日 |

| 額田 康利 取締役 |

10,000株

0.91%

(10,000)

|

- | 180日 |

| 佐々木 翔一 従業員 |

3,000株

0.27%

(3,000)

|

- | |

| 鈴木 浩章 従業員 |

3,000株

0.27%

(3,000)

|

- | |

| 松田 雄一朗 従業員 |

3,000株

0.27%

(3,000)

|

- | |

| 黒田 天兵 従業員 |

2,000株

0.18%

(2,000)

|

- |

- 180日のロックアップ期間は、2024年3月18日まで

直近の類似IPOの上場結果

揚羽(アゲハ)と市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:サービス業」の直近のIPO結果です。

- 2023/09/12 ライズ・コンサルティングGP

… 初値売り損益:0円

騰落率:0%、倍率:1.00倍 - 2023/07/28 GENDA

… 初値売り損益:-13,300円

騰落率:-7.51%、倍率:0.92倍 - 2023/07/28 クオルテック

… 初値売り損益:-20,400円

騰落率:-8.03%、倍率:0.92倍 - 2023/07/24 トライト

… 初値売り損益:-6,700円

騰落率:-5.58%、倍率:0.94倍 - 2023/07/21 ナレルGP

… 初値売り損益:-15,000円

騰落率:-5.58%、倍率:0.94倍

揚羽(アゲハ)のIPO分析

業績の季節変動要因あり。顧客企業への納期が2~3月に集中するため、2Qの売上が大きくなるよう(前期は全体の45.6%の売上に)

2002年からの売上推移が掲載されており、そちらをアピールしているようですが、IPOで肝心なのは事業の成長性。

事業内容から判断すると、今後の伸びは想像しづらいですし、ここ5年くらいの売上高は頭打ちになっているように見受けられます。(今期の業績予想もみてみたい)

景気に左右されやすい事業内容で、Web系事業の株価も冴えず、指標でみると割高感あり。

想定価格と前期実績で算出したPERは17.47倍、PBRは4.42倍。

仮条件の引き下げがないと、買われづらいIPOかなと個人的に思います。

一方で市場からの調達金額が小さいIPOは人気化しやすいので、初値がどっちに動くのかも分かりづらいIPOです。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 市場からの吸収金額が7.1億円と小さい(IPOデータ)

- 業績がやや微妙

- オファリングレシオが38.3%と高い(IPOデータ)

- 成長をイメージしにくい事業内容

- 同業他社が多い

- 9月はIPOが多く、選別される可能性あり

- 上位株主は役員関連。売り圧力が低い

- 想定価格と前期実績(連結)によるPERは17.4倍。PBRは4.42倍(PERとPBR)

- 前日のインテグラル、12日上場のライズコンサルティングのIPOの結果も響きそう

9.4追記。仮条件の上限は想定発行価格とほぼ変わらず(10円↑)。割安感がでませんでしたが、需給面を考慮し、やや初値予想を修正しておきたいと思います。初値予想を1,350円 ~ 1,470円に修正。予想利益は-5,000円~7,000円です。

目論見書の想定仮条件は1,390円。初値予想は1,290円 ~ 1,460円としました。

予想利益は-1万円~7,000円で、市況によっては公募割れのリスクがあるIPOになります。

上場日の相場環境により、利益にも損失にもなりそうなIPO。

カブスルは相場の動向をみて、ブックビルディングに参加するか決めようと思います。