シーユーシー(9158):IPO上場情報

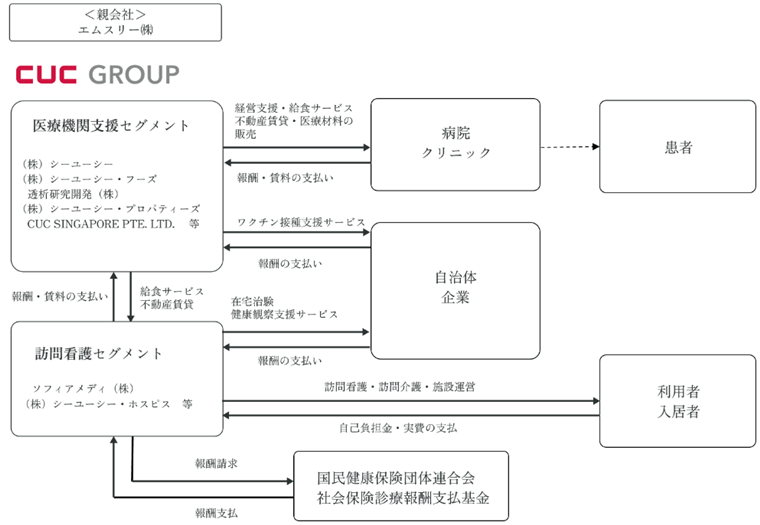

シーユーシーは、医療機関支援事業、居宅訪問看護事業および在宅ホスピス事業を行っている企業です。グループは国内連結子会社13社、海外連結子会社7社から構成。

プライム市場に上場しているエムスリー(2413)の子会社。

グループは、訪問診療クリニックの経営支援を起点として、病院や透析クリニック、外来クリニック等を運営する医療機関の経営支援、居宅訪問看護事業、在宅ホスピス事業、海外における医療機関への経営支援等の幅広い領域において事業を展開。

ベトナムとインドネシアでサービスも提供。

設立は2014年8月

同社の従業員数は2023年4月末で464名、平均年齢は37.8歳、平均勤続年数は2.5年、平均年間給与は616.9万円

シーユーシーのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、シーユーシーの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

シーユーシーの上場日

シーユーシーのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/6/5 (月) ~ 6/9 (金) |

||

|---|---|---|---|

| 仮条件 | 1,800円~1,920円 (抽選資金:18万円 ~ 19.2万円) | ||

| 当選口数 | 73,600口 | ||

| 発行済株式数 | 29,030,400株 | オファリングレシオ | 25.3% |

| 公募株数 | 6,400,000株 | 売出株数 | 0株 |

| 吸収金額 | 141.3億円 | O.A分 | 960,000株 |

| 仮条件決定日 | 6/5 (月) | 公開価格決定日 | 6/12 (月) |

| 購入期間 | 6/13 (火) ~ 6/16 (金) | ||

| 備考 |

【6.12追記】公募は、国内3,088,000株、海外3,312,000株(海外販売の割合 51.8%) |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

シーユーシーの公開価格と初値

| 仮条件 | 1,800円~1,920円 | ||

|---|---|---|---|

| 公開価格 | 1,920円 | 初値 | 4,430円 |

| 騰落率 | 130.73% | 倍率 | 2.31倍 |

| 初値売り損益 | 251,000円(4,430円 - 1,920円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

シーユーシーの初値予想と予想利益

シーユーシーの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,800円 ~ 1,920円

※抽選資金:18万円 ~ 19.2万円

上限は15%上ブレ↑ |

|---|---|

| 初値予想 |

1,800円 ~ 2,120円※6/5 修正

(0.9倍~1.1倍) |

| 予想利益 | -1.2万円~2万円 |

想定価格と初値予想

| 想定価格 | 1,670円あたり ※抽選資金:16.7万円あたり |

|---|---|

| 初値予想 | 1,580円 ~ 2,000円 (0.9倍~1.2倍) |

| 予想利益 | -9,000円~3.3万円 |

初値予想アンケート

シーユーシー(9158)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,920円)を基準価格に修正しています。

有効回答:448票 投票期限:2023/6/20 (火) 23:59までシーユーシーの主幹事と幹事証券

シーユーシーのIPOを取り扱っている証券会社です。

シーユーシーの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 三菱UFJモルガン・スタンレー証券 |

59.13% | 4,352,000株 | 4,352口※ |

| 主幹事 みずほ証券 |

20.87% | 1,536,000株 | 1,536口※ |

| 主幹事 ゴールドマン・サックス証券 |

17.39% | 1,280,000株 | 0口※ |

| SMBC日興証券 | 1.39% | 102,400株 | 102口※ |

| SBI証券 | 0.70% | 51,200株 | 307口※ |

| マネックス証券 | 0.17% | 12,800株 | 128口※ |

| 楽天証券 | 0.17% | 12,800株 | 128口※ |

| 松井証券 | 0.17% | 12,800株 | 89口※ |

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

※海外売出し3,312,000株分が含まれているので、実際のネット抽選分は数値より低いです。

楽天証券の抽選倍率は、624倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

シーユーシーの決算情報

単独 財務情報 (単位/百万円)

| 決算期 | 2022年3月 | 2021年3月 | 2020年3月 |

|---|---|---|---|

| 売上高 | 15,435 | 3,956 | 3,818 |

| 経常利益 | 2,394 | 795 | 312 |

| 当期利益 | 1,726 | 574 | 122 |

| 純資産 | 7,375 | 3,899 | 3,325 |

| 配当金※ | ― | ― | ― |

| EPS※ | 78.53 | 25.98 | 1,145.50 |

| BPS※ | 335.57 | 176.49 | 30,101.95 |

| 前期比(売上高) | 290.2% | 3.6% | ― |

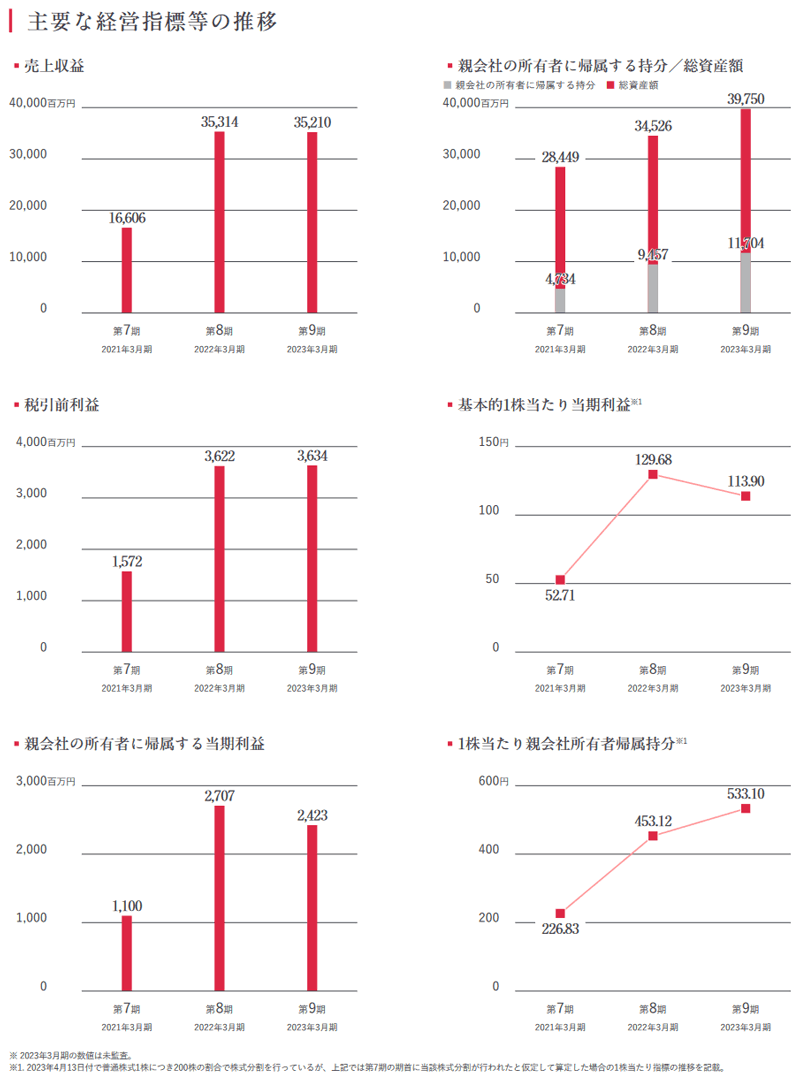

連結 財務情報 (単位/百万円)

| 決算期 | 2022年3月 | 2021年3月 |

|---|---|---|

| 売上高 | 35,314 | 16,606 |

| 経常利益 | 3,622 | 1,572 |

| 当期利益 | 2,707 | 1,100 |

| 純資産 | 9,457 | 4,734 |

| EPS※ | 129.68 | 52.71 |

| BPS※ | 453.12 | 226.83 |

| 前期比(売上高) | 112.7% | ― |

シーユーシーのPERとPBR

公開価格(1,920円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年3月 (実績/連結) |

36.43倍 | - | 52.71 | - |

| 2022年3月 (実績/連結) |

14.81倍 | - | 129.68 | - |

| 2023年3月 (実績/連結) |

16.86倍 | - | 113.90 | - |

| 2024年3月 (予想/連結) |

25.44倍 | - | 75.47 | - |

上位株主とロックアップ期間

シーユーシーの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 比率 | ロック アップ |

|---|---|---|---|

| エムスリー株式会社 親会社 | 18,600,000株 | 82.47% | 180日 |

| 濵口 慶太 代表取締役 | 1,820,000株 | 8.07% | 180日 |

| 株式会社日本政策投資銀行 | 870,400株 | 3.86% | 180日 |

| 田邉 隆通 | 414,000株 | 1.84% | 180日 |

| 吉田 豊美 | 140,000株 | 0.62% | 180日 |

| 桶谷 主税 |

104,000株

(72,000)

|

0.46% | 180日 |

| 橋本 淳 |

74,000株

(72,000)

|

0.33% | 180日 |

| 伊藤 綾 |

72,000株

(72,000)

|

0.32% | 6ヶ月 |

| 井上 正明 |

72,000株

(72,000)

|

0.32% | 6ヶ月 |

| 桑木 晋 |

72,000株

(72,000)

|

0.32% | 6ヶ月 |

- 180日のロックアップ期間は、2023年12月17日まで

直近の類似IPOの上場結果

シーユーシーと同じホットワードのIPOの上場結果です。

「親子上場」のIPOの直近の結果です。

- 2023/04/25 レオス・キャピタルワークス…

初値売り損益:43,000円

(騰落率:33.08%、倍率:1.33倍) - 2023/04/21 楽天銀行…

初値売り損益:45,600円

(騰落率:32.57%、倍率:1.33倍) - 2022/12/16 オープンワーク…

初値売り損益:35,000円

(騰落率:11.11%、倍率:1.11倍) - 2022/11/30 ウェルプレイド・ライゼスト…

初値売り損益:503,000円

(騰落率:429.91%、倍率:5.30倍) - 2022/10/19 SBIリーシングサービス…

初値売り損益:32,000円

(騰落率:10.74%、倍率:1.11倍)

シーユーシーと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:サービス業」の直近のIPO結果です。

- 2023/04/12 ispace

… 初値売り損益:74,600円

騰落率:293.70%、倍率:3.94倍 - 2023/03/31 ココルポート

… 初値売り損益:98,500円

騰落率:31.27%、倍率:1.31倍 - 2023/03/30 ビズメイツ

… 初値売り損益:206,000円

騰落率:63.38%、倍率:1.63倍 - 2023/03/28 アクシスコンサルティング

… 初値売り損益:108,000円

騰落率:55.38%、倍率:1.55倍 - 2023/03/23 アイビス

… 初値売り損益:139,100円

騰落率:190.55%、倍率:2.91倍

シーユーシーのIPO分析

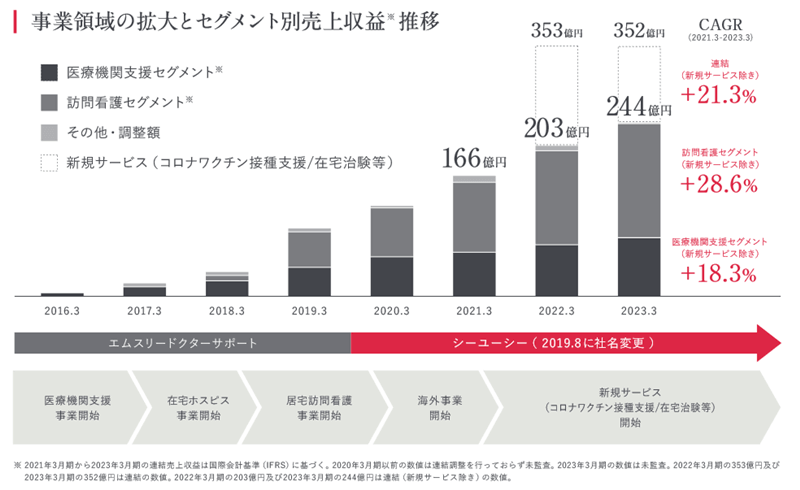

社名のシーユーシー(CUC)は、「変わるまで、変える(Change Until Change)」の頭文字から。業績は安定的。

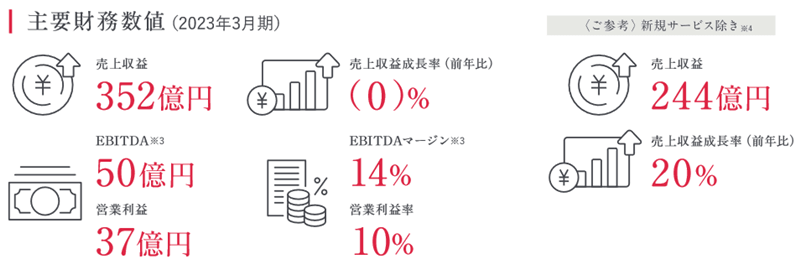

新型コロナウイルス関連の新規サービスにスピード感をもって取り組み、業績に大きく寄与してきたそう。

一方で、継続してサービスを提供することは想定していないよう。新規サービス込み・除いた業績も公開しています。(丁寧)

事業内容、業績で気になるところは特になし。

IPO的には吸収金額の大きさ(122.9億円)が気になります。活発に取引されるような事業内容でもないため、荷もたれ感はでてきそう。

個人的な印象としては初値が安くつけば、セカンダリー投資が入りそうなIPO株に見えます。

6月5日に決まる仮条件の価格がいくらになるのか?に注目しておきます。いまのところ、価格に割安感がないような気がしますが。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 高齢化社会に向けて介護・福祉事業は社会的意義が高い

- 業績は安定的だけど、2024年3月期は売上収益が下がる見込み(決算情報)

- 公開株がすべて公募株。売出ゼロ

- グローバルオファリング(海外販売)あり。海外販売比率は51.8%

- 2024年3月期の業績予想(前期比)は、売上収益 31,864百万円(-9.5%)、営業利益 3,444百万円(-6.5%)

- 市場からの吸収金額が141.3億円と非常に大きい(IPOデータ)、海外販売の割合 51.8%

- 成長をイメージしにくい事業内容

- 市場で敬遠される親子上場。親会社はエムスリー(2413)

- 配当実績なし

- 【6.5追記】仮条件が15%も上振れして決定。割安感が更に薄まる

- 上位株主は役員関連。売り圧力が低い

- 従業員数は2023年4月末で464名、平均年間給与は616.9万円。給与高い?

- 新型コロナウィルスの収束(伸びてた新規事業の終了?)

- 仮条件の上限価格と2024年3月期の予想実績(連結)によるPERは25.4倍。前期実績で計算するとPER14.6倍

6.5追記。仮条件が想定発行価格(1,670円)より15%の上振れ決定(1,800円 ~ 1,920円)

割安感が薄まったので、初値予想を1,800円 ~ 2,120円に修正。予想利益は-1.2万円~2万円です。

目論見書の想定仮条件は1,670円。初値予想は1,580円 ~ 2,000円としました。

予想利益は-9,000円~3.3万円で、市況によっては公募割れのリスクがあるIPOになります。

上場日の相場環境により、利益にも損失にもなりそうなIPO。(やや損失寄りかも)

カブスルは相場の動向をみて、ブックビルディングに参加するか決めようと思います。