コンピューターマネージメント(4491):IPO上場情報

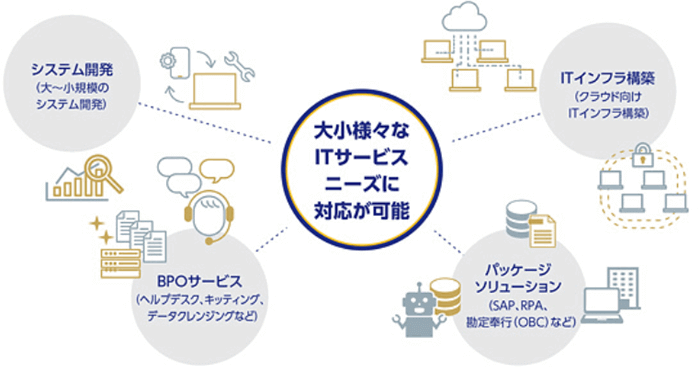

コンピューターマネージメント(CMK)は、システムソリューションサービスを提供している企業です。

顧客の業務内容に合わせた、情報化計画の立案から構築、運用までの一貫したシステム維持・運用サービスをパッケージングしてサービス提供しています。

- ゼネラルソリューションサービス

- 3,872,768(千円)(売上高の69.8%)

- インフラソリューションサービス

- 843,381(千円)(売上高の15.2%)

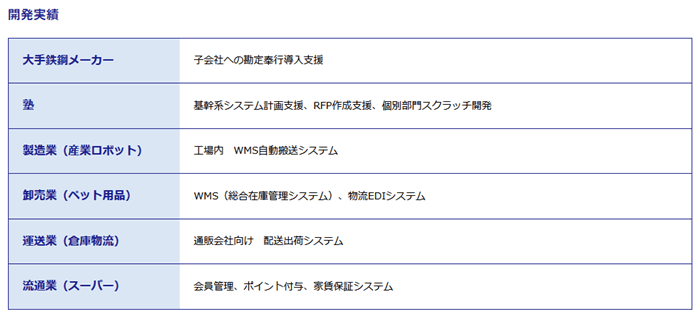

- ERPソリューションサービス

- 828,830千円(売上高の14.9%)

売上高の集計期間は2018年4月1日~2019年3月31日。

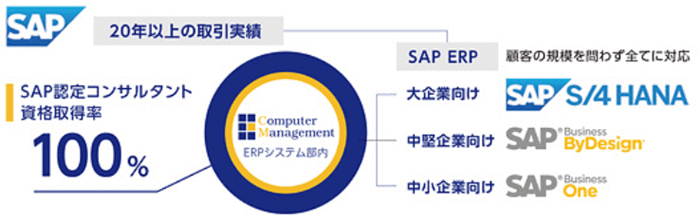

売上の約7割を占めるゼネラルソリューションサービスは、業歴38年の中で特に関西圏でエンドユーザーとの直接取引の比率が高く、企画立案、システム構築、システム運用の全工程において、サービスを提供しています。

金融・公共・医療領域に関しては、長年の経験と業務知識の豊富な技術者が在籍していることにより、上流工程から製造・テストに至るまで一貫してシステム構築が図れるノウハウと経験を有しています。

グループは同社と連結子会社1社で構成。

設立は昭和56年11月。

従業員数は2019年12月末で595名、平均年齢は37.2歳、平均勤続年数は5.8年、平均年間給与は500.6万円。

コンピューターマネージメントのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、コンピューターマネージメントの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

コンピューターマネージメントの上場日

| 上場日 | 2020/3/11(水) | 証券コード | 4491 |

|---|---|---|---|

| 市場 | JASDAQ スタンダード | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | コンピューターマネージメント(4491) | ||

| 時価総額 | 26.8億円(公開価格で計算) 42.4億円(初値で計算) |

||

コンピューターマネージメントのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/2/25 (火) ~ 3/2 (月) |

||

|---|---|---|---|

| 仮条件 | 2,630円~2,750円 (抽選資金:26.3万円 ~ 27.5万円) | ||

| 当選口数 | 4,218口 | ||

| 発行済株式数 | 973,200株 | オファリングレシオ | 43.3% |

| 公募株数 | 187,200株 | 売出株数 | 179,600株 |

| 吸収金額 | 11.5億円 | O.A分 | 55,000株 |

| 仮条件決定日 | 2/21 (金) | 公開価格決定日 | 3/3 (火) |

| 購入期間 | 3/4 (水) ~ 3/9 (月) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

コンピューターマネージメントの公開価格と初値

| 仮条件 | 2,630円~2,750円 | ||

|---|---|---|---|

| 公開価格 | 2,750円 | 初値 | 4,360円 |

| 騰落率 | 58.55% | 倍率 | 1.59倍 |

| 初値売り損益 | 161,000円(4,360円 - 2,750円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

コンピューターマネージメントの初値予想と予想利益

コンピューターマネージメントの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,630円 ~ 2,750円

※抽選資金:26.3万円 ~ 27.5万円

上限は4.6%上ブレ↑ |

|---|---|

| 初値予想 |

4,150円 ~ 5,500円※2/21 修正

(1.5倍~2.0倍) |

| 予想利益 | 14万円~27.5万円 |

想定価格と初値予想

| 想定価格 | 2,630円あたり ※抽選資金:26.3万円あたり |

|---|---|

| 初値予想 | 4,000円 ~ 5,260円 (1.5倍~2.0倍) |

| 予想利益 | 13.7万円~26.3万円 |

初値予想アンケート

コンピューターマネージメント(4491)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,750円)を基準価格に修正しています。

有効回答:273票 投票期限:2020/3/10 (火) 23:59までコンピューターマネージメントの主幹事と幹事証券

コンピューターマネージメントのIPOを取り扱っている証券会社です。

コンピューターマネージメントの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

95.71% | 403,700株 | 403口 |

| SBI証券 | 1.73% | 7,300株 | 51口 |

| 岡三証券 | 0.85% | 3,600株 | 3口 |

| 岩井コスモ証券 | 0.85% | 3,600株 | 3口 |

| むさし証券 | 0.85% | 3,600株 | 3口 |

委託幹事である岡三オンラインと松井証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

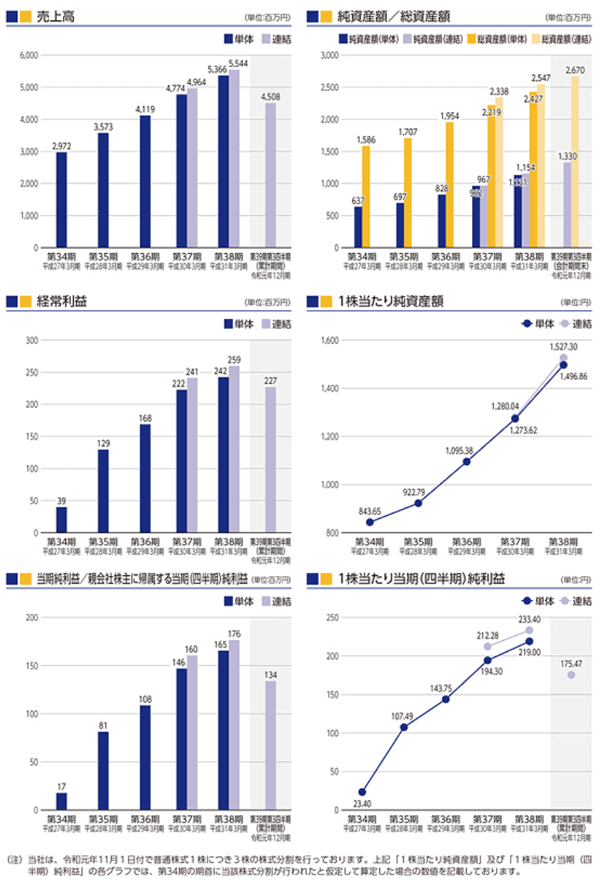

コンピューターマネージメントの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 | 2017年3月 |

|---|---|---|---|

| 売上高 | 5,366,835 | 4,774,489 | 4,119,620 |

| 経常利益 | 242,406 | 222,688 | 168,882 |

| 当期利益 | 165,563 | 146,893 | 108,674 |

| 純資産 | 1,131,629 | 962,853 | 828,106 |

| 配当金※ | 99.00 | 90.00 | 50.00 |

| EPS※ | 219.00 | 194.30 | 431.25 |

| BPS※ | 1,496.86 | 1,273.62 | 3,286.13 |

| 前期比(売上高) | 12.4% | 15.9% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 |

|---|---|---|

| 売上高 | 5,544,979 | 4,964,794 |

| 経常利益 | 259,744 | 241,174 |

| 当期利益 | 176,451 | 160,483 |

| 純資産 | 1,154,639 | 967,707 |

| EPS※ | 233.40 | 212.28 |

| BPS※ | 1,527.30 | 1,280.04 |

| 前期比(売上高) | 11.7% | ― |

上位株主とロックアップ期間

コンピューターマネージメントの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| (有)シー・エム・ケー | 46.80% | 180日 |

| 竹中 勝昭 | 19.62% | |

| コンピューターマネージメント社員持株会 | 15.54% | 180日 |

| 竹中 澪子 | 3.69% | 180日 |

| 竹中 英之 | 2.73% | 180日 |

| 竹中 利之 | 2.58% | 180日 |

| 長平 由美子 | 2.58% | 180日 |

| 吉田 徹 | 1.50% | 180日 |

| 辻下 知充 | 1.27% | 180日 |

| 常深 雅稔 | 0.66% | 180日 |

直近の類似IPOの上場結果

コンピューターマネージメントと市場と業種が同じIPOの上場結果です。

「市場:JASDAQ スタンダード」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2018/10/19 ディ・アイ・システム

… 初値売り損益:202,000円

騰落率:157.81%、倍率:2.58倍 - 2018/09/26 ブロードバンドセキュリティ

… 初値売り損益:125,100円

騰落率:166.80%、倍率:2.67倍 - 2018/06/21 SIG

… 初値売り損益:266,500円

騰落率:133.25%、倍率:2.33倍 - 2017/11/29 トレードワークス

… 初値売り損益:1,140,000円

騰落率:518.18%、倍率:6.18倍 - 2017/09/20 ニーズウェル

… 初値売り損益:218,000円

騰落率:130.54%、倍率:2.31倍

コンピューターマネージメントのIPO分析

同社グループは、独立系であるためメーカーの系列、機種・OS等に限定されることなく、パソコンから汎用大型コンピューターまで幅広い提案・対応が可能であること、および売上高の約7割を取引年数10年以上の顧客で構成し、長期的な安定顧客のポートフォリオを構築していることにより、特定産業の好況・不況の波や技術トレンドの変遷といった環境変化に左右されにくい安定性を保ちつつ、同時に長期的成長を見込むことが可能です。

また、従業員の採用、教育に関し積極的に投資を行っており、地方展開による現地の優秀な人材を確保するとともに、採用した従業員については階層別研修、ITスキル研修、選抜研修の3つの研修を実施し、質、量を伴った動員力の確保を実現しています。

手取り金の使途(予定)

- 大阪本社移転に係る費用(262,000千円)。

- 事業拡大に係る人件費(135,000千円)。

- 社内基幹システムへの投資(76,000千円)。

- 開発拠点拡充のための東京本社分室開設にかかる費用(57,000千円)。

参考までに

評価は下記を考慮して、人気が高い「A」に設定しました。

- 昭和56年から続く老舗企業で、基盤は盤石。

- IPOで人気のあるシステムソリューション事業。

- 業績が好調。(決算情報)

- 配当実績あり。

- 人手不足を解消する事業はIPOで人気あり。

2.21 追記。仮条件が想定発行価格(2,630円)より上振れ決定(2,630円 ~ 2,750円)したので、初値予想を4,150円 ~ 5,500円に修正。予想利益は14万円~27.5万円です。

目論見書の想定仮条件は2,630円。初値予想は4,000円 ~ 5,260円としました。

予想利益は13.7万円~26.3万円になります。

公募割れリスクは低いと思います。

積極的に幹事証券から参加して当選を狙いましょう。

ワンポイント

主幹事はSMBC日興証券です。

IPOの一連の流れを取りしきる立場にあり、IPOの当選数が一番多いです。

また、資金力に左右されない平等抽選を採用していますので当選確率は一緒です。

カブスルは18回 IPOに当選しています。

ほかに落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

追加の委託幹事として岡三オンライン証券と松井証券が決まりました。

抽選時に資金が必要ない証券会社です。

庶民のIPO限定のタイアップ企画を行っています。

- 松井証券

抽選資金不要で幹事数が多い

口座開設で最大5千円のキャッシュバック。 - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる。 - 岡三オンライン証券

抽選資金不要で幹事数が多い

口座開設+入金で現金2,000円がもらえる。

口座開設を行っていない方はお得なこの機会に是非どうぞ(  ̄∇ ̄)